Wir sind wieder in der Earnings Season. Viele Unternehmen berichten von ihren Zahlen des ersten Quartals 2023 - und es gibt wie immer einige spannende Dinge, Überraschungen und Enttäuschungen.

Ich schaue hier einmal kompakt auf fünf Big Tech Aktien: Tesla, Alphabet, Microsoft, Meta und Amazon. Natürlich wird es in Zukunft auch ausführliche Updates der Analysen dazu geben. Viel Spaß!

More...

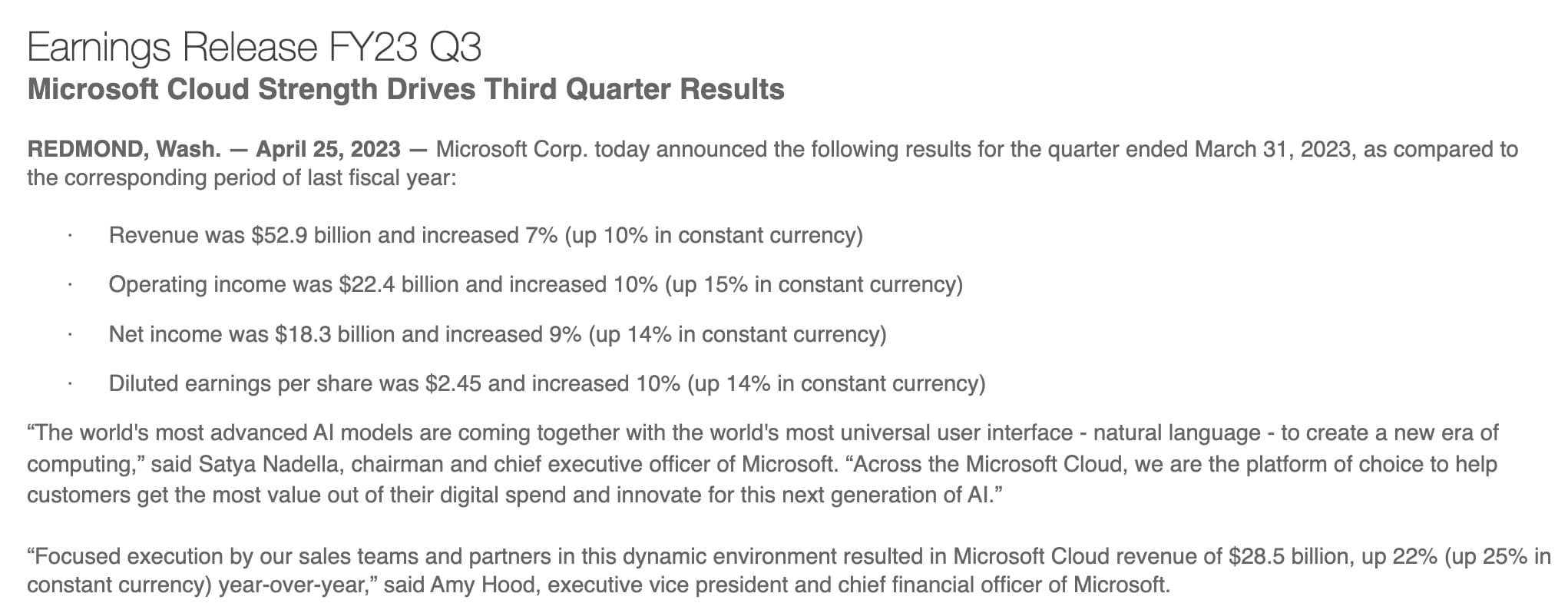

Microsoft

Microsoft hat gerade das Q3 '23 abgeschlossen und hier reportet. Das Wichtigste daraus:

- Aktienkurs: 6 - 8% gestiegen

- Umsatz: +10% (währungsbereinigt)

- Operatives Ergebnis: +15% (währungsbereinigt)

- Cloudwachstum +25% (im Vorquartal +29%), Azure +31% (im Vorquartal +38%)

- Satya Nadella betont vor allem eins: Künstliche Intelligenz und wie diese in die Cloud von Microsoft integriert und angeboten wird.

In Summe wie so oft bei Microsoft: Starke und stabile Zahlen. Auch das Cloudwachstum ist weiter stark, auch im Vergleich zu AWS - mehr dazu gleich.

Das KGV ist allerdings auch mit 32 deutlich überdurchschnittlich.

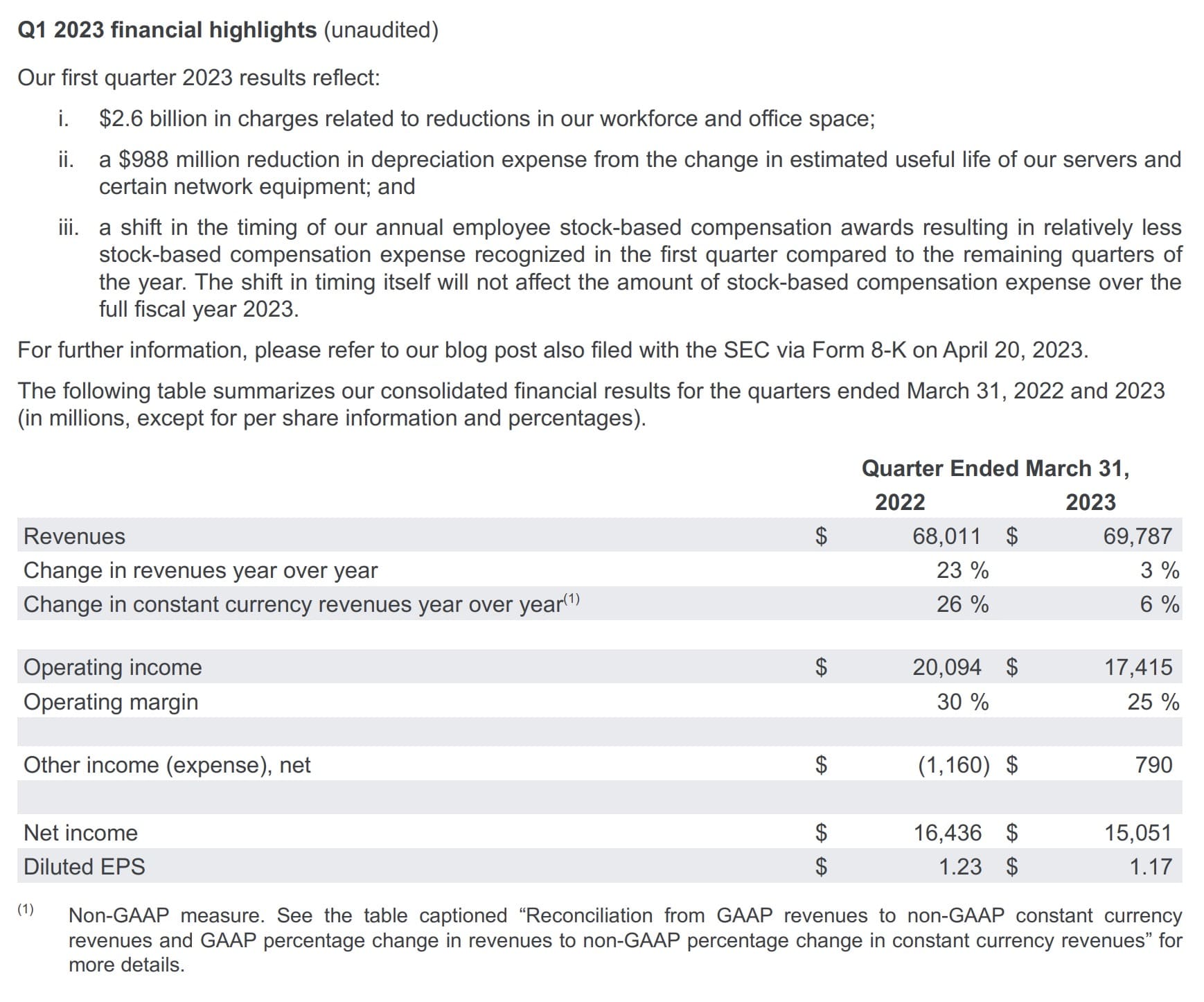

Alphabet

Alphabet hat die Q1 '23 Zahlen hier veröffentlicht. Das Wichtigste daraus:

- Aktienkurs: ca. +2% (schwankend)

- Umsatz: +6% (währungsbereinigt)

- Operative Marge: 25%, im Vorjahr 30%. Allerdings wären es ohne die Zusatzkosten durch Abfindungen und Restrukturierungen 29% gewesen.

- Die Suche ist minimal gewachsen, YouTube ist leicht geschrumpft, das Google Network ebenfalls. Die YouTube-Umsätze sind wohl vor allem durch niedrigere Zahlungsbereitschaft der Werbetreibenden gesunken und sollte sich mittelfristig wieder erholen.

- Die Google Cloud ist um 28% gewachsen (Vorquartal: +33%) und erstmals profitabel mit 3% operativer Marge. Das ist eine sehr starke Entwicklung. Es liegt allerdings auch an einem buchhalterischen Effekt, da Google Server jetzt länger abschreibt (die Abschreibung in jedem Jahr also niedriger ausfällt).

- Aktienrückkäufe von 70 Mrd. Dollar wurden angekündigt. Eine enorme Summe, die 5% des Börsenwerts ausmacht.

Die Zahlen sind nicht atemberaubend, aber in meinen Augen solide. Um ein Segment wie YouTube mache ich mir keine Sorgen, auch die Suche zeigt sich - trotz aller Diskussionen rund um ChatGPT und die Bing-Suche von Microsoft - mehr als robust und wächst wieder leicht. Die Google Cloud wächst weiter von den drei großen Anbietern am schnellsten, hat dabei auch die Profitabilität deutlich nach oben gedreht.

In den kommenden Quartalen sollten die Sonderausgaben wegfallen, die Marge wird sich dann wohl stabilisieren. Erholt sich die Wirtschaft, gehe ich auch bei Alphabet von einem etwas stärkeren Umsatzwachstum aus.

Wenn es dann 10% Umsatzwachstum bei stabilen Margen und hoher Kapitalrückfuhr (v.a. durch Aktienrückkäufe) werden, bedeutet das 10 - 14% Wachstum im Gewinn pro Aktie. Das sieht auf den ersten Blick bei einem KGV von 23 und KGVe von 20 durchaus fair aus.

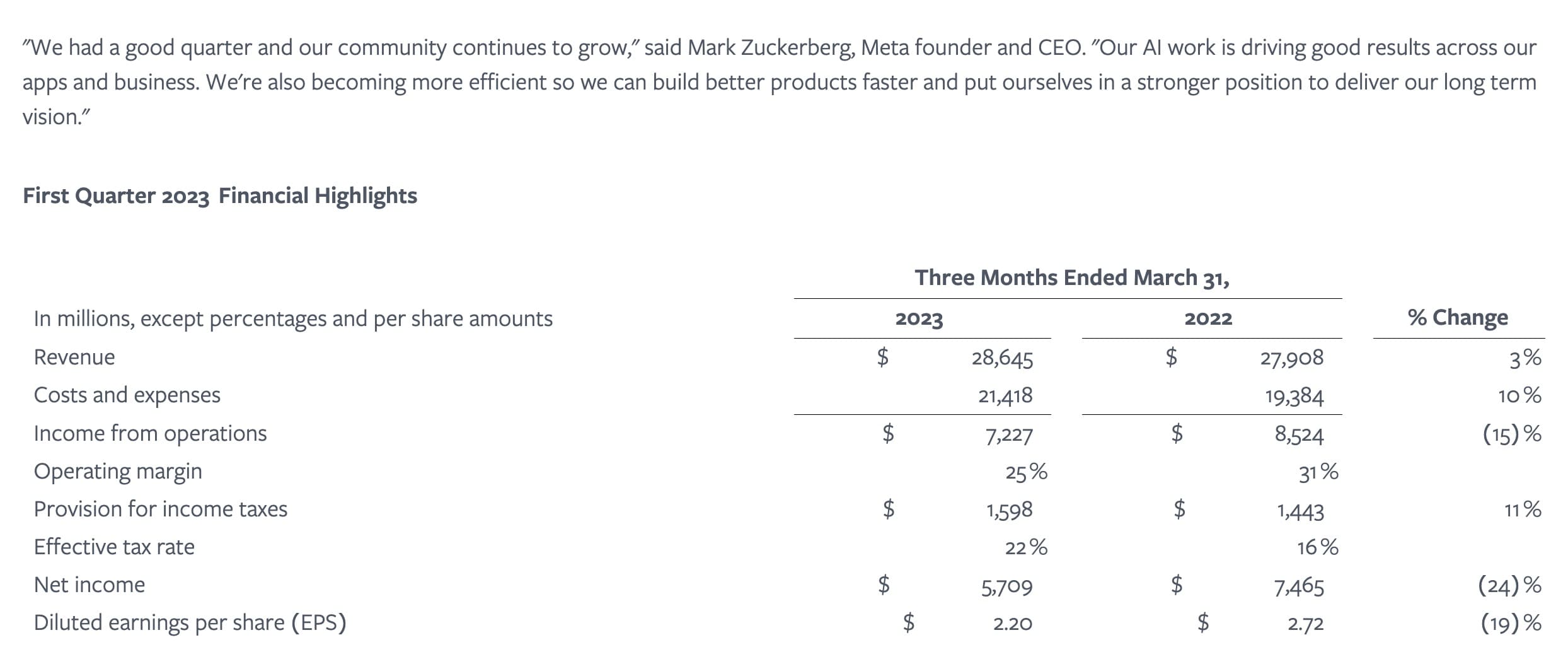

Meta

Hier ist die Pressemitteilung und hier ausführlichere Slides:

- Aktienkurs: +13%

- Umsatz: +6% (währungsbereinigt)

- Operative Marge: 25%, im Vorjahr 31%. Allerdings gab es wieder Restrukturierungskosten, ohne die die Marge bei 29% gelegen hätte.

- Nutzerzahlen: +2% bis +5%, je nach Messvariante

- Werbegeschäft: Es gab 26% mehr Werbeanzeigen-Einblendungen, der Preis sank aber um 17%. Ersteres kann zu letzterem führen, spricht in jedem Fall aber auch für beliebte Plattformen und eher Zurückhaltung bei Werbetreibenden. Also ein ähnliches Bild wie bei Alphabet und YouTube.

- Metaverse: Es wurden etwa doppelt so viele Apps für die Metaverse-Sparte heruntergeladen und die Strategie soll beibehalten werden. Der Umsatz lag allerdings auf dem zweitniedrigsten Wert der letzten 8 Quartale, der operative Verlust war mit 4 Mrd. Dollar der zweithöchste.

- Aktienrückkäufe: 9 Mrd. Dollar wurden zurückgekauft, weitere 42 Mrd. Dollar sind freigegeben.

- Ausblick: Im Mittel der Spanne 7% Umsatzwachstum im kommenden Quartal bei 1% Währungsgegenwind. Vor zwei Quartalen wurden operative Ausgaben von 96 - 101 Mrd. Dollar für 2023 angekündigt, jetzt sollen es nur 86 - 90 Mrd. werden.

- Die Verluste des Metaverse-Segments sollen sich 2023 wie auch 2024 ausweiten. Es wird weiter stark investiert, man glaubt aber, den Rückstand in den KI-Kapazitäten nun aufgeholt zu haben.

- 44x wurde künstliche Intelligenz erwähnt, im vorherigen Quartal nur 23x. Das Metaverse war 9x Thema.

- Mitarbeiterzahlen: Im Mai soll es die dritte Entlassungsrunde geben. In 2024 soll die Mitarbeiterzahl wohl aber wieder mindestens 1 - 2% wachsen.

- 33% des Umsatzes fließen in Forschung & Entwicklung, was der höchste Wert der letzten Jahre ist.

Meta wird immer wieder totgesagt, hält aber den Umsatz, die Nutzerzahlen und stabilisiert sich auch in der Marge.

Es gibt gute Initiativen, wie Reels (also das Short-Video-Format), die Monetarisierung von Nachrichten und den Ausbau der KI. Bspw. möchte Meta Sprachmodelle bzw. Chatbots in die Messenger-Dienste integrieren.

Meta hat wirklich einen rasanten Anstieg nach dem dramatischen Absturz hingelegt und damit auch in meinem Depot für eine Achterbahnfahrt gesorgt. Mit ein paar Monaten Abstand ist die Aktie mal eben nur ein Drittel oder dann wieder doppelt so viel wert.

Vor einem Jahr war Meta noch eine Value-Wette mit der Hoffnung, dass die Kosten nicht noch weiter erhöht werden und die sozialen Netzwerke nicht untergehen. Das hat sich bewahrheitet.

Aber: Meta liegt mittlerweile bei einem KGV von 26. Das ist kein wirklicher Value-Bereich mehr, sondern schon über dem Marktdurchschnitt. Bei 7% Umsatzwachstum, stabilen Margen und den Aktienrückkäufen sind es 10% Gewinn pro Aktie.

Wenn sich die Metaverse oder die KI-Wette auszahlt, kann das deutlich erhöht werden. Wenn nicht, ist das aber in meinen Augen schon eine eher teure Bewertung. Ich überlege, meine Position hier zu reduzieren.

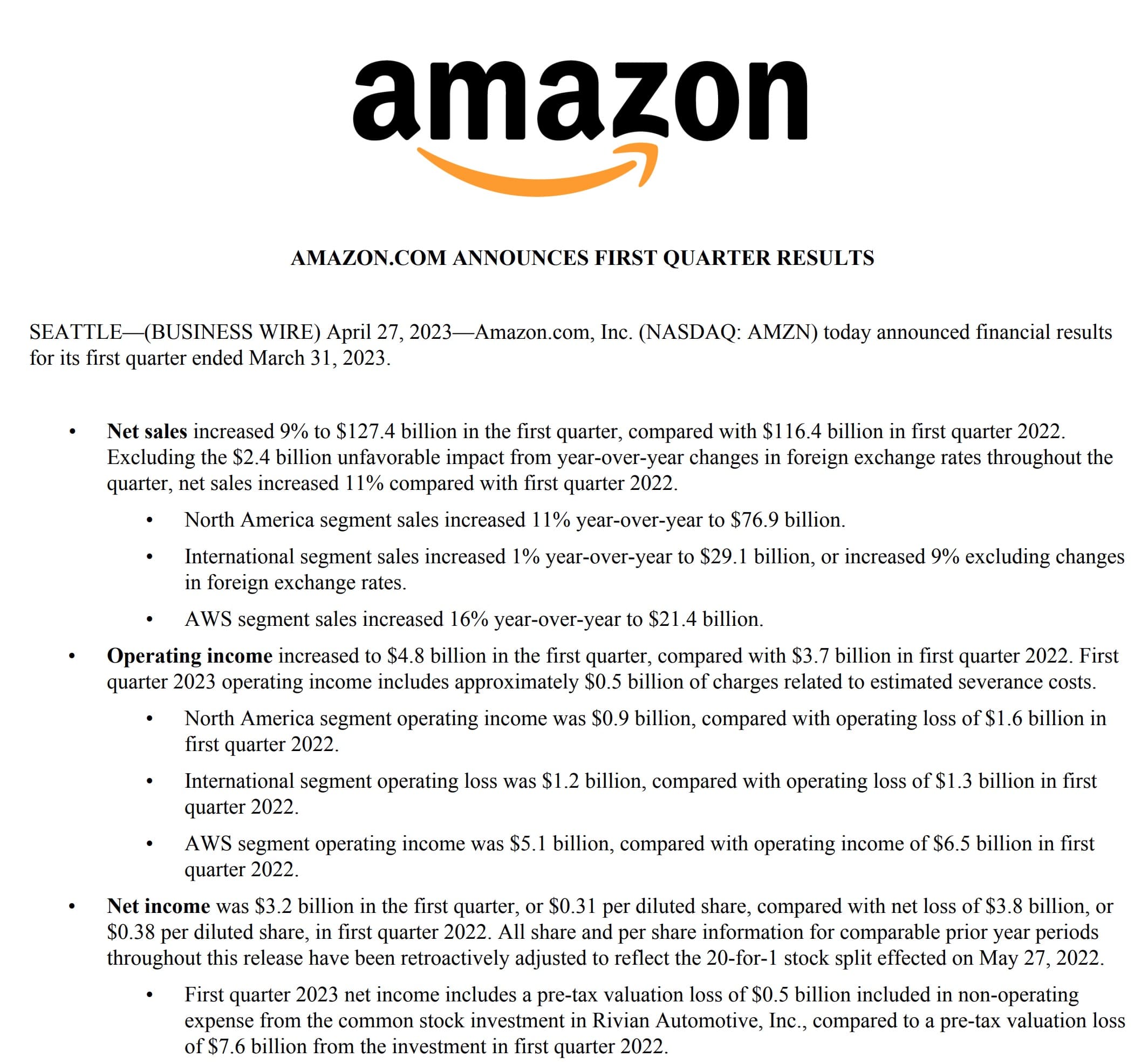

Amazon

Hier hat Amazon für das Q1 '23 berichtet:

- Aktienkurs: erst +11%, am Ende -2%

- Umsatz: +11% (währungsbereinigt)

- Operative Marge: 3,7%, damit der Bestwert der letzten Quartale.

- Das Cloud-Segment AWS ist nur noch mit 16% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More gewachsen und lag minimal unter dem Vorquartal. Das operative Ergebnis daraus ging im Vergleich zum Vorquartal ebenfalls leicht zurück.

- Ausblick: 5 - 10% Umsatzwachstum YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More in Q2 '23, was damit eher unter den letzten Quartalen liegt. Das operative Ergebnis soll zwischen 2 und 5,5 Mrd. Dollar liegen, im Vorjahresquartal waren es 3,3 Mrd.

Das E-Commerce Segment hat sich gefangen, ist um 11% gewachsen und sich in der Profitabilität verbessert, auch wenn es operativ noch leicht defizitär war.

Problematisch finde ich AWS und den Umsatz- und Ergebnisrückgang ggü. dem Vorquartal. Wenn AWS so langsam wächst, bedeutet das auch, dass sich die durchschnittliche Marge von Amazon nicht deutlich verbessern wird.

Ich war erstaunt, als die Börse die Aktie erst um 11% nach oben befördert hat, nur um dann leicht im Minus zu schließen. Anscheinend weiß die Börse selbst noch nicht, wie sie die Zahlen einordnen soll. Ich sehe sie durch die AWS-Entwicklung eher kritisch.

Der Grund für die starke Schwankung (erst +120 Mrd. $, -140 Mrd. $) ist wohl eine Aussage im darauf gefolgten Earnings Call, wonach sich das Wachstum von AWS im April deutlich verlangsamt.

Als die Zahlen eine Stunde veröffentlicht waren, haben sich die Finanzwebseiten schon mit Lobmeldungen überschlagen. Auch das zeigt, dass es manchmal hilft, etwas abzuwarten und selbst genauer hinzuschauen.

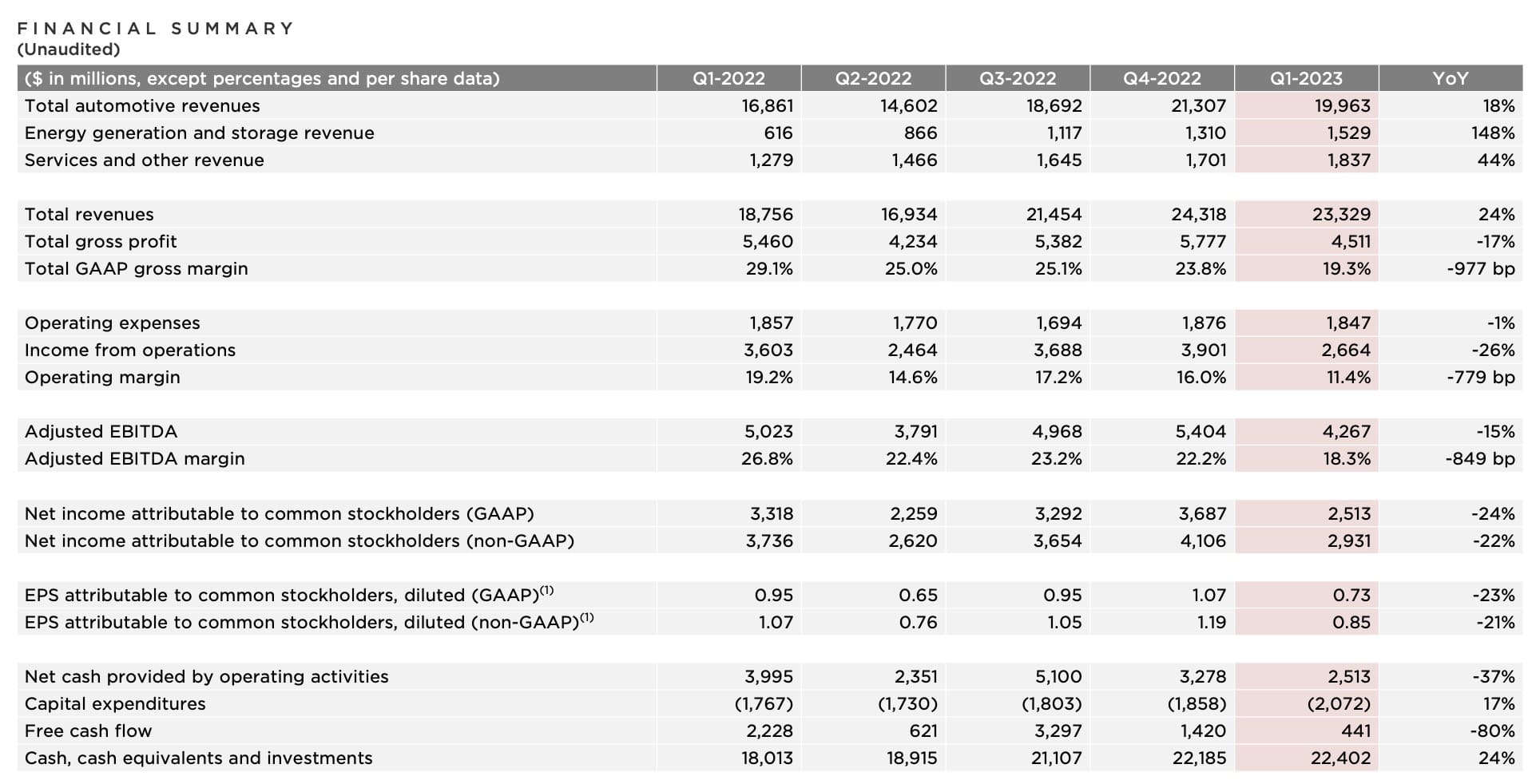

Tesla

Teslas Q1 '23 Update:

- Aktienkurs: ca. -15%

- Umsatz: +24% insgesamt, +18% im Automobil-Segment

- Verkaufte Autos: +44% in der Produktion, +36% bei den Auslieferungen

- Das Inventar nimmt zu. In den letzten Quartalen hat das Inventar 3, 4, 8, 13 und nun 15 Tage der Nachfrage gedeckt.

- Tesla hat in diesem Jahr sechs Preissenkungen durchgeführt, wodurch der US-Preis etwa 20% niedriger liegt als zu Beginn des Jahres. Entsprechend ist die Bruttomarge von 29% auf 19% gefallen, die operative Marge von 19% auf 11%. Auch die Cashflows sind zurückgegangen.

Ich finde die Zahlen enttäuschend. Trotz der Preissenkungen, die ja durchaus nachvollziehbar sein können, übersteigt die Produktion weiter die Nachfrage und das Inventar wächst.

Tesla opfert viel Marge, um die Produktion (fast) voll auszulasten. Zum Vergleich: Mercedes lag im letzten Quartal bei 15 - 16% operativer Marge, obwohl die Luxusstrategie noch kaum vorangeschritten ist.

Elon Musk begründet die Preissenkungen damit, dass es am Ende nur um vollautonomes Fahren geht (was ich auf absehbare Zeit eher kritisch sehe). Trotzdem wäre es eher eine Stärke, wenn man die Produktion auch ohne Preissenkungen ausgelastet hätte. Auch klingt es für mich danach, als läge man es sich immer positiv aus, egal ob Preise erhöht oder gesenkt werden.

Positiv ist, dass Tesla weiter wächst und profitabel operiert. Aber: Das ist eben das Mindeste, das in der Bewertung der Aktie enthalten ist.