Bayer ist nach wie vor ein großer Chemie- und Pharmakonzern, der in neun der letzten zehn Jahre profitabel war, von langfristigen Zukunftstrends - alternde Bevölkerung, wachsende Bevölkerung, Durchbrüche in Gentechnik - profitieren kann und heute recht günstig bewertet ist. Auf der anderen Seite steht der missglückte Monsanto-Kauf, der die Zahlen bis heute belastet. Wie geht's für Bayer weiter?

Warum es sich lohnt einen genaueren Blick auf die Aktie zu werfen:

Profitabilität: Bayer erzielt Bruttomargen von ~60%, die operative Marge lag zuletzt >20%. In neun der zehn letzten Jahre war Bayer, trotz aller Turbulenzen, profitabel.

Monsanto-Trauerspiel: Der Monsanto-Kauf in 2018 versprach fiel, ist aber zum Desaster geworden. Viele Rechtsstreitigkeiten und Kosten folgten. Bayer hat 66 Mrd. Dollar gezahlt, ist heute selbst nur noch 51 Mrd. Euro wert.

Zukunftstrends: Die Produkte und Forschung von Bayer wird auch in Zukunft benötigt, durch eine alternde, wachsende und zunehmend erkrankende Bevölkerung womöglich umso mehr.

Kurssturz: Die Aktie liegt über 60% unter dem Allzeithoch von 2015. Das KGV liegt bei 12, das KGVe bei 6,5 und sieht damit optisch günstig aus.

Du erfährst in dieser Analyse, ob sich eine Investition lohnen könnte, ob die Aktie überbewertet ist oder man die Aktie jetzt kaufen kann, um langfristig zu profitieren. Konkret geht es um:

Die Analyse beruht auf aktuellsten Kennzahlen, dem Jahresbericht, der Investorenpräsentation, den letzten Earnings Calls, Einschätzungen von Marktexperten, Interviews der Führungsebene und mehr. Viel Spaß!

More...

Überblick & Investment-These

Die Bayer AG ist ein Chemie- und Pharmakonzern mit fast 50 Mrd. Euro Jahresumsatz. Bayer ist der Weltmarktführer im Bereich der Agrarchemie, auch durch die umstrittene Monsanto-Akquisition.

Das Unternehmen wurde 1863 gegründet, ist damit über 150 Jahre alt. Die letzte große Umstrukturierung vor der Monsanto-Akquisition im Jahr 2018 gab es in den Jahren 2002 bis 2005.

Aus den unterschiedlichen Geschäftsbereichen der Bayer AG wurden damals eigenständige Unternehmen geformt: Bayer CropScience, Bayer HealthCare, Bayer Polymers und Bayer Chemicals. Einzelne Gesellschaften wurden dann separat an die Börse gebracht.

Heute besteht Bayer zu fast der Hälfte aus Agrarchemie, zu einem fast ähnlich großen Teil aus Pharma und danach auch aus rezeptfreien Medikamenten für Privatkunden. Der Pharma-Markt ist der größte der drei.

Bekannte Marken von Bayer sind Aspirin, Bepanthen, Iberogast und weitere.

Die Mission:

„Science for a better life“

Der Aktienkurs ist heute über 60% unter dem Allzeithoch. Schon etwa ab 2015 fiel der Kurs, danach befeuerte der missglückte Monsanto-Kauf den Absturz. Über die letzten Monate war der Kurs weitestgehend konstant.

Die heutige Investment-Hypothese, die es zu prüfen gilt, würde ich so formulieren:

Investment-These

Bayer ist nach wie vor ein großer Chemie- und Pharmakonzern, der in neun der letzten zehn Jahre profitabel war, von langfristigen Zukunftstrends - alternde Bevölkerung, wachsende Bevölkerung, Durchbrüche in Gentechnik - profitieren kann und heute recht günstig bewertet ist.

Geschäftsmodell, Markt & Burggraben

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht. Außerdem: Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Geschäftsbereiche

Heute besteht Bayer aus drei Bereichen: Pharmaceuticals, Consumer Health und Crop Science.

#1 Crop Science

Im Bereich der Agrarwissenschaft ist Bayer weltweit Marktführer, erzielt vor Syngenta, Corteva und BASF den höchsten Umsatz mit ~20 Mrd. Euro. Auch die EBITDA-Marge ist marktführend.

Dieser Umsatz verteilt sich recht gleichmäßig über unterschiedliche Produktlinien, die relevantesten sind dabei Getreidesaat und -behandlung sowie Herbizide (Unkrautbekämpfungsmittel). Die größte Abnehmerregion ist Nordamerika.

Um die Position zu halten investiert Bayer am stärksten in Forschung & Entwicklung, 2021 waren es 2 Mrd. Euro und damit etwa doppelt so viel wie die größten Konkurrenten.

#2 Pharma

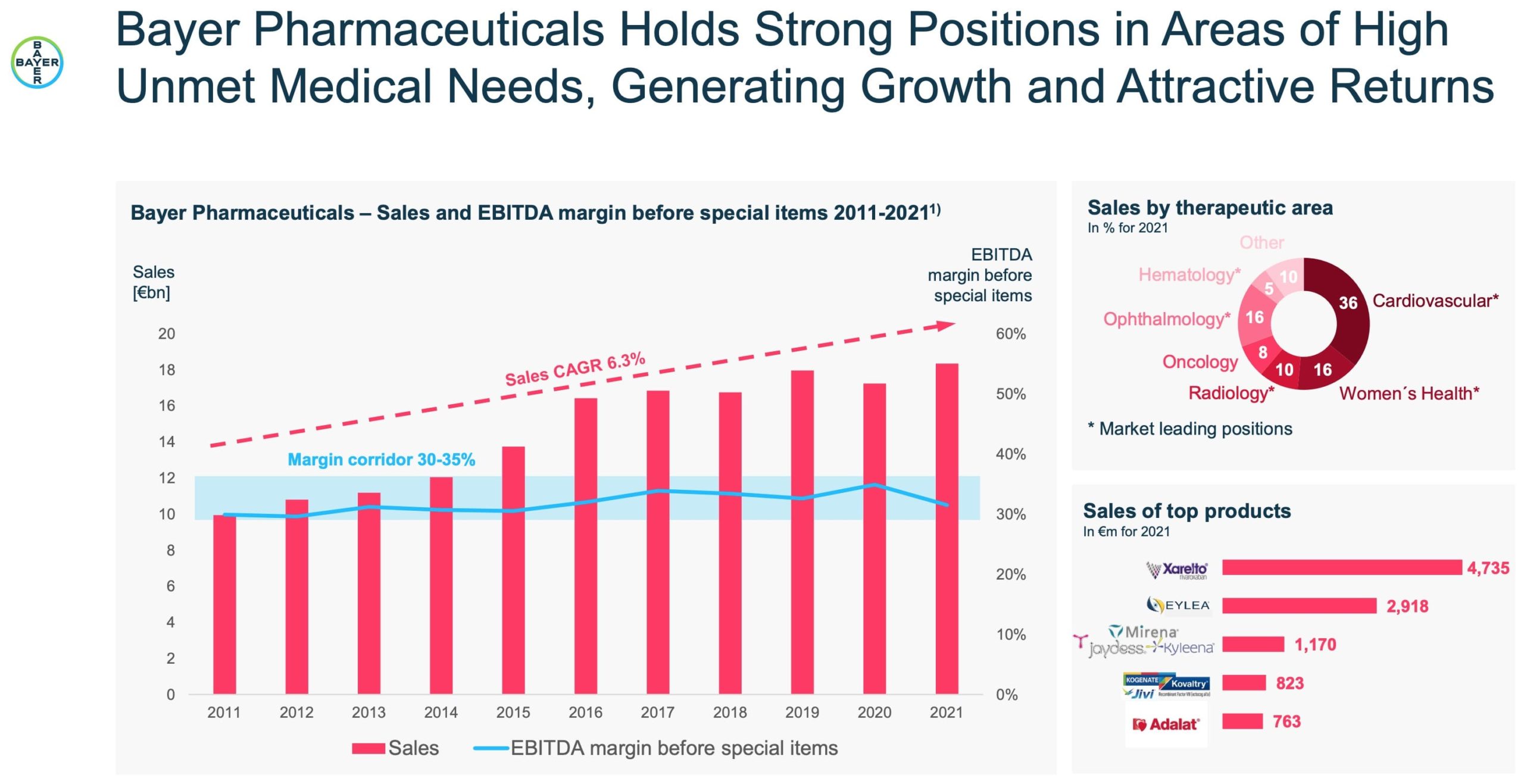

Der Pharma-Bereich ist das zweitgrößte Segment für Bayer. Der Umsatz ist langfristig mit 6% pro Jahr gewachsen, die EBITDA-Margen bewegen sich im Bereich von 30 - 35%. Die Produkte finden in vielen Bereichen Anwendung, vor allem aber im kardiovaskulären Bereich (Herz- und Blutgefäße).

Auch hier ist Amerika der größte Absatzmarkt. Bayer rechnet mit einem Marktwachstum von jährlich 4 - 5% über die nächsten Jahre. Neben dem Wachstum und den langfristigen Megatrends (mehr dazu gleich), gibt es auch Herausforderungen, die wir auch zuletzt in der Novo Nordisk Aktienanalyse gesehen haben:

Der Preiskampf nimmt zu, die Produktivität der Forschung nimmt ab und es wird noch stärker darauf geachtet, dass Produkte sich nicht nur in der Forschung, sondern auch der realen Welt bewähren.

#3 Consumer Health

Das kleinste Segment ist der Bereich Consumer Health, in der Regel also rezeptfreier Medikamente mit Marken, von denen jeder bestimmt mindestens eine kennt. Der Umsatz ist über die letzten Jahre mit 2 - 7% p.a. gewachsen, die Marge hat sich leicht positiv auf heute 22,5% EBITDA-Marge entwickelt.

Das Monsanto-Dilemma

Monsanto war ein Konzern mit Fokus auf Biotechnologie und Gentechnik für Agrarwirtschaft. Monsanto erzielte in 2016 etwa 13,5 Mrd. Dollar Umsatz, ca. 10% davon blieben als Gewinn hängen.

Ab September 2016 wurde bekannt, dass Bayer den Konzern Monsanto aus den USA übernehmen möchte. Im Juni 2018 ging die Akquisition dann für 66 Mrd. Dollar über die Bühne. Bayer wurde damit zum weltgrößten Agrarchemie-Unternehmen.

Da der Name Monsanto eher negativ behaftet war, ist dieser weggefallen. Die Geschäftsbereiche von Monsanto sind heute bei Bayer in Seeds and Genomics und Agricultural Productivity aufgehangen.

Statt für Bayer ein Umsatz- und Gewinntreiber zu werden, ist Monsanto vor allem ein unkalkulierbares rechtliches Risiko und ein Imageschaden geworden.

Der Deal fand unter dem heute noch aktiven CEO Werner Baumann statt, der seit 1. Mai 2016 im Amt ist. Er wurde auf der Hauptversammlung, erstmals bei einem DAX-Konzern, nicht entlastet.

Die größten Probleme durch die Akquisition:

- Erhöhte Verschuldung durch den hohen Verkaufspreis

- Vor allem gegen Glyphosat, das von Monsanto hergestellt wurde, richten sich hohe Schadensersatzklagen, da es im Verdacht steht Krebs zu verursachen

- Interne Widerstände, da Mitarbeiter im Zuge der Zusammenlegung und der Probleme entlassen werden mussten

Dabei ist das Grundproblem nicht völlig neu. Bei Pharma- und Agrarprodukten gibt es immer wieder das Risiko, das Klagen zu möglichen Negativwirkungen entstehen.

Marktanalyse & Konkurrenz

Ähnlich wie zuletzt bei BASF und Novo Nordisk gibt es einige Kernfaktoren, um in den Märkten von Bayer zu bestehen:

- Größe: Nur die größten können entsprechend viel in Forschung investieren, Risiken managen und ausreichend produzieren.

- Marken spielen auch im Pharma-Bereich eine Rolle.

- Hohe Forschungsausgaben sind notwendig. Werden diese zurückgefahren sinkt auch das langfristige Ertragspotenzial, kurzfristig könnte es die Zahlen verbessern.

Meine Bewertung des Geschäftsmodells

Ein starkes Geschäftsmodell ermöglicht Wachstum, einen Burggraben und damit Differenzierbarkeit von der Konkurrenz, höhere Gewinnmargen und Preismacht.

Wie schneidet das Unternehmen in der Geschäftsmodell-Bewertung der Scorecard ab? Tiefergehende Erklärungen zu den Kriterien gibt's hier und hier.

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Bayer hat wenig klassische Abo-Modelle, sowohl die Pharma- und die Chemie-Produkte basieren aber meist auf längerfristigen Abnahmeverträgen und werden regelmäßig wieder gebraucht.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

Keine.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger? Wachsen Umsätze stärker als Kosten?

Bayer ist einer der größten Anbieter im Markt, bei den Agrarchemikalien sogar Marktführer.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

Viele Patente und Medikamente besitzt Bayer.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Bayer hat einige starke Marken, allerdings in den letzten Jahren auch durchaus in der öffentlichen Wahrnehmung gelitten.

Geschäftsmodell-Bewertung: 14 / 25

Zahlencheck

Ertragsentwicklung & Wachstum

Bayers Umsatz lag im letzten Quartal währungsbereinigt um knapp 6% über dem Vorjahr, das EBITDA vor Sondereinflüssen 17%. Das Ergebnis Aktie konnte um 7,6% gesteigert werden. Insgesamt also eine durchaus positive Entwicklung.

Bayers Umsatz ist seit 2020 leicht gestiegen, aber quasi noch auf dem Niveau von vor zehn Jahren. Es wurde also kaum Wachstum erzielt.

Die Gewinne konnten immerhin bis 2017 tatsächlich schrittweise gesteigert werden, sind durch die Monsanto-Probleme aber stark am schwanken und immer wieder negativ.

Profitabilität

Die Bruttomarge liegt im langfristigen Durchschnitt bei ~60%. Die operative Marge lag von 2012 bis 2017 zwischen 12% und 18%, die Nettomarge zwischen 6% und 10%.

Dann wurde es turbulenter: Die operative Marge fiel 2018 auf 1%, 2020 auf -2%, die Nettomarge auf -25%. Auch in den letzten Jahren klafft eine Lücke zwischen operativer und Nettomarge aufgrund von Rechtsstreitigkeiten.

Über die letzten 12 Monate sieht es besser aus: 22% operative Marge, 9% Nettomarge.

In den letzten zehn Jahren wurde in neun ein Gewinn erzielt, einzig 2020 stand mit einem Verlust zu Buche. Trotz der Probleme werden also schwarze Zahlen geschrieben.

Dividenden

Bayer zahlt seit Jahrzehnten eine Dividende aus, wobei diese 2020 - nach jahrelangem Anstieg - deutlich gesenkt werden musste. Die Dividendenrendite lag bei gut 4%, die Ausschüttungssumme liegt aktuell konstant bei 1,97 Mrd. Euro, was 31% des Ergebnis aus 2021 entspricht.

Bilanz & Bonität

Aktuell liegt der Verschuldungsgrad bei Bayer bei 100%. Dieser ist Mitte 2018 stark angestiegen, etwa von 30% auf 90%. Der Grund: Der kreditfinanzierte Monsanto-Kauf.

Die Bonitätsratings liegen bei BBB (laut S&P Global) und bei BBB+ (laut Fitch). BBB heißt "gute Kreditqualität". Das ist eine Verschlechterung, nachdem von 2007 bis Ende 2018 durchgehend A-Ratings vergeben wurden, auch viele Konkurrenten liegen heute noch im A-Bereich.

Kosten durch Rechtsstreitigkeiten

Die Monsanto-Akquisition hat die Zahlen enorm beeinflusst. Es hat die Verschuldung erhöht, den Umsatz erhöht und für ungeplant hohe Ausgaben und Rücklagen für Rechtsstreitigkeiten gesorgt.

Auch abseits von Monsanto gibt es einige Klagen. Eine frühe Sammelklage zu Neonikotinoiden in Kanada. 40.000 Klagen zum Produkt Essure, wobei 99% davon schon beigelegt werden konnten, für den Rest wurden bereits 0,2 Mrd. Euro zurückgelegt. Und Klagen zum Produkt Xarelto, wo sich auf einen Vergleich in Höhe von 775 Mio. Dollar geeinigt wurde (zur Hälfte von Bayer zu tragen). Auch ein Prozess von Monsanto aus 2016 wurde im zweistelligen Millionenbereich fast vollständig beigelegt.

Solche Klagen sehe ich weniger als Risiko, da sie bekannt und der Schadensersatzanspruch überschaubar ist. Schwieriger sind die Fälle, die größer und weniger kalkulierbar sind, im Worst Case auch zur Folge hätten, dass ein Produkt nicht mehr verkauft werden darf.

Die größte Klagewelle richtet sich gegen Roundup und den Wirkstoff Glyphosat. Der Status Quo:

- 108.000 der ca. 149.000 aktuellen Klagen sind beigelegt. Im Jahresabschluss 2021 waren es 107.000 von 138.000, es sind also auch über 10.000 Klagen im Laufe des Jahres dazugekommen.

- 2019 war ein Fall gegen Monsanto und Bayer entschieden und ein Schadensersatz von 1,78 Mrd. Dollar verhängt worden, wobei die Summe noch deutlich reduziert wurde.

- Bis Februar 2022 wurden ebenfalls Klagen aus Kanada eingereicht.

- Bayer sieht zwei Szenarien, auf die es sich vorbereitet: 1. Entweder werden bereits gegen Monsanto gefällte Urteile zurückgenommen, oder 2. Bayer muss mit dafür gebildeten Rückstellungen Schadensersatz zahlen.

- Die gebildeten Rückstellungen bis 31. Dezember 2021 lagen bei 7,5 Mrd. US-Dollar.

Klar ist: Solange die Fälle nicht entschieden sind, ist das Risiko - gerade für Laien - schwer bis unmöglich zu kalkulieren. Ich vermute, dass ein Großteil schon eingepreist ist und die Rückstellungen, sollten sie gebraucht werden, den Großteil der Forderungen decken können. Aber es ist eben nur eine Vermutung.

Factsheet

Factsheet

Sofern nicht anders angegeben in jeweiliger Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). 3J = 3-Jahres-Durchschnitt. 'e' = erwartet. 'YoY' = im Jahresvergleich, '3J' = letzte 3 Jahre.

Die Eckdaten

- Land: Deutschland

- Branche: Pharma & Chemie

- Marktkapitalisierung: 48 Mrd. EUR

- Umsatz: 48 Mrd. EUR

- Operatives Ergebnis: 10,5 Mrd. EUR

- Ergebnis: 4,2 Mrd. EUR

- Free Cashflow: 4,6 Mrd. EUR

Bewertung

- KUV: 1,1

- KGV: 12

- KGVe: 6,5

- KCV: 7

- PEG-Ratio: 1,3

Qualität & Wachstum

- Verschuldungsgrad: 100%

- Bruttomarge: 62% (5J: 59%)

- Operative Marge: 22% (5J: 8%)

- Nettomarge: 9% (5J: 2%)

- Umsatzwachstum: 4% p.a. (3J)

Zukunft & Strategie

#1 Modernisierung

Das Unternehmen soll sich stärker digital transformieren. Das bedeutet auch, dass mehr Produkte online bestellbar werden und dass Marketingmaßnahmen präziser ausgesteuert werden.

Auch die Marken im Bereich der rezeptfreien Medikamente sollen aufgebaut und gestärkt werden.

Spannend finde ich auch Climate FieldView, eine Technologie, die wir so 1:1 bei Deere & Company kennengelernt haben. Das ist ein Produkt eines Tochterunternehmens von Bayer, über dass sich Felder analysieren und auswerten lassen.

#2 Forschung

Es soll weiter an Produkten und Patenten geforscht werden, um diese zur Marktreife zu bringen und neues Erlöspotenzial zu erschließen.

Zum Stand Anfang November '22 hat Bayer einige Forschungen im Bereich der Onkologie (Krebsforschung), kardiovaskuläre Krankheiten, Gesundheit von Frauen und weiteren in der Pipeline, einige davon in Phase 3 und damit mit hohen Chancen Marktreife zu erreichen.

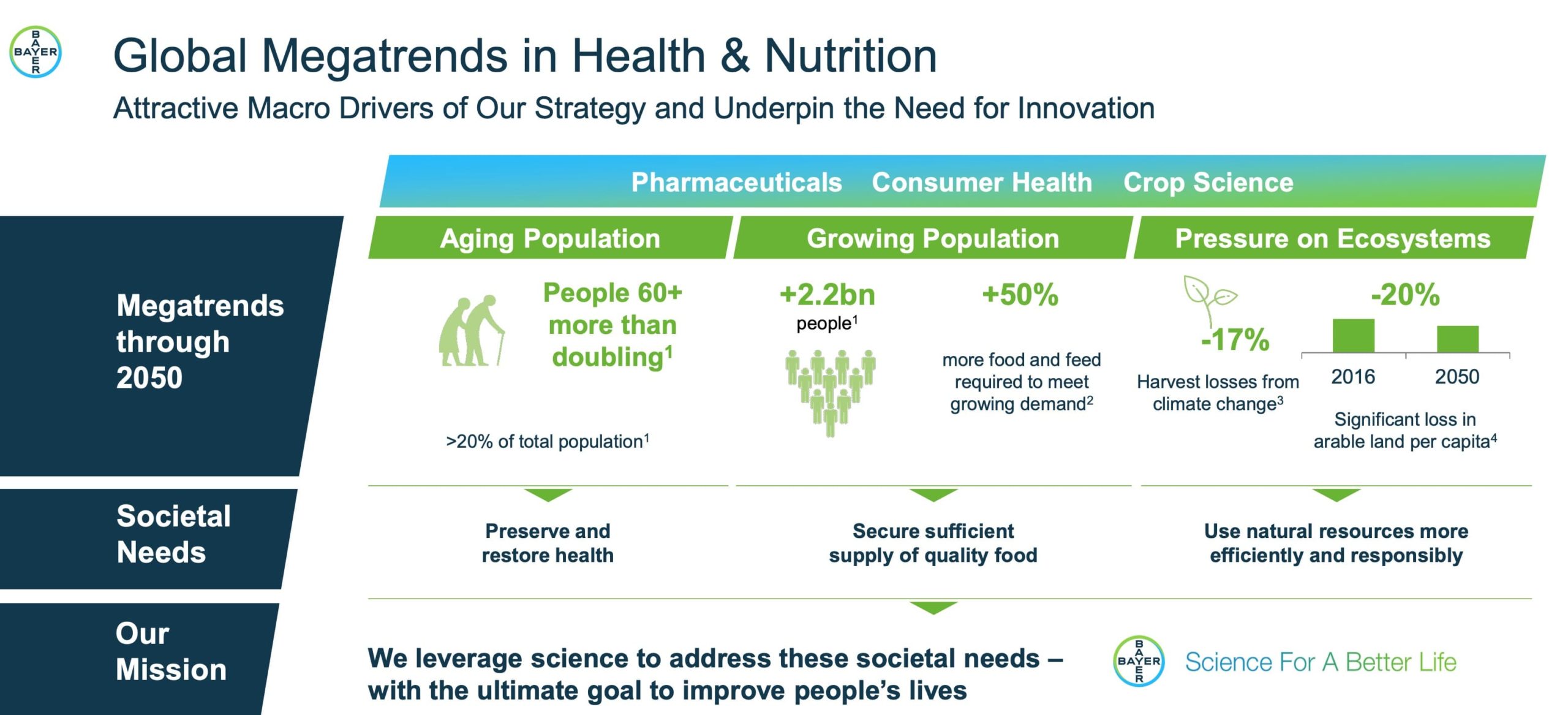

#3 Globale Megatrends

Bayer setzt langfristig auf globale Megatrends. Die Bevölkerung altert, wächst, braucht 50% mehr Lebensmittel und wird schätzungsweise 17% durch den Klimawandel an Ernte verlieren, was den Bedarf nach Agrarchemie-Produkten stärkt. Diese sorgen für höhere Erträge und die Stabilität dieser.

Diese Megatrends unterliegen aber allen Bereichen, da damit auch der Bedarf nach Gesundheits- und Pharmaprodukten tendenziell steigen sollte.

#4 Umgang mit Monsanto

Auch wenn das langfristig nichts mit der Strategie zu tun hat, ist klar, dass Bayer kurzfristig alle Klagen beilegen will. Dazu gehören vor allem die, die Monsanto betreffen. Aber auch Anleger, die dadurch verloren haben, klagen auf rund 2,2 Mrd. Euro.

Im Mai 2021 hat Bayer einen Fünf-Punkte-Plan vorgestellt, um die Glyphosat-Rechtsstreitigkeiten in den USA beizulegen.

- Antrag beim US Supreme Court, um ein bereits getroffenes Urteil zu überprüfen (was allerdings im Juni 2022 erstmal abgelehnt wurde)

- 4,5 Mrd. Dollar werden zurückgestellt, damit der Fall abgedeckt ist, dass der Einspruch erfolglos bleibt

- 108.000 von 149.000 Klagen wurden beigelegt. Die noch ausstehenden Fälle sollen ebenfalls durch Verhandlungen beigelegt werden.

- Neue Formulierungen und alternative Wirkstoffe für den US-Privatkundenmarkt ab 2023, um rechtliche Risiken für die Zukunft deutlich zu reduzieren

- Veröffentlichung wissenschaftlicher Studien zur Sicherheit von Glyphosat

Das letzte Update zu Prozessen stammt vom 9. November 2022 und war zugunsten von Bayer. Glyphosat ist der Wirkstoff in Roundup.

"Am 9. November 2022 hat die Jury im Fall Ferro einstimmig zu unseren Gunsten entschieden und festgestellt, dass Roundup™ nicht für die vorgebrachten Gesundheitsschäden verantwortlich ist. Das ist der sechste gewonnene Prozess in Folge."

Positiv ist, dass daraus Konsequenzen gezogen werden, Rückstellungen gebildet wurden und nicht jede Klage automatisch tatsächlich berechtigt ist, sondern sich wohl viele Kläger der allgemeinen Klagewelle anschließen. Negativ ist, dass die rechtlichen Risiken schrittweise abnehmen, aber schwer kalkulierbar bleiben.

Vergütungsmodell

Bayer hat das Vergütungsmodell der Vorstände und Manager zuletzt angepasst. Gerade der Fokus auf Cash-Generierung soll dadurch gestärkt werden.

Die Vergütung der Vorstände besteht zu 42% aus der Erreichung langfristiger Ziele, 29% kurzfristiger Ziele und 29% Grundvergütung.

Woraus besteht die kurzfristige variable Vergütung?

- 1/3 Core EPS

- 1/3 Free Cashflow

- 1/3 Bereinigte EBITDA-Marge

Woraus besteht die langfristige variable Vergütung?

- absolute Wertsteigerung der Aktie

- 40%: Relative Entwicklung zum Euro Stoxx 50

- 40%: ROCE

- 20% Nachhaltigkeitsziele

Insgesamt also ein breiter Mix aus den Kennzahlen, die wir als Aktionäre ebenfalls im Fokus haben.

Insiderkäufe

Zusätzlich zum Vergütungsmodell können wir auf die Handlungen und Insiderkäufe der Manager schauen: Kaufen oder verkaufen diese tendenziell Bayer-Aktien?

Das Bild ist verhalten positiv. Es gab einige Insiderkäufe über die letzten 1,5 Jahre, die meisten und größten von einer einzigen Person: Vorstandsvorsitzender Werner Baumann.

Kapitalverwendung

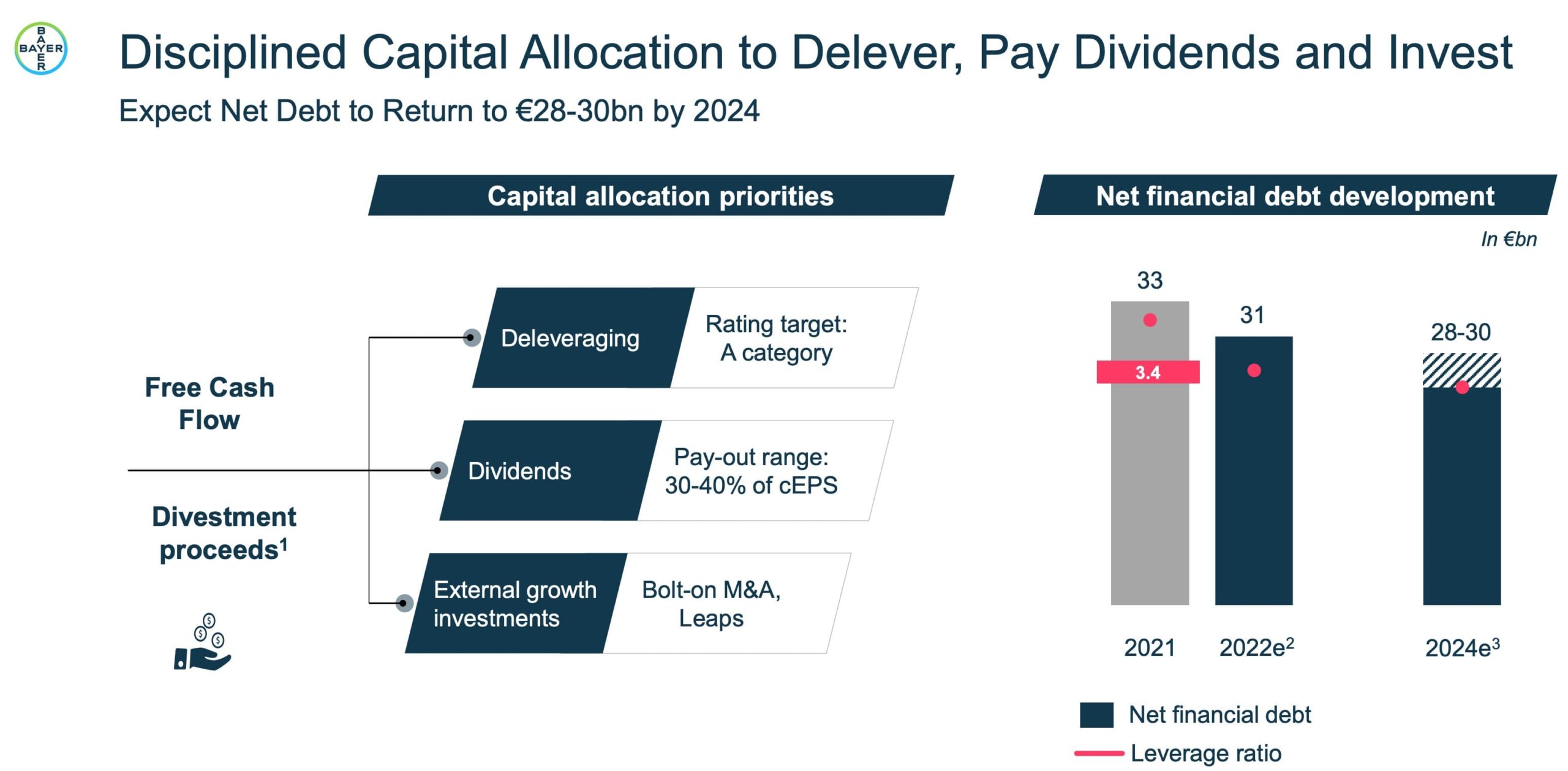

Bayer zahlt kontinuierlich eine Dividende. Angepeilt wird eine Ausschüttung von 30 - 40% des Ergebnis, wobei zuletzt mit 31% das untere Ende der Spanne ausgeschüttet wurde.

Es möchte auch Schulden abbauen, um das Bonitätsrating wieder in den A-Bereich zu bekommen sowie extern für Wachstum investieren. Die Nettofinanzverschuldung liegt heute bei 31 Mrd. Euro, soll bis 2024 auf 28 - 30 Mrd. Euro leicht abgebaut werden.

ESG- und Nachhaltigkeitsrisiko

Die ESG-Ratinganbieter sehen Bayer gemischt. MSCI und ISS haben Bayer mit roten Flaggen versehen, diese wieder zurückgenommen. Die Ratings sehen insgesamt okay bis gut aus, der "Controversy Score", der das Risiko von starken Kontroversen misst, schlägt durch die Rechtsstreitigkeiten oft aus.

Finanzielle Ziele

Für das fast abgeschlossene Geschäftsjahr 2022 hat Bayer Mitte des Jahres den Ausblick angehoben:

- Der Umsatz soll bei 50 - 51 Mrd. Euro liegen

- Das EBITDA ohne Sondereinflüsse soll währungsbereinigt bei 13 Mrd. Euro (also 26 - 27% Marge)

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken zusammen, die wir im Geschäftsmodell identifizieren konnten.

Schwächen

Wo Licht ist, ist meist auch Schatten. Fassen wir die Schwachstellen des Unternehmens zusammen.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Hier geht's nun viel mehr darum: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Aktienbewertung & Renditeerwartung

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Berechnen wir dafür die zu erwartende Rendite. Kann ich diese hellsehen? Nein, definitiv nicht. Wir können aber das Chance-Risiko-Verhältnis auf Basis der Analyse abschätzen und in konkrete Zahlen gießen.

Dafür kalkuliere ich drei Szenarien: Ein pessimistisches, ein optimistisches und das Szenario, das ich im Mittel erwarte. Auch Ausreißer nach unten oder oben sind immer möglich.

Für die Ermittlung des fairen Werts (alle Erläuterungen dazu über diesen Link) habe ich im mittleren Szenario folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt: 4% p.a.

- Prognose: keine konkreten Zahlen, in den Segmenten mind. mit dem Markt wachsen

- Analystenerwartung: 0 - 3% p.a.

- Meine kurzfristige Annahme: 2% p.a.

- Meine langfristige Annahme: 3% p.a.

Nettomarge

Die Nettomarge liegt heute mit 9% durch Sondereffekte deutlich unter der starken operativen Marge von 22%. Wie lange diese Sondereffekte anhalten ist schwer abzuschätzen. Analysten erwarten einen Anstieg der Marge.

In der Vergangenheit lag die Nettomarge zwischen 6 und 10%. Ich nehme langfristig 9% an.

Bewertungsniveau

Kaum zu glauben, aber Bayer hatte von 2010 bis 2017 eine Premium-Bewertung mit einem KGV, das fast durchgängig über 20 lag. Heute ist die Aktie mit einem KGV von 12 und einem KGVe von 6,5 bewertet.

Prinzipiell sehe ich ein langfristig gutes und benötigtes Geschäftsmodell mit hohen Margen, das - solange es keine großen Rechtsstreitigkeiten gibt - auch mindestens eine durchschnittliche Bewertung verdient. Ich nehme daher langfristig ein KGV von 15 an.

Sonstiges

Die Ausschüttungsquote liegt heute bei 30%, wird auf 40% steigen. Verwässerung gibt es keine.

Meine Renditeerwartung

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: BAY.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Teurer nach EV-Multiple-Methode

Bei Bayer fällt auf, dass die Nettofinanzverschuldung hoch ist. Der Börsenwert liegt bei 51 Mrd. Euro, die Nettofinanzverschuldung bei ~31 Mrd. Euro, entsprechend liegt der Enterprise Value bei 82 Mrd. Euro und damit erheblich höher.

Auch das Verhältnis zum Gewinn oder dem Free Cashflow sieht dann nicht mehr so günstig: Das Gewinn-EV-Verhältnis liegt bei 19, das FCF-EV-Verhältnis bei 18.

Die Scorecard

StrategyInvest Scorecard

Je Kategorie bis zu 25 Punkte. Insgesamt 20+ Kriterien.

Qualität

Profitabilität, Bilanz & Risiken

Geschäftsmodell

Burggraben, Alleinstellung & Preismacht

Wachstum

Umsatz, Gewinne & Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More

Bewertung

KUV, KGV & weitere

Gesamtscore

Mittel 😐

Pro, Contra & Fazit: Aktie jetzt kaufen?

Pro

Contra

Checkliste

In jedem Fall gilt: Beachte die folgenden Punkte, bevor du diese oder eine andere Aktie kaufen solltest.

Es kann viele Gründe, eine Aktie spannend zu finden und kaufen zu wollen. Vor dem Kauf gibt es eine Handvoll Fragen, die du dir stellen solltest, um Enttäuschungen und Anfängerfehler zu vermeiden:

- Verstehst du das Geschäftsmodell?

- Hast du dich mit den Risiken des Unternehmens beschäftigt?

- Hast du dich mit den Risiken der Aktie beschäftigt?

- Passt die Aktie in dein Depot? (hinsichtlich Klumpenrisiken)

- Verstehst du, dass es beim Investieren nie um Garantien, sondern Wahrscheinlichkeiten geht - so auch bei dieser Analyse und jedem Aktienkauf?

Ausführliches Hintergrundwissen bekommst du in der Know-How Sektion und der Academy.

Mein Fazit

Ich investiere aktuell nicht in Bayer, auch wenn ich es aktuell für einen besseren Zeitpunkt als in den letzten Jahre halte. Es sieht für mich zwar danach aus, als sei das Gröbste eingepreist und als können selbst negative News den Kurs nicht mehr groß fallen lassen, aber zwei Punkte halten mich davon ab.

1. Ich mag ungern Risiken, die ich selbst nicht seriös einschätzen kann. Es gibt große Rückstellungen, andererseits kommen immer noch ein paar Klagen nach und einige Ausgänge sind noch unklar.

2. Die Bewertung ist auf Basis des Börsenwerts durchaus günstig und könnte, bei meinen Annahmen, eine ganz gute Rendite gewährleisten. Diese Rendite ist aber eher Marktdurchschnitt, entschädigt damit nicht für das höhere Risiko. Dazu ist die Bewertung nach dem Enterprise Value durch die hohe Nettofinanzverschuldung eher hoch.

Daher: Für mich heute kein "No Go", aber es drängt sich mir auch nicht auf, auch wenn ich - sollte die Aktie noch günstiger oder die Rechtstreitigkeiten beigelegt werden - Bayer langfristig definitiv für ein spannendes Unternehmen halte. Es könnte auch durchaus eine kleinere spekulativere Position aufgebaut werden.