Der weltgrößte Chemiekonzern wankt. Einerseits braucht die ganze Welt die Chemieprodukte aus Deutschland. Andererseits werden gerade durch hohe Energiepreise Fabriken stillgelegt, muss der Klimawandel bewältigt werden und steht eine folgenschwere Entscheidung zwischen Deutschland und China aus.

Das macht BASF aktuell zu einer der spannendsten Aktie:

Solide Ertragslage & Bilanz: BASF erzielt kontinuierlich Gewinne, hat die Dividende seit 10 Jahren fast immer erhöht und gilt nach wie vor als Unternehmen mit hoher Bonität.

Wachstums-Rückenwind: Die Weltbevölkerung wächst und BASFs Produkte werden in Batterien, Datencentern oder der Elektromobilität gebraucht.

Teure Klimawende: BASF allein sorgt für 1% der gesamten deutschen CO2-Emissionen. Dazu steigen die Energiepreise, was die Produktion zusätzlich verteuert. Ist Deutschland heute ein zu großer Standortnachteil?

China vs. Deutschland: BASF muss sich zwischen Deutschland und China entscheiden. China scheint zu gewinnen, was Chancen, aber auch immer größere Risiken birgt.

Günstigere Bewertung: BASF ist mit einem KGV von 9 bewertet. Das ist deutlich unter dem Marktdurchschnitt und auch leicht unter der eigenen Historie.

Finden wir also heraus, ob sich eine Investition aktuell lohnen könnte. Ist die BASF Aktie überbewertet? Oder kann man jetzt BASF Aktien kaufen und damit langfristig profitieren? Diesen Fragen werden wir uns hier nähern.

Die Analyse beruht u.a. auf folgenden Quellen & Einschätzungen:

Dabei erfährst du, wie das Geschäftsmodell funktioniert und wie gut es ist, woraus der Burggraben besteht, wie die aktuelle Strategie aussieht, wie die Chancen von dieser sind, gegen wen sich BASF behaupten muss und ob die Aktie heute attraktiv bewertet ist oder nicht. Viel Spaß!

More...

Überblick & Entwicklung

Das Unternehmen

BASF ist, gemessen am Umsatz, der größte Chemiekonzern der Welt. Das Unternehmen sitzt in Ludwigshafen am Rhein und beschäftigt heute über 110.000 Mitarbeiter weltweit. Gegründet wurde es vor über 150 Jahren.

Die Mission:

We create chemistry for a sustainable future

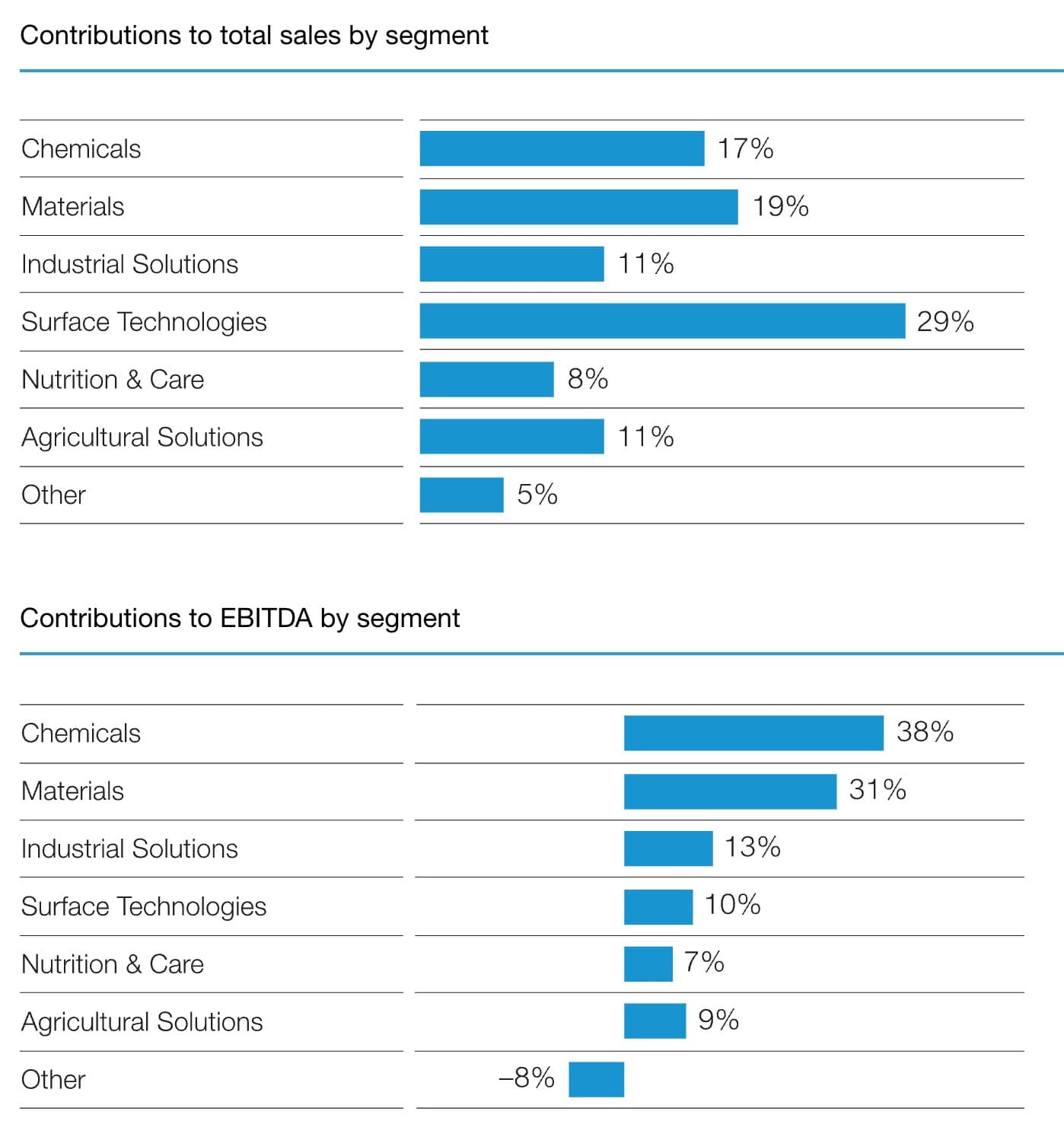

Das Geschäft wird in sechs Segmente aufgeteilt - in Klammern der Umsatzanteil:

- Chemicals (18%): Chemikalien, also bestimmte Moleküle, Zwischenprodukte oder Petrochemikalien, die u.a. aus Erdöl gewonnen werden.

- Materials (20%): Dazu gehört vor allem Plastik und Hochleistungsmaterial.

- Industrial Solutions (12%): Alle Produkte, auch Chemikalien, für industrielle Verwendung. Dazu gehören bspw. Inhalte für Farbe, Elektromaterial und Plastikzusätze.

- Surface Technologies (30%): Jegliche Behandlung von Oberflächen, wozu auch Batteriematerial und andere Bauteile für Autos gehören.

- Nutrition & Care (9%): Nahrungsergänzungs- und Pflegemittel, dazu Biotechnologie.

- Agricultural Solutions (11%): Saat, Düngermittel, Pestizide und auch digitale Lösungen für den Einsatz in der Agrarwirtschaft.

Der größte EBIT-Treiber ist allerdings das Chemicals-Segment mit ~35% am Umsatz.

Aktienkurs

Der Aktienkurs hat sich langfristig ganz gut entwickelt. In den letzten Jahren ging es mit dem Kurs aber eher bergab.

Zahlencheck

Ertragsentwicklung & Wachstum

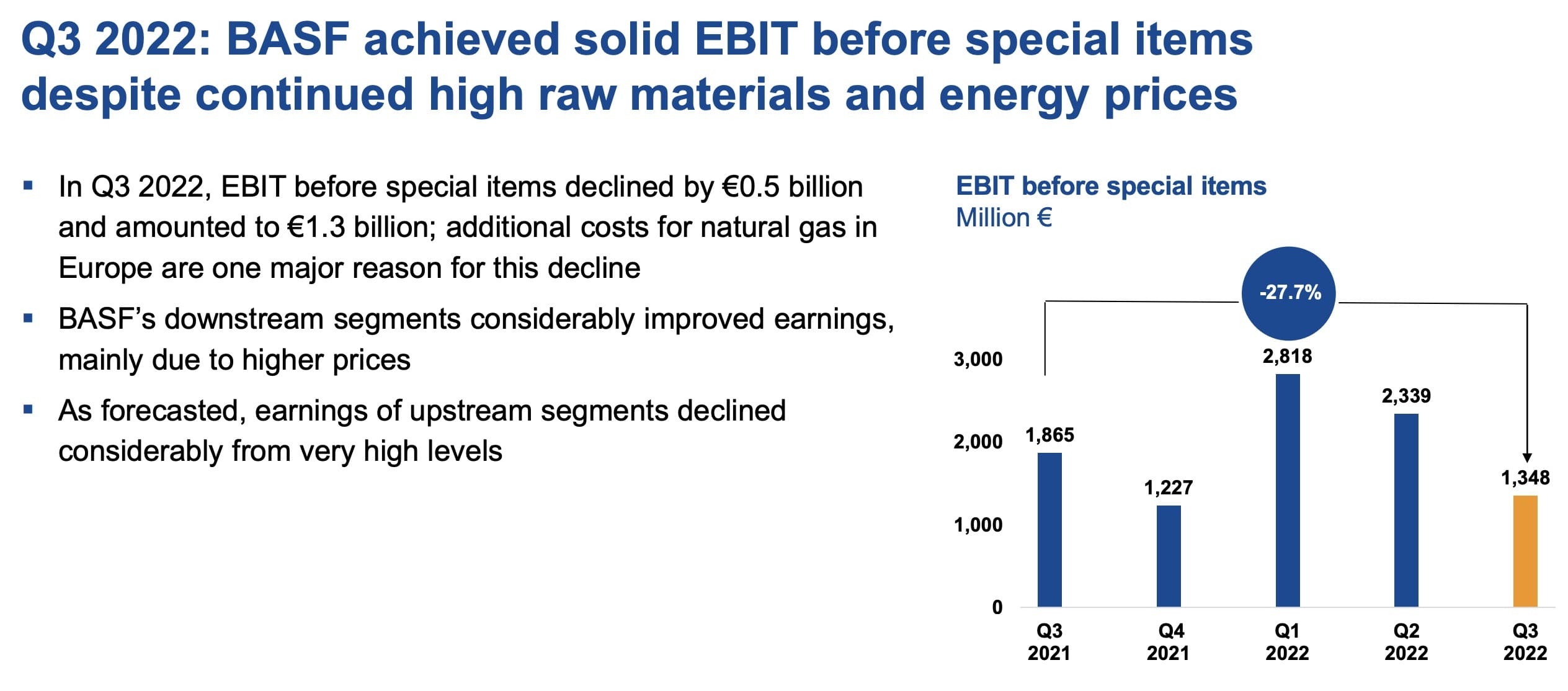

Im letzten Quartal (Q3 '22) konnte der Umsatz gegenüber dem Vorjahr um 12% gesteigert werden. Alle Ertragsmetriken gingen allerdings zurück.

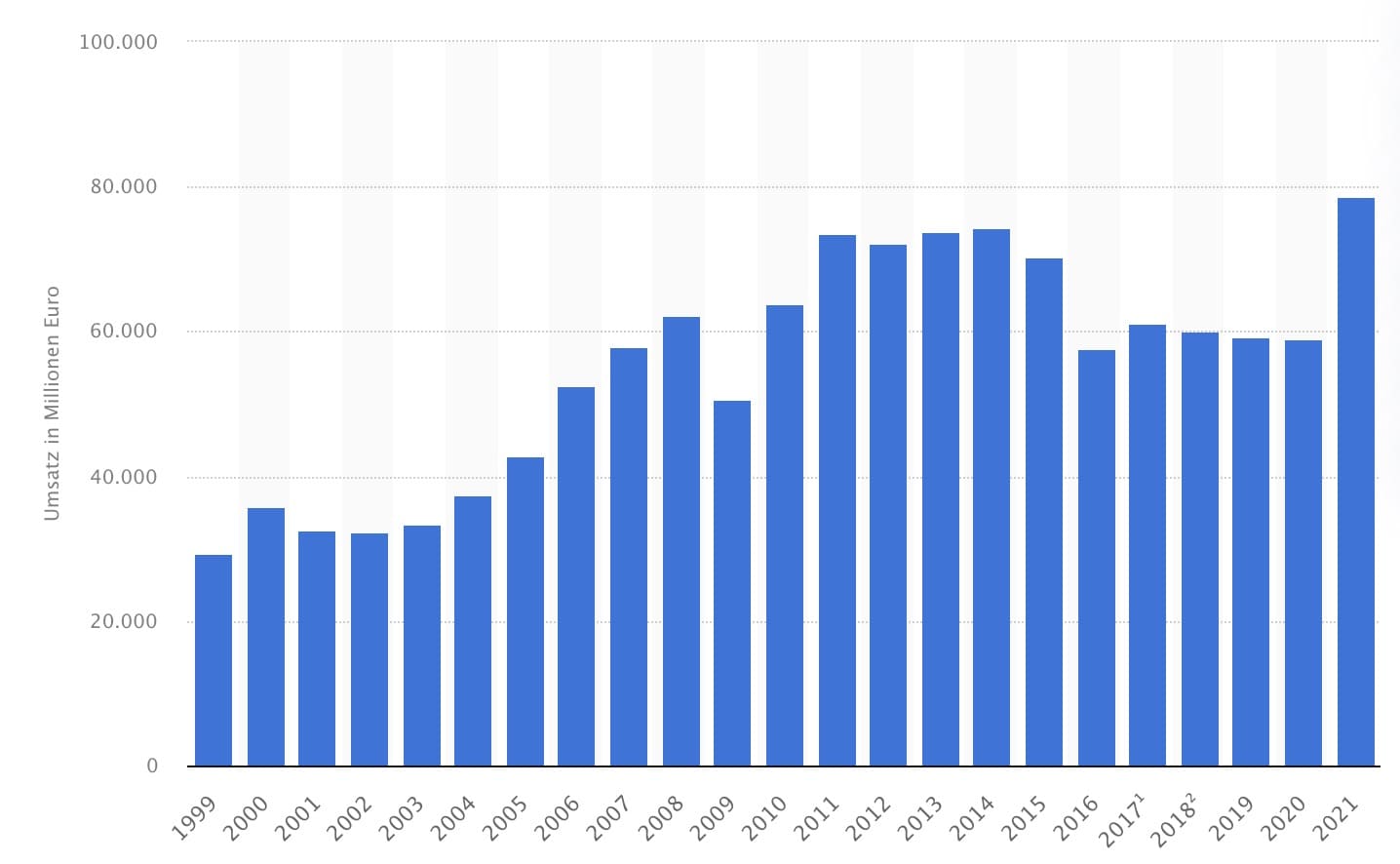

Von 1999 bis 2011 hat BASF ein starkes Wachstum hingelegt und den Umsatz mehr als verdoppelt. 2021 war wohl ein Ausreißer nach oben und ein Rekordjahr im Umsatz, die letzten Jahre waren deutlich niedriger.

Quelle: Statista

Profitabilität

Schauen wir genauer auf die Erträge. Das um Sondereffekte bereinigte EBIT liegt -28% unter Vorjahr. Der Hauptgrund dafür sind gestiegene Gaspreise in Europa.

Einer der Sondereffekte: Ein Wertverlust der Beteiligung am Gas- und Ölkonzern Wintershall Dea, der wiederum Abschreibungen auf die Beteiligung an der Nord Stream 1 Pipeline durchführen musste.

Aus den Gewinnen wird kontinuierlich eine Dividende gezahlt, die auch in den meisten Jahren um jeweils 0,10€ gesteigert wurde. Da die Dividende stärker gestiegen ist als der Kurs, ist die Dividendenrendite auf über 5% gestiegen.

Investitionen

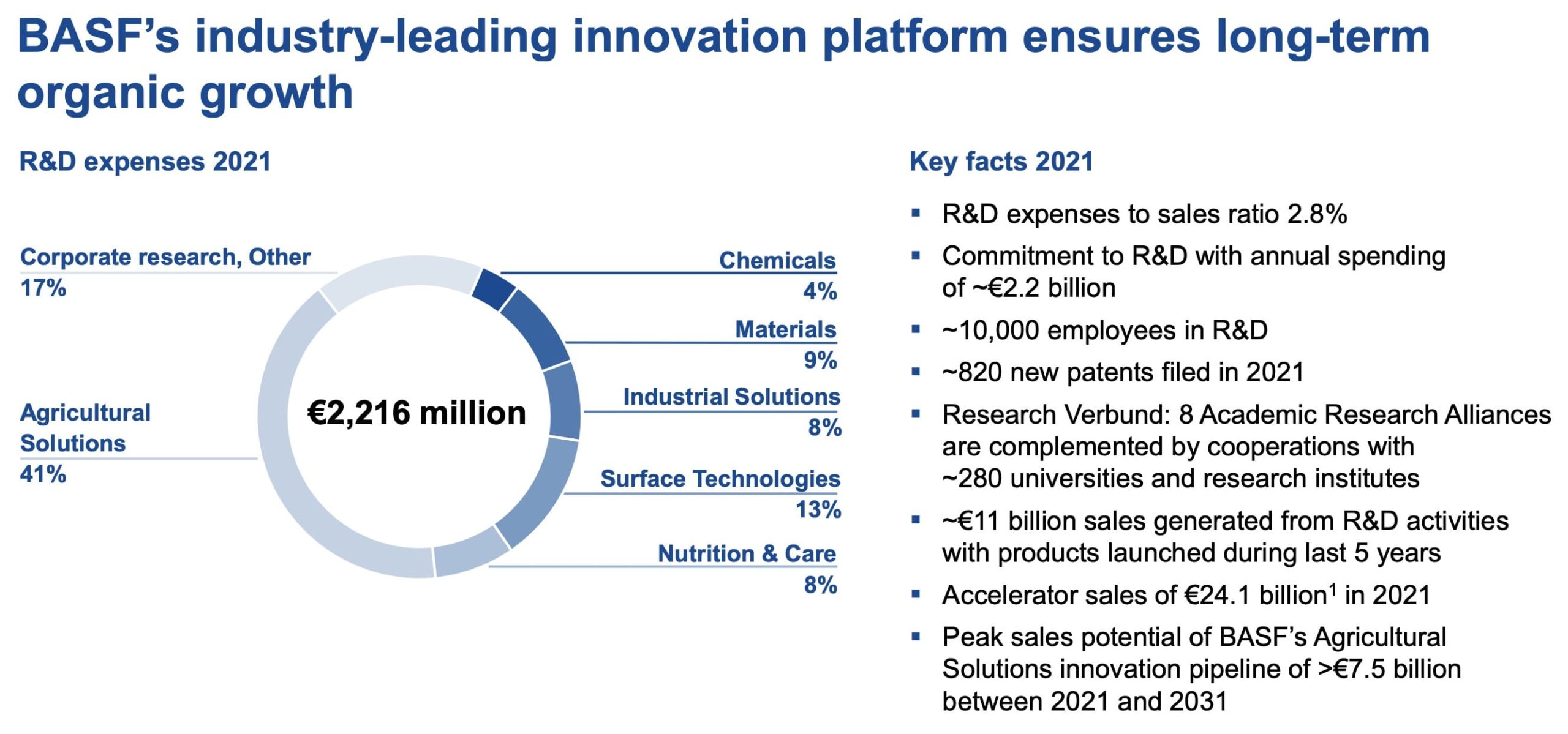

In 2021 wurden 2,2 Mrd. Euro für Forschung & Entwicklung ausgegeben. Das dabei am stärksten fokussierte Segment war Agricultural Solutions.

Gleich schauen wir uns noch genauer an, wohin die längerfristigen Investitionen fließen.

Finanzielle Stabilität

BASF wurde von der Ratingagentur Fitch jüngst mit einem A bewertet. Bedeutet: Weiterhin hohe Bonität und ein solider Ausblick. Die Eigenkapitalquote liegt bei knapp 50%, was ebenfalls gut ist.

Die anderen Ratingagenturen bestätigen für heute ein eher positives Bild, S&P sieht allerdings einen negativen Ausblick. Die Gründe dafür werden wir gleich verstehen.

Umsatzverteilung & Abhängigkeit von China

In Zhanjiang, China, wird - nach Ludwigshafen und Antwerpen - die drittgrößte Produktionsstätte von BASF errichtet. 10 Mrd. Euro soll der Bau kosten.

Heute stammen 20,6 Mrd. Euro des Umsatzes (~25%) aus dem asiatisch-pazifischen Raum. 20.000 Mitarbeiter arbeiten dort, was ~18% entspricht. Beide Zahlen sollten durch die neue Fabrik gesteigert werden.

Der Umsatz kommt zum größten Teil aus Europa (40%), danach kommt Nordamerika (28%). Mehr als die Hälfte aller Mitarbeiter sitzt in Europa.

Factsheet

Factsheet

Sofern nicht anders angegeben in jeweiliger Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). 3J = 3-Jahres-Durchschnitt. 'e' = erwartet. 'YoY' = im Jahresvergleich, '3J' = letzte 3 Jahre.

Die Eckdaten

- Land: Deutschland

- Branche: Chemie

- Marktkapitalisierung: 47 Mrd. EUR

- Umsatz: 88 Mrd. EUR

- Operatives Ergebnis: 8 Mrd. EUR

- Ergebnis: 5 Mrd. EUR

- Free Cashflow: 2,7 Mrd. EUR

Bewertung

- KUV: 0,5 (5j: 0,9)

- KGV: 9

- KGVe: 10

- KCV: 6,7

Qualität & Wachstum

Geschäftsmodell, Burggraben & Strategie

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht. Außerdem: Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Marktanalyse

Worauf kommt es an, um im Chemie-Markt zu gewinnen?

- Preis: Wie günstig kann geliefert werden? Der Preis hängt von der eigenen Größe, aber auch Rahmenbedingungen wie Energiekosten, ab. BASF musste dafür in den ersten 9 Monaten in 2022 2,2 Mrd. Euro mehr aufwenden als noch im Jahr zuvor.

- Menge: Wieviel kann ein Anbieter liefern?

- Angebot: Wie breit und vielfältig ist das Angebot?

Hier steht BASF durch die eigene Größe gut da und konnte sich zum Marktführer aufbauen.

Es gibt einige Konkurrenten, die sich je nach Segment unterscheiden.

Einer davon ist Bayer. Bayer ist im Pharma-Bereich, aber auch stark im Bereich der agrarwirtschaftlichen Chemielösungen unterwegs. Bayer hat intern mit großen Problemen zu kämpfen, vor allem durch die Monsanto-Übernahme.

BASF selbst nennt viele weitere konkrete sowie hunderte kleinere Wettbewerber. Auch der Wettbewerb aus Asien soll zunehmen.

Zu unseren wichtigsten globalen Wettbewerbern zählen Arkema, Bayer, Clariant, Corteva, Covestro, Dow, Dupont, DSM, Evonik, Huntsman, Lanxess, SABIC, Sinopec, Solvay, Sumitomo Chemical, Syngenta und Wanhua – neben vielen hundert lokalen und regionalen Wettbewerbern. Wir rechnen damit, dass Wettbewerber vor allem aus Asien und dem Nahen Osten in den kommenden Jahren noch weiter an Bedeutung gewinnen werden.

Langfristige Wachstumsthese

BASF sieht ein Wachstumsfundament für das eigene Geschäft:

- zunehmende Bevölkerung (+24% bis 2050)

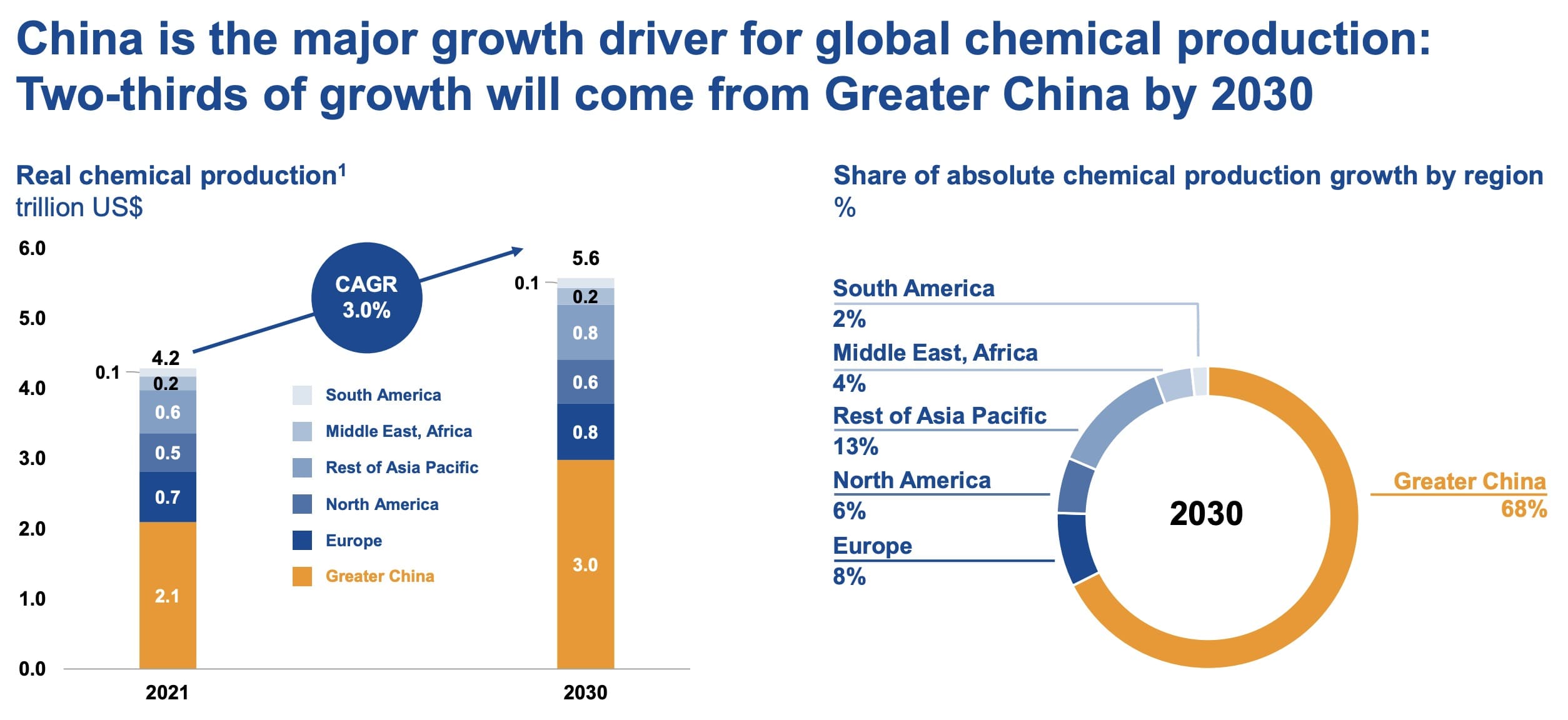

- 50% des Marktes bis 2030 in China

- hohe Anzahl an Plastik, das nicht recycled wurde

- wachsende Elektromobilität und damit Bedarf für Batteriematerial

- zunehmende Datenverarbeitung

- Klimawandel

Wenn das die sechs größten Wachstumstreiber sind, finde ich diese nicht berauschend. Der hohe Anteil in China ist nicht zwangsweise ein Wachstum, sondern eine Verlagerung mit erheblichen Risiken für ein westliches Unternehmen. Der Klimawandel wirkt stark gegen BASF - mehr dazu gleich. Einige Segmente wachsen, inwiefern die Anzahl der Datenverarbeitung aber einen messbaren Effekt auf BASFs Umsatz hat würde ich bezweifeln.

Keine Frage: Den Bedarf wird es auch in Zukunft geben. Ich sehe aber kein rasantes Wachstum, eher neue Herausforderungen und Umverteilungen im Markt, die für BASF ziemlich ungemütlich werden können.

Um meine Skepsis zu verdeutlichen: BASF weist auf der Investoren-Roadshow Ende Oktober '22 auch immer wieder auf das wachsende Segment der Elektromobilität bzw. Materialbedarf für Batterien hin.

Es soll von 1,5 Mrd. Euro in 2023 auf 7 Mrd. Euro bis 2030 wachsen. Dafür müssen 3,5 - 4,5 Mrd. Euro investiert werden.

Das Segment wächst dann etwa mit 25% jährlich, was sehr gut ist. Für BASF erhöht sich der Umsatz dadurch aber etwa nur um 7%, also um weniger als 1% jährlich. Ein solches Wachstumssegment reicht eben nicht, um den Konzern als ganzes auf eine hohe Wachstumsrate zu heben.

Das ist aber auch okay, solange keine große Wachstumserwartung in der Aktie eingepreist ist, sondern wir das Unternehmen zu einer günstigen Bewertung bekommen können. Das werden wir gleich berechnen.

BASF setzt auf China

Durch verstärkten Fokus auf China kann BASF die Produktion vergünstigen und sich dichter an einem relevanten Absatzmarkt orientieren. Es erhöht aber auch die Abhängigkeit von China und der wirtschaftlichen Beziehung zum Westen.

China-Chancen

Die Schätzung von BASF: Bis 2030 werden zwei Drittel des Wachstums der globalen Chemieproduktion aus China kommen. Die Wachstumsrate des Marktes liegt inflationsbereinigt bei 3% jährlich.

Das hat Gründe, die wohl auch BASF überzeugt haben: Die Produktion ist günstiger, dazu gibt es dort Zugang zu emissionsärmeren Produktionsbedingungen (der genutzte Strom am Standort stammt aus vollständig erneuerbaren Quellen), was notwendig ist, um die Klimaziele zu erreichen und CO2-Emissionen zu reduzieren.

Im neuesten Quartalsbericht feiert BASF die Profitabilität der Produktionsstätte in Zhanjiang, China: Bis 2030 soll sie 4 - 5 Mrd. Euro an Umsatz einbringen (ca. +6% vom heutigen Umsatz) bei mindestens 25% EBITDA-Marge. Dafür müssen bis zu 10 Mrd. Euro investiert werden.

Kein Weg zurück?

Das üblicherweise gut informierte Manager Magazin hat zuletzt in der Novemberausgabe 2022 intensiv mit dem Titel "Erhöhte Unfallgefahr" über den Machtkampf bei BASF berichtet. Demnach gibt es intern im Vorstand große Diskussionen um den China-Fokus des CEOs Brandmüller.

Demnach versammeln sich Kritiker wohl hinter Saori Dubourg, was ein ehemaliger BASF-Vorstand mit das sei "schon sehr ungewöhnlich“ kommentiere. Im Juli '22 habe es in einer Vorstandssitzung keine Einstimmigkeit gegeben, der CEO habe "vor Wut geschäumt".

Das große Risiko ist die Abhängigkeit aus China, die ich hier ausführlich diskutiert habe. Sogar eine Aufspaltung von BASF in westliche und chinesische Produktionsstätten wird bereits in Erwägung gezogen, um für einen eskalierenden Wirtschaftskrieg zwischen Westen und China vorbereitet zu sein.

BASF plant hier bis 2030. Das ist ein langer Horizont, in dem viel passieren kann. Die Entscheidung kann nicht einfach so revidiert werden.

Nachhaltigkeit

Für die Betrachtung von BASF nach ESG-Ratings, also Kriterien der Nachhaltigkeit, guter Unternehmensführung und Soziales, gibt es zwei Ebenen:

- Wie steht BASF im Vergleich aller Unternehmen da?

- Wie steht BASF im Vergleich zu anderen Chemieunternehmen da?

Eine ziemlich erstaunliche Statistik: BASF allein stößt 1% der gesamten deutschen CO2-Emissionen aus. Nach einigen ESG-Ratings steht BASF trotzdem gut dar, vor allem wird dabei die Platzierung im Vergleich zu anderen Chemieunternehmen erwähnt.

BASF will die CO2-Emissionen bis 2023 um 25% reduzieren, erst bis 2050 eine ausgeglichene Bilanz haben.

BASF braucht sowohl günstige, aber auch emissionsarme Produktionsbedingungen. Je mehr Emissionen, desto höher die Ausgleichszahlungen. Die Größenordnung von BASF zeigt, wie relevant das ist - und die Ziele, wie schwer es ist, die Produktion umzuziehen. Und bisher sind es nur Ziele, deren Erfüllung noch aussteht.

Um nachhaltiger zu werden unterteilt BASF das eigene Geschäft in vier Kategorien, von "komplett nachhaltig" bis "deutliche Bedenken zur Nachhaltigkeit". Wie streng diese Selbsteinschätzung ist, wissen wir nicht. Demnach liegen ~85% auf oder über den gewünschten Standards, ~15% sind leicht bis deutlich verbesserungswürdig.

Verkäufe & Kosteneinsparungen

BASF plant weitere Maßnahmen, um das Unternehmen stärker aufzustellen.

Das Geschäft mit Abgaskatalysatoren, welches in den USA sitzt, wird in ein eigenständiges Unternehmen überführt und soll dann verkauft werden.

Wintershall Dea ist ein Gas- und Ölunternehmen, das zu 67% von BASF gehalten wird. Das Unternehmen hatte zuletzt einige Probleme, erzielt ca. 6 Mrd. Euro Jahresumsatz und könnte an die Börse gebracht werden. Das könnte weitere finanzielle Mittel schaffen, senkt natürlich aber auf der anderen Seite auch die Erträge.

Außerdem sollen jährlich Kosten in Höhe von 500 Mio. Euro durch Maßnahmen in 2023 und 2024 eingespart werden.

Martin Brudermüller begründete das Programm mit einer sich verschlechternden Ergebnisentwicklung in Europa und Deutschland sowie den herausfordernden Rahmenbedingungen: „Zum einen wächst der europäische Chemiemarkt seit rund einem Jahrzehnt nur noch schwach. Zum anderen setzt der deutliche Anstieg der Erdgas- und Strompreise im Laufe dieses Jahres chemische Wertschöpfungsketten unter Druck.“

Das betrifft vor allem den europäischen und den deutschen Standort in Ludwigshafen - was auch auf Widerstand bei Gewerkschaften stößt. Sollten diese Kosten eingespart werden können und den Umsatz nicht beeinträchtigen, würde das die Vorsteuermarge um ~0,5 Prozentpunkte erhöhen.

Kapitalverwendung & Investitionen

Die Investitionen, gemessen durch die CapEx, sollen bis 2024 zunehmen, vor allem durch Investitionen in die chinesische Produktion und Batteriematerial. Dann sollen die Investitionen deutlich heruntergefahren werden, was in meinen Augen aber kaum prognostizierbar sein wird.

Das ist nur ein Teil, wofür die Erträge verwendet werden. BASF zahlt auch jährlich eine Dividende, schaut sich nach Akquisitionszielen um und möchte eigene Aktien zurückkaufen: 2022 und 2023 sollen bis zu 3 Mrd. Euro investiert werden, was ~6% des Börsenwerts entspricht.

Finanzielle Ziele

Der Ausblick für 2022 wurde im letzten Quartal trotz des Gegenwinds bestätigt. Darin steckt auch die Erwartung, dass das BIP sowie die Industrieproduktion gegenüber Vorjahr um 2,5% wachsen - im aktuellen Umfeld wohl eher eine optimistische Schätzung.

Das Jahreswachstum läge demnach bei 9% bis 13% gegenüber 2022.

Meine Bewertung des Geschäftsmodells

Ein starkes Geschäftsmodell ermöglicht Wachstum, einen Burggraben und damit Differenzierbarkeit von der Konkurrenz, höhere Gewinnmargen und Preismacht.

Wie schneidet das Unternehmen in der Geschäftsmodell-Bewertung der Scorecard ab? Tiefergehende Erklärungen zu den Kriterien gibt's hier und hier.

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Es gibt keine klassischen Abo-Modelle, aber längerlaufende Abnahmeverträge. Lock-In Effekte gibt es kaum.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

Keine.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger? Wachsen Umsätze stärker als Kosten?

Sind das prägendste Merkmal für BASF. Kunden wollen große Mengen abnehmen, die BASF als weltgrößter Chemiekonzern liefern kann. Auch die Produktion wird dadurch relativ gesehen günstiger.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

BASF ist technologisch sicherlich gut, aber die Produkte sind nicht technologisch einzigartig, sondern eher austauschbar.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Die Marke ist ungeordnet von Bedeutung. Sie öffnet zumindest bei Geschäftskunden jede Tür.

Geschäftsmodell-Bewertung: 10 / 25

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken zusammen, die wir im Geschäftsmodell identifizieren konnten.

Schwächen

Wo Licht ist, ist meist auch Schatten. Fassen wir die Schwachstellen des Unternehmens zusammen.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Hier geht's nun viel mehr darum: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Aktienbewertung & Investment-These

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Renditeerwartung & fairer Wert

Berechnen wir nun die zu erwartende Rendite. Kann ich diese hellsehen? Nein (alle Versuche sind bisher zumindest gescheitert). Ich kann aber das Chance-Risiko-Verhältnis auf Basis der Analyse abschätzen und in Zahlen gießen, die sich gut interpretieren lassen.

Dafür kalkuliere ich drei Szenarien: Ein pessimistisches, ein optimistisches und das Szenario, das ich im Mittel erwarte. Auch Ausreißer nach unten oder oben sind immer möglich.

Wichtig: Gerade bei BASF gibt es ein mögliches Insolvenzrisiko, wenn sich die diskutierten Risiken - gerade das China-Risiko - entfalten sollten. Ich kalkuliere hier die drei Szenarien, in denen BASF weiter besteht.

Für die Ermittlung des fairen Werts (alle Erläuterungen dazu über diesen Link) habe ich im mittleren Szenario folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt: 9% p.a. über letzte 3 Jahre

- Prognose: 9 - 12% in 2022

- Analystenerwartung: +12% in 2022 (bereits 3/4 um), -6% in 2023. Danach soll es wieder langsam bergauf gehen, auf Sicht der nächsten Jahre stagniert der Umsatz damit aber tendenziell.

- Meine kurzfristige Annahme: -2%

- Meine langfristige Annahme: 3%. Das entspricht etwa dem Weltwirtschaftswachstum. Der Chemie-Sektor liegt nur leicht darüber, für BASF sehe ich mehr Gefahr Anteile zu verlieren als neue zu gewinnen.

Nettomarge

Die Nettomarge liegt heute bei 6%, der 5-Jahres-Schnitt liegt bei 7%. Analysten gehen aber kurzfristig von einem leichten Margenrückgang auf knapp unter 5% aus.

Der stärkere Fokus auf die chinesische Produktion kann langfristig Kosten senken, auf der anderen Seite nehmen klima- und energiebezogene Kosten zu. Auch Investitionskosten in klimafreundlichere Produktion sollten steigen. Ich nehme 5% als kurz- und langfristige Annahme, sehe hier 3 - 7% als mögliche Spanne.

Bewertungsniveau

Heute ist die Aktie mit einem KGV von 9 und einem KGVe von 10 bewertet. Das sieht optisch eher günstig aus. Bei einem leichten Gewinnrückgang liegt das KGV allerdings schnell im Marktdurchschnitt, was die optisch günstige Bewertung schnell relativiert.

Historisch war BASF oft im Bereich eines 10er bis 15er KGVs bewertet. Ich gehe davon aus, dass die Aktie - basierend auf den anderen Annahmen - mit einem KGV von 10 bewertet wird.

Der Bewertungsabschlag ist gerechtfertigt durch das kapitalintensive Geschäft und hohe Abhängigkeit von China (die auch Bewertungen chinesischer Aktien senken), dazu die diskutierten Risiken. Ich sehe wenig Faktoren, die ein dauerhaft höheres Bewertungsniveau rechtfertigen würden.

Sonstiges

BASF schüttet kontinuierlich Gewinne aus. Die Ausschüttungsquote am Gewinn liegt im Durchschnitt etwa bei 60%. Die Investitionskosten steigen über die nächsten Jahre, was diese Ausschüttung nicht erhöhen sollte. Dazu kommen aber auch Aktienrückkäufe, die für 2022 und 2023 geplant sind.

Außerdem habe ich den Diskontierungsfaktor auf 9% gesetzt. Dadurch sollen die höheren Risiken, die bis hin zu einem Insolvenzrisiko reichen können, abgegolten werden.

Meine Renditeerwartung

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: BASF.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Die Scorecard

StrategyInvest Scorecard

Je Kategorie bis zu 25 Punkte. Insgesamt 20+ Kriterien.

Qualität

Profitabilität, Bilanz & Risiken

Geschäftsmodell

Burggraben, Alleinstellung & Preismacht

Wachstum

Umsatz, Gewinne & Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More

Bewertung

KUV, KGV & weitere

Gesamtscore

Mittel 😐

Pro, Contra & Fazit: Aktie jetzt kaufen?

Pro

Contra

Mein Fazit

Die reinen Zahlen für BASF sehen gut aus. Das Geschäft wird auch in der Zukunft gebraucht. Es gibt aber signifikante Risiken und Nachteile, durch die BASF in Zukunft womöglich nicht mehr der Gewinner sein wird, der es in Vergangenheit war.

Das größte Problem: BASF scheint zwischen zwei schlechten Situationen gefangen sein. Nach China gehen könnte die Produktion erhalten oder leicht vergünstigen, kostet aber viel Geld, erzeugt Widerstände in Deutschland und geht ein politisches Risiko ein. In Deutschland und Europa zu bleiben könnte zu unwirtschaftlich sein und die Existenz gefährden.

BASF wählt die China-Variante. Die Ausgangsposition ist mit diesen beiden Optionen aber denkbar ungünstig.

Für mich ist BASF aktuell kein Investment. Eine positive Rendite würde ich nicht ausschließen, sehe die Renditechance für die Risiken aber als zu gering an. Kurzfristig könnte hier auf eine Bewertungsanpassung spekuliert werden - was aber eben eine Spekulation wäre.