Ein deutsches Unternehmen kennt kaum jemand, ist aber ein wichtiger Zulieferer für große Teile der Automobilbranche, mit der diese sich für die Elektromobilität wappnet. Die Zahlen verbessern sich, die Bewertung sieht fair aus. Mehr als genug Gründe für einen genaueren Blick.

- 💨 E-Auto Rückenwind ohne Markenwette: Gewinnt VW, Mercedes-Benz oder BMW? Oder doch Stellantis? Wer diese Frage nicht beantworten kann, Tesla zu teuer findet aber trotzdem von der Elektromobilität profitieren möchte, wird Aumann spannend finden.

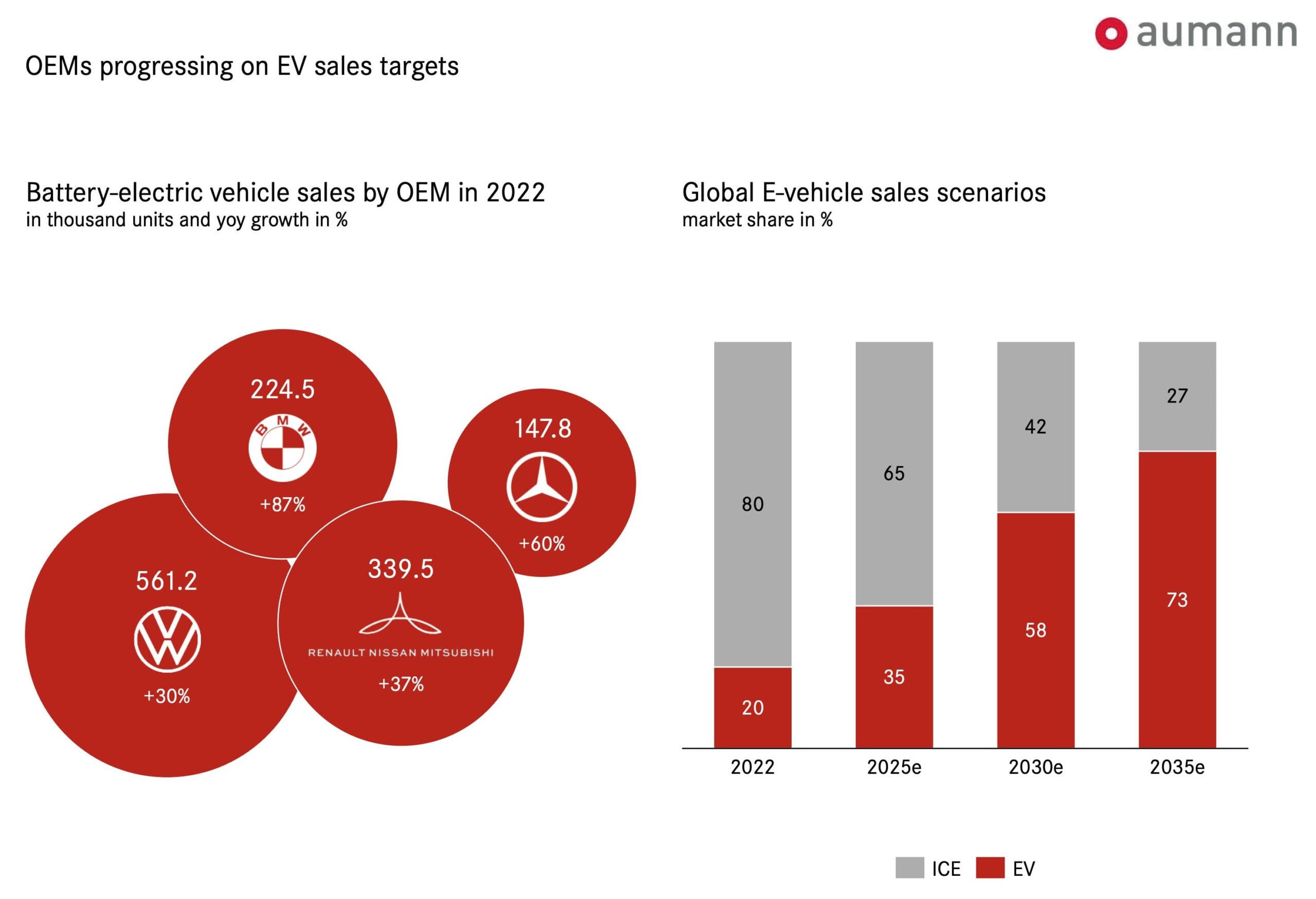

- 🔋 Zukunftsmarkt: Für nahezu alle Automobilhersteller ist die Elektromobilität die ausgemachte Zukunft. Die einzige Frage ist, wie schnell es dort hin geht. Aumann verdient zwar auch noch mit Verbrennern Geld, mittlerweile aber vor allem mit Maschinen für E-Autos.

- 📊 Volatile Zahlen: Mal steigt der Umsatz stark, mal ist er aber auch gefallen. Die Auftragslage bei den Automobilherstellern schwankt mit der Nachfrage - und kommt bei Aumann wohl verstärkt an.

- 📉 80% unter Allzeithoch: In 2019 erlebte die Aktie einen enormen Aufschwung. Seitdem ging es deutlich nach unten und der Chart sieht seit einem Jahr eher seitwärts aus.

Du erfährst in dieser Analyse, ob sich eine Investition lohnen könnte, ob die Aktie überbewertet ist oder man die Aktie jetzt kaufen kann, um langfristig zu profitieren. Konkret geht es um:

Die Analyse beruht auf aktuellsten Kennzahlen, dem Jahresbericht, der Investorenpräsentation, der letzte Earnings Call (zu dem mir kein Transkript bekannt ist, an dem ich aber selbst teilgenommen habe), Einschätzungen von Marktexperten, Aussagen der Führungsebene und mehr. Viel Spaß!

More...

Überblick & Investment-These

Aumann wurde 1936 gegründet. Sie schreiben über sich selbst im Geschäftsbericht 2022:

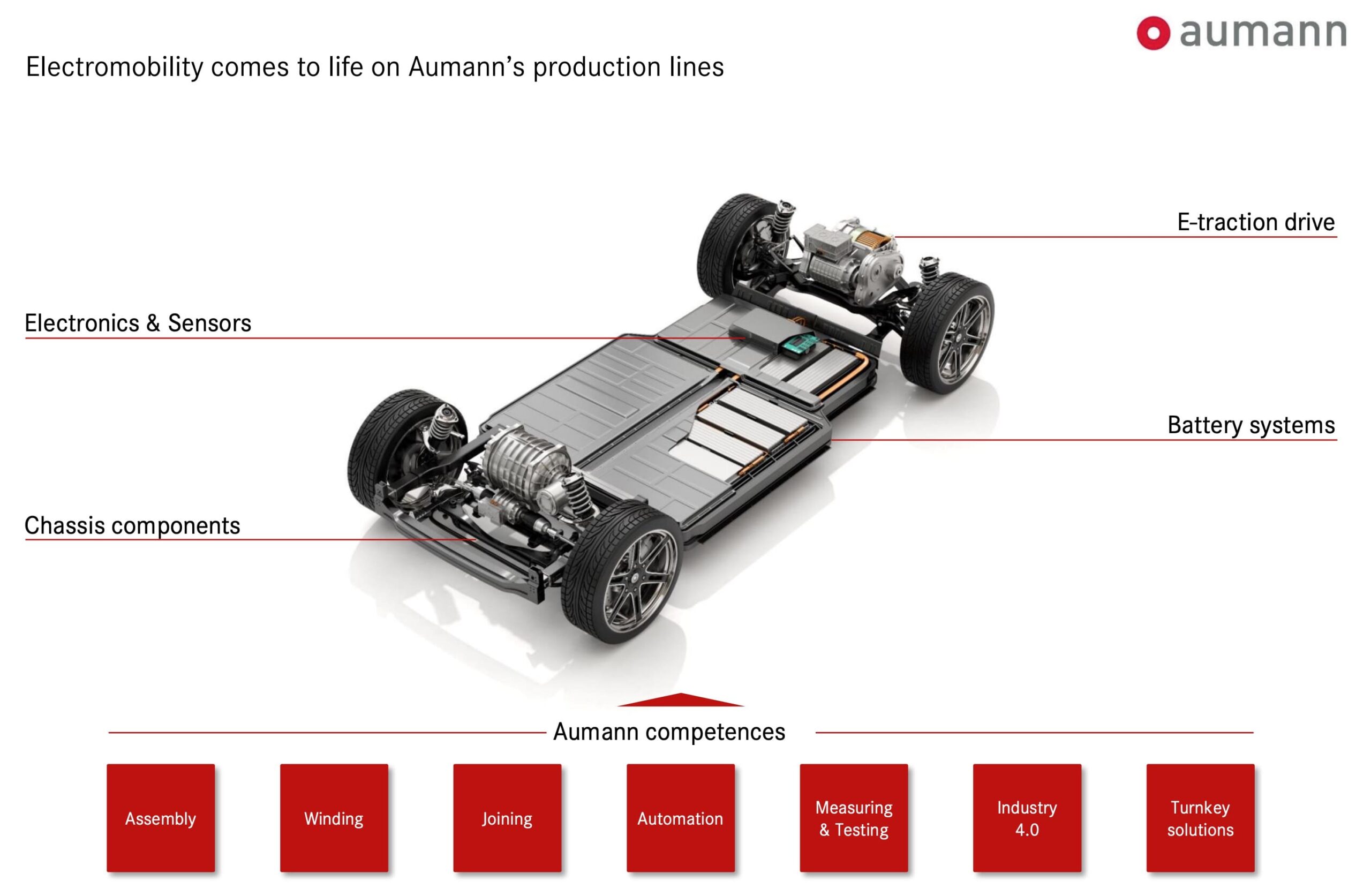

Aumann ist ein weltweit führender Hersteller von innovativen Spezialmaschinen und automatisierten Fertigungslinien mit dem Fokus auf die Elektromobilität. Mit den deutschen Standorten in Beelen, Espelkamp und Limbach-Oberfrohna in Europa sowie der chinesischen Gesellschaft in Changzhou und einem Standort in Clayton in den USA verfügt das Unternehmen über fünf Standorte in den drei wichtigsten Märkten.

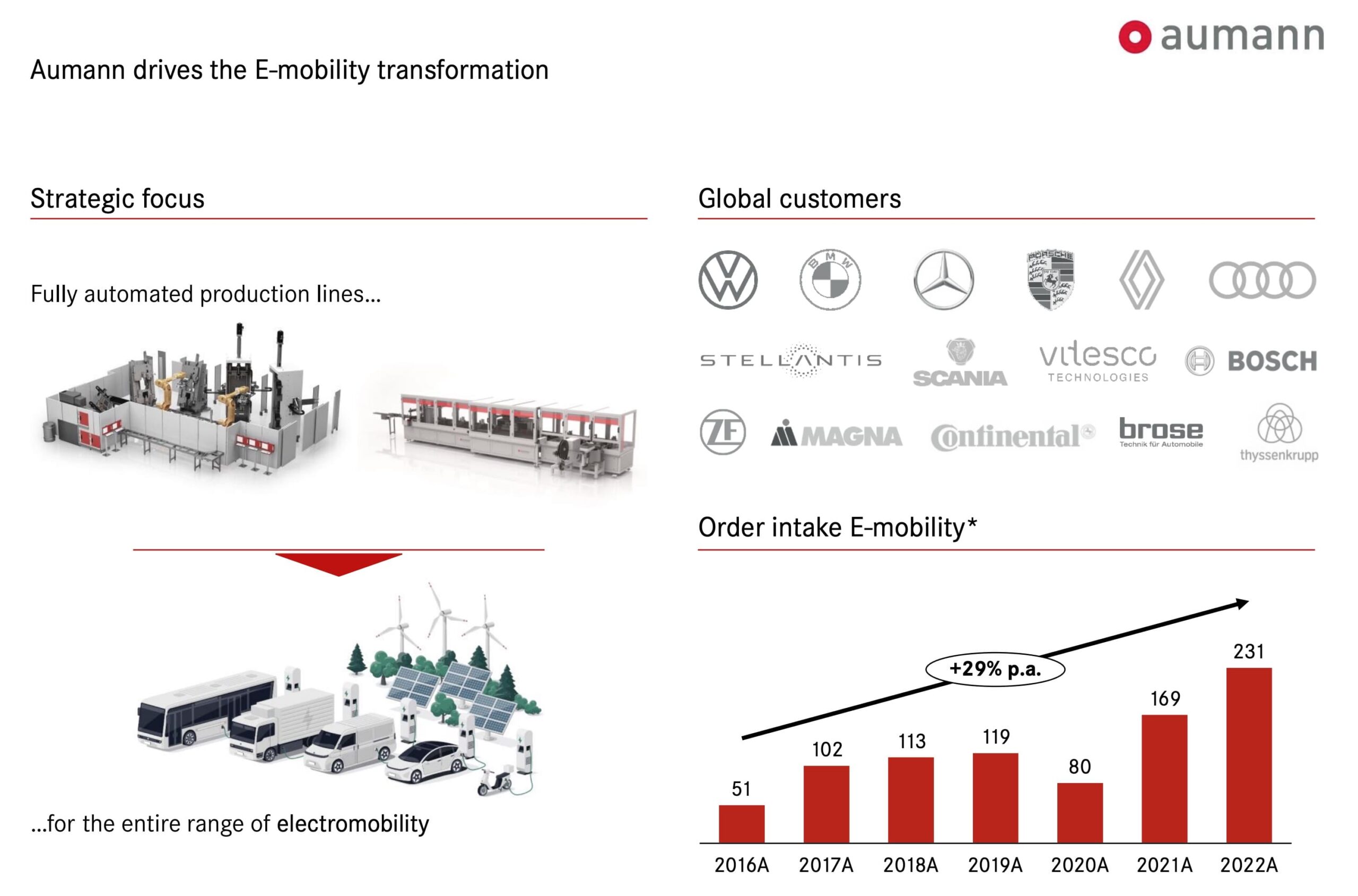

Im Kern stellen sie also Maschinen her, die mittlerweile vor allem für den Bau von Elektroautos eingesetzt werden. Partner sind viele namhafte Hersteller, vor allem die deutschen Traditionsmarken wie Volkswagen, Mercedes Benz oder BMW, aber auch Stellantis oder Bosch. Tesla ist nicht dabei.

Neben den klassischen Autosystemen gibt es auch Energiesparsysteme. Historisch steht Aumann seit Jahrzehnten für die Entwicklung von Spulenwickelmaschinen für Elektromotoren.

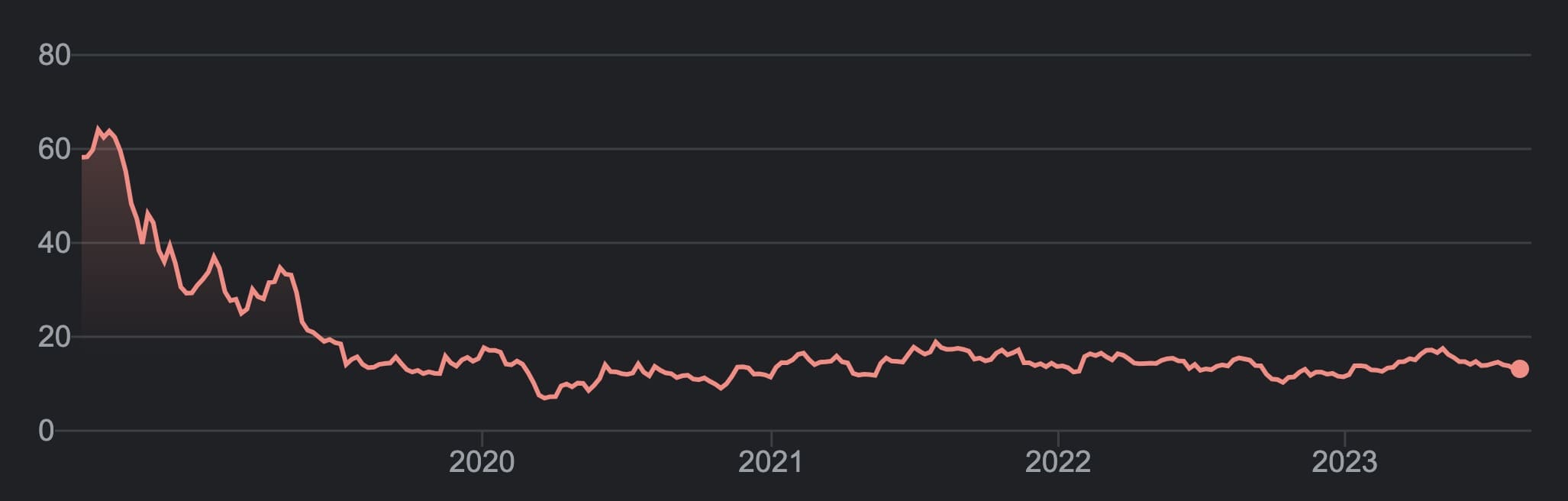

Der Aktienkurs über 5 Jahre sieht ernüchternd aus. Gegenüber dem Hoch aus 2018 steht der Kurs heute 75% niedriger.

Auf 1-Jahres-Sicht sehen wir ein Auf und Ab, insgesamt eher eine Seitwärtsbewegung.

Eigentümerstruktur & Management

49% der Aktien sind frei handelbar, 3% besitzt die Hansainvest und 48% die MBB SE. MBB ist eine Beteiligungsgesellschaft, die auch schon andere Unternehmen an die Börse gebracht hat und sich als langfristiger Investor versteht.

Auch die MBB SE selbst ist börsennotiert. Wer in diese investiert, investiert also auch in Aumann (neben anderen Beteiligungen).

CEO ist seit 2021 Sebastian Roll. Bezahlt werden die Vorstände sowohl fix, als auch variabel. Auch das Grundgehalt ist allerdings leicht an den Umsatz gekoppelt. Der variable Teil orientiert sich an der Umsatzrendite, wobei 2% darin die wichtigste Schwelle ist. Als weiteres Element werden Aktienoptionen vergeben.

Insgesamt gefällt mir die Koppelung an Umsatz, Profitabilität und Aktienkursentwicklung. Beim CEO war das Verhältnis von fix zu variablem Gehalt in 2021 64% zu 36% (Vergütungsbericht).

Investment-These

Aumann profitiert vom Rückenwind der Elektromobilität und unabhängig davon, welche Marke am Ende gewinnt. Die Bewertung ist etwas höher, aber fair angesichts des Wachstums, der soliden Bilanz und der steigenden Profitabilität.

Eine These steht am Anfang einer Investment-Idee. Schauen wir jetzt, ob sie aufgehen könnte.

Geschäftsmodell, Markt & Burggraben

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht. Außerdem: Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Der Wandel zur Elektromobilität

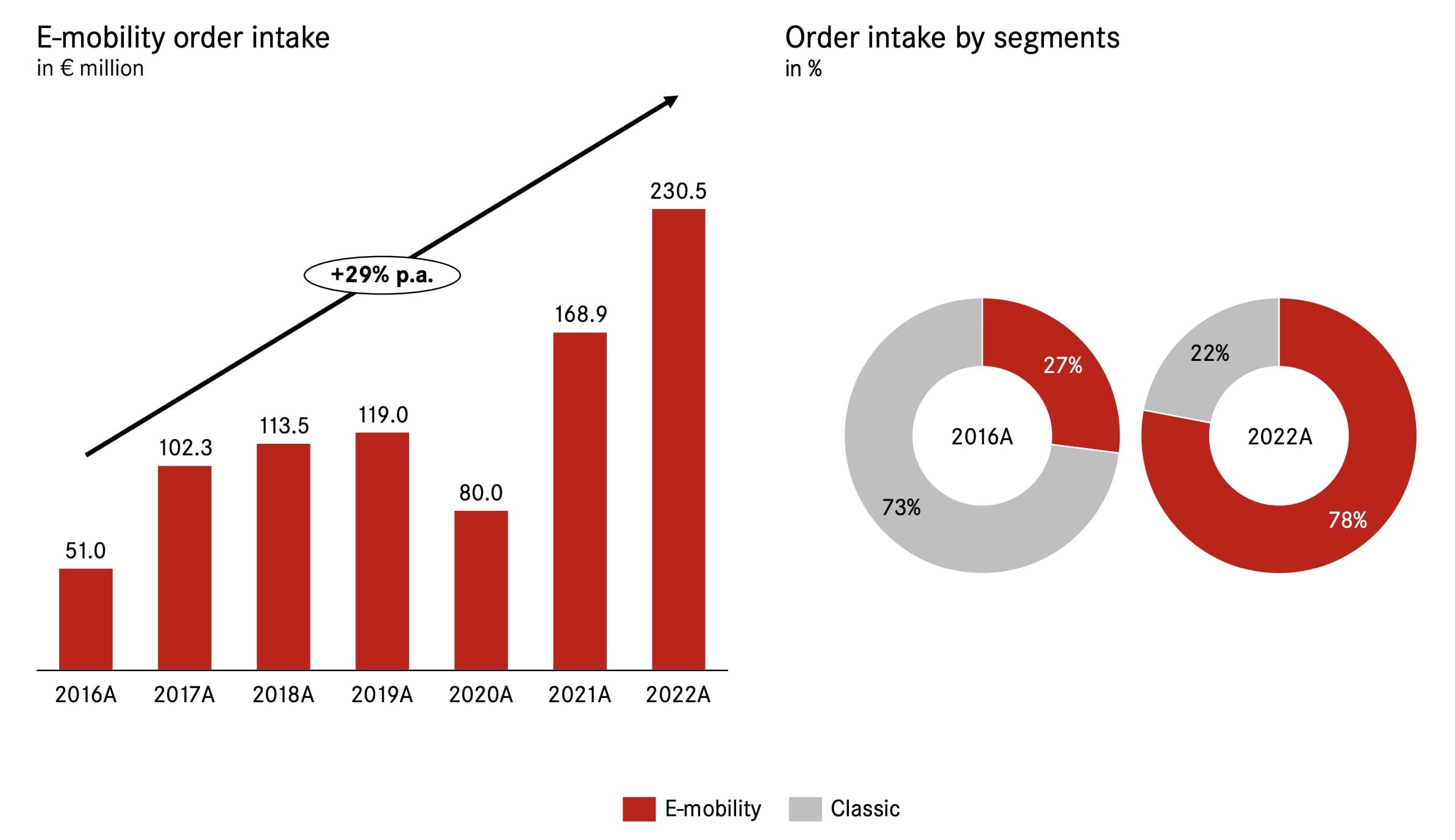

In den letzten Jahren hat Aumann sich stark gewandelt: Erst war das Classic-Segment, v.a. für Verbrenner-Autos, der Fokus. Schrittweise ist aber das E-Mobility-Segment immer stärker gewachsen und macht heute den Großteil aus.

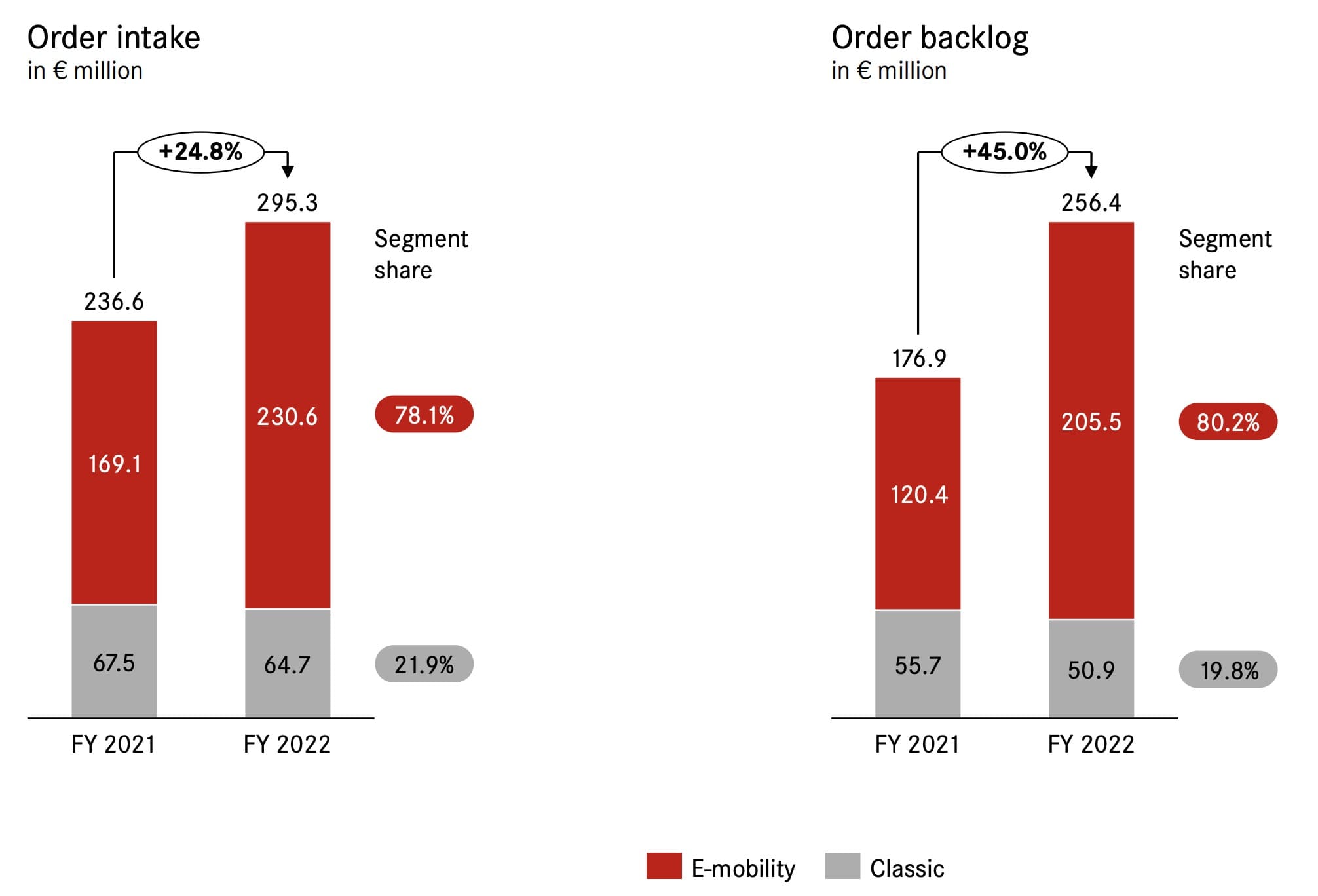

2016 kamen nur 27% der neuen Aufträge aus dem E-Mobility Segment. 2022 waren es 78%. Die Wachstumsrate in dem Zeitraum lag bei 29% pro Jahr.

Dahinter steckt der langfristige Wandel zur Elektromobilität, der sich nahezu jeder Automobilhersteller mittlerweile verschrieben hat. Aumann liefert die Maschinen dafür. Wer mehr Elektroautos bauen will, braucht also mehr Maschinen, wodurch Aumann hier vom langfristigen Trend profitiert.

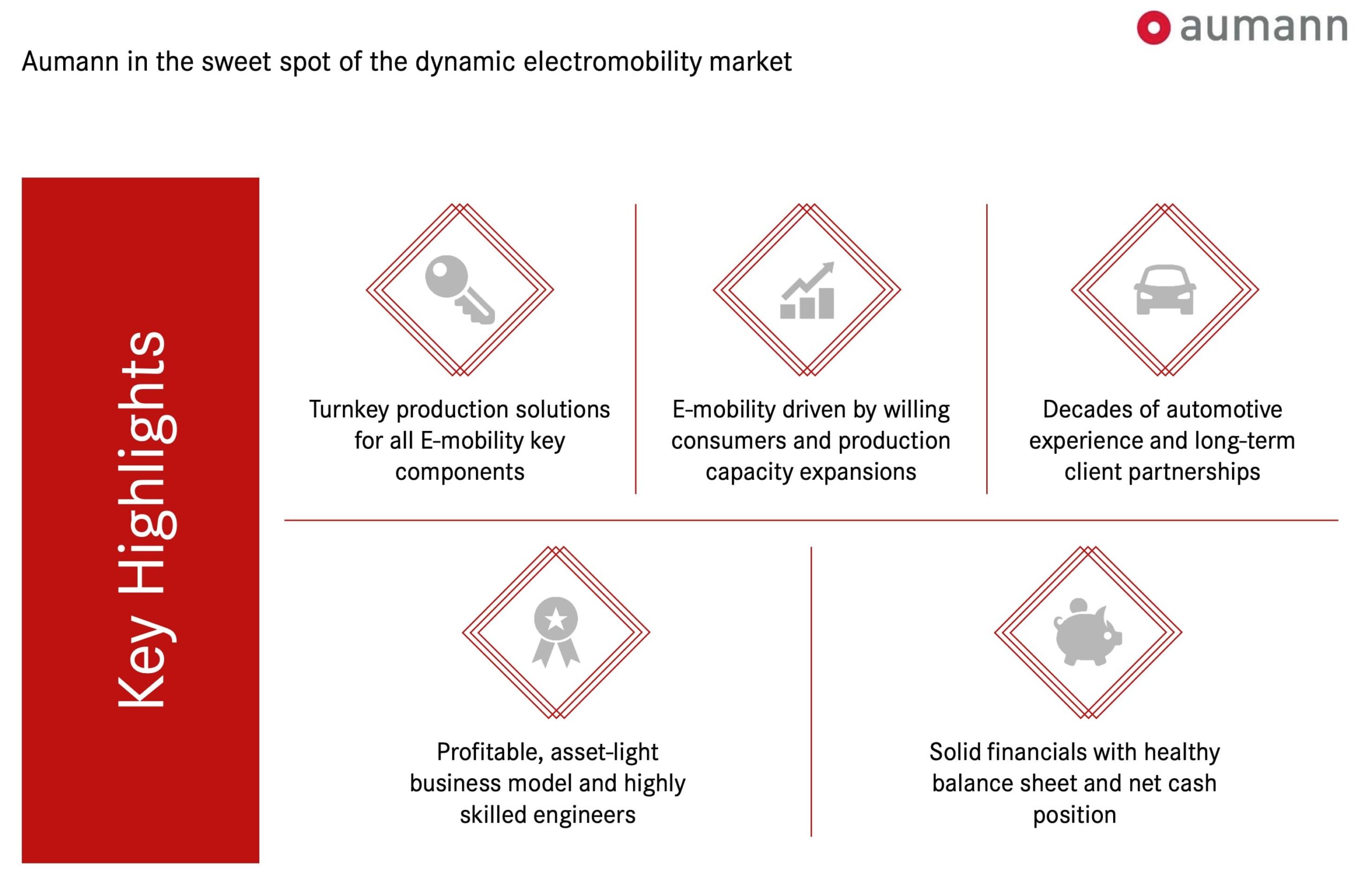

Aumann selbst nennt fünf Vorteile der eigenen Positionierung:

- Es hat eine schlüsselfertige Lösung für alle E-Mobilitätskomponenten

- Die Elektromobilität wird weiter wachsen durch die steigende Konsumentennachfrage und den Ausbau der Kapazitäten der Automobilhersteller

- Aumann kann auf jahrzehntelange Erfahrung und Partnerschaften zurückblicken (was potenziell das Risiko eines neu aufkommenden Disruptors senkt)

- Aumann ist profitabel (mehr dazu gleich), wenig kapitalintensiv und hat spezialisierte Ingenieure

- Aumann hat solide Finanzen und ausreichend überschüssiges Kapital

All diese Punkte werden wir gleich genauer prüfen.

Meine Bewertung des Geschäftsmodells

Ein starkes Geschäftsmodell ermöglicht Wachstum, einen Burggraben und damit Differenzierbarkeit von der Konkurrenz, höhere Gewinnmargen und Preismacht.

Wie schneidet das Unternehmen in der Geschäftsmodell-Bewertung der Scorecard ab? Tiefergehende Erklärungen zu den Kriterien gibt's hier und hier.

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Wenn Maschinen geliefert werden, übernimmt Aumann oft noch die Wartung. Hier ist der Lock-In sehr hoch, auch wenn das nicht besonders margenstark ist. Außerdem gibt es durch den Order Backlog vorlaufende Umsätze.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

Eher keine.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger? Wachsen Umsätze stärker als Kosten?

Aumann sagt selbst, der Marktführer in dem Bereich zu sein. Es ist groß, aber nicht riesig. Die Automobilhersteller haben auch noch einiges an Verhandlungsmacht durch ihre Größe.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

Technologisch kann ich Aumann kaum einschätzen. Ich vermute aber, dass die lange Erfahrung sich auch in technologischer Führung zeigen sollten - sonst wären die großen Hersteller wohl kaum Kunden - und auch die Zahlen zeigen in eine positive Richtung.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Aumann ist eine B2B-Marke. Hier könnte das Label "Made in Germany" sowohl die jahrzehntelangen Partnerschaften helfen, die mit dem Namen "Aumann" verbunden werden.

Geschäftsmodell-Bewertung: 15 / 25

Zahlencheck

Ertragsentwicklung & Profitabilität

Der Umsatz ist vor allem in den Jahren 2014 bis 2018 stark gestiegen, ebenso das EBITDA. Das Unternehmen ist stark gewachsen. Seitdem gab es durchaus Rückgänge, die auch stark mit dem Aktienkurs korrelieren.

Über die letzten Jahre und Quartale war der Umsatz weiter schwanken. Auf ein Hoch in 2019 folgte ein Tief bis Ende 2021, ehe man sich wieder etwas hochkämpft. Das Umsatzwachstum lag zuletzt bei 33% (TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More).

2022 bis heute

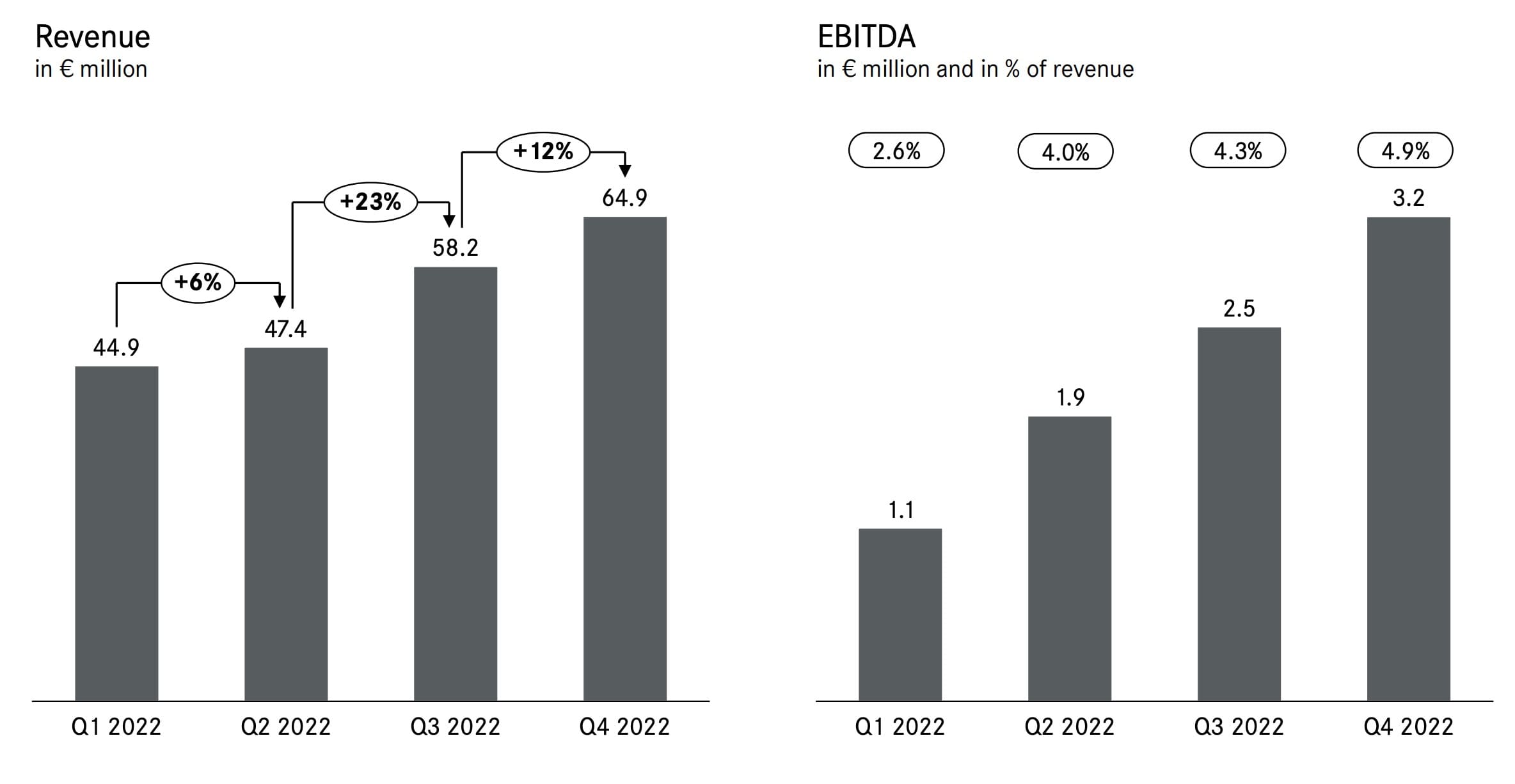

Der Umsatz ist 2022 in jedem Quartal über das Vorjahresniveau gestiegen. Auch das EBITDA war immer positiv und konnte zulegen.

Im ersten Halbjahr 2023, zu welchem die Zahlen vor wenigen Tagen rauskamen, lag der Umsatz 29% über Vorjahresniveau. Die EBITDA-Marge erreichte starke 6,5%, die so lange nicht gesehen wurden. Das Classic-Segment ist noch profitabler als das immer größer werdende E-Mobility Segment.

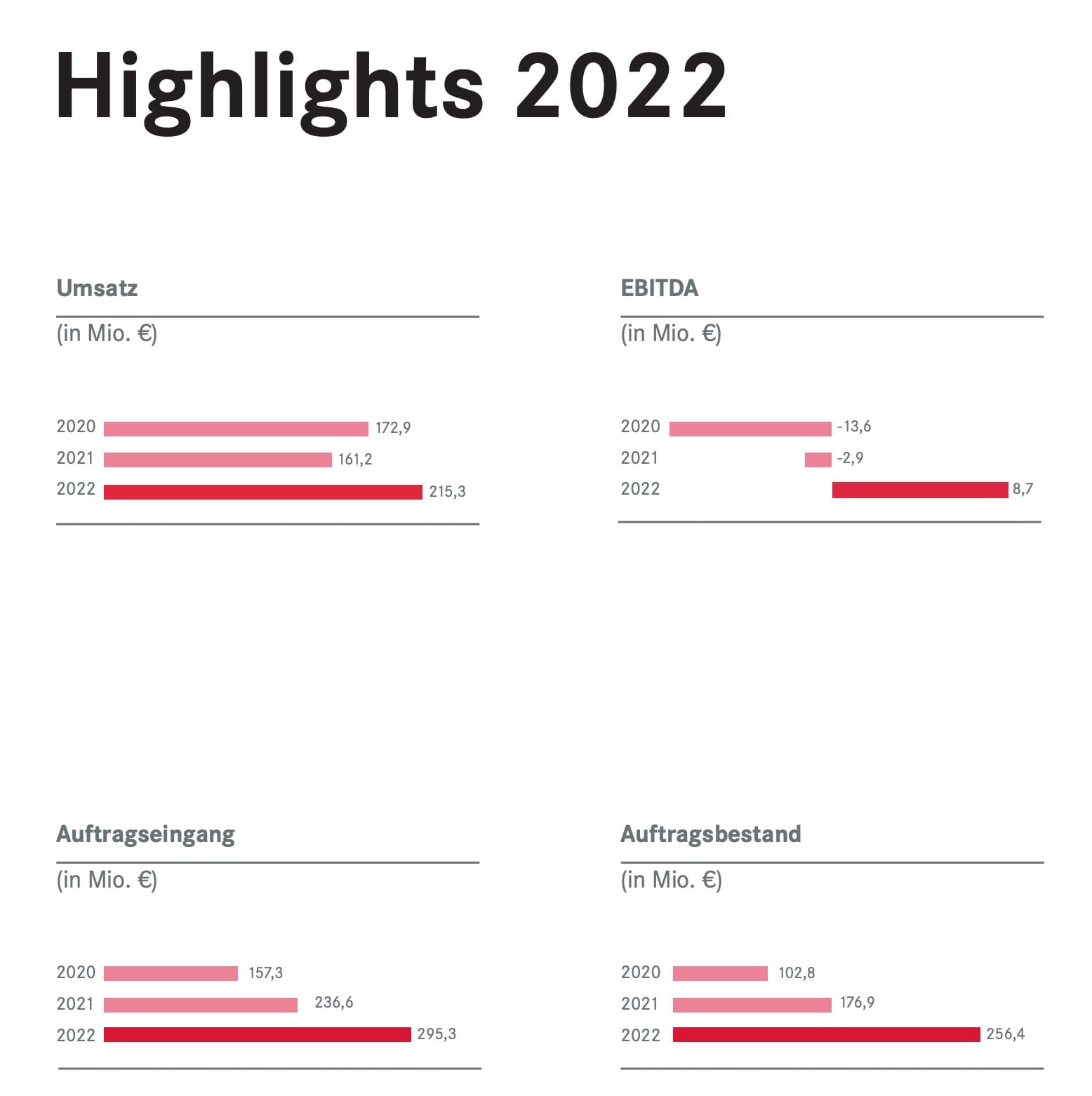

Auch die 2022er Highlights aus dem Geschäftsbericht zeigen: Der Umsatz konnte etwas zulegen, vor allem das EBITDA, der Auftragseingang und der Auftragsbestand konnten noch deutlicher zulegen.

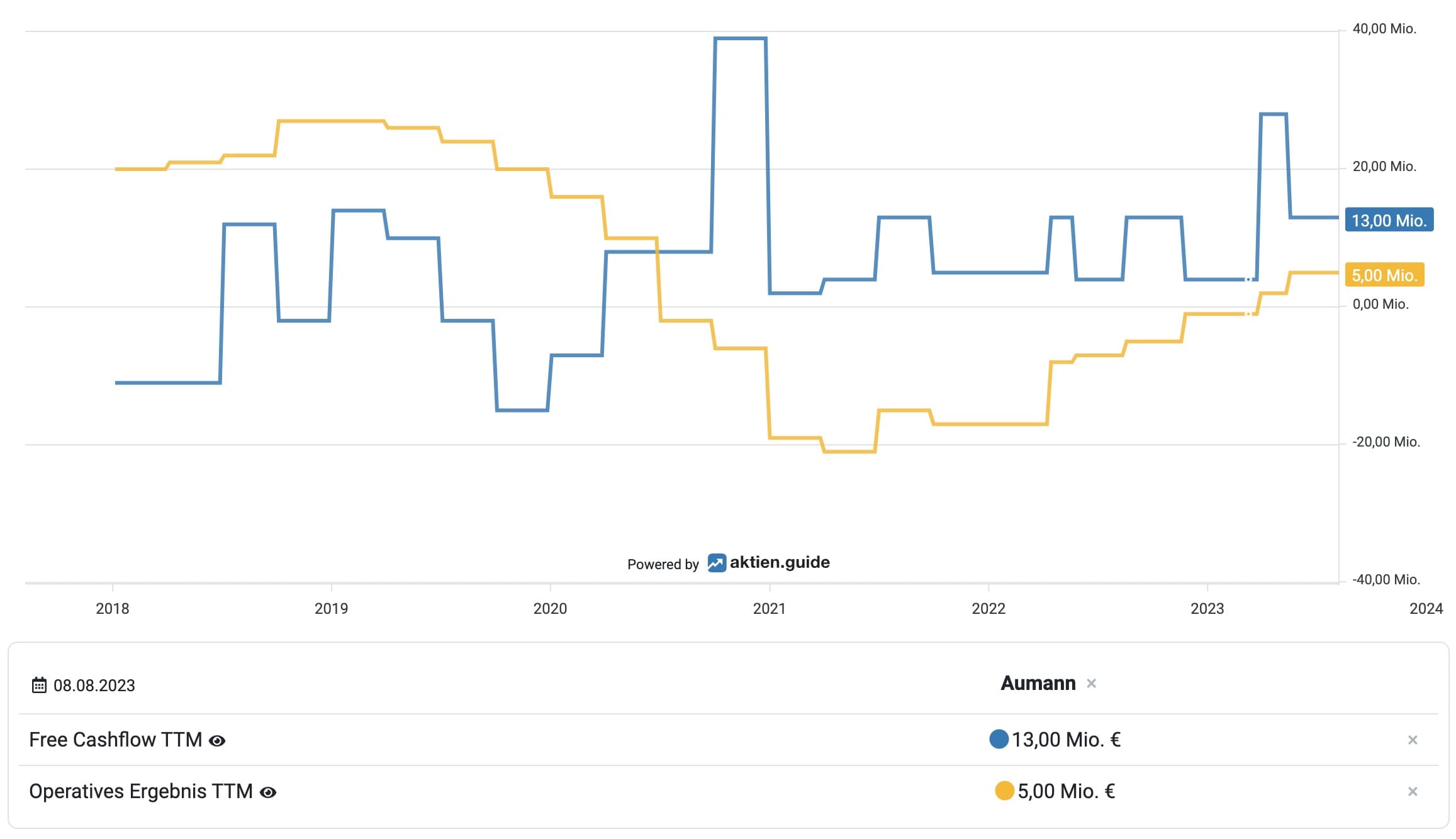

Der Free Cashflow ist seit 2021 positiv, wenn auch nur leicht. Zuletzt lag die FCF-Marge bei ~6%. Das operative Ergebnis war wieder leicht positiv.

Bestellungen: Eingänge und Backlog

Bei Aumann ist besonders der Blick ins Orderbuch spannend. Es sammelt Aufträge, die es nacheinander abarbeitet und erst dann als Umsatz verbucht werden. Der Order Backlog ist also quasi das, was mit hoher Wahrscheinlichkeit in Zukunft als Umsatz verbucht werden kann.

Starten wir 2022. Es gab 25% mehr Aufträge, der Order Backlog ist um 45% gestiegen.

Der Backlog im E-Mobility Segment ist 71% angewachsen. Die Book-to-bill Ratio gibt an, wie das Verhältnis von eingegangenen zu verarbeiteten Aufträgen ist. Liegt der Wert über 1, heißt das, dass mehr Aufträge eingegangen sind, der Order Backlog also steigt. Bei Aumann lag der Wert 2022 bei 1,62 im E-Mobility Segment.

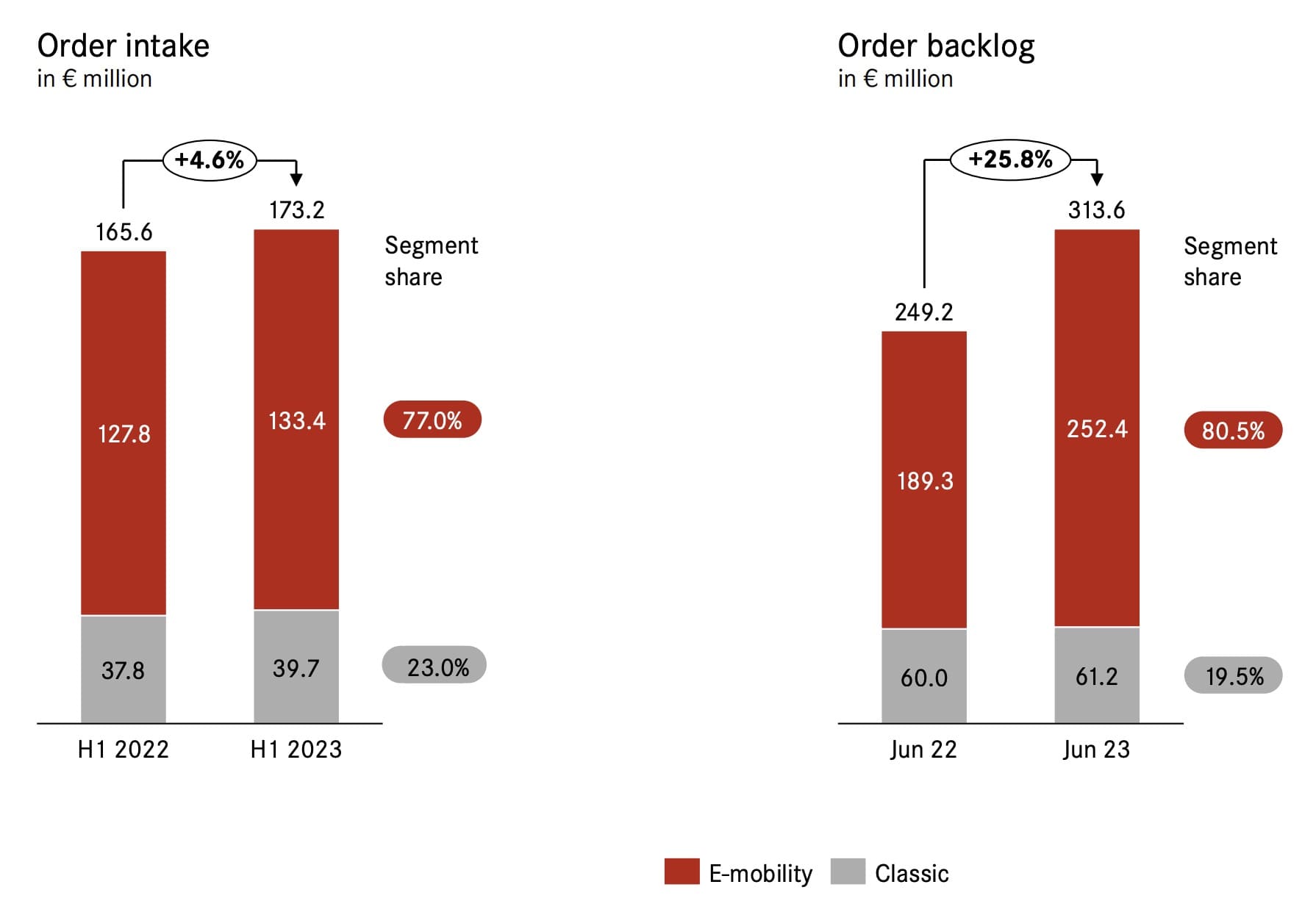

Im ersten Halbjahr 2023 stiegen die eingehenden Bestellungen um 5% gegenüber dem Vorjahr, der Backlog sogar um 26%. Dabei wächst das E-Mobility-Segment auf hohem Niveau weiter überproportional.

Die Auftragseingänge können stärker schwanken, in Q2 '23 fielen sie besonders extrem aus: Quasi alle neuen Bestellungen entfielen aufs E-Mobility-Segment.

Bilanz

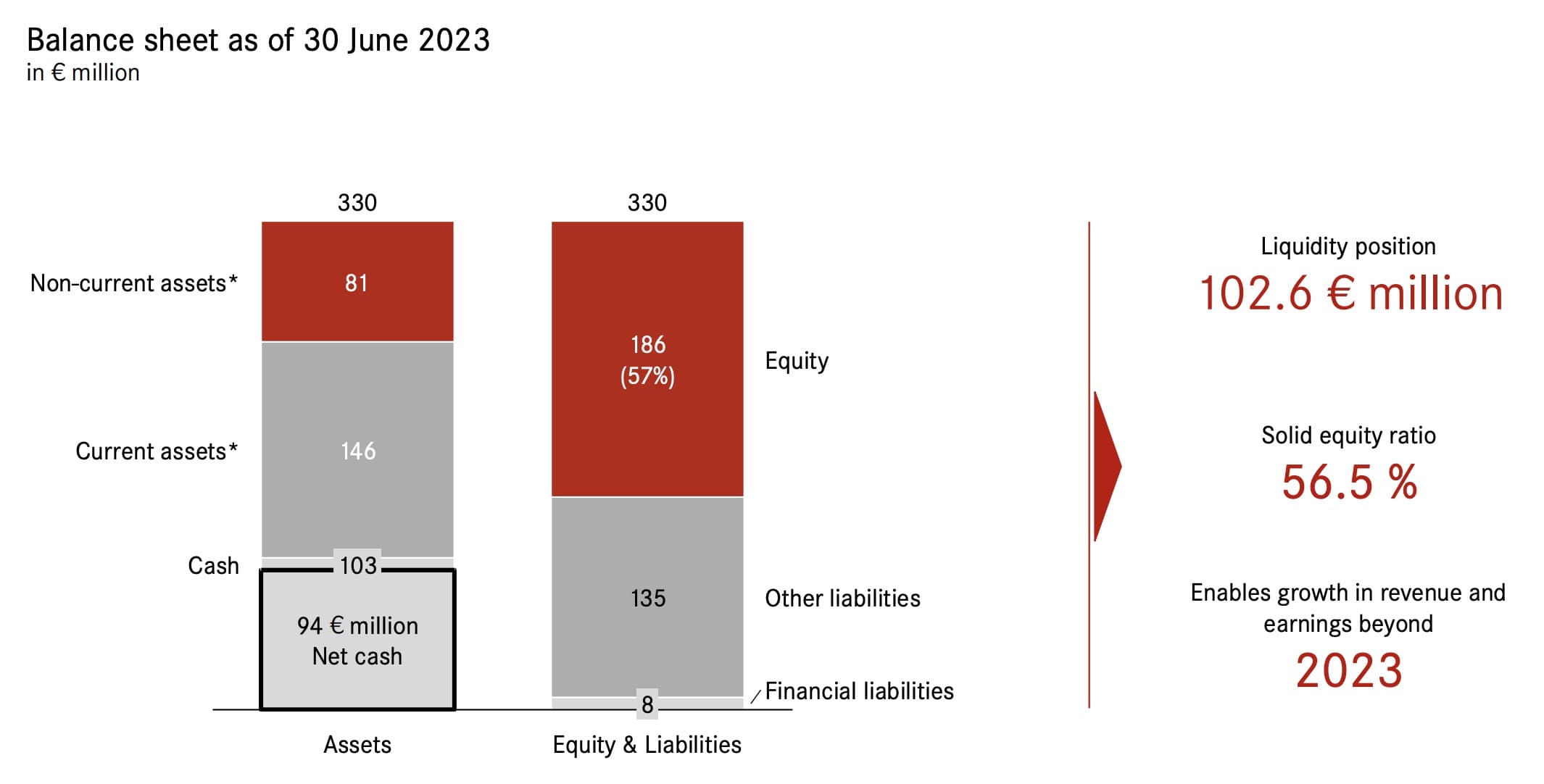

Die Bilanz sieht solide aus Die Eigenkapitalquote liegt bei 56,5%. Ebenfalls spannend: In der Bilanz finden sich 94 Mio. Euro Nettocash.

Wenn Aumann heute 230 Mio. Euro wert ist, können wir diese 94 Mio. Euro abziehen und landen aufgerundet bei etwa 140 Mio. Euro Enterprise Value.

Kapitalmanagement

Mitte 2023 gab es nun nach langer Zeit wieder Aktienrückkäufe. Aumann nutzt also die finanziellen Reserven und führt das Kapital erfreulicherweise an die Aktionäre zurück.

Am 15. März 2023 hat der Aufsichtsrat der Aumann AG beschlossen, [...] Aktien mit einem Volumen von maximal 7,0 Mio. € bis zu einem Preis von 18,00 € pro Aktie über die Börse zurückzukaufen. Das Aktienrückkaufprogramm endete am 31. Juli 2023.

7 Mio. Euro sind etwa 3,5% der Marktkapitalisierung. Damals lag der Kurs bei 14 Euro, ähnlich wie heute. 18 Euro scheinen eine mögliche Indikation zu sein, bis wohin das Management selbst die eigene Bewertung günstig findet.

Ein anderer Teil wird als Dividende in Höhe von 0,10€ je Aktie ausgeschüttet, was knapp 0,8% Dividendenrendite entspricht.

Über die letzten Jahre lag der Financing Cashflow (quasi Summe aus Dividendenausschüttung, Aktienrückkäufen oder -emissionen und Nettoneuverschuldung) bei 5 Mio. bis 12 Mio. Euro. Das ist gut vom Free Cashflow und auch von der Bilanz gedeckt, sieht also nachhaltig machbar aus.

Ausblick

Für 2023 will Aumann mehr als 250 Mio. Euro Umsatz verbuchen, was ein Plus von mindestens 16% wäre. Die EBITDA-Marge soll auf 6 - 7% ansteigen.

Factsheet

Factsheet

TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). 3J = 3-Jahres-Durchschnitt. 'e' = erwartet. 'YoY' = im Jahresvergleich.

Die Eckdaten

- Land: Deutschland

- Branche: Maschinenhersteller für Automobilindustrie

- Marktkapitalisierung: 230 Mio. Euro

- Enterprise Value: 140 Mio. Euro

- Dividendenrendite: 0,8%

Erträge

- Umsatz: 215 Mio. Euro

- Ergebnis: 5 Mio. Euro

- Operatives Ergebnis: 6 Mio. Euro

- Free Cashflow: 14 Mio. Euro

Bewertung

- KUV: 1

- KGV: 85

- KGVe: 32

- EV / FCF: 11

Qualität & Wachstum

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken zusammen, die wir im Geschäftsmodell identifizieren konnten.

Schwächen

Wo Licht ist, ist meist auch Schatten. Fassen wir die Schwachstellen des Unternehmens zusammen.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

#1 E-Auto Wachstum

Wenn Aumann weiterhin ein Zulieferer bleibt, wird der Trend der Elektromobilität automatisch die Nachfrage anheben. Das Marktwachstum wird oft auf >10% geschätzt, was ein stattlicher Rückenwind für Aumann ist.

Eintrittswahrscheinlichkeit: hoch | 📈 Auswirkung: hoch

Weitere Chancen für Unternehmen & Aktie

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine insgesamt schwächelnde Wirtschaft, operative Fehler, politische Eingriffe und mehr. Hier geht's daher viel mehr darum: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen? Welche Risiken sind die bedeutendsten?

#1 Deutsche Automobilhersteller gehen pleite

Sollte den deutschen Automobilherstellern tatsächlich der Untergang drohen, wäre das der worst case für Aumann. Große Kunden würden wegbrechen und auch gerade die, bei denen Aumann durch die Nähe in Deutschland die beste Positionierung hat. Ich halte das nach wie vor nicht für wahrscheinlich und würde eher von einem geringeren Volumen ausgehen, aber keinem Untergang. Das Risiko besteht aber.

Eintrittswahrscheinlichkeit: gering | 📉 Auswirkung: sehr hoch

#2 Konjunktureller Absturz

2020, mit dem Ausbruch der Pandemie, gingen Aufträge und Umsätze schnell zurück. Wenn Automobilhersteller vorsichtig sind, sind es oft alle gleichzeitig und dann gibt's kaum neue Aufträge. So ist Aumann an die konjunkturelle Entwicklung gekoppelt und wird wohl auch in Zukunft stärker schwankende Fundamentalzahlen haben.

Eintrittswahrscheinlichkeit: mittel | 📉 Auswirkung: mittel (eher kurzfristig)

Weitere Risiken für Unternehmen & Aktie

Aktienbewertung & Renditeerwartung

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Berechnen wir dafür die zu erwartende Rendite. Kann ich diese hellsehen? Nein, definitiv nicht. Wir können aber das Chance-Risiko-Verhältnis auf Basis der Analyse abschätzen und in konkrete Zahlen gießen.

Dafür kalkuliere ich drei Szenarien: Ein pessimistisches, ein optimistisches und das Szenario, das ich im Mittel erwarte. Auch Ausreißer nach unten oder oben sind immer möglich.

Für die Ermittlung des fairen Werts (alle Erläuterungen dazu über diesen Link) habe ich im mittleren Szenario folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt: 33% (TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More)

- Management-Prognose: mind. +16% in 2023, eher mehr

- Analystenerwartung: 21% in 2023 (bereits halb um), 17% in 2024 und 14% in 2025. Diese Prognosen beruhen allerdings nur auf 2 Analystenschätzungen, sind also mit noch mehr Vorsicht zu genießen.

- Meine kurzfristige Annahme: 14% p.a. Aktuell sieht es super aus (auch mit dem hohen Auftragsbacklog), allerdings gab es auch in der Vergangenheit konjunkturelle Dellen, weshalb ich etwas unter die Analystenprognosen gehe.

- Meine langfristige Annahme: 4% p.a. Wenn Elektromobilität der Normalfall ist und der Markt nicht mehr deutlich wächst, sollte auch das Wachstum von Aumann deutlich zurückgehen.

Nettomarge

Die Nettomarge liegt heute bei nur 2%. Die letzten Quartale waren eine Verbesserung. Hier halte ich langfristig 4% für realistisch. Das inkludiert noch eine Verbesserung, auch von den 2023 angepeilten 6 - 7% EBITDA-Marge.

Bewertungsniveau

Heute ist die Aktie mit einem KGVe von 30 bewertet. Würde man nicht die Marktkapitalisierung, sondern den Enterprise Value ansetzen, wäre es eher ein KGVe von 20. Ich gehe davon aus, dass die Aktie - basierend auf den anderen Annahmen - eher auf einem durchschnittlichen Bewertungsniveau liegen sollte. Ich nehme 15 an.

Sonstiges

Die Ausschüttungsquote (Dividenden, Aktienrückkäufe und Netto-Schuldentilgung) liegt gemessen am Free Cashflow über die letzten Jahre bei 25 - 80%. Da das Nettoergebnis niedrig und schwankend war, läge die Ausschüttungsquote im Verhältnis dazu bei rechnerischen 150%. Ich nehme daher kurzfristig 100% an, die sich langfristig auf 75% absenken.

Die Marktkapitalisierung liegt bei 230 Mio. Euro, der Enterprise Value eher bei 140 Mio. Euro. Ich kalkuliere hier mit 185 Mio. Euro Börsenwert, also etwa dem Mittelwert. Auch deshalb, weil wohl ein Teil der Cashreserven gebraucht werden könnte und eine Ausschüttung davon eher eine theoretische Überlegung wäre (oder dann ein Sicherheitsnetz wäre, falls das operative Geschäft vor dem Ruin stände).

Meine Renditeerwartung

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: AAG.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Nicht wundern: Einige Zahlen werden gerundet, im Hintergrund finden aber alle Berechnungen mit exakten Nachkommastellen statt.

Die Scorecard

StrategyInvest Scorecard

Je Kategorie bis zu 25 Punkte. Insgesamt 20+ Kriterien.

Qualität

Profitabilität, Bilanz & Risiken

Geschäftsmodell

Burggraben, Alleinstellung & Preismacht

Wachstum

Umsatz, Gewinne & Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More

Bewertung

KUV, KGV & weitere

Gesamtscore

Gut 🙂

Pro, Contra & Fazit: Aktie jetzt kaufen?

Checkliste

In jedem Fall gilt: Beachte die folgenden Punkte, bevor du diese oder eine andere Aktie kaufen solltest.

Es kann viele Gründe, eine Aktie spannend zu finden und kaufen zu wollen. Vor dem Kauf gibt es eine Handvoll Fragen, die du dir stellen solltest, um Enttäuschungen und Anfängerfehler zu vermeiden:

- Verstehst du das Geschäftsmodell?

- Hast du dich mit den Risiken des Unternehmens beschäftigt?

- Hast du dich mit den Risiken der Aktie beschäftigt?

- Passt die Aktie in dein Depot? (hinsichtlich Klumpenrisiken)

- Verstehst du, dass es beim Investieren nie um Garantien, sondern Wahrscheinlichkeiten geht - so auch bei dieser Analyse und jedem Aktienkauf?

Ausführliches Hintergrundwissen bekommst du in der Know-How Sektion und der Academy.

⚠️ Achtung, Small Cap! Aumann wird von weniger Analysten beobachtet. Das erhöht Chancen, aber auch Risiken. Prüfe das Investment also umso genauer.

Mein Fazit

Aumann verbindet viele Elemente, die mir sehr sympathisch sind:

- Es ist eine Wette, die weitestgehend unabhängig davon ist, welcher Automobilhersteller überlebt.

- Es hat einen langfristigen Rückenwind im Markt, ohne dass die Bewertung dafür (gemessen am KUV oder EV-FCF-Verhältnis) nach den sonst häufigen Hype-Bewertungen aussieht.

- Es ist ein langweiliges, komplexes Geschäft. Auch das ist nicht besonders interessant für potenzielle Konkurrenten.

- Die Bilanz ist grundsolide, es gibt hohe Rücklagen und aktuell werden Überschüsse erzielt.

- Mit MBB ist ein großer Aktionär dabei, der Aktionärsinteressen gut vertreten kann.

Trotzdem bleibt das Geschäft margenarm und konjunkturabhängig. Das sind Risiken und die werden es auch bleiben. Aktuell sieht es für mich danach aus, als werde man dafür mit einer passablen Bewertung und Renditeerwartung entschädigt. Bei mir landet die Aktie recht weit oben auf der Watchlist.

Hinweis: Auch die MBB SE ist börsennotiert. Das wäre ein indirekteres Investment in Aumann über eine Holding, die dafür mit einem weiteren Bewertungsabschlag notiert ist.

Quellen

Ich nutze für die Analyse alle möglichen Quellen, Webseiten, Tools. Welche Quellen ich u.a. spezifisch für diese Analyse genutzt habe und du für deine tiefere Recherche nutzen kannst: