Es gibt großartige Software, die das Planen von Produkten und Projekten und die Zusammenarbeit von Teams enorm erleichtern. Solche Software sorgt für Transparenz, bietet einfache Dokumentation und ist einfach zu nutzen.

Populäre Tools sind Trello oder auch Jira. Und: Beide gehören mittlerweile zu Atlassian. Das oft übersehene Software-Unternehmen aus Australien ist also der Marktführer in diesem Bereich.

Software zum digitalen Managen von Projekten ist seit Jahren immer wichtiger - und noch wichtiger durch die Corona-Krise, in der in vielen Jobs das Home Office zum Standard geworden ist.

Ich habe Ende 2020 in Atlassian investiert, nach dem starken Kursanstieg allerdings Ende 2021 verkauft. Nun ist die Aktie wieder etwa 50% gefallen, die Fundamentalzahlen weiter intakt. Bietet sich jetzt wieder ein Einstieg an?

Atlassian ist zuletzt mit ~35% pro Jahr im Umsatz gewachsen, hat ein attraktives Geschäftsmodell und eine große Vision. Genau das schaue ich mir in dieser Analyse genauer an und finde heraus, ob sich eine Investition aktuell lohnen könnte.

Unter anderem erfährst du in dieser Analyse:

- Wie gut steht Atlassian wirtschaftlich aktuell da?

- Wie funktioniert das Geschäftsmodell von Atlassian und was macht es so stark?

- Stärken, Schwächen, Chancen & Risiken gegenübergestellt

- Abschließende Bewertung inkl. Scorecard: Ist die Atlassian Aktie aktuell kaufenswert?

More...

Überblick, Entwicklung & Zahlencheck

Verschaffen wir uns zuerst einen Überblick über das Unternehmen.

Hard Facts

Atlassian wurde schon 2002 in Australien gegründet. 2015 ging es an der Nasdaq an die Börse. Heute sitzt das Unternehmen in London, wobei der operative Hauptsitz immer noch in Sidney ist.

Atlassian hat heute knapp 200.000 Kunden und ca. 5.000 Mitarbeiter.

Geschäftsmodell

Software-as-a-Service (SaaSSoftware as a Service. Dahinter stecken Geschäftsmodelle, die Zugang zu einer Software, üblicherweise in einem Abo-Modell verkaufen. Dadurch haben sie üblicherweise eine hohe Planbarkeit, hohe Gewinnmargen und eine gute Skalierbarkeit. More): Atlassian bietet Software zum Projektmanagement an. Atlassian beschreibt die eigene Mission so:

Atlassian is driven by our mission to unleash the potential in every team. Our adaptable, scalable, impact-obsessed culture focuses on guiding customers' digital transformation and durable long-term growth.

Atlassian möchte also das Potential von Teams, die miteinander zusammenarbeiten, freisetzen und damit sowohl die digitale Transformation als auch langfristiges Wachstum vorantreiben.

Das Mittel der Wahl: Software, über die Teams ihre Arbeit, Aufgaben, Deadlines, Zwischenstände, Zuständigkeiten etc. dokumentieren, delegieren und verteilen können. Die größte Zielgruppe dabei sind Programmierer und Entwickler.

Schauen wir hier also einmal genauer rein und speziell auf Jira Software. Wie sieht Jira Software aus Nutzersicht aus?

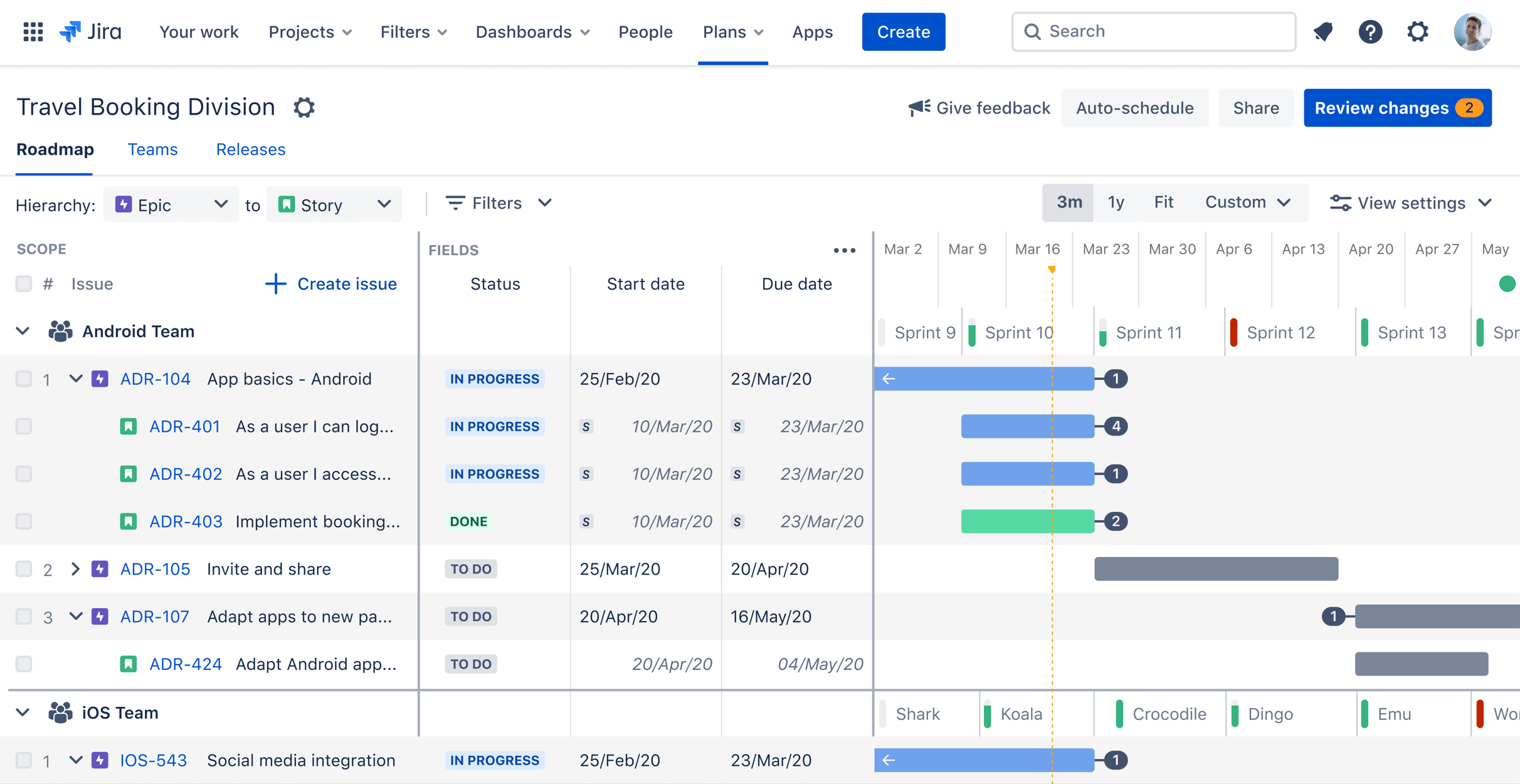

Das Board zum Organisieren von Aufgaben:

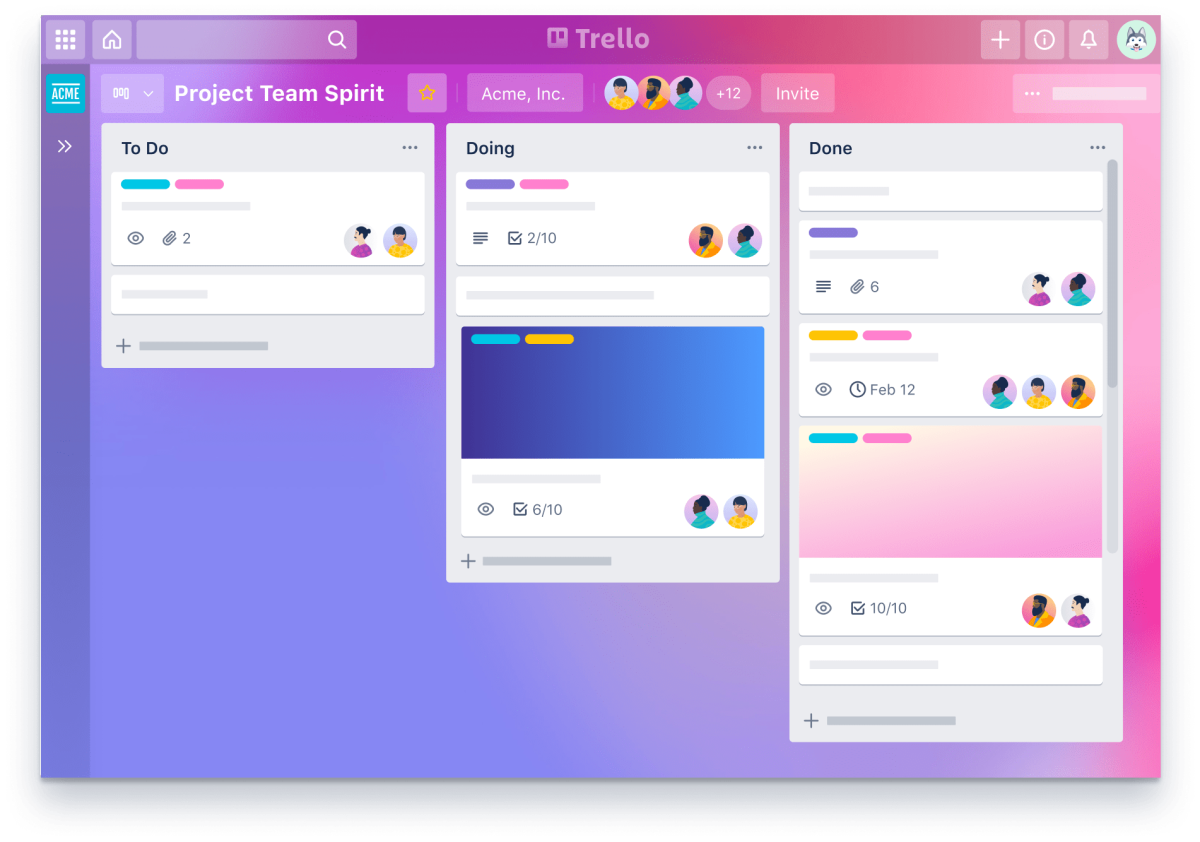

Und ein Trello-Board, die ich selbst auch nutze, sehen in etwa so aus:

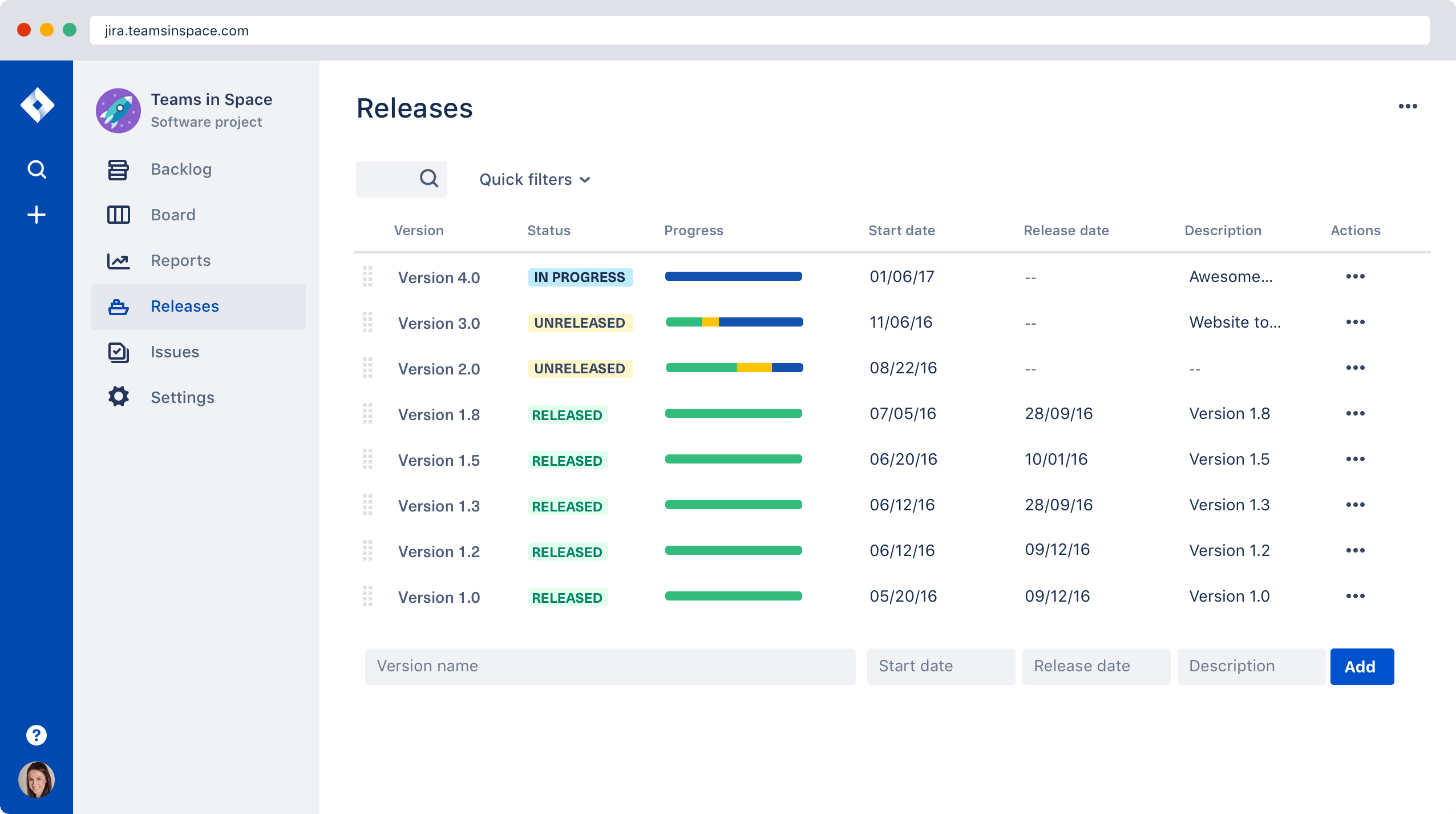

Versionierung, bspw. von entwickelter Software:

Und das Planen und Entwickeln entlang eines Zeitplans:

Dazu kommen zahlreiche Erweiterungen, Automatisierungen und Integrationen zu anderen Tools, die genutzt werden können.

Die Kunden sind dabei unterschiedlich große Unternehmen:

Die Zielgruppe der Jira Software, Jira Service und Confluence sind vor allem technische Teams, also IT-Entwickler, aber zur anderen Hälfte auch nicht technische Teams, die damit ihre Projekte planen (Quelle):

Aktienkurs

Der Aktienkurs hat sich über die letzten Jahre kontinuierlich stark entwickelt. Seit dem letzten Allzeithoch ist der Kurs allerdings um etwa 50% gefallen.

Ich selbst habe die Aktie Ende 2020 erstmals analysiert und daraufhin gekauft. Mit etwa 30% Rendite habe ich die Aktie Ende 2021 bei 285 Euro je Aktie verkauft. Heute steht die Aktie etwa 35% niedriger.

Zahlencheck & Business Breakdown

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht.

Umsatz-, Gewinn- und Cashflow-Entwicklung

Atlassian wächst, erzielt einen großen Cashflow-Überschuss, ist im Nettoergebnis allerdings noch deutlich negativ. Schauen wir genauer auf die Zahlen.

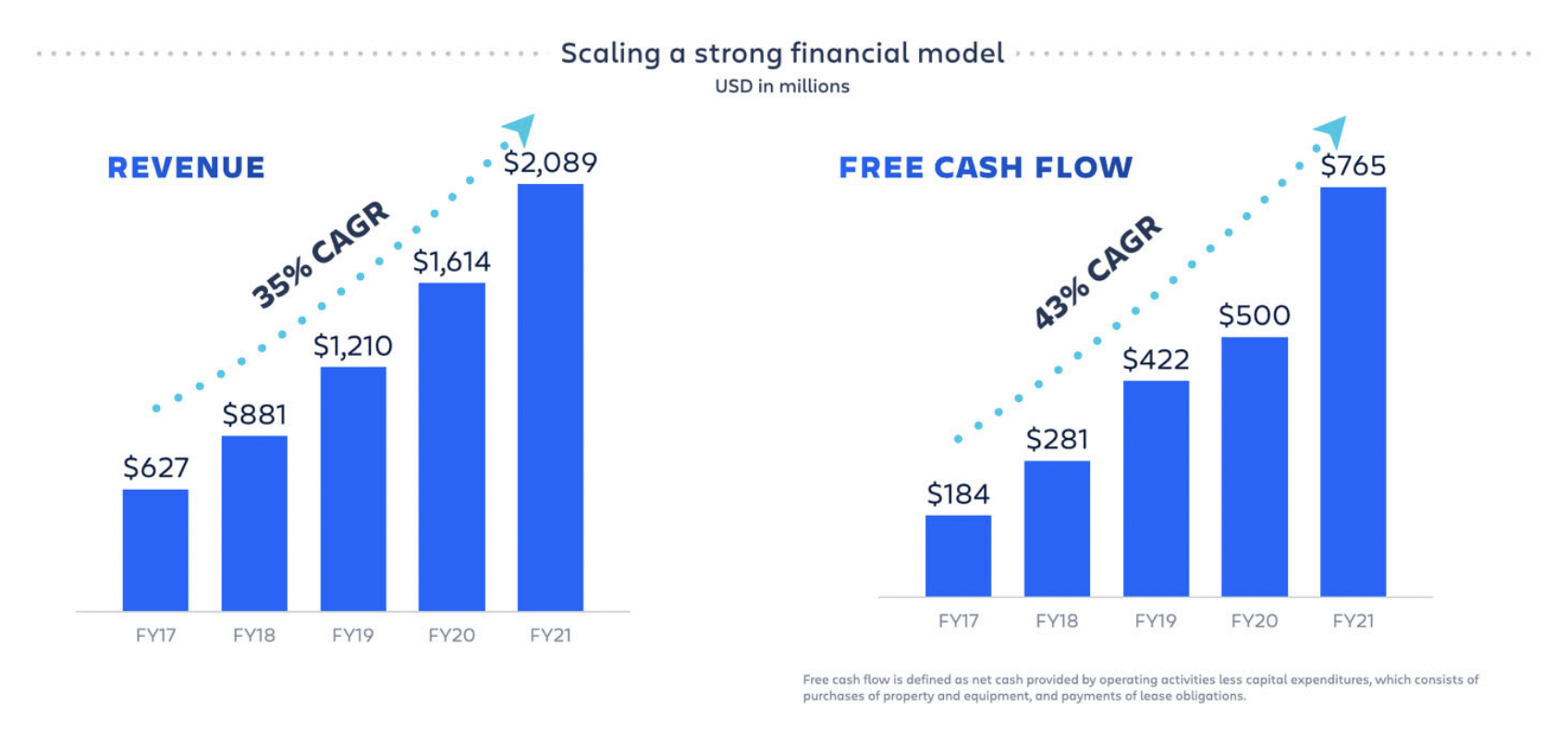

Der Umsatz wächst in den letzten Jahren mit 35% pro Jahr, der Free Cashflow sogar mit 43%. Die Free Cashflow Marge liegt im Geschäftsjahr 2021 bei starken 37%.

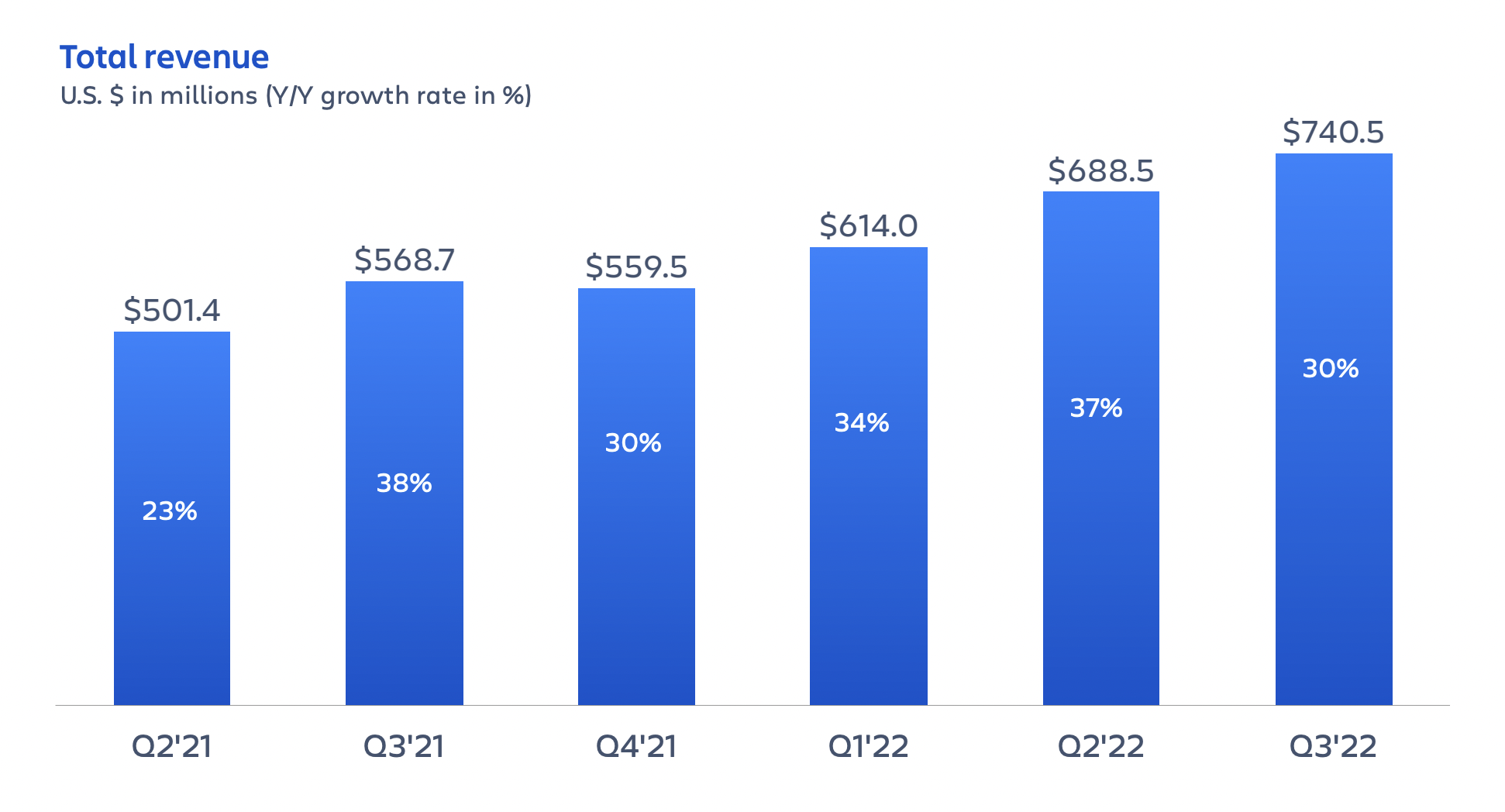

Der Umsatz ist im letzten Quartal um 30% ggü. Vorjahr gewachsen. Davor lagen die Wachstumsraten bei 30 bis 38%.

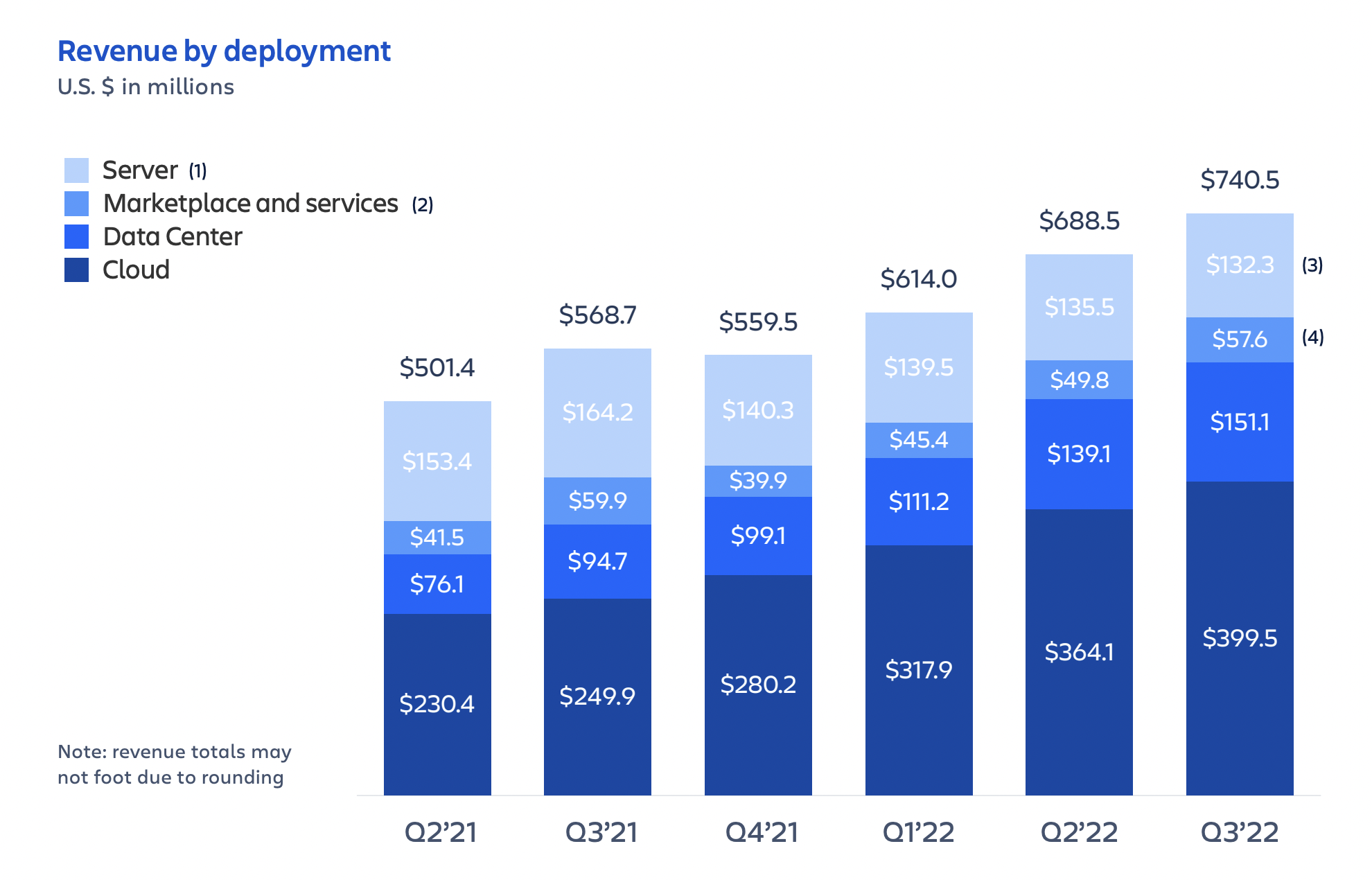

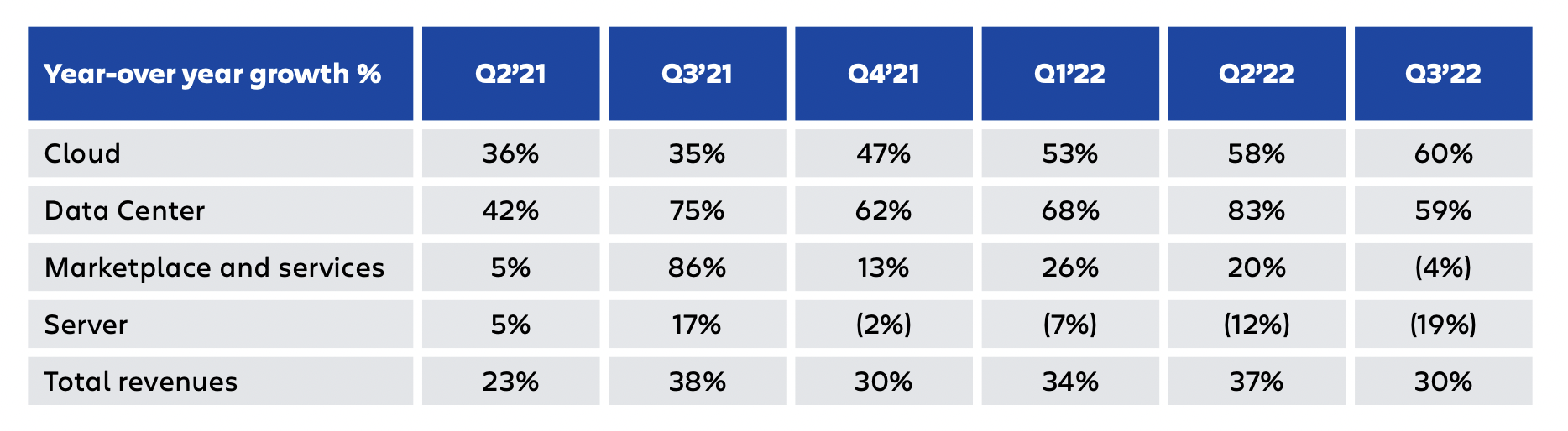

Der Umsatz wird zum Großteil im Cloud-Segment erzielt, danach im Data Center Bereich, Marktplätzen und Servern.

Die Wachstumsraten sehen ähnlich aus: Vor allem im Cloud und im Data Center Bereich ist das Wachstum mit ~60% im Jahresvergleich am höchsten.

Herkunft der Umsätze

Die Umsätze stammen zum Großteil aus Amerika, knapp dahinter aus Europa.

GuV im Detail

Zwei spannende Posten sind in der Gewinn- und Verlustrechnung ersichtlich.

Mit 33% des Umsatzes wird ein vergleichsweise großer Teil des Umsatzes in Forschung & Entwicklung investiert.

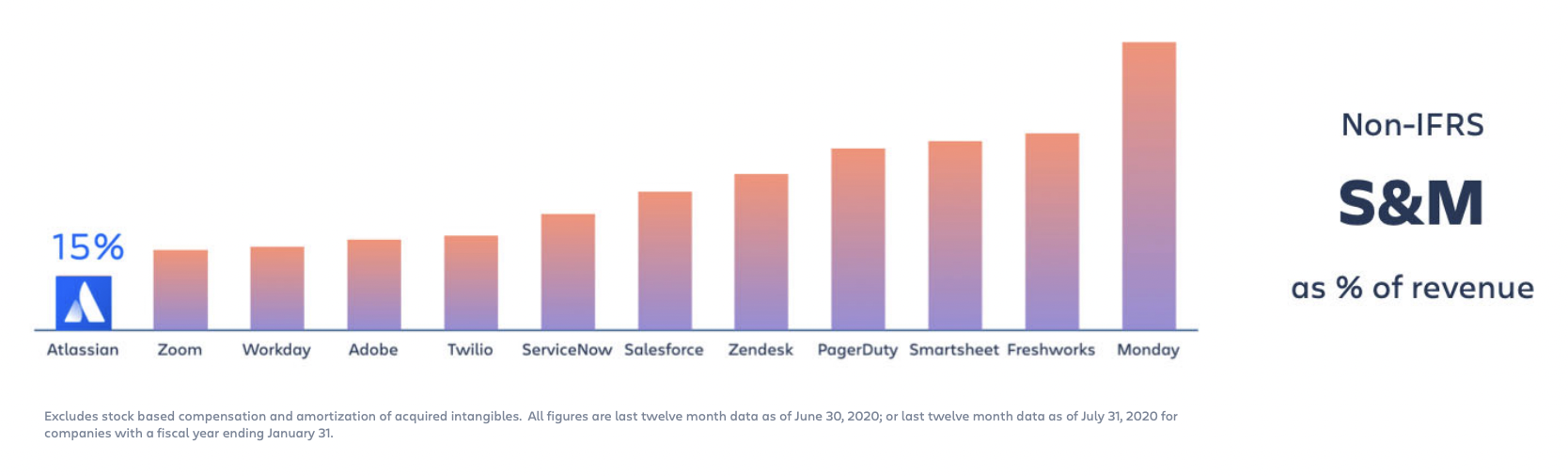

Zum anderen wird mit 15% vergleichsweise wenig in Sales & Marketing investiert. Zum Vergleich: Zuletzt habe ich unter anderem Salesforce analysiert, wo die S&M-Ausgaben über 40% des Umsatzes betragen.

Auch Kevin Indig, heute SEO-Chef bei Shopify und vorher SEO-Chef bei Atlassian, hat das betont: Jahrelang hat Atlassian gar kein Vertriebsteam gehabt, was ziemlich ungewöhnlich bei Tech-Unternehmen ist.

Die Kombination ist erfreulich: Forschung & Entwicklung treibt das Geschäft voran und das Produkt verkauft sich auch ohne aggressives Marketing.

Factsheet

Factsheet

Alle Zahlen, sofern nicht anders angegeben, in der jeweiligen Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). Zusatz 'e' = erwartet, 'YoY' = im Jahresvergleich.

Die Eckdaten

- Land: Australien (Sitz in London)

- Branche: Projektmanagement-Software

- Marktkapitalisierung: 52 Mrd. USD

- Umsatz: 2,6 Mrd. USD

- Ergebnis: -0,7 Mrd. USD

- Free Cashflow: 0,8 Mrd. USD

Bewertung

- KUV: 12

- KGV: -

- KGVe: 60

- KCV: 120

Qualität & Wachstum

- Bruttomarge: 84%

- Nettomarge: -30%

- Umsatzwachstum: 35% p.a.

Geschäftsmodell, Burggraben & Strategie

Marktanalyse: "Winner takes it all"?

Wie funktioniert der Markt der Projekt- und Produktmanagement-Software? Und vor allem aus Sicht des Marktführers: Ist es eher ein "Winner takes it all" Markt oder wird der Markt von vielen unterschiedlichen Teilnehmern besetzt?

Viele digitale Geschäftsmodelle tendieren durch Skalen- und Netzwerkeffekte dazu, wenige große Gewinner hervorzubringen. Das erwarte ich auch hier in diesem Markt.

Was sind die Vorteile des Marktführers in diesem Markt durch seine Größe?

- Höhere Gewinnmargen: Durch Integration mehrerer Produkte können einmal gewonnene Produkte weiter upgraden.

- Ökosystem: Andere Tools bauen als Erstes die Integration zum Marktführer, wodurch der Marktführer wiederum Vorteile hat.

- Netzwerkeffekte: Gerade bei team- oder unternehmensübergreifender Zusammenarbeit hilft es, sich auf ein Tool zu einigen. Dabei ist die Wahrscheinlichkeit hoch, dass sich auf den Marktführer geeignet wird oder beide diesen schon nutzen. Auch neue Mitarbeiter haben oft Kenntnisse mit einem der führenden Tools und können dadurch schneller eingearbeitet werden.

- Skaleneffekte in der Produktentwicklung: Je mehr Geld ein Unternehmen verdient, desto mehr kann in Produktentwicklung investiert werden. Dadurch neigen die besten Produkte oft dazu, die besten Produkte zu bleiben.

- Erste Anlaufstelle ohne Marketingausgaben: Wer ein Tool sucht, geht oft direkt zum Marktführer, statt ausführlich zu recherchieren.

Ein Nachteil des Marktführers:

- Zu groß für alles: Märkte sind nur ab einer gewissen Größe interessant und relevant. Das öffnet immer wieder Möglichkeiten für andere Anbieter in bestimmten Nischen oder spezifischen Anwendungsfällen.

Ich glaube also, dass es immer Nischenanbieter geben wird, die bestimmte und spezifischere Fälle abdecken. Ich glaube aber, dass der Großteil von wenigen Unternehmen, zu denen ich Atlassian zähle, abgedeckt werden wird.

Atlassians Geschäftsmodell profitiert also...

- von der wachsenden Bedeutung der IT-Berufe

- von der Digitalisierung

- vom Trend zum Home Office und digitalen Lösungen zum Projekt- und Wissensmanagement

- von einem "Winner takes it all" Markt

Strategie

Bevor wir gleich in die SWOT-Analyse gehen, schauen wir, welche strategischen Pläne aktuell vom Management geschmiedet werden. Schließlich beteiligst du dich an dem Unternehmen der Zukunft, nicht der Vergangenheit.

Vor etwa anderthalb Jahren hat Atlassian die Strategie beim Investor Day offengelegt, die auch heute den Kurs vorgibt und sie in drei Teile aufgeteilt.

#1 - Atlassians Kultur, Strategie und Chance

Darin heißt es zusammengefasst:

- Kunden in Form von ganzen Teams, vor allem Software-Teams, stehen im Fokus.

- Die drei Hauptmärkte, in denen Atlassian aktiv ist um die Arbeitswelt neu zu definieren: Software, IT Service Management (ITSM) und allgemeines Arbeitsmanagement. Diese liegen zusammen bei einem Marktvolumen von 126 Mrd. USD, 1,1 Mrd. Arbeitern und 2 Mio. Unternehmen in diesen Branchen. Atlassians adressierbarer Markt darin liegt bei 24 Mrd. USD und wächst.

- Atlassians Ziel: 100 Mio. monatlich aktive Nutzer (MAU) in der Cloud.

#2 - Cloud-first Transformation

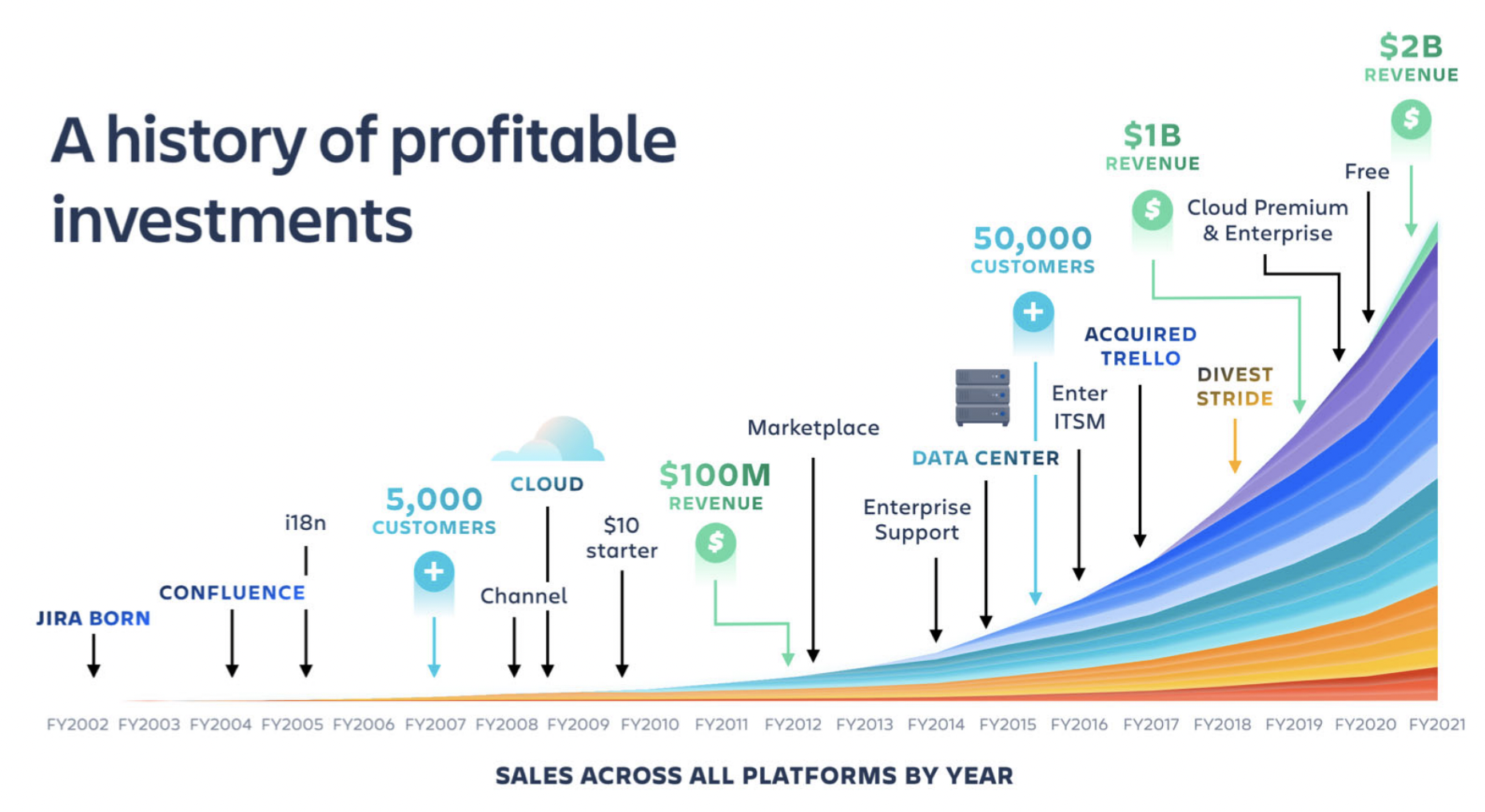

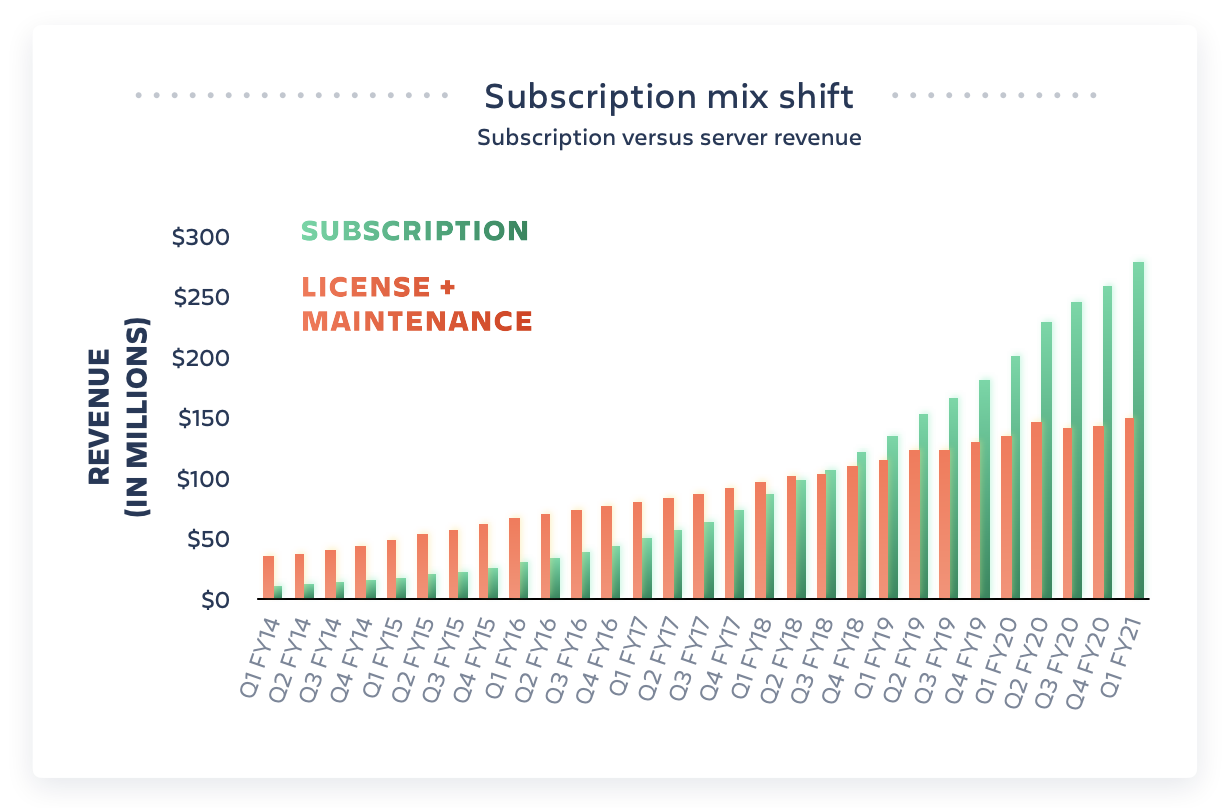

Atlassian möchte den Anteil in Richtung des Cloud-Geschäfts shiften. Die historische Entwicklung zeigt den Trend deutlich auf:

Außerdem zeigt die folgende Grafik die starke Kohortenentwicklung seit 2007 für die Cloud-Umsätze und wie jede Kohorte von Jahr zu Jahr mehr Geld für Atlassian-Produkte investiert:

#3 - Investieren in nachhaltiges Wachstum

Und auch die Wachstumsinitiativen beschreibt Atlassian nicht zu knapp, aber hochinteressant.

Eine starke Kennzahl: Atlassian investiert 35% des Umsatzes in Forschung & Entwicklung. Das liegt deutlich über vergleichbaren Softwareunternehmen. Einige davon, wie bspw. Adobe und Salesforce, sind allerdings auch deutlich größer, weshalb diese trotz einem relativ gesehen kleineren Anteil absolut gesehen mehr investieren.

Diese Investitionen gehen zu 90+ % in Cloud und Datencenter.

Außerdem ist Atlassian im M&A-Bereich, also im Aufkaufen von Unternehmen, aktiv und sieht das als strategische Chance. So wurden in den letzten Jahren über 30 Unternehmen mit 1 Mrd. USD gekauft, u.a. 2017 Trello, das Marktführer im Bereich der persönlichen Arbeitsplanung ist.

Außerdem betont Atlassian das starke Produkt und damit einhergehend den niedrigen Anteil an Sales- & Marketing-Ausgaben in Verhältnis zum Umsatz.

Das liegt laut Atlassian am starken Produkt und den links in der Grafik aufgeführten Vorteilen. Außerdem führt es zum Flywheel mit sich selbst positiv verstärkenden Effekten: Da die S&M-Ausgaben niedriger sind als bei der Konkurrenz, hat Atlassian mehr Geld um das Produkt zu verbessern, wodurch die S&M-Ausgaben weiterhin niedrig bleiben usw.

Aktuellstes Strategie-Update

Die Strategie bleibt bestehen. Auf dem Investor Day 2022 hat Atlassian allerdings in drei unterschiedlichen Bereichen ein Update gegeben.

#1 Our Three Markets

Atlassian spielt in drei großen Märkten:

- Agile and DevOps: Zusammenarbeiten von Software-Teams und dem Rest der Organisation.

- IT service management: Effizienteres Arbeiten für Software-Teams.

- Work management for all: Alle Teams und Fachbereiche sollen ihre Zusammenarbeit verbessern.

Übergreifend sieht Atlassian sechs komparative Vorteile:

- Hohe R&D Ausgaben

- Kunden können selbst starten, ohne direkten Vertrieb

- Ökosystem verschiedener Produkte, sodass Kunden länger bleiben

- Community von Millionen Nutzern

- Plattform

- Starke Unternehmenskultur

#2 The Atlassian Platform

Atlassian hat über die Jahre eine Plattform entwickelt, die das technische Fundament aller Produkte darstellt. Das ist schwieriger, als jedes Tool eigenständig laufen zu lassen, birgt aber einige Vorteile für die Zukunft:

- Schnellere Expansion, da Nutzer mit einem Account direkt weitere Tools erschließen können

- Besseren ROI, da alle Produkte von der Entwicklung der Plattform profitieren

- 3. Dauerhaftere Produktnutzung durch Integrationen und Apps, die die Plattform ergänzen

- Beschleunigte Innovation, da Atlassian durch die Kombination vieler Microservices in der Lage ist schnell neue Lösungen zu schaffen, die gleichzeitig auf Basis einer zentralen Abrechnung, umfassendem Datenmanagement und Sicherheit beruhen

#3 Building an Iconic 100-Year+ Company

Atlassian will ein Unternehmen sein, dass mindestens 100 Jahre existiert, also bis mindestens 2102. Dafür soll die langfristige Weiterentwicklung im Fokus stehen, weniger kurzfristige Optimierungen.

Ein Teil der Reise besteht im Erweitern des Produktportfolios. Heute gehören dazu:

- Jira (Software, Service, Align & Core): Jira Software dient v.a. der Zusammenarbeit von und mit Entwicklern.

- Trello: Wurde 2017 akquiriert und ist mit 10 Mio. monatlichen Nutzern in der Cloud das führende Tool im Bereich "Work Management".

- Confluence: Dient vor allem dem Austausch innerhalb eines Unternehmens sowie um Wissen, Anforderungen und Ziele zu dokumentieren.

- Statuspage

- Opsgenie

- Halp

- Sourcetree

- und einige weitere Dienste & Add-Ons

Umsatzseitig sind die ersten Produkte, Jira Software und Confluence, der größte Anteil, wobei andere Produkte einen immer größeren Teil darstellen:

Außerdem sind die Eckpfeiler der Wachstumsstrategie:

- Weniger Standard-Lösungen, mehr Individualität (inklusive kostenfreiem Zugang)

- Besserer Go-To-Market Ansatz: Kunden können selbst kaufen oder kostenlos testen, einfach upgraden, sehen die Preise transparent und steigern die Kosten mit wachsender Größe oder Nutzung

- Marktplatz für die eigene Plattform, auf der andere entwickeln können

- Cloud-first Strategie

- In große Enterprise-Kunden investieren

- Starke finanzielle Ergebnisse liefern, Umzug von UK in die USA, was nebenbei den Wechsel vom Rechnungslegungsstandard IFRS zu GAAP bedeutet und zum Q1 '23 kleinere Anpassungen bedeuten kann

Finanzielle Ziele

Atlassian will weiter die Marke von 10 Mrd. Dollar in jährlichem Umsatz anpeilen. Dabei soll profitabel gewachsen werden. Spannend: Atlassian erwähnt proaktiv die Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More und möchte Wachstum und Cashflow auspendeln und die Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More dauerhaft, wie in der Vergangenheit, erfüllen.

We now have a line of sight to $10 billion in annual revenue based on our current markets and products. [...] Atlassian is committed to growing profitably and over the long term, we will deliver the same strong free cash flow margins and balanced Rule of 40+ results you’ve seen our model produce historically

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Beginnen wir mit den Stärken. Was zeichnet Atlassian aktuell aus?

SaaS-Geschäftsmodell

Das Software-as-a-Serivice (SaaSSoftware as a Service. Dahinter stecken Geschäftsmodelle, die Zugang zu einer Software, üblicherweise in einem Abo-Modell verkaufen. Dadurch haben sie üblicherweise eine hohe Planbarkeit, hohe Gewinnmargen und eine gute Skalierbarkeit. More) Geschäftsmodell ist enorm attraktiv: Hohe Gewinnmargen und wiederkehrende Umsätze. Dazu kaum betroffen von Einschränkungen durch Klimawandel oder die Corona-Pandemie.

Bündelung mehrerer relevanter Produkte

Durch das Anbieten und Aufkaufen anderer Tools ist Atlassian zwar noch lange kein Monopolist, aber das stärkste Unternehmen in diesem Bereich. Konkurrent Asana ist bspw. "nur" 4 Mrd. USD wert.

Durch diese Bündelung kann Atlassian potentiell monopolähnliche Effekte erreichen: Stärkere Preismacht, nahtlose Integration von Produkten und bestehenden Kunden weitere Produkte verkaufen, was die Gewinnmarge erhöht.

Starke KPIs

Die Kennzahlen von Atlassian haben mich sehr positiv überrascht und beeindruckt:

- Sales- & Marketing-Ausgaben betragen nur 15 % vom Umsatz, was für ein starkes Produkt und noch offene Hebel spricht

- Forschung- & Entwicklung-Ausgaben betragen 35 % vom Umsatz, was für eine hohe Innovation und Weiterentwicklung spricht

- Expansion Rate von 121 %, was leicht über dem Marktdurchschnitt liegt und zeigt, dass Atlassian Kunden bindet und diese mehr Geld ausgeben

- Free Cashflow Marge von stolzen 32 % - in einem Stadium der Wachstumsphase.

- Bruttomarge von konstant über 80 % in den letzten Jahren, was für hohe Profitabilität spricht.

- Rule of 40 (Summe aus Umsatzwachstum und FCF Marge) mit einem Wert von 69 % deutlich übertroffen (und deutlicher als jedes bisher hier analysierte Unternehmen)

Gute Produkte

Ich nutze Trello selbst in der Praxis, sowohl alleine, als auch mit anderen, und weiß das Tool zu schätzen. Intuitive Bedienung, Back Ups, viele Möglichkeiten zur Automatisierung und Integration in andere Tools.

Aber abseits meiner anekdotischen Evidenz schneiden die Tools auch auf den größten Software Review-Plattformen gut ab:

- Jira: 4,4, 4,2 und 4,5 von 5 bei insgesamt über 13.000+ Bewertungen von Nutzern.

- Trello: 4,3, 4,5 und 4,5 von 5 bei insgesamt über 25.000+ Bewertungen von Nutzern.

Dazu gehört aber auch, dass auch andere Tools in dem Bereich ähnlich gute Bewertungen erreichen.

Marktführer

Wie in der Marktanalyse beschrieben, gehe ich hier von einem Markt aus, bei dem wenige Unternehmen den Großteil für sich beanspruchen werden. Das kommt Atlassian als Marktführer zu Gute, weshalb das eine große Stärke ist im weiteren Wachstum.

Schwächen

Wo Licht ist, ist meist auch Schatten. Schauen wir auf die Schwachstellen des Unternehmens.

Kein riesiger Burggraben

Tech-Analyst Ben Thompson würde vermutlich sagen, Atlassian wäre im "easy mode" gebaut worden: Bestehende Konzepte wie Scrum, Kanban und Whiteboards wurden einfach digitalisiert. Das sind oft gute Geschäftsmodelle, aber eben auch welche, die nicht den größten Burggraben haben, da auch andere schnell in diesen Markt einsteigen können.

Den Burggraben sehe ich vor allem im Ökosystem und den Netzwerkeffekten: Das Tool ist überall integriert. Kunden, Partner und andere Unternehmen nutzen es auch, genau wie die Mitarbeiter, die gesucht werden. Das kann ein neues Tool nicht so einfach aufholen, selbst wenn es die selbe Technik bereitstellt.

Daher gibt es einen Burggraben, der aber mehr in der Größe liegt als im Produkt selbst.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Weiter starkes Wachstum in großem Markt

Atlassian wächst mit 37 % pro Jahr und die Prognosen stehen weiterhin auf Wachstum. Der adressierbare Markt liegt bei 24 Mrd. US-Dollar (und wachsend), Atlassian liegt bei knapp 2 Mrd. USD. Auch hier ist also noch genug Luft nach oben - und der adressierbare Markt kann immer noch erweitert werden.

M&A als Wachstumstreiber

Atlassian ist aktiv beim Zukaufen und teilweise auch dem Integrieren von anderen Unternehmen. An der Geldbeschaffung sollte es bei der aktuellen Bewertung nicht scheitern. Das öffnet die Tür, um auch über Eigenentwicklungen hinaus weiter zu wachsen.

Stellenwert von digitaler Arbeitswelt

Durch wichtiger werdende Home Office Möglichkeiten, ausgelöst durch die Corona-Pandemie, werden Tools wie die von Atlassian umso wichtiger: Sobald auch nur ein Mitarbeiter im Home Office ist, muss ein Board oder andere Planungen, die bisher im Büro stattgefunden haben, digitalisiert werden.

Speziell technische Teams, die Software entwickeln, werden vermutlich alle bereits digitalisiert sein. Dass die andere Hälfte der Nutzer von bspw. Jira aber nicht-technische Teams sind, zeigt das, dass auch dort Potential da ist.

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Jetzt analysieren wir aber: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Tech-Giganten Microsoft & Alphabet

Die Tech-Giganten Microsoft und Alphabet (v.a. Google) bieten ebenfalls digitale Arbeitsumgebungen für Unternehmen an. Vor allem Microsoft bündelt die Dienste in Microsoft Teams (inklusive. Projektplanung, Wissensablage, Chat etc.).

Noch sind die Angebote zur Projekt- und Produktmanagement-Software nicht annähernd so ausgereift wie bei Atlassian oder anderen Anbietern.. Einige Kunden werden diese Lösungen vorziehen, um alles aus einer Hand zu haben. Und: Sollten die Tech-Riesen ernst machen, kann es immer ungemütlich werden.

Eintrittswahrscheinlichkeit: mittel | Auswirkung: mittel

Konkurrenz in Projektmanagement-Software

Es gibt viele andere Tools in dem Bereich, die ebenfalls gut abschneiden, auch wenn diese nicht an die Größe von Atlassian herankommen: Asana (4 Mrd. USD wert), ClickUp, monday.com, Wrike und weitere.

Ich glaube, dass diese in Nischen gut funktionieren können. Für einen großen Markt sehe ich Atlassian aber weiter führend, zumal sie hier auch mit Zukäufen reagieren können. Die Gefahr sehe ich zudem vor allem dann, wenn sich ausgeruht wird und nichts mehr in Innovation oder Zukäufe investiert wird. Das ist hier nicht der Fall.

Nichtsdestotrotz: Hier wird es immer Mitbewerber geben, denen Marktanteile gehören.

Eintrittswahrscheinlichkeit: hoch | Auswirkung: mittel

Aktienbewertung & Investment-These

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Guidance für GJ 2022

Ende April '22 hat Atlassian die Prognose für das laufende Geschäftsjahr geupdatet:

- es sollen weiter Mitarbeiter eingestellt werden

- die Bruttomarge geht durch Investitionen in die Cloud-Migration leicht zurück

- die operative Marge sinkt durch die beiden genannten Punkte ebenfalls leicht

- durch aktienbasierte Vergütung soll es zu einer Verwässerung von 1-2% kommen, was ich allerdings okay finde

Der faire Wert der Aktie

Für die Ermittlung des fairen Werts habe ich folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen.

Umsatzwachstum

- Umsatzwachstum zuletzt: ~35% pro Jahr, 30% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More im letzten Quartal

- Analystenerwartung: 32% (2022) und 27% (2023)

- Meine kurzfristige Annahme: 29% p.a.

- Meine langfristige Annahme: 11% p.a., da ich daran glaube, dass langfristiges Wachstumspotenzial besteht, indem mehr und mehr Branchen digitale Tools wie die von Atlassian integrieren werden

Profitabilität (Nettomarge)

Atlassian deutet eine hohe Profitabilität an. Der Free Cashflow liegt bei 40%, die Bruttomarge über 80%. Wo die Nettomarge am Ende realistisch landet, ist schwer zu sagen. Ich nehme im Mittel 22% an. Langfristig sollten davon problemlos 20% an Aktionäre zurückgeführt werden können.

Bewertung (KGV)

Atlassian hat durch das starke Geschäftsmodell, die hohe Marge und langfristige Wachstumschancen auch zukünftig ein etwas höheres KGV verdient. Ich nehme hier ein 24er KGV an.

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: TEAM.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Atlassian in der Scorecard

Pro, Contra & Fazit: Aktie jetzt kaufen?

Pro

Contra

Fazit

Atlassian ist in meinen Augen eines der stärksten Unternehmen der Börse. Ich mag die Produkte, finde das Geschäftsmodell und die Zahlen dahinter stark.

Die Bewertung ist trotz der Korrektur noch auf einem hohen Niveau. Das hält auch immer noch Kursrückschläge bereit. Dazu kommt, dass das Umsatzwachstum mit zuletzt 30% dafür, dass Atlassian eines der teuersten Unternehmen ist, nicht überragt.

Aktuell plane ich nicht wieder eine Position aufzubauen, glaube aber prinzipiell definitiv an das Unternehmen. Lediglich die Bewertung ist mir bei dem Wachstum noch zu hoch.