Die ganze Welt braucht Halbleiter. Die Maschinen, mit denen Halbleiter hergestellt werden, kommen dabei meistens von dem monopolähnlichen Unternehmen ASML aus der Niederlande.

Der Kurs ist jahrelang wie an der Schnur gezogen gestiegen. Nun gibt es verstärkte politische Kontroversen, der Halbleiter-Markt erlebt Gegenwind und dadurch schwankt auch der Kurs von ASML.

Ich werfe in diesem kurzen Update einen Blick auf die jüngste Entwicklung, die aktuellsten Quartals- und Jahreszahlen und wage einen Ausblick. Viel Spaß!

More...

Entwicklung der ASML-Aktie

Ich habe ASML zuletzt im Mai '22 analysiert, nachdem die Aktie schon ~20% vom Allzeithoch verloren hatte. Mir war die Aktie noch etwas zu teuer.

ASML ist ein enorm starkes Qualitätsunternehmen. Es ist bestens aufgestellt um von den kommenden Megatrends zu profitieren und mit hohen Margen weiter zu wachsen.Auf der anderen Seite glaube ich, dass sich das Wachstum mittelfristig verlangsamen wird. In Kombination mit der etwas höheren Bewertung entsteht mit meinen Annahmen an eine eher überschaubare zu erwartende Rendite. Aber: Auch mit unterdurchschnittlichem Risiko.

Danach ist die Aktie noch um bis zu 25% weiter gefallen, hat sich zuletzt aber wieder gefangen. Sie steht ca. 10% über dem Niveau aus Mai '22 und -20% unter dem Allzeithoch von Ende 2021.

An der Qualität hatte - und habe - ich nichts auszusetzen. Die größte Frage ist: Welche Bewertung sollte man für diese Qualität zahlen und wie relevant sind die aufkommenden Risiken? Wir haben neue Zahlen geliefert bekommen und damit neue Erkenntnisse.

Neue Quartalszahlen

Am 25. Januar 2023 gab es die Zahlen von Q4 '22 und damit auch des gesamten Geschäftsjahres 2022. Die wichtigsten Fakten bezogen auf das gesamte Jahr:

- 14% Umsatzwachstum (auf 21,2 Mrd. Euro), Q4 '22: +28%

- 50,5% Bruttomarge, Q4 '22: 51,5%

- 26% Nettomarge (= 5,6 Mrd. Euro Gewinn), Q4'22: 28%

- 7,2 Mrd. Euro Kapitalrückfuhr an Aktionäre über Dividenden und Aktienrückkäufe (damit mehr als Gewinn)

Die beiden großen Risiken

Das erste Risiko: Die politischen Spannungen zwischen China und der westlichen Welt nehmen zu. Die USA legt große Förderprogramme auf, um bei Halbleitern und Mikrochips nicht in eine Abhängigkeit zu geraten und selbst stark dazustehen.

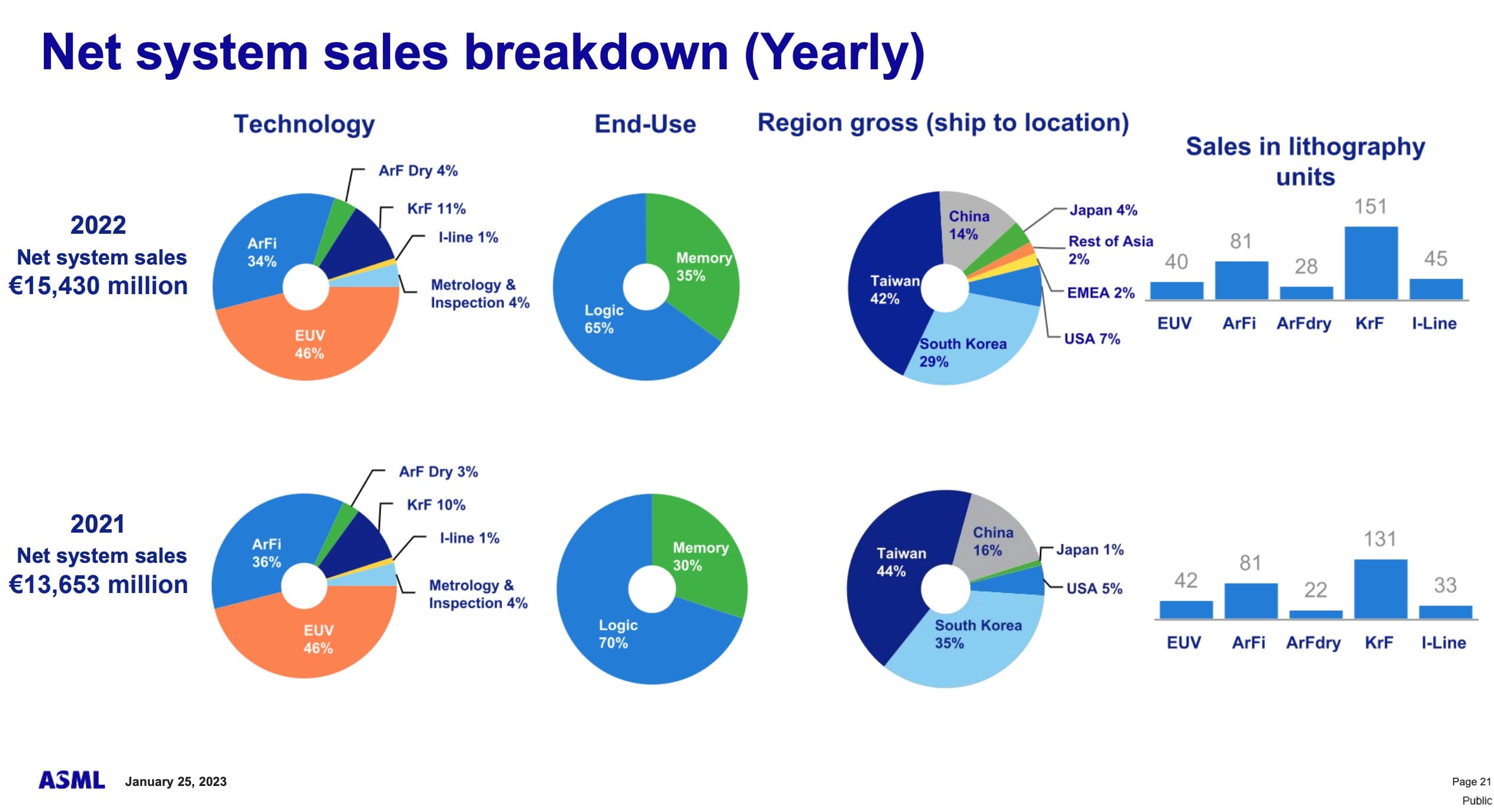

Ein Unternehmen wie ASML mit Sitz in der Niederlande genießt hohes Vertrauen. Das Risiko ist viel mehr, dass es verboten wird, die Maschinen auch nach China zu liefern. Aktuell erzielt ASML mit dem dortigen Markt 14% des Umsatzes. Nicht nur das: 42% des Umsatzes werden in Taiwan erzielt, da TSMC dort sitzt.

Für mich ist das Fazit eindeutig zweideutig: Der China-Umsatzanteil ist stark gefährdet, dafür ist die Position in Nordamerika und Europa umso stärker, da chinesische Konkurrenz sich hier kein Standbein aufbauen wird.

Dazu kommt, dass die Unternehmen entsprechend Fabriken in westlichen Ländern aufbauen. Dafür werden die Maschinen von ASML gebraucht, was kurzfristig für einen Wachstumsschub sorgt.

Das zweite Risiko: Nach der Halbleiter-Knappheit erleben wir aktuell kurzfristig einen Überschuss. Die Halbleiter-Fertiger sind froh, wenn sie ihre Chips zum angedachten Preis loswerden, viele müssen rabattieren, um zu hohe Bestände zu vermeiden.

Das geht Hand in Hand mit der sinkenden weltwirtschaftlichen Nachfrage. Beides sind in Effekte, die auch die Nachfrage nach Maschinen von ASML bremsen können.

Einschätzung: Das erste Risiko ist langfristig von Bedeutung, das zweite eher kurzfristig. Beide können in dieser Zeitspanne aber signifikante Auswirkungen auf den Umsatz haben. Sollte beim ersten Risiko ein Worst-Case-Szenario eintreten, bspw. ein militärischer Konflikt zwischen USA und China, Exporte nach Taiwan nicht oder kaum möglich sein, wäre das von enormer Auswirkung für ASML.

Neben den fundamentalen Risiken entsteht ein Bewertungsrisiko: Das KGV liegt heute bei 40, deutlich über dem Marktdurchschnitt. Auch historisch war die Aktie eher im Bereich 25 - 35 bewertet. Das sagt ohne die fundamentale Entwicklung noch wenig aus, zeigt aber, dass ein gewisser Optimismus eingepreist ist

Die Chancen der Zukunft

Die Zahlen sind bisher intakt, an den langfristigen Wachstumstrend im Halbleiter-Markt glaube ich. Es wird immer mehr Halbleiter brauchen, da wir unsere Geräte immer mehr miteinander vernetzen. Dazu gibt es eine hohe Zahlungsbereitschaft für die effizientesten und performantesten Mikrochips, für die es ASML braucht.

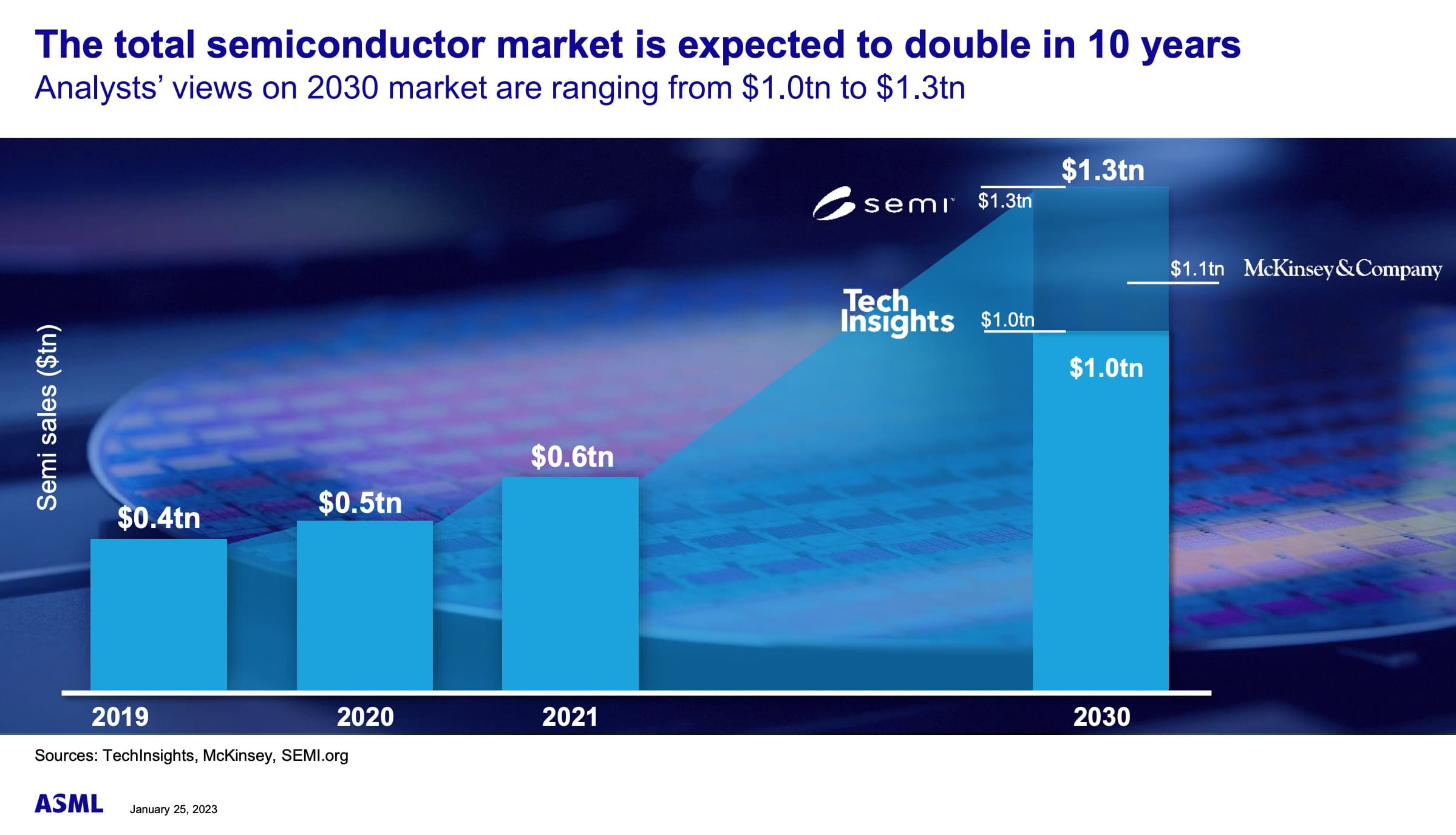

Der Halbleiter-Markt wächst langfristig. ASML nennt selbst unterschiedliche Prognosen, die auf Sicht von 10 Jahren etwa eine Verdoppelung des Marktvolumens prognostizieren.

Das klingt gut, muss aber auch eingeordnet werden: Das sind etwas mehr als 7% jährliches Wachstum. ASMLs Umsatz sollte weitestgehend daran gekoppelt werden, da es kaum mehr Marktanteile gewinnen kann, aufgrund der schon fast monopolartigen Stellung.

Kurzfristig gehe ich aus den oben genannten Gründen eher von einem Wachstumsschub aus.

Eine große Stärke dieser Stellung ist die Preissetzungsmacht: Wenn ASML die Preise um 5% anhebt, wird das wohl so ziemlich jeder Kunde mitgehen müssen. Hier liegt einerseits die Sicherheit, selbst in inflationären Zeiten selbst nicht unter Druck zu kommen, andererseits dadurch den Umsatz zu erhöhen und Gewinnmargen auszuweiten. Das sind die Vorteile eines Monopolisten.

Meine Renditeerwartung

Die Annahmen beruhen zentral auf der Analyse aus Mai '22. Ich habe die Daten aktualisiert.

Die Marge ist wie erwartet zurückgegangen. Das Wachstum wird wohl kurzfristig durch die hohen Investitionen in den USA und Europa, auch staatlich getrieben, höher liegen. Analysten erwarten kurzfristig ein Wachstum von 18% p.a. Langfristig gehe ich vom Marktwachstum aus, das ASML selbst nennt.

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: ASML.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Mein Fazit

Die Aktie ist seit meiner Analyse minimal teurer geworden. Die kurzfristigen Aussichten haben sich verbessert, die langfristigen Risiken sind nach wie vor vorhanden. Sollten die Risiken, gerade das China-Taiwan-Risiko, nicht eintreten, sieht die Aktie gut aus. Wenn doch, droht ein massiver Absturz.

Ich bin kein Geopolitik-Experte und will hier keine Prognosen treffen oder Plattitüden zum Besten geben. Für mich ist das Risiko vorhanden und ich brauche ausreichend Renditeerwartung, um dafür auszugleichen, auch wenn ich hoffe, dass sich alles friedlich entwickelt und ASML eine positive Zukunft bevorsteht.

Die Aktie ist hochqualitativ, der langfristige Wachstumstrend in Takt, die Bewertung mir nur etwas zu hoch, um dafür das Risiko auszugleichen und eine ausreichend hohe Renditeerwartung zu bieten. Dafür müsste die Aktie nach meinem Empfinden noch ~20% oder mehr fallen. Ich kann aber jeden verstehen, der eine der stärksten Aktien Europas - mit der richtigen Risikoeinschätzung - schon jetzt im Depot haben möchte.