Ark Investment Management ist heute die wohl einflussreichste Fondsgesellschaft der Welt. Wie keine andere hat Ark - und die Gründerin Cathie Wood - auf Digitalisierung und Technologie gesetzt, u.a. auch mit einer großen Tesla-Position, und in den letzten Jahren überragende Renditen von geliefert.

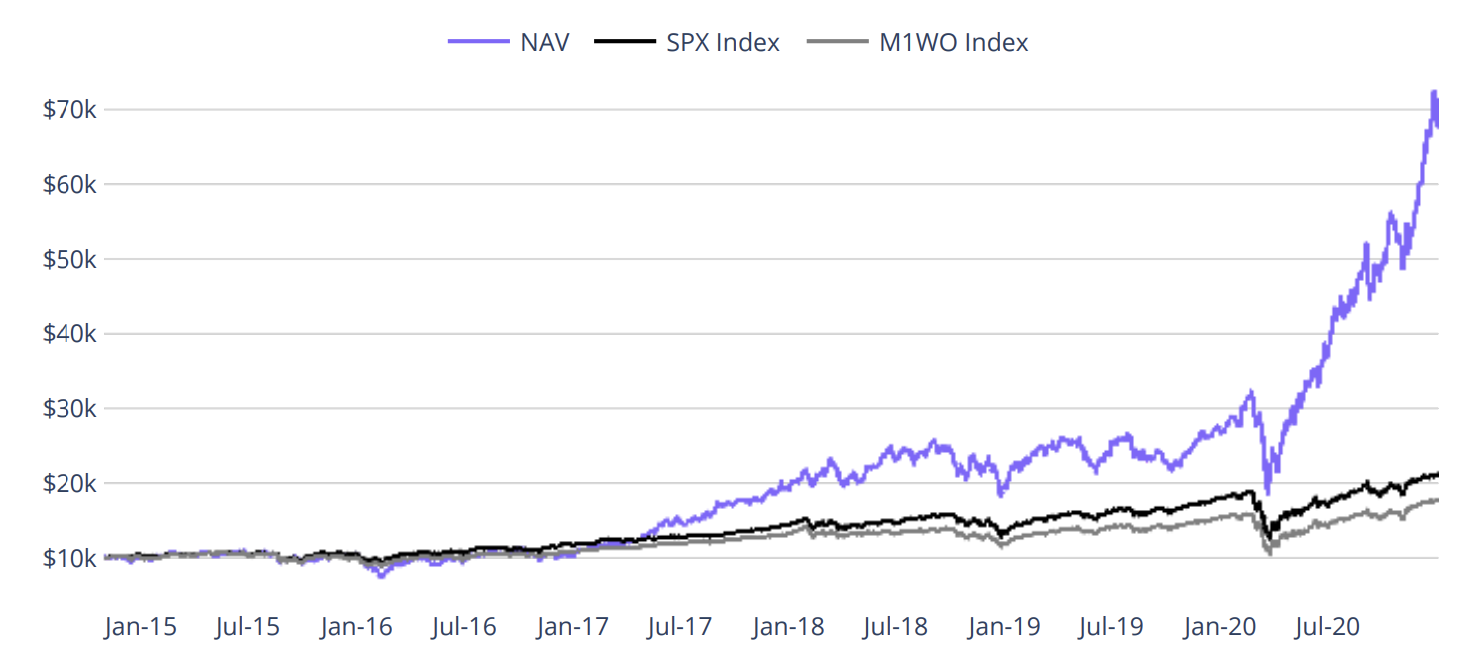

Seit 2014 beträgt die jährliche Durchschnittsrendite vom größten Ark-Fonds (ARKK) starke +39% pro Jahr und damit etwa das Dreifache vom S&P 500. Entsprechend beeindruckend ist der Chart:

Zahlreiche Anleger schauen ganz genau, in was Ark nun investiert. Neue Kursprognosen zur Tesla-Aktie von 3.000 USD lösen Diskussionen in der Finanzwelt aus. Und auch ich bekomme jede Woche Fragen zu den Ark ETFs.

Also: Was steckt hinter Ark? In was wird dort investiert? Was sind außerdem Kontroversen und Kritikpunkte, die jeder Privatanleger kennen sollte? Was hat es mit Liquiditätsengpässen und dem Tesla Kursziel auf sich? Kann man die ETFs in Deutschland kaufen? Ist es statistisch eine kluge Idee, auf die besten Fondsmanager der letzten Jahre zu setzen?

All das zeige und diskutiere ich in der neuesten Analyse inklusive abschließendem Vergleich der Chancen und Risiken. Viel Spaß!

More...

Was steckt hinter ARK Invest?

Ark Invest wurde 2014 in New York von Cathie Wood gegründet. Heute, 2021, verwaltet Ark stolze 50 Mrd. US-Dollar in mehreren aktiv gemanagten Fonds, die als ETFs gehandelt werden.

Im Dezember 2020 wurde der ARK Innovation ETF zum größten aktiv verwalteten ETF der Welt. Die größte Position: Tesla.

Investmentziel

Ark investiert in alle Zukunftstechnologien: Künstliche Intelligenz, DNA-Sequenzierung, E-Autos, Finanztechnologie, 3D-Druck, Blockchain, Robotik und mehr. Ark investiert dabei nicht nur in diese Unternehmen, sondern teilt auch viel beachtete Analysen dazu.

Zum Team von Ark gehören nicht nur Fondsmanager, sondern auch Wissenschaftler und Experten der jeweiligen Fachgebiete.

7+1 unterschiedliche ETFs

Ark zählt aktuell sieben unterschiedliche Fonds und einen, der bald erscheinen soll:

- ARK Innovation ETF (ARKK)

- Autonomous Technology & Robotics ETF (ARKQ)

- Next Generation Internet ETF (ARKW)

- Genomic Revolution ETF (ARKG)

- Fintech Innovation ETF (ARKF)

- The 3D Printing ETF (PRNT)

- Israel Innovative Technology ETF (IZRL)

- Space ETF (angekündigt 2021)

Der ARK Innovation ETF ist der bekannteste und am meisten beachtete Fonds. Zugleich ist er mit einem Volumen von 18 Mrd. US-Dollar auch der größte Fonds. Diesen schauen wir uns gleich noch genauer an.

Die Kostenquote der Fonds liegt durchschnittlich bei 0,75% p.a., was teurer ist als ein Indexfonds, aber für einen aktiv gemanagten Fonds eher günstig.

Aktiv gemanagter ETF - wie geht das?

Wie passt nun aber aktives Management und ETFs zusammen?

Oft werden Indexfonds und ETFs als Synonym verwendet, da diese auch in den meisten Fällen zusammengehören. ETF bedeutet aber erstmal nur "börsengehandelter Fonds". Fast alle Indexfonds sind börsengehandelt, aber längst nicht alle aktiv gemanagten Fonds.

Ark bietet also keinen Indexfonds, sondern einen börsengehandelten aktiv gemanagten Fonds.

Gründerin Cathie Wood

Auch Cathie Wood ist medial sehr präsent. Zuletzt habe ich einige Aussagen im Briefing #15 von ihr zusammengefasst:

- Sie erwartet eine Rendite von > 20% p.a. für die ARK ETFs über die nächsten 5 Jahren, da Investoren heute noch nicht das exponentielle Wachstum einiger Innovationen verstehen würden

- Sie sieht die FAANG-Aktien (Facebook, Amazon, Apple, Netflix und Google) + Microsoft als eine Art "cash-ähnliches" Instrument, in die sie Geld umschichtet, wenn die Bewertungen weiter steigen würden

- Ihre größten Wetten sind heute im Healthcare-Bereich, speziell im Bereich der Genomik. Dort sieht sie große Chancen und die FAANG-Aktien der Zukunft

Blick ins Innere des ARK Innovation ETF

Laut Factsheet liegt der Active Share im Vergleich zum S&P 500 bei 97%. 0% bedeutet, dass der Fonds gar nicht vom Standardindex abweicht, bei 100% weicht er maximal ab. Der Ark Innovation ETF verfolgt also klar seinen eigenen Weg.

Die durchschnittliche Marktkapitalisierung liegt bei 122 Mrd. US-Dollar, der Median bei 11 Mrd. US-Dollar. Diese Differenz zeigt in erster Linie, dass es wenige sehr große und viele kleinere Aktien im ETF gibt.

Ark nennt fünf Gründe in diesen ETF zu investieren: Innovation, Wachstumspotenzial, Diversifikation zu traditionellen Indizes, die eigenen Analysen und Kosteneffizienz.

Wie sehen die größten Positionen aus?

Die 10 größten Aktien im ARKK ETF

- Tesla (10,8%) - Elektroautos

- Roku (6,9%) - Streaming-Hardware

- Crispr (5,5%) - Genediting

- Square (5,3%) - Fintech

- Teladoc Health (4,4%) - Healthcare

- Invitae (4,1%) - Gen-Medizin

- Zillow Group (3,1%) - Immobilien-Marktplatz

- Pure Storage (2,8%) - Datenspeicher

- Proto Labs (2,8%) - 3D-Druck

- Spotify (2,7%) - Audio-Plattform

Regionen, Technologien & Sektoren

Ark schlüsselt den Fonds außerdem weiter auf. Auffällig ist der mit knapp 80% enorm hohe Anteil an US-Aktien und der Anteil von knapp 1/3 im Gesundheitsbereich.

ARK ETFs in Deutschland kaufen?

Die ARK ETFs sind aktuell in der Regel nicht in Deutschland investierbar. Einige Broker, bspw. SmartBroker, hatten sie kurzzeitig im Angebot. Da sie aktuell aber nur den US-amerikanischen und nicht den europäischen Richtlinien entsprechen, sind sie in der Regel nicht für Privatanleger erwerbbar.

Bei Brokern wie der comdirect sind die ETFs daher gelistet (bspw. hier), aber nicht zum Kauf oder zum Sparplan verfügbar.

Kontroversen & 3 Kritikpunkte

Es gibt drei große Kritikpunkte, denen Ark ausgesetzt ist. Einige davon sind gerade in Deutschland kaum diskutiert, sollten aber in meinen Augen definitiv Beachtung finden.

Zu optimistische Versprechen

Vor kurzem hat Ark eine neue Analyse zu Tesla veröffentlicht. Das ausgerufene Kursziel für 2025: 3.000 US-Dollar. Heute steht die Aktie bei 660 US-Dollar. Damit wäre Tesla in 4 Jahren wertvoller als Apple heute. Im pessimistischen Szenario wird 1.500 USD erwartet, im optimistischen Szenario 4.000 USD.

Ich finde die Analysen spannend und die Ansätze erfrischend. Inhaltlich deckt sich das Ergebnis nicht ansatzweise mit meiner Einschätzung.

Ein paar Zahlen zum - laut Ark - "pessimistischen" Szenario:

- Die Zahl der jährlich verkauften Autos steigt von 0,5 Mio. in 2020 auf 5 Mio., verzehnfacht sich also. Das entspricht einem jährlichen Zuwachs von knapp 60%.

- Versicherungsgeschäft: Heute verdient Tesla wohl noch kein Geld mit Versicherungen, es soll aber in der Zukunft ein Thema sein. Hier geht Ark von 23 Mrd. US-Dollar Umsatz aus dem Versicherungsgeschäft in 2025 aus. Zum Vergleich: Heute macht Tesla ca. 31 Mrd. US-Dollar Umsatz insgesamt.

- Es wird eine Bruttomarge von 43% angenommen, was mehr als dem doppelten der heutigen Bruttomarge von 21% entspricht

Das ist wohlgemerkt nicht das erwartete oder das optimistische Szenario, sondern der "Bear Case", also das pessimistische Szenario.

Auch das Thema Robotaxi, also selbstfahrende Autos, spielt eine relevante Rolle in der Aktienbewertung.

In der Folge gab es viel Kritik dazu, dass diese Annahmen viel zu optimistisch seien: Selbst das pessimistische Szenario sei sehr optimistisch, unrealistische Annahmen im Versicherungsgeschäft, nachziehende Konkurrenz werde kaum berücksichtigt, zu hohe Gewinnmargen etc. Auf Twitter wurde u.a. mit Ark Analysten selbst ausführlich diskutiert.

I see lots of student company write-ups and pitches. Most are better than yesterday's $3,000 ARK Price Target Report for $TSLA. In reading the report its clear the motivation is to promote a higher stock price. The fantasy involved is simply spectacular... 1/

— Christopher Bloomstran (@ChrisBloomstran) March 20, 2021

Liquiditätsprobleme

Es gibt außerdem Diskussionen zur Liquidität einiger Positionen von Ark. Diese führt u.a. "The Bear Cave", ein Blog für Leerverkäufer, hier aus und wurden auch von Ark selbst thematisiert.

Dadurch, dass Ark in den letzten 12 Monaten um 60 Mrd. US-Dollar gewachsen ist, muss Ark entsprechend die eigenen Positionen nachkaufen. Aus einem Anteil von 3% an Invitae wurden dadurch bspw. 9%.

Zuletzt hielt Ark bei 11 Aktienunternehmen mindestens 15% der Anteile. 43% des Vermögens von Ark ist in Aktien investiert, die Ark zu mindestens 10% gehören.

Schwierig wird es dann, wenn die Aktien fallen und Anleger Geld aus dem ETF abziehen. Dann verlieren diese Aktien womöglich überdurchschnittlich stark. Außerdem könnten Hedgefonds das antizipieren und Aktien leerverkaufen, was einen Abschwung für Ark verstärken könnte.

Self-fulfilling prophecy

Ein weiteres Problem, das sich aus dem steigenden Fondsvolumen ergibt: Ark könnte damit selbst zum steigenden Preis beitragen. Wenn Ark aber irgendwann aussteigt, könnte es wiederum zu fallenden Kursen beitragen.

Die aktuellen Erträge könnten also künstlich erhöht worden sein bzw. in der Realität niedriger ausfallen als aktuell auf dem Papier.

Ark ETF kaufen? Chancen und Risiken

Ich sehe unterschiedliche Chancen und Risiken für einen Kauf (oder Nachkauf der Positionen) von einem Ark ETF.

Chancen

Ich sehe drei Chancen für Ark-Anleger.

Zukunftstechnologien

Ark setzt auf Zukunftstechnologien. Es ist schwer vorstellbar, dass diese in Zukunft weniger relevant sind als heute - auch wenn natürlich auf einem anderen Blatt steht, ob die heutige Erwartungshaltung gerechtfertigt ist.

Abgenommene Komplexität

Die Technologien sind sehr komplex. Ich selbst traue mir nicht unbedingt zu, Unternehmen im Bereich der Gen-Sequenzierung, Energiespeicherlösungen oder Krebstherapieren ausreichend gut einzuschätzen. Das nimmt die Forschungsabteilung von Ark uns ab.

Starke Performance

Die Performance von Ark ist stark. Kurzfristige Performance allein sollte nie ein Kaufgrund sein, zeigt aber, dass Ark vor einigen Jahren grundlegend richtige Analysen und Schlussfolgerungen getroffen hat.

Risiken

Es gibt allerdings auch Schattenseiten.

Top Fondsmanager neigen zu Underperformance

Es ist nicht das erste Mal, dass bestimmte Fonds gehypt werden nach einer kurzfristigen Performance. Im Gegenteil: Seit Jahrzehnten gab es immer wieder solche Fälle. Quasi alle sind aber nach ein paar Jahren in der Versenkung verschwunden.

Das steht symptomatisch für die finanzwissenschaftlichen Studien zur Performance von Fondsmanagern. Viele zeigen: Tendenziell schneiden die Fondsmanager, die über die letzten 1 - 5 Jahre am besten abgeschnitten haben, in den folgenden Perioden unterdurchschnittlich ab.

Mögliche Gründe gibt es dafür einige: Kurzfristige Performance ist langfristig kaum aussagekräftig, Fonds haben es mit wachsender Größe schwerer oder man hat nur eine kurzzeitig gute Börsenphase erwischt, die sich dann umgekehrt hat.

Hohe Bewertungsniveaus

Die Bewertungsniveaus der Sektoren, in denen Ark unterwegs ist, sind heute auf einem sehr hohen Niveau. Das schafft eine Fallhöhe, selbst dann, wenn die Unternehmen selbst sich nicht verschlechtern.

Beispiel: Viele Unternehmen, die heute mit dem 30-fachen des Umsatzes bewertet sind, könnten wahrscheinlich auch mit dem 15-fachen des Umsatzes bewertet werden, was einem Kursabschlag von 50% entspricht.

Größe als Risikofaktor

Je mehr Vermögen, desto weniger ist es möglich, mit einem relevanten Einfluss auf die eigene Performance in kleinere Aktien zu investieren. Ein Problem, dass auch Warren Buffett mit Berkshire Hathaway hat.

Dazu kommen mögliche Liquiditätsprobleme, die ich eben skizziert habe. Dadurch könnten Risiken, bei einem Kursabschwung in eine Abwärtsspirale zu geraten bzw. diese auszulösen.

Fazit zu ARK Invest

Ark bringt interessante und kontroverse Thesen, investiert in Zukunftstechnologien und starke Unternehmen mit spannenden Geschäftsmodellen. Allein deshalb gehe ich davon aus, dass Ark uns auch in Zukunft interessante Einblicke gewähren wird.

Ein blindes Nacheifern, das ich aktuell bei einigen Anlegern beobachte, sehe ich skeptisch. Historisch hat so etwas auf lange Sicht fast immer schlecht funktioniert.

Wer also investieren möchte - sobald es möglich ist - sollte es eher als Beimischung zu einem gut diversifizierten Depot machen oder Ark nur als Inspiration für die eigene Aktienauswahl nutzen.