Jetzt taumelt der nächste Tech-Gigant. Amazon liegt 50% unter dem Allzeithoch, ist vor wenigen Tagen um 15% durch einen enttäuschenden Ausblick in den Earnings gefallen.

Dabei ist Amazon ein Unternehmen, das eine Generation weiterer Unternehmen geprägt hat. Es ist quasi in jedem Wachstumssegment aktiv und lässt Kurse anderer Unternehmen fallen, wenn es in einen Markt eintritt.

Wachstumsmotor & Day-1-Philosophie: Amazon wirkt unermüdlich. Jedes Jahr werden neue Märkte in Angriff genommen und dabei alle Vorteile genutzt, die zur Verfügung stehen. Damit hat Amazon über die letzten Jahre ein ungebremstes Wachstum hingelegt.

Kurssturz: Der Kurs ist 50% unter dem Allzeithoch, was es seit ~15 Jahren nicht mehr bei Amazon gab. Dafür gibt es triftige Gründe, die der jüngste Quartalsbericht offenbart.

AWS: Das Cloud-Geschäft wächst stark, ist dabei hochprofitabel und der wohl größte Werttreiber der Amazon-Aktie.

Innovation: Amazon ist innovativ, forscht an vielen Zukunftsthemen. Die eigene Flotte wird elektrifiziert, an Drohnenlieferung und autonomen Fahren geforscht.

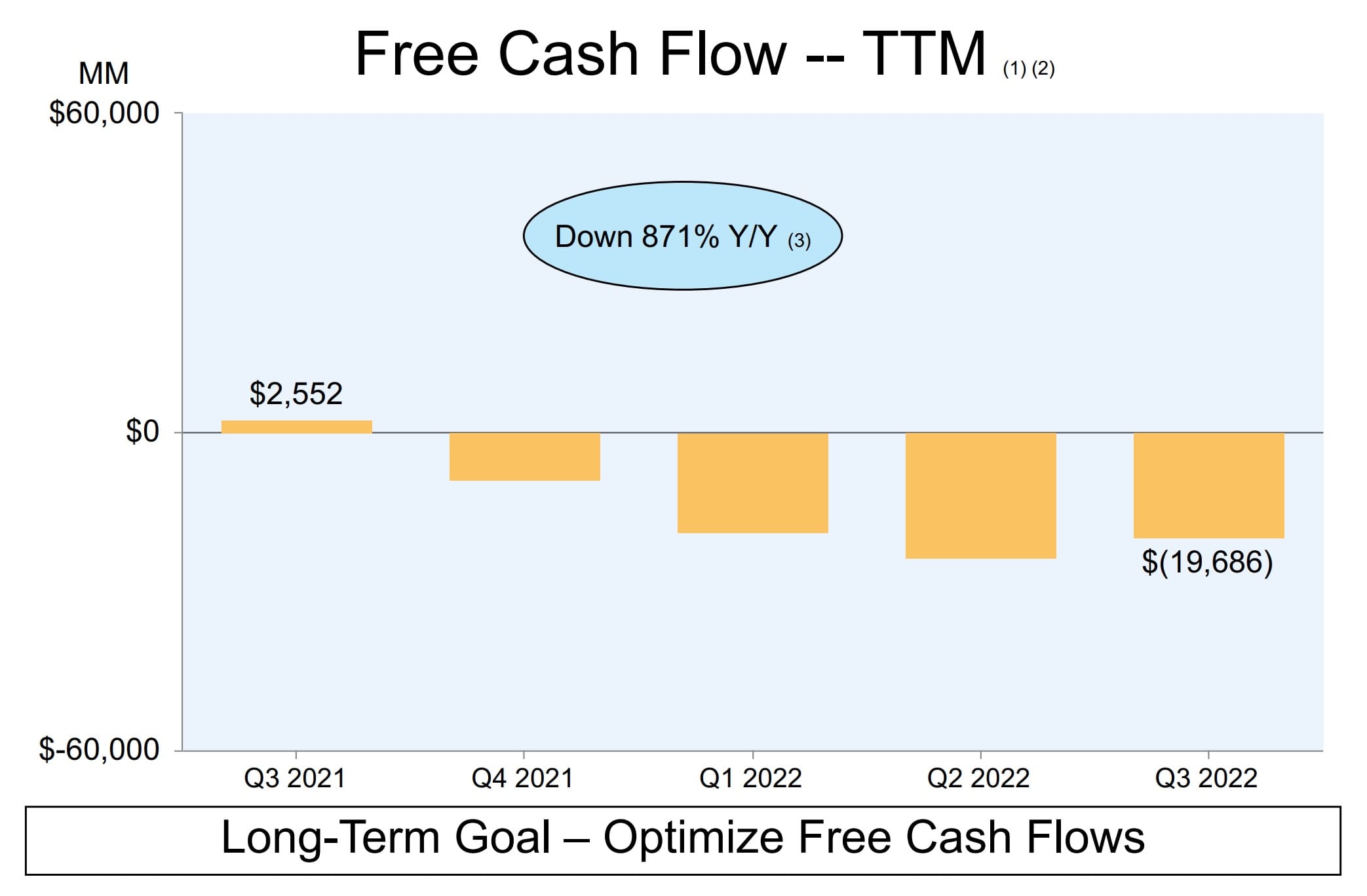

Cashburn: Amazon fokussiert sich auf den Cashflow und hat die Bedeutung von diesem geprägt. Nun verbrennt Amazon nach einem hervorragenden 2021 fast 20 Mrd. Dollar, bereinigt wohl noch mehr. Wann kommt die erhoffte Profitabilität?

Du erfährst in dieser Analyse:

- welcher unterschätzte Faktor für mehr als die Hälfte der operativen Gewinne von Amazon verantwortlich ist

- wie Amazons langfristige Ausrichtung und die legendäre "Day 1" Strategie aussieht

- warum ein Großteil der Anleger Amazon nach den falschen Kennzahlen bewertet und dadurch zu Fehlschlüssen kommt

- ob das Cloud-Geschäft AWS von Anlegern womöglich deutlich überschätzt wird

- ob es zu spät ist, die Amazon Aktie zu kaufen oder es sich noch immer lohnen kann

... und warum die folgende Aussage von Jeff Bezos von Anfang 2020 mitverantwortlich für Amazons heutige Situation ist:

If you’re a shareowner in Amazon, you may want to take a seat, because we’re not thinking small.

Viel Spaß!

Geschäftsmodell & Entwicklung

Das Unternehmen

Amazon wurde 1994 von Jeff Bezos gegründet. Zuletzt ist Jeff Bezos als CEO zurückgetreten und ist nun als "Executive Chairman" aktiv. Andy Jassy, der vorherige Chef der Cloud-Sparte, ist nun seit 2021 CEO von Amazon.

Amazon ist heute allgegenwärtig. Nicht zuletzt deshalb, weil es in der Corona-Krise ein neues Allzeithoch erklommen hat. Seitdem hat die Aktie sich vor allem seitwärts bewegt, die Zahlen sind weiter gestiegen: Zum Zeitpunkt der letzten Amazon-Aktienanalyse im Mai 2020 lag der Jahresumsatz bei 280 Mrd. USD. Heute: 460 Mrd. USD.

Amazon ist heute eines der größten Unternehmen der Welt. Es ist mittlerweile nicht mehr der Buchhändler, als der es gestartet ist, und schon lange nicht mehr nur ein Händler. Amazon ist der größte Cloud-Hosting Anbieter, hat eines der größten Werbeangebote und vieles mehr, das du in der Analyse sehen wirst.

Sobald Amazon in einen Markt eintritt, fallen die Kurse der Unternehmen dort. Viele Analysen anderer Unternehmen beruhen zentral auf der Frage, ob man gegen Amazon gewappnet ist. Amazon ist darüber hinaus auf Platz 2 der von Experten meist bewundertsten Unternehmen der Welt, die ich hier vorgestellt habe.

Amazons Mission und Ausrichtung

Amazon hatte, als es erstmalig das Licht der Welt erblickte, eine klare Vision, was es anbieten und sein möchte:

Earth’s biggest selection and to be Earth’s most customer-centric company.

Damals waren die Kunden vor allem Käufer im Online-Handel. Heute ist Amazon bedeutend größer. Deshalb sagt Amazon:

This goal continues today, but Amazon’s customers are worldwide now and have grown to include millions of Consumers, Sellers, Content Creators, Developers, and Enterprises. Each of these groups has different needs, and we always work to meet those needs, by innovating new solutions to make things easier, faster, better, and more cost-effective.

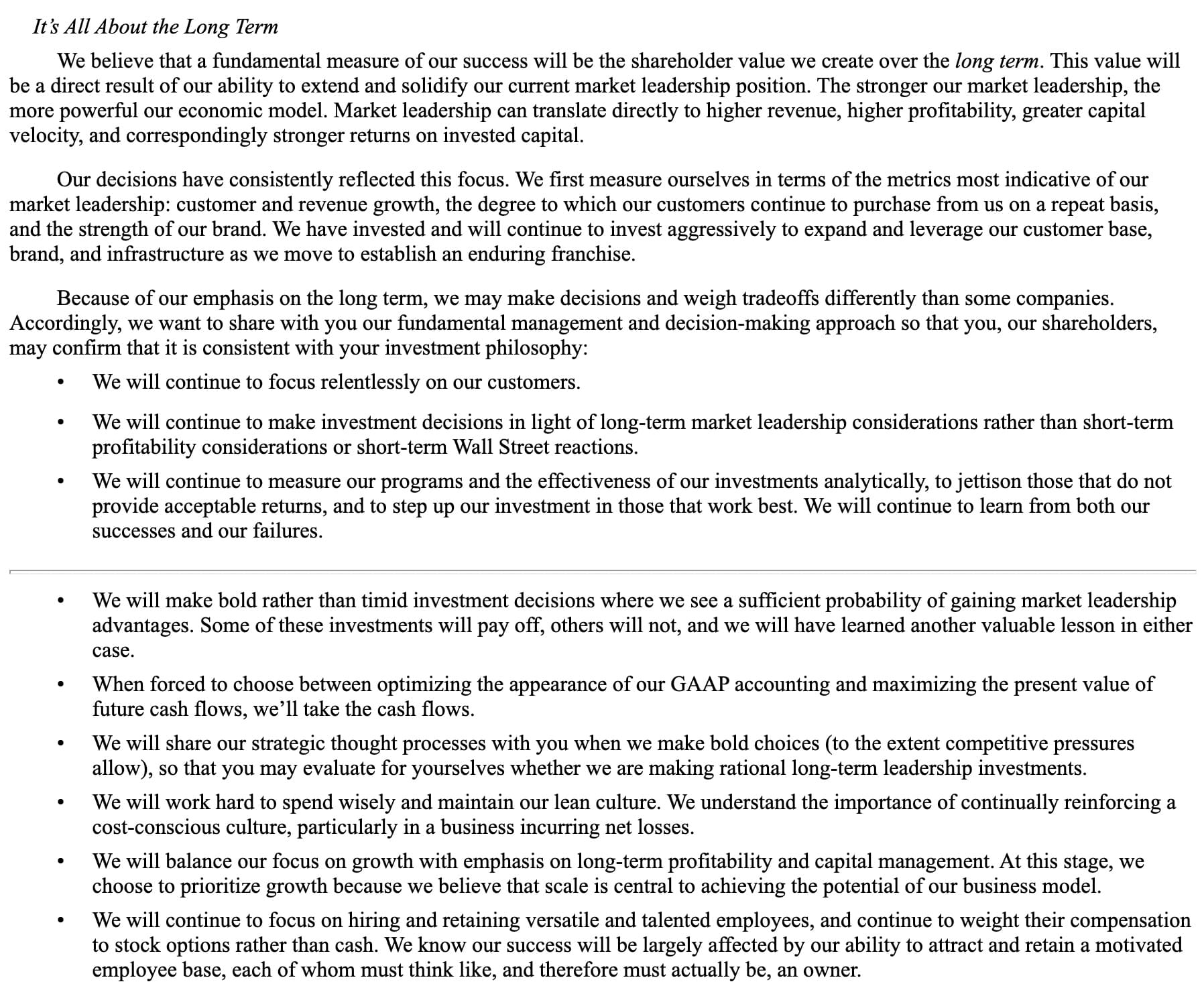

Jeff Bezos hängt in seinem letzten Jahresbericht, wie in jedem Geschäftsbericht, den Brief an die Aktionäre von 1997 an, in der er die legendäre „It’s still Day 1“ Strategie beschreibt.

Jeff Bezos & „It’s still Day 1“ Mentalität

Jeff Bezos ist nicht umsonst der reichste Mensch der Welt. Er hat Amazon seit über 20 Jahren überragend geführt und zu einem der wertvollsten Unternehmen der Welt gemacht.

Viele andere Manager eifern ihm nach. Kaum ein anderes Unternehmen wird in Geschäftsberichten von anderen Unternehmen so oft erwähnt wie Amazon.

Er hat eine Weitsicht, ein Internet-Unternehmen langfristig, trotz Verlusten und durch die Dotcom-Blase, zu führen, immer weitere Segmente in Angriff zu nehmen und dabei die langfristigen Gewinnaussichten zu fokussieren.

Jeff Bezos betont immer wieder, wie wichtig es ist, sich nicht zu sicher zu fühlen sondern zu denken, wie am ersten Tag.

Einige der zentralen Elemente der Strategie:

- Fokus auf die langfristige Entwicklung statt auf kurzfristige Profite.

- Der Kunde steht im Mittelpunkt aller Aktivitäten.

- Schnelle und große Investitionen, um Marktführerschaft zu erlangen. Einige werden aufgehen, andere scheitern. In beiden Fällen wird daraus gelernt.

Produkt & Geschäftsmodell

Amazon ist gestartet als Online-Buchhändler. Heute verkauft Amazon quasi alles online und ist der größte E-Commerce Händler der Welt.

Auf der eigenen Plattform verkauft Amazon nicht nur selbst als Händler, sondern hat sich zu einem Marktplatz entwickelt. Das heißt: Andere Verkäufer können ihre Produkte auf Amazon einstellen. Amazon verdient dann nicht am Handel selbst, sondern nimmt eine Transaktionsgebühr, bietet ggf. Lagerung und Logistik an, übernimmt die Zahlungsabwicklung oder bietet extra Werbeflächen.

Darüber hinaus ist Amazon nicht nur Marktplatz und Händler, sondern auch Hersteller. Viele Produkte bietet Amazon mittlerweile selbst an, bspw. standardisierte Basisprodukte, den E-Book Reader Kindle mit zugehörigem Abo-Modell oder Amazon Echo als smarter Lautsprecher.

Abseits dieses E-Commerce Kerns hat Amazon viele weitere Geschäftsmodelle. Im Abo-Modell Prime sparen sich Kunden nicht nur Versandkosten, sondern haben Zugriff auf Video-Streaming (Alternative zu Netflix und Sportstreaming) und Musik-Streaming (Alternative zu Spotify). Groß ist das Cloud-Geschäft AWS. Twitch als große Gaming-Streamingplattform gehört ebenfalls zu Amazon. Auch physische Geschäfte, vor allem im Lebensmittelbereich, gehören heute zu Amazon.

Eine nicht vollständige Liste der Produkte und Services von Amazon:

- Online-Marktplatz "Amazon", zusätzlich dort selbst als Händler und Eigenmarke aktiv

- Amazon Business als E-Commerce Handel für Unternehmen

- Werbeflächen auf amazon.com

- Fullfilment by Amazon (Lager & Logistik)

- Amazon Pay (Payment-Lösung)

- Abo-Dienst Amazon Prime (bündelt Online-Shopping und Prime Video, Vergünstigungen für andere Dienste)

- Amazon Prime Video (Video-Streaming Dienst, Konkurrent zu Netflix)

- Amazon Music (Musik-Streaming Dienst, Konkurrent zu Spotify)

- Kindle (E-Book Reader mit eigenem Format und Abo-Modell)

- Amazon Echo & Alexa (Lautsprecher und Voice Assistent)

- Fire TV Stick (Smarte TV-Funktionen für Fernseher)

- Twitch (Online-Streamingplattform)

- AWS (Cloud-Hosting). Mit diesem Angebot ist Amazon weltweit der größte Cloud-Hosting Anbieter und, anders als bspw. Google, damit profitabel.

- Cloudfront (CDNCDN steht für "Content Delivery Network". Dabei wird ein großes Netzwerk an Rechenzentren aufgebaut. Sobald jemand einen Inhalt aufruft, wird er automatisch von dem Rechenzentrum ausgespielt, das am dichtesten am Aufruf ist. So werden... More, ähnlich wie Cloudflare)

- Amazon Luna (Cloud-Gaming Service)

- Eigenes Logistiknetz bestehend aus Lagern, Lieferanten, Paketstationen und Flugzeugen

- Whole Foods (Lebensmittelgeschäft)

- Amazon Fresh (Lebensmittellieferdienst)

- Amazon Drive (Cloud-Speicher)

- Amazon Go (Technologie für kontaktloses Bezahlen in physischen Geschäften)

Die 6 Segmente von Amazon im Überblick

In Q3 2021 lagen die Serviceumsätze (vor allem digitale Angebote) erstmals über den Produktumsätzen (vor allem Online-Handel).

Amazon weist im Geschäftsbericht sechs unterschiedliche Segmente aus:

- Online stores: Hier sind alle Umsätze enthalten, die Amazon durch direkte Verkäufe über die allseits bekannte Webseite erzielt. Auch die Verkäufe eigener Produkte, wie der eBook Reader Kindle und die Audio-Geräte der Echo-Familie, gehören dazu.

- Physical stores: Hierzu zählen Umsätze v.a. aus Whole Foods (2017 akquiriert), aber auch anderen physischen Läden, bspw. die, die mit der medial präsenten „Amazon Go“ Technologie ausgestattet sind.

- Third-party seller services: Hierauf entfallen alle Einnahmen, die auf Service für dritte entfallen, bspw. rund um die Logistik und Abwicklung von Produkten anderer Händler.

- Subscription services: Dies umfasst die Amazon Prime Mitgliedschaften und alle anderen Abonnements, bspw. rund um Hörbücher (Audible), Amazon Prime Video, Amazon Prime Music, Kindle Abos und mehr.

- AWS: Das Cloud-Geschäft von Amazon, bei dem anderen Unternehmen Serverkapazitäten flexibel angeboten werden.

- Other: Vor allem Werbeeinnahmen.

Aktienkurs

So hat sich der Aktienkurs in den letzten 5 Jahren entwickelt:

Zahlencheck

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht und diese Zahlen zustande kommen.

In Amazon steckt nicht nur der Online-Handel, sondern mittlerweile auch physische Läden (u.a. Whole Foods sowie Supermärkte ohne Kasse), die Streaming-Plattform Twitch, der Cloud-Service AWS, Amazon Prime Video, Amazon Prime Music, den Hörbuch-Anbieter Audible, die Filmplattform IMDB und vieles mehr. Ich habe schon an anderer Stelle den Video-Streaming Markt sowie die Amazon Go Technologie unter die Lupe genommen.

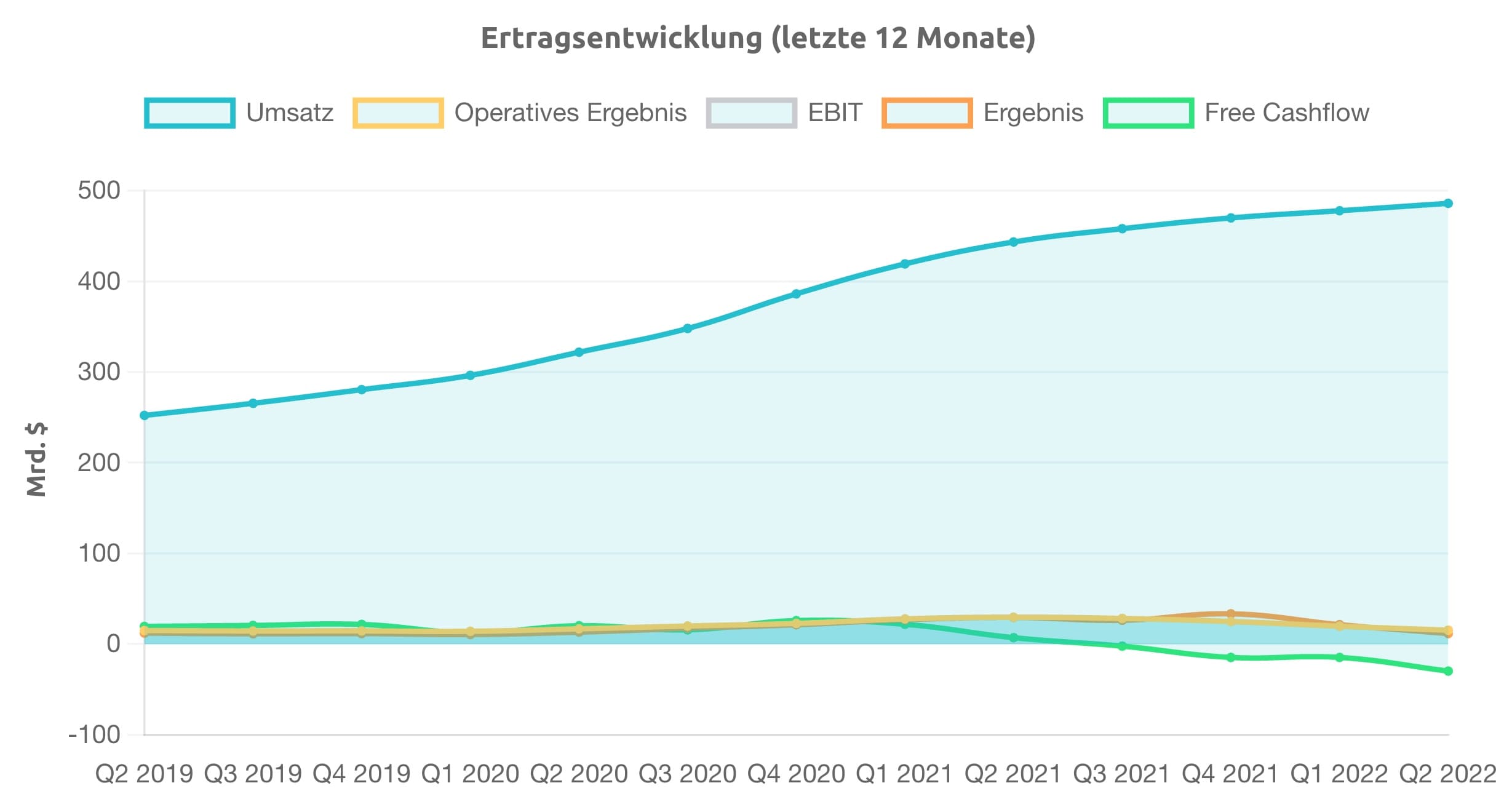

Ertragsentwicklung

Amazons Umsatz steigt ziemlich kontinuierlich. Gerade 2020 gab es nochmal einen deutlichen Schub.

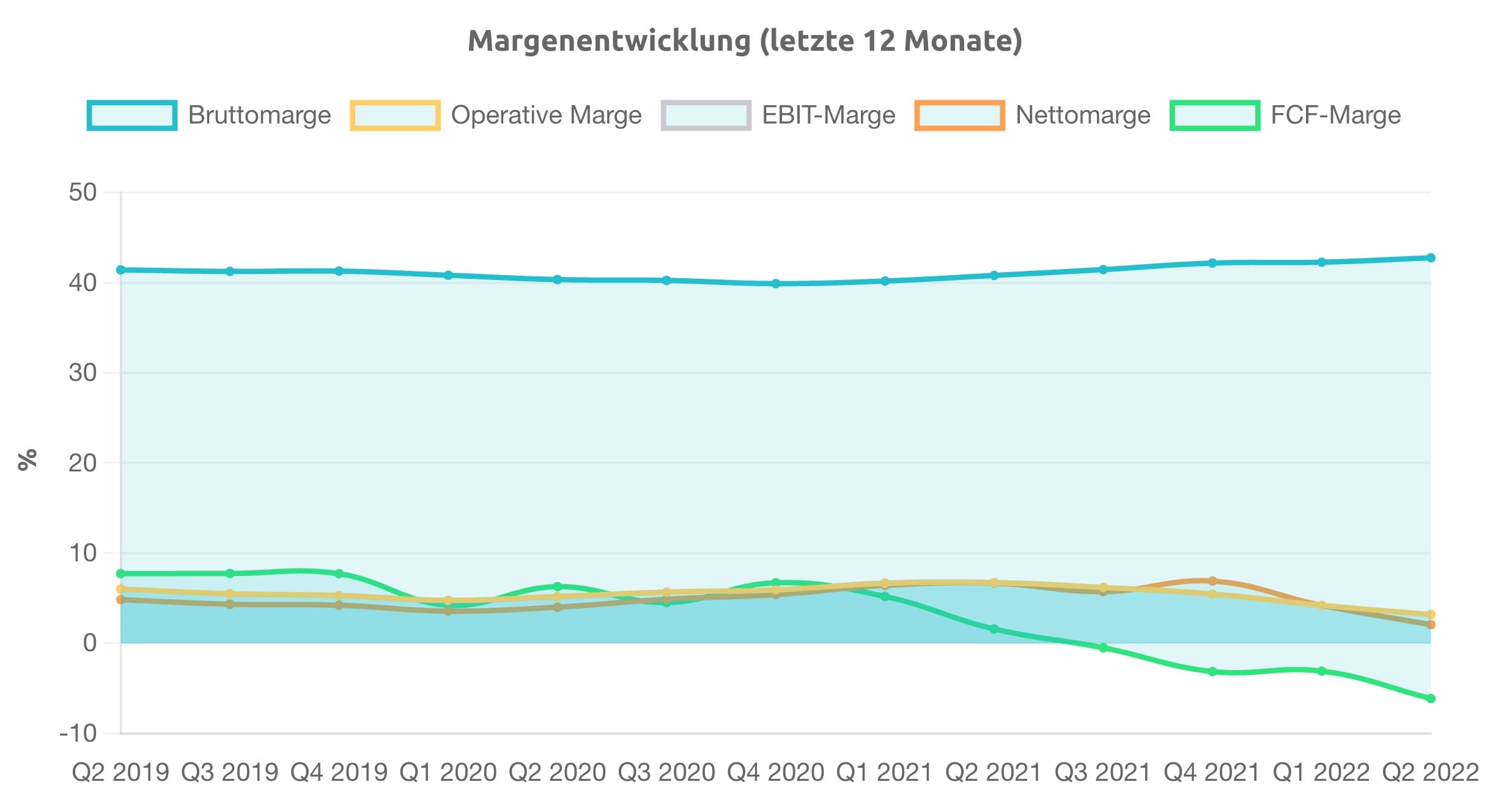

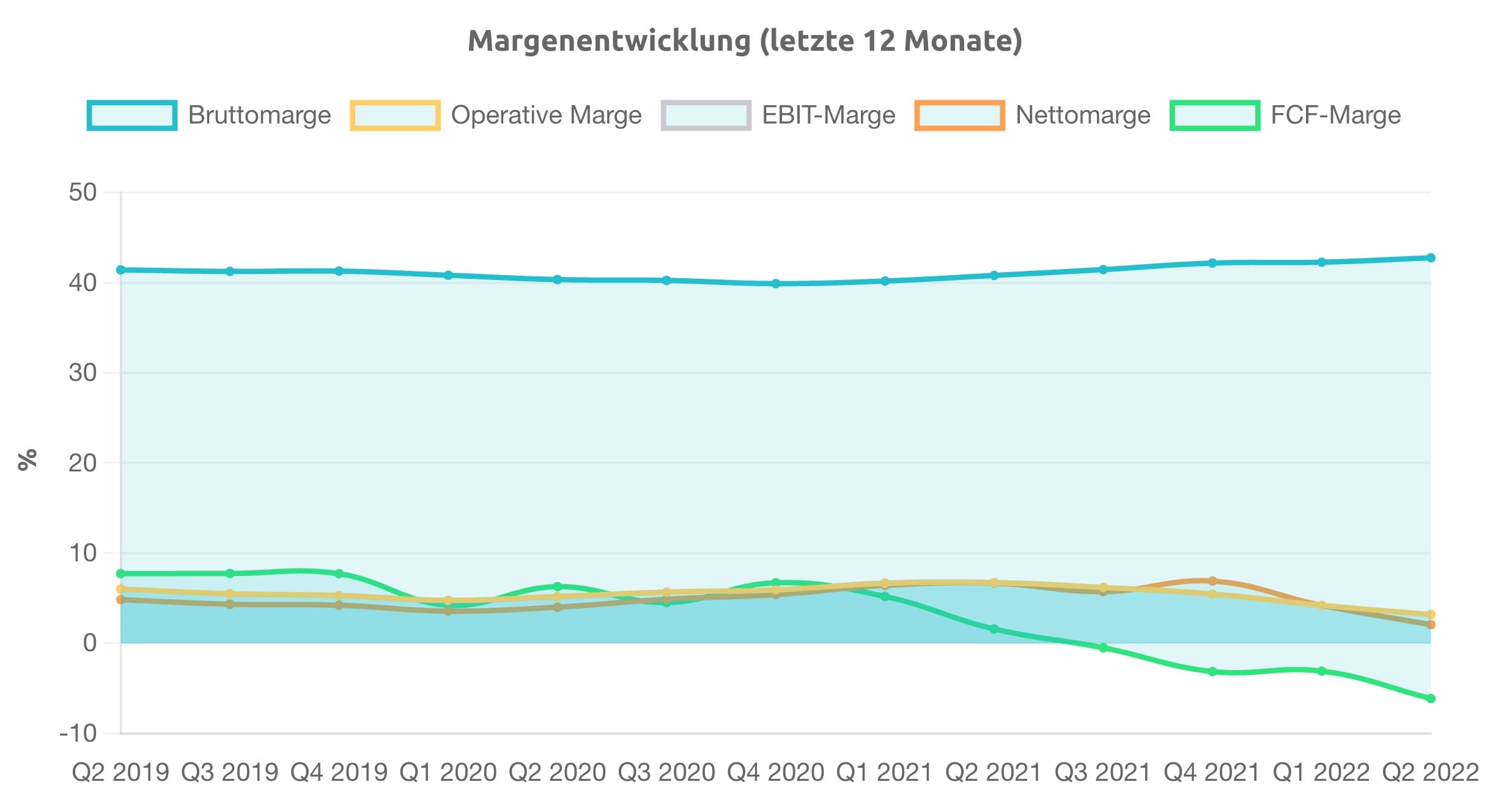

Amazon wurde jahrelang dafür belächelt, wie wenig Gewinn es macht. Andere haben gesagt, dass Jeff Bezos den Gewinn künstlich so gering wie möglich hält, um Steuern zu vermeiden. 2021 war Amazon tatsächlich deutlicher profitabel, 2022 sind die Margen allerdings gefallen.

Der Umsatz wächst weiter, wenn auch deutlich langsamer.

Von Umsätzen zu Gewinnen: AWS als Treiber

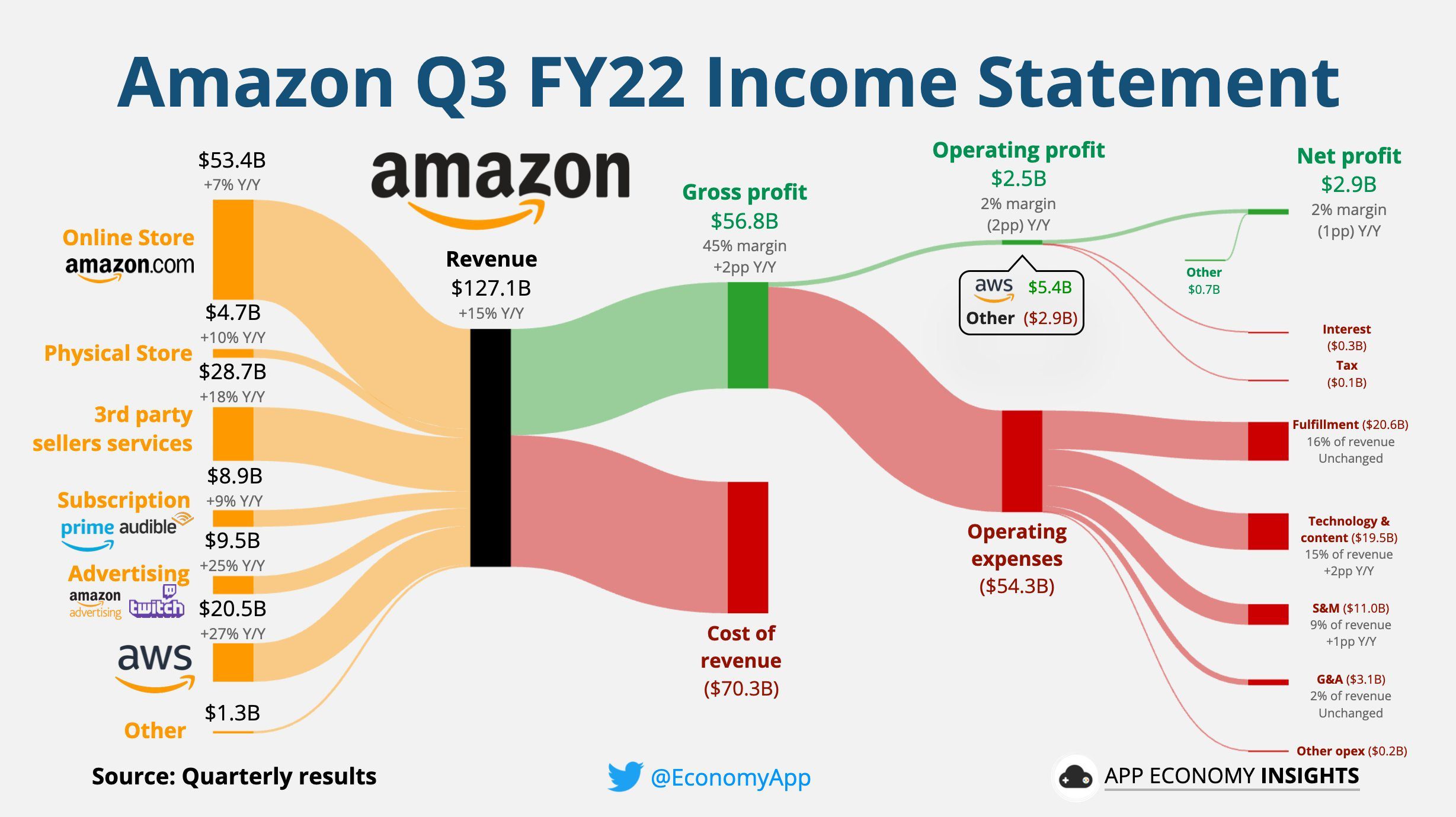

Die Segmente im Vergleich mit ihrem Umsatzanteil und Umsatzwachstum:

- Online stores: 42%, +7% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More

- Physical stores: 4%, +10% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More

- Third-party seller services: 23%, +18% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More

- Subscription services: 7%, +9% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More

- AWS: 16%, +27% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More

62% der Umsätze kommen aus den USA, 23% International, der Rest ist AWS.

Leider weist Amazon die Bruttogewinne etwas aggregierter aus als in den oben genannten Segmenten. Trotzdem ist ein Blick darauf interessant.

Denn schauen wir uns die Gewinne an, dann stellen wir fest: Das Geschäft der „Amazon Web Services“ (AWS) macht aktuell 16% der Umsätze, aber ca. 60% des operativen Gewinns von Amazon aus.

Der Grund: Die operative Marge von Amazon liegt durchschnittlich bei 5%, wobei die operative Marge in den AWS bei 26% und in allen anderen Bereichen bei durchschnittlich 2% liegt.

Deep Dive: -15% nach Q3 '22 Earnings

Nach Verkündung der neuen Quartalszahlen am 27.10.2022 ist die Amazon-Aktie um 15% abgestürzt. Damit steht sie heute über 40% unter dem Allzeithoch. Das ist auch im historischen Vergleich einer der größeren Drawdowns der Aktie.

#Amazon (auf Basis der "nachbörslichen Schlusskurse") nun 50% unterm Hoch. Zur Einordnung der Unterwasser-Chart: Der aktuelle Rücksetzer ist der stärkste seit der Finanzkrise – aber im Vergleich dazu geht noch was nach unten… pic.twitter.com/akb5say7hq

— Christian W. Röhl (@CWRoehl) October 28, 2022

Was ist passiert?

- Umsatz: +15% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More (währungsbereinigt: 19%), damit Erwartungen getroffen

- Operatives Ergebnis: -50% von 4,9 auf 2,5 Mrd. Dollar

- Ergebnis: Leicht gefallen von 3,2 auf 2,9 Mrd. Dollar, damit aber über den Erwartungen. Enthält allerdings Sondereffekte (Rivian-Beteiligung) von 1,1 Mrd. Dollar.

Auch die Mitarbeiterzahl ist weitestgehend konstant. Die anderen Tech-Giganten haben hier deutlich aufgebaut und damit auch Kosten erhöht, während das Umsatz langsamer war. Hier war Amazon also disziplinierter.

Die Zahlen sehen damit recht gut aus. Die Erwartungen wurden im Wesentlichen erfüllt oder übertroffen. Die Probleme, die den Kurssturz verursacht haben, sind andere.

#1 Guidance für Q4 '22

Für das kommende Quartal stellt Amazon ein Umsatzwachstum von nur 2 - 8% im Jahresvergleich in Aussicht. Das beinhaltet 4,6 Prozentpunkte durch schlechtere Wechselkurse. Analysten hatten 153 Mrd. Dollar statt der prognostizierten 144 Mrd. Dollar erwartet.

Das operative Ergebnis soll bei 0 - 4 Mrd. Dollar liegen, im Vorjahr waren es 3,5 Mrd. Dollar.

#2 AWS wächst langsamer

Das Cloud-Segment AWS ist der große Werttreiber. Nun verlangsamt sich gerade das Wachstum dort auf 27%, im Vorjahr ist es noch um 39% gewachsen. Die operative Marge ist von 30% auf 26% gefallen.

Außerdem lag die Wachstumsrate im Ende des Quartals wohl schon nur noch im mittleren 20er-Prozentbereich:

I would say that although we had a 28% growth rate for the quarter for AWS, the back end of the quarter, we were more in the mid-20% growth rate. So we've carried that forecast through to the fourth quarter.

Im Earnings Call wird auch der stärkere Fokus der Kunden auf Kosteneinsparung als Grund genannt:

With the ongoing macroeconomic uncertainties, we've seen an uptick in AWS customers focused on controlling costs.

Die Marge ist auch deshalb niedriger, da die Energiekosten gestiegen sind. Allein dieser Effekt macht etwa die Hälfte des Margenabschwungs aus.

We're also seeing energy costs that are materially higher than they had in pre-pandemic, electricity and the impact of natural gas pricing. So those prices have up more than two times over the last couple of years and contribute to about 200 basis point degradation versus two years ago. So we're fighting through some of that as well, which is a new thing for the AWS business.

Dass das Wachstum in einer Rezession abnimmt ist ein Feature des Modells: Cloud-Modelle versprechen mehr Flexibilität als selbst Server aufzubauen, was auch bedeutet, dass diese Flexibilität in einer Krise eher gegen die Unternehmen läuft. Es ist aber auch die weniger riskante Option für Unternehmen, die sich heute aufbauen.

Microsoft Azure lag zuletzt bei 35% (42% währungsbereinigt) Wachstum YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More, die Google Cloud bei 38%. Das Wachstum der Google Cloud hat sich beschleunigt (siehe Kurzupdate zu Alphabet), das Azure-Wachstum ist rückläufig. In diesem Vergleich steht AWS, gerade auch in Anbetracht der hohen Profitabilität, noch okay da. Aber: Die Konkurrenz holt auf.

#3 Aktienbasierte Vergütung

Die an Mitarbeiter ausgegebenen Aktien erreichen mit 17,7 Mrd. Dollar über die letzten 12 Monate ein neues Rekordhoch. Im Vorjahr lag die Summe bei 11,6 Mrd. Dollar.

Immerhin: Durch den im März '22 angekündigten Aktienrückkauf von 10 Mrd. Dollar wird die Verwässerung bisher größtenteils eingedämmt.

#4 Cashflow

Amazon hat sich historisch am Cashflow gemessen. Dieser war schon längst positiv bevor auch das Ergebnis folgte.

Der operative Cashflow lag in den letzten 12 Monaten bei 39,7 Mrd. Dollar, 27% weniger als im Vorjahr. Der Free Cashflow liegt TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More bei -19,7 Mrd. Dollar, im Vorjahr bei +2,6 Mrd. Dollar.

Der Free Cashflow exklusive der aktienbasierten Vergütung liegt damit sogar bei -37 Mrd. Dollar für die letzten 12 Monate. Aktuell ist Amazon keine Cash-Maschine, sondern lebt vom Cash-Burn.

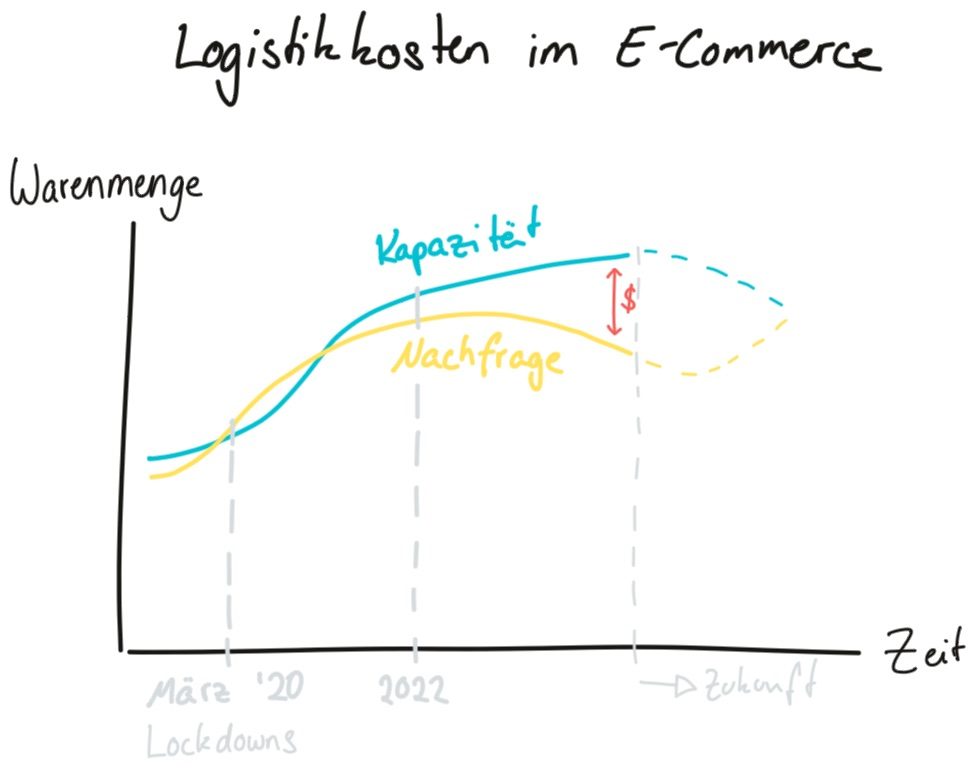

Die Gründe für den schlechten Cashflow: Operative Kosten, u.a. durch Verdoppelung der eigenen Logistik seit der Pandemie. Die Kostenstruktur soll noch auf Vor-Pandemie-Niveau verbessert werden. Hohes Inventar und Überbestände. Normalerweise steigt das Working Capital, in diesem Jahr hat es sich verringert.

#5 Kosten bleiben hoch

Die Kosten sind vor allem von 2019 auf 2020 gestiegen. Auch dieses Quartal zeigt kein Absinken der Kosten. Eher im Gegenteil: Die Kosten bleiben hoch oder steigen leicht, das Wachstum ist geringer als erwartet. Die Margen schrumpfen.

Zahlencheck-Fazit

Pro

Contra

Factsheet

Alle Zahlen, sofern nicht anders angegeben, in der jeweiligen Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). Zusatz 'e' = erwartet, 'YoY' = im Jahresvergleich.

Die Eckdaten

- Land: USA

- Branche: E-Commerce, Cloud Hosting & mehr

- Marktkapitalisierung: 1,05 Bio. USD

- Umsatz: 500 Mrd. USD

- Operatives Ergebnis: 13 Mrd. USD

- Ergebnis: 11 Mrd. USD

- Free Cashflow: -20 Mrd. USD

- Operativer Cashflow: 40 Mrd. USD

Bewertung

- KUV: 2,1

- KGV: 94

- KGVe: 44

- KCV: 27

Qualität & Wachstum

- Bruttomarge: ~41% (5J: 41%)

- Operative Marge: 3% (5J: 5%)

- Nettomarge: 2% (5J: 4%)

- Umsatzwachstum: +15% (3J: 26% p.a.)

Schauen wir uns nun an, was hinter diesen Zahlen steckt.

Business Breakdown & Burggraben

Es gibt einige Dinge, die man verstehen muss, um die Stärke von Amazon zu begreifen.

Flywheel-Effekt durch Prime-Mitgliedschaft

Einer der meistgefeierten Schachzüge von Amazon ist die Prime-Mitgliedschaft.

In der Prime-Mitgliedschaft werden unterschiedliche Vorteile gebündelt: Kostenfreie Lieferung, Zugang zu Amazon Prime Video, vergünstigter Zugang zu Amazon Prime Music und mehr.

Welche Effekte hat dieses unscheinbare Konstrukt?

Jeff Bezos beschreibt, wie durch Filme mehr Schuhe verkauft werden und umgekehrt:

Amazon Studios is making original content for Prime Video…from a business point of view for us, we get to monetize this content in an unusual way. Winning a Golden Globe helps us sell more shoes and it does that in a very direct way. If you look at Prime members, they buy more on Amazon than non-Prime members. One of the reasons they do that is because they’ve paid their annual fee, they’re looking around to see how to get more value out of the program. They look across more categories… We’ve monitored that Prime Video customers renew [Prime] at higher rates, and they convert from free trials at higher rates.

- Nutzer, die Amazon Prime Video nutzen, werden (a) schneller Prime-Kunden und (b) bleiben statistisch länger Amazon Prime Kunden.

- Die Grenzkosten, um digitale Services wie Amazon Prime Video aufzunehmen, sind quasi gleich Null.

- Nutzer, die die Prime-Mitgliedschaft nutzen, kaufen mehr und erhöhen dadurch die Umsätze überproportional.

Voila: Mehr Prime-Kunden durch den Video-Service, bei dem die Grenzkosten gleich Null sind, die wiederum höhere Umsätze erzeugen und länger dabei bleiben.

Nicht nur das…

Stabile Umsätze durch Abo-Modelle

Diese Umsätze werden in einem Abo-Modell erzeugt. Amazon muss diese Kunden also nicht jedes Mal neu gewinnen, sondern hat auch ohne große Marketingmaßnahmen eine Kontinuität und Stabilität in den Umsätzen aus der Prime-Mitgliedschaft und anderen Abo-Services.

Diese Kontinuität in den Umsätzen trifft auch auf das AWS-Geschäft zu.

Aber, um es einzuordnen: Die Abo-Services machen aktuell 7 % und AWS 13 % der Umsätze aus. „Nur“ rund 20 % entspringen also diesen Abo-Services.

Das macht diese nicht unwichtiger: Die Abo-Services sind, wie im vorherigen Punkt gezeigt, vor allem strategisch wichtig, um wiederum die Online-Umsätze zu erhöhen. AWS ist vor allem gewinnseitig enorm relevant. Die Kontinuität dieser Umsätze ist daher ein Vorteil, steht aber nicht im Vordergrund.

Steigende Regulatorik und Einstiegshürden

Amazon zahlt mehr als den Mindestlohn in den eigenen Lagern und spielt das aktiv als Werbung. Gleichzeitig fordert Amazon in den USA, den Mindestlohn zu erhöhen.

Warum?

Amazon zahlt eh schon mehr. Wenn andere mehr zahlen müssen, schwächst das die Konkurrenz und erhöht die Hürden für Neueinsteiger im Markt. Amazon gewinn relativ zur Konkurrenz, der Burggraben wächst.

Auch der Datenschutz wird strenger. Aber: Amazon sitzt schon auf riesigen Datenbergen. Wenn andere weniger Daten bekommen, trifft Amazon auch das relativ gesehen weniger.

Vollintegrierte Lieferkette

Im Jahresbericht 2019 hat sich Jeff Bezos vor allem auf die Initiativen in der Corona-Krise fokussiert: Aufbau von Mitarbeitern, Aufrechterhalten der Logistik, AWS als Hilfestellungen und mehr. Was sich wie ein Werbeprospekt liest, hat in der Realität Früchte gezeigt: Amazon ist gestärkt aus der Krise hervorgegangen und hat kürzlich ein neues Allzeithoch erreicht.

Und: Er hat Aktionäre auf erhöhte Ausgaben eingestimmt.

If you’re a shareowner in Amazon, you may want to take a seat, because we’re not thinking small. Under normal circumstances, in this coming Q2, we’d expect to make some $4 billion or more in operating profit. But these aren’t normal circumstances. Instead, we expect to spend the entirety of that $4 billion, and perhaps a bit more, on COVID-related expenses getting products to customers and keeping employees safe.

Durch die Corona-Krise ist Amazon zwar kostenintensiver, aber auch stärker geworden. Es hat Flugzeuge aufgekauft, die günstiger zu haben waren, und kann jetzt selbst Pakete per Luftfracht verschicken. Amazon kann so selbst den Transport viel besser steuern als es andere Händler können - eine Stärke, die gerade bei Logistikproblemen zum Tragen kommt.

API first

Amazon hat von Anfang an nach dem Prinzip "API first" gearbeitet. Was heißt das?

Amazon bietet unterschiedlichste Dienste an mit unterschiedlichsten Daten und Prozessen. Der kurzfristig einfache Weg wäre es gewesen, diese Dienste aufeinander abzustimmen und fest ineinander zu integrieren.

Stattdessen ist Amazon den härteren Weg gegangen: Ausnahmslos alle Dienste sollten so gebaut werden, dass sie intern über standardisierte digitale Schnittstellen (APIs) kommunizieren. Durch diese API-Logik waren alle Dienste so aufgebaut, dass sie auch externen Unternehmen schnell angeboten werden konnten.

Das hat dazu geführt, dass Amazon eigene Lösungen an den Markt bringen konnte. Noch heute zeigt sich, dass Amazon jedes Produkt so entwickelt, dass es einerseits im eigenen Unternehmen funktioniert, andererseits schnell für andere zugänglich ist.

Gigaom zitiert sinngemäß die kaum bekannte, aber ziemlich wesentliche Richtlinie von Jeff Bezos aus dem Jahr 2002 so:

So one day Jeff Bezos issued a mandate. He’s doing that all the time, of course, and people scramble like ants being pounded with a rubber mallet whenever it happens. But on one occasion — back around 2002 I think, plus or minus a year — he issued a mandate that was so out there, so huge and eye-bulgingly ponderous, that it made all of his other mandates look like unsolicited peer bonuses.

His Big Mandate went something along these lines:

1) All teams will henceforth expose their data and functionality through service interfaces.

2) Teams must communicate with each other through these interfaces.

3) There will be no other form of interprocess communication allowed: no direct linking, no direct reads of another team’s data store, no shared-memory model, no back-doors whatsoever. The only communication allowed is via service interface calls over the network.

4) It doesn’t matter what technology they use. HTTP, Corba, Pubsub, custom protocols — doesn’t matter. Bezos doesn’t care.

5) All service interfaces, without exception, must be designed from the ground up to be externalizable. That is to say, the team must plan and design to be able to expose the interface to developers in the outside world. No exceptions.

6) Anyone who doesn’t do this will be fired.

7) Thank you; have a nice day!

Unfairer Vorteil durch Marktmacht und Kundenzugang

Größe verleiht Stärke. Amazon kann (a) mit einer hohen finanziellen Kraft und (b) mit bestehenden Assets in neue Märkte einsteigen und schnell signifikante Marktanteile gewinnen.

Dieser bestehende Kundenzugang ist ein unfairer Vorteil, den Amazon hat.

Zum einen kommen Kunden mittlerweile zu großen Teilen direkt auf Amazon, sodass keine Marketing-Ausgaben an Meta oder Google fällig werden. Zum anderen macht es den Einstieg in neue Märkte einfacher:

- Amazon hat durch die Prime-Mitgliedschaft bestehende Kunden, wodurch es viel einfacher wird, Dienste wie Amazon Prime Video und Amazon Music zu starten.

- Wenn Amazon in die Gesundheitsbranche einsteigt, besteht bereits ein großes Logistik- und Handelsnetzwerk.

- Wenn Amazon in den Gaming-Markt einsteigt, hat es bereits Kundenzugang durch die Gaming-Streamingplattform Twitch.

Diese Faktoren in Kombination – hohe Risikobereitschaft, viel Kapital und bestehender Kundenzugang – sind enorm mächtig. Ein unfairer Vorteil, den sich jedes Unternehmen wünscht.

Gleich schauen wir, was Amazon aus diesem unfairen Vorteil macht.

Geschäftsmodell-Bewertung

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Wiederkehrende Umsätze sind nicht überall, aber größtenteils vorhanden: Abo-Modelle wie Amazon Prime, Music oder Video. Auch im B2B-Bereich gibt's wiederkehrende Erlöse bei AWS, Twitch etc.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

Im E-Commerce gibt es die Netzwerkeffekte. Der Marktplatz lebt davon, dass möglichst viele Käufer und Verkäufer auf diesem aktiv sind. Gerade Käufer wollen auf Amazon alles finden. Je mehr Käufer und Verkäufer, desto besser für beide Seiten und den Marktplatz. Andere Geschäftsbereiche wie AWS haben weniger Netzwerkeffekte.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger? Wachsen Umsätze stärker als Kosten?

Durch die Größe kann Amazon höhere Löhne als die Konkurrenz zahlen, auf Margen verzichten, eigene Flugzeuge zum Frachttransport mieten, eigene Software-Lösungen selbst als Kunde testen und mehr.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

Amazon ist technologisch weit vorne und besitzt den Großteil selbst, beruht also kaum auf zusammengekauften Technologielösungen. Das betrifft sowohl die Software der digitalen Welt, als auch Lager- und Logistiklösungen.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Amazon ist weltweit bekannt, allerdings auch negativ behaftet. Es ist keine Premium-Marke wie Apple. Im B2B-Segment öffnet der Name "Amazon" aber vermutlich jede Tür.

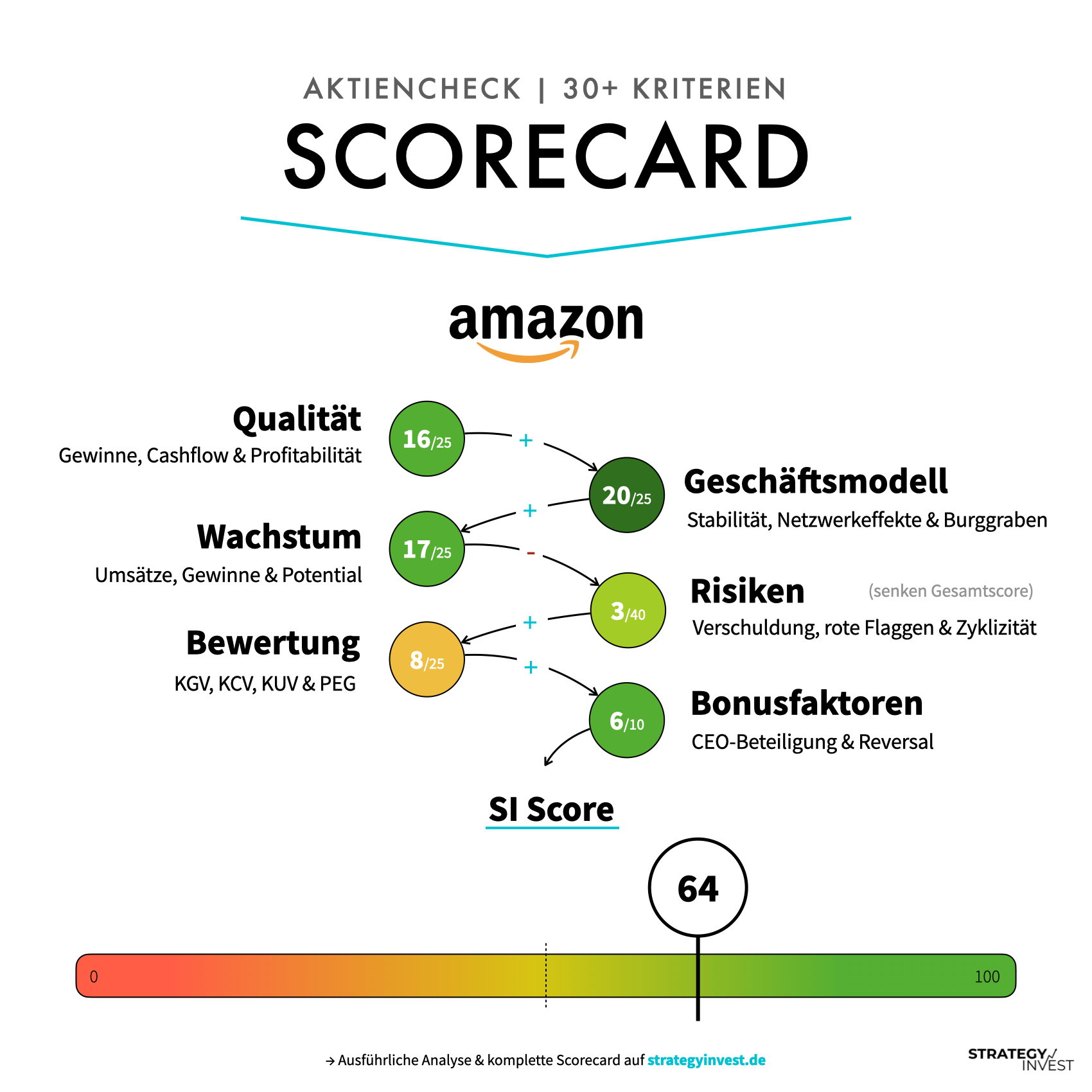

Geschäftsmodell-Bewertung: 20 / 25

Chancen & Investment-These

In der Vergangenheit hat Amazon fast alle eigenen Kostenfaktoren (Werbung, Hosting, Payment, Logistik,...) einfach selbst gemacht und dadurch sogar Umsatzquellen geschaffen. Amazon ist aggressiv in zahlreiche Märkte vorgedrungen. Gleichzeitig kommuniziert Amazon die eigenen Pläne ziemlich vorsichtig oder gar nicht.

Investmentthese: Wette auf jeden Zukunftsmarkt

Amazon ist ein Unternehmen, das nahezu in jedem Bereich auf Zukunftsmärkte setzt, dabei hervorragend positioniert ist und immer weiter wächst. Ein Investment in Amazon gleicht einem Investment in viele Zukunftsmärkte, die von einem genialen CEO und Unternehmen in Angriff genommen werden.

Amazon fühlt sich wie ein ETF an, der auf zahlreiche Zukunftsmärkte setzt und dabei fast immer in der Pole-Position steht.

Die größte Stärke besteht dabei darin, dass sich nur schwer Antworten finden lassen, warum Amazon in diesen Märkten nicht erfolgreich sein sollte.

Was hat Amazon zuletzt gemacht?

Auch wenn der Geschäftsbericht uns nicht alles verrät, können wir anhand der letzten Ereignisse einige Entwicklungen erkennen:

- Vom eigenen Handel zu einem Marktplatz-Modell: Amazon baut sein Online-Geschäft immer weiter zum Marktplatz-Modell um. Das bedeutet: Statt selbst Ware einzukaufen und wieder zu verkaufen, überlässt Amazon diesen Part den Marken selbst und verdient stattdessen an einer Provision. Mittlerweile werden 53 % der Produkte auf Amazon von Dritten verkauft. Das bedeutet für Amazon: Geringere Umsätze bei höheren Gewinnmargen. Und weniger Risiko, wenn Ware nicht abverkauft wird. Diese Entwicklung war Hauptthema des Aktionärsbriefs von Jeff Bezos vor einem Jahr, der das unter anderem mit „Third-party sellers are kicking our first party butt. Badly.“ kommentierte.

- Einstieg ins Lebensmittel-Geschäft: Amazon hat 2017 den stationären Lebensmittelhändler Whole Foods gekauft und möchte den großen Markt der Lebensmittellieferungen für sich gewinnen.

- Amazon Prime Video: Große Investitionen, wie das Produzieren einer Serie im „Herr der Ringe“ Universum für 1 Mrd. US-Dollar, sollen Amazon Prime Video stärken.

- Amazon Go: Amazon verkauft die eigene „Amazon Go Technologie“.

- Einstieg ins Gesundheitswesen mit der Akquisition der Online-Apotheke „PillPack“.

- Gaming: Veröffentlichung eigener Spiele und einer Spieleplattform.

- Beteiligungen: Amazon hielt vorm IPO des E-Auto Herstellers Rivian 20% an dem Unternehmen, die es sich im Zuge einer Bestellung von 100.000 Autos gesichert hat. Auch an Plug Power ist Amazon mit einem ähnlichen Deal beteiligt. Amazon beteiligt sich also an Lieferanten, die durch die Bestellung von Amazon selbst stark an Wert gewinnen.

2022+: Mehr Cloud, weniger Logistik

Im Earnings Call Q3 '22 erklärt CFO Olsavsky, dass die Investitionsausgaben in 2022 etwa auf dem 2021er Niveau liegen werden. Allerdings werden ca. 10 Mrd. Dollar weniger für Logistik & Lieferung ausgegeben, aber 10 Mrd. Dollar mehr für die Technologie-Infrastruktur hinter AWS.

For the full year 2022, we expect to incur approximately $60 billion in capital investments, which is broadly in line with what we spent in 2021. This represents an estimated reduction in fulfillment and transportation capital investments of approximately $10 billion compared to last year as we've continued to moderate our build expectations to better align with demand. And this is offset by an approximately $10 billion year-over-year increase in technology infrastructure, primarily to support the rapid growth, innovation and continued expansion of our AWS footprint.

Was könnte Amazon in Zukunft planen?

Wie sieht die Optionalität für Amazon aus? Wo könnte Amazon - über die bekannten Bereiche hinaus - angreifen und steht dafür in einer guten Startposition?

Pharma-Einstieg

Amazon könnte verstärkt in den riesigen Pharma-Markt einsteigen.

"Es pfeifen die Spatzen von den Dächern, dass Amazon in den Pharma-Bereich einsteigen dürfte — mit Online-Apotheken und selbst vertriebenen Generika. Das ist ein Markt, der selbst die Computerspiele in den Schatten stellt. Übrigens: Jeff Bezos hat als Privatmann in den vergangenen Jahren viel Geld in diverse Biotech- und Pharma-Unternehmen investiert. Ob das Zufall ist?” - Richard Gutjahr im Tech Briefing Podcast

Auch NYU-Professor Scott Galloway schrieb in seinen Prognosen für 2020:

"Amazon will also reduce the staggering amount of time/life being absorbed managing your own, or a loved one’s, healthcare. Caring for a child with diabetes requires an average of 192 minutes per day, which translates to 4 years of time over the next 30 years. Healthcare is ripe for disruption. Amazon will bypass $1 trillion and begin its march toward $2 trillion as the pharma and insurance sectors begin leaking value to Amazon."

Moonshots

Ob Pharma, Gaming, Versicherungen oder andere Branchen, die wir noch nicht kennen: Amazon wird auch in Zukunft in vielen Bereichen angreifen. Bevor Amazon durch AWS der Marktführer im Cloud-Hosting wurde hatte fast niemand diese Chance auf dem Schirm. Ein großes Wachstumspotential von Amazon liegt in dem, was wir heute noch gar nicht kennen.

Weitere Chancen

- Eigene Recruiting-Software: Amazon hat im September 2021 angekündigt über 125.000 Menschen allein in den USA einstellen zu wollen. Dafür braucht es Software und Prozesse, die Amazon an den Markt bringen könnte.

- Healthcare-Programm: Unternehmen wie Teladoc Health bieten telemedizinische Versorgung. Amazon bastelt durch die vielen Mitarbeiter selbst an Programmen, um diesen medizinische Versorgung und Versicherung zu bieten.

- Drohnen-Lieferung: Amazon hat schon an Lieferungen per Drohne gearbeitet. Ob daraus konkret ein Geschäftsmodell wird finde ich noch sehr vage. Aber wenn es so kommt, dann vermutlich von Amazon.

Zwei Gründe für steigende Gewinnmargen

Die operative Marge ist in den letzten Jahren schrittweise gestiegen. Dafür gibt es zwei oft übersehene Gründe:

- Das wachsende und margenstarke Geschäft rund um AWS. Dadurch, dass ein höherer Anteil auf Amazon durch Drittparteien stattfindet, bei denen Amazon nur eine Provision nimmt, hat Amazon einen geringeren Umsatz, der aber zum Großteil reiner Gewinn ist. Durch diesen Shift erhöht sich also nicht per se der Gewinn, aber die Gewinnmarge.

- Eine Initiative, die Amazon in den letzten Jahren vorantreibt: Der Aufbau von Eigenmarken. Amazon weiß genau, welches Produkt wie oft gekauft wird und kann, bspw. unter dem Label „Amazon Basic“ oder eigenen Möbelmarken, die gleichen Produkte direkt bon den Herstellern auf der eigenen Plattform anbieten.

Diese Praxis führt zu viel Kritik von Händlern, kennen wir allerdings auch aus unseren Supermärkten und ihren Eigenmarken (bspw. REWE Beste Wahl oder Silvercrest von Lidl) und erhöht die Gewinnmargen.

Risiken & Bärenszenario

Wir haben verstanden, wo der Burggraben und die Chancen liegen. Wo gibt's aber Risiken der Investment-These? Welche sind wirklich gefährlich und welche nicht?

Ist AWS zu austauschbar?

Die Cloud ist das Zugpferd. Höchstes Wachstum, höchste Marge - und damit der zentrale Grund für die 1 Bio. Dollar Bewertung von Amazon. Alle lieben das Cloud-Geschäft. Deshalb stelle ich bewusst die konträre Frage:

Wird die Cloud überschätzt? Ist es womöglich ein austauschbares Produkt und droht damit ein empfindlicher Wachstums- und Margenrückgang?

Aus Produktsicht unterscheiden sich die Cloud-Angebote von Amazon, Microsoft und Google nicht stark. Die meisten Unternehmen werden jede Lösung nutzen können. Google ist in der Regel etwas günstiger, AWS hat das größte Angebot, Microsoft kann Azure mit zusätzlichen Business-Tools im Bundle verkaufen.

Ein starker Burggraben klingt anders. Und die aktuellen Zahlen könnten die Problematik verdeutlichen.

Amazon ist die Nummer 1 im Markt...

...aber die beiden Konkurrenten sind zuletzt schneller gewachsen.

- AWS: +27% (währungsbereinigt +28%), 26% oper. Marge

- Azure: +35% (währungsbereinigt +42%), ~44% oper. Marge

- Google Cloud: +38%, -10% oper. Marge

Die Google Cloud erkauft sich das Wachstum mit Verlusten, die aus günstigeren Preisen oder höheren Marketingausgaben entstehen können. Ohne diese wäre das Wachstum sicherlich niedriger.

Ich finde, dass die geringe Produktdifferenzierung wenig diskutiert und AWS daher oft zu blind abgefeiert wird. Aber es gibt durchaus einige Stärken und Vorteile von AWS:

- Azure ist bei Entwicklern am unbeliebtesten. Das habe ich anekdotisch von Cloud-Entwicklern gehört, bestätigen aber Umfragen. Demnach ist AWS am beliebtesten, danach die Google Cloud und dann erst Azure.

- Es gibt einen langanhaltenden Trend in die Cloud, der als natürlicher Rückenwind dient.

- Cloud-Infrastruktur beruht auf Skaleneffekten, hier werden also auf Dauer nur wenige Marktteilnehmer mitspielen.

- Google erkauft sich höheres Wachstum auf Kosten der Profitabilität. Sobald Google dies dreht, sollte das AWS relativ gesehen wieder attraktiver machen.

- Lock-In Effekte: Ein Umzug in der Cloud kann teuer sein und daher bleiben Kunden lange bei einem Anbieter. Das kommt gerade dem Marktführer mit dem größten Marktanteil zu Gute.

Wo bleiben Profitabilität & Skaleneffekte?

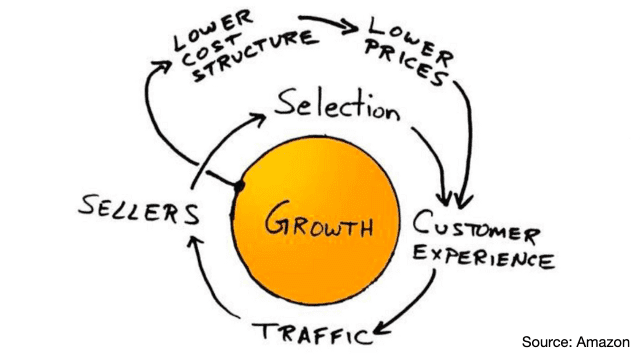

In der Theorie genießt Amazon Skaleneffekte: Mit zunehmender Größe wird es profitabler. Auch das visualisiert Amazon selbst mit einem Flywheel aus sich positiv verstärkenden Effekten.

Die Praxis lässt auf diesen operativen Hebel noch warten. Die Investitionsausgaben von Amazon im Jahresvergleich:

- 2015: $9 Mrd.

- 2016: $14 Mrd.

- 2017: $15 Mrd.

- 2018: $23 Mrd.

- 2019: $24 Mrd.

- 2020: $54 Mrd.

- 2021: $68 Mrd.

- 2022e: ~$60 Mrd.

Gerade die Verdoppelung von 2019 auf 2020 springt ins Auge.

Aber auch die anderen Kosten bleiben seit 2016, anteilig am Umsatz, eher konstant: Lieferung und Logistik (12,7% auf 16,2%), Marketing (4,9% auf 8,7%), Forschung & Entwicklung (12,1% auf 15,3%), Administratives (1,7% auf 2,4%) und die langfr. Investitionsausgaben (4% auf 12,9%). Nur die "Cost of sales" sind gefallen, was auch daran liegt, dass immer mehr Dritthändler über Amazon verkaufen und Amazon damit nicht selbst die Waren einkauft.

Quelle: https://www.mbi-deepdives.com/amzn3q22/

Entsprechend sehen wir seit 2019 eher konstante Margen, die nach dem Hoch 2020 wieder deutlich abgefallen sind.

Bisher bleibt die große Profitabilität aus. 2021 sah es gut aus, allerdings getrieben von der Pandemie. Nun sitzt Amazon auf hohen Kosten und abflauender Nachfrage, die Margen sinken, teilweise ins Negative.

Es klafft eine Lücke zwischen Theorie und Praxis. Ich glaube aber auch: Es gibt durchaus Hoffnung.

- AWS als margenstarkes Segment wird größer (siehe oben)

- Drittanbieter-Geschäft wächst (siehe oben)

- Höhere Kosten durch Inflation und Energie sind temporär, genau wie Überkapazitäten, die entweder abgebaut werden oder - später als geplant - durch Nachfrage ausgelastet werden können

- Früher galt Amazon als günstigstes Angebot. Das gilt heute oft nicht mehr. Amazon hat bewiesen, nicht nur durch ein Preisversprechen zu überzeugen, sondern durch Komfort, das Flywheel und Zuverlässigkeit. Das ist der Grundbaustein, um damit höhere Margen erzielen zu können.

Trotzdem ist die dauerhafte Profitabilität von Amazon nach wie vor ein großes Fragezeichen.

Schlechtes Image, Kritik & Regulierung

Im Jahresbericht 2019, dem letzten vor der Pandemie von Jeff Bezos, gab es viel Öffentlichkeitsarbeit:

- „Beyond COVID“: Amazon hat „The Climate Pledge“ mitgegründet, um 10 Jahre vor den Zielen des Pariser Abkommens, also 2040, emissionsneutral zu sein. Deutlich früher möchte Amazon komplett auf erneuerbare Energien umgestellt sein und mehr wiederverwendbare Verpackungsmaterialien nutzen.

- „Leveraging scale for good“: Amazon hat zuletzt so viele Jobs wie kein anderes Unternehmen der Welt geschaffen und u.a. den Mindestlohn in den USA auf 15 $ / Stunde erhöht. Dazu wurden Initiativen geschaffen, um mehr Menschen im Programmieren und den „Computer Sciences“ auszubilden.

Im Vergleich zu dem, was wir bei Spotify, Apple und selbst bei Meta gesehen haben, aber auch dem, was im vorherigen Jahr im Aktionärsbrief geschrieben wurde, gibt es hier kaum wirklich strategische Hebel, die Jeff Bezos beschreibt.

Oder?

Das war tatsächlich mein erster Gedanke. Aber das stimmt nicht ganz. Denn genau das, was Jeff Bezos hier macht, ist schon das Umsetzen einer Strategie:

Amazons Image aufpolieren.

Amazon war und ist immer wieder Kritik ausgesetzt: Schlechte Arbeitsbedingungen, Streiks, Zerstörung des stationären Handels, Reichtumsanhäufung von Jeff Bezos, (meiner Meinung nach zu kurz gegriffene) Kritik an der Umweltbilanz des Online-Handels, Steuervermeidung, Monopolstellung, Ausnutzen der Produktdaten für Eigenmarken und mehr.

Egal, ob man als Investor glaubt, dass Amazon schlecht ist oder nicht: Es ist ein Nachteil fürs Geschäft Es kann dazu führen, dass (a) Kunden sich abwenden, (b) zukünftige Akquisitionen verboten werden oder (c) strengere Regulierungen – bis hin zu Zerschlagungen – Amazon treffen.

Das sind Bedrohungen, mit denen sich auch andere große Tech-Konzerne herumschlagen müssen. Sie sind aber real und werden mit zunehmender Größe immer relevanter.

Scott Galloway, NYU-Professor und Marketing-Experte, glaubt, dass Amazon durch einige Initiativen im Rahmen der Corona-Krise, wie bspw. nicht-notwendige Produkte nachrangig zu verschicken oder die Auslieferung von Covid-Tests im Vereinigten Königreich, die öffentliche Wahrnehmung verbessern kann.

Immer wieder fällt mir dazu zuletzt Amazon-Werbung in Zeitschriften und im TV auf, die kein Produkt bewirbt, sondern nur die Arbeitsbedingungen darstellen.

Jeff Bezos wusste, wie stark Amazon operativ ist. Der größte Gegenspieler ist nicht unbedingt anderes Unternehmen, sondern eine drohende Regulierung oder eine zu negative Wahrnehmung.

Die New York Times hat schon 2016 zur Transparenz und den oft fehlenden strategischen Erklärungen von Amazon geschrieben:

[Amazon] isn’t just secretive, the way Apple is, but in a deeper sense, Jeff Bezos’ e-commerce and cloud-storage giant is opaque (dt: „undurchsichtig“). Amazon rarely explains either its near-term tactical aims or its long-term strategic vision. It values surprise.

Droht die Zerschlagung?

Kurioserweise gibt es sowohl Amazon-Investoren als auch Kritiker, die eine Aufspaltung von Amazon fordern. Meistens geht es um eine Trennung des E-Commerce und des Cloud-Geschäfts,

Die Kritiker sehen zu viel Marktmacht und wollen diese dadurch begrenzen. Die befürwortenden Investoren sehen zu wenig Synergien zwischen den Geschäftsmodellen und einen Werthebel, wenn AWS alleinstehend an die Börse gebracht werden würde.

Das zeigt für mich: Selbst wenn es zu einer Aufspaltung kommt ist das Risiko begrenzt, es könnte sogar eine Chance sein.

Konkurrenz im E-Commerce holt auf

Shopify ist im Kern eine Online-Shop-Software. Mittlerweile bietet Shopify aber noch viel mehr: Werbemöglichkeiten, Payment, Logistik, Warenfinanzierung etc. Es möchte den Marken und Händlern letztendlich alles an die Hand geben, was auch Amazon bietet, mit dem Unterschied, dass die Verkäufer unabhängig bleiben.

Ich glaube hier am ehesten an eine Ko-Existenz: Wer ohne lang zu überlegen ein Produkt bestellen will, wo noch keine Marke bekannt ist, dominiert Amazon. Wo es um die Marke, Werte oder eine besondere Präsentation geht, werden Online-Shops (über Shopify) auch eine wichtige Rolle spielen.

Der Direct-to-Consumer-Trend ermöglicht es Marken aber vermehrt über eigene Kanäle zu verkaufen. Andere E-Commerce Player wie Otto oder About You in Deutschland bauen Marktplätze nach dem Amazon-Vorbild, öffnen sich also für Drittanbieter.

Das, was Amazons E-Commerce Geschäft in der Vergangenheit einzigartig gemacht hat, wird weniger.

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Was sind damit die fundamentalen Stärken und Schwächen, Chancen und Risiken von Amazon, die wir im Geschäftsmodell und dem Zahlencheck entdecken?

Stärken

Schwächen

Wo Licht ist, ist auch Schatten. Schauen wir auf die Schwachstellen des Unternehmens.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Jetzt analysieren wir aber: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Aktienbewertung & Renditeerwartung

Schauen wir zuerst auf die Qualität und das Wachstum, in das du bei Amazon investieren kannst.

Wie sollte Amazon bewertet werden?

Es ist auffällig, dass Amazon es in der Vergangenheit fast immer geschafft hat, kaum Gewinne zu erzielen.

Das ist kein Zufall: Amazon versucht jeden überschüssigen Cent zu reinvestieren. Jeff Bezos selbst hat von Anfang an betont, den Fokus auf die langfristige Sicht und den Free Cashflow zu setzen, statt auf (kurzfristige) Gewinne.

Der bekannte Tech-Investor Benedict Evans hat schon 2014 die Zahlen von Amazon genauer angeschaut und es hier genauer beschrieben.

Die wichtigsten Erkenntnisse:

- Der Gewinn von Amazon sagt wenig aus, da ständig reinvestiert wird. Auch das ist ein Grund, warum Amazon seit vielen Jahren von Anlegern, die nur auf fehlende Gewinne schauen, als „überbewertet“ bezeichnet wird.

- Der Umsatz ist nur begrenzt aussagefähig, da bspw. durch den beschriebenen Wandel im Online-Handelsgeschäft der Umsatz fällt, obwohl am Ende ein Gewinn in ähnlicher Höhe anfällt.

- Die beste Metrik, um das Geschäft von Amazon zu beurteilen, ist der Free Cashflow („verfügbare Cashflow“) und der operative Cashflow. Diese sind stetig angestiegen, während der Nettogewinn auf niedrigem Niveau stagnierte.

In any case, profits as reported in the net income line are a pretty bad way to try to understand a business like this – actual cash flow is better. As the saying goes, profit is opinion but cash is a fact, and Amazon itself talks about cash flow, not net income (Enron, for obvious and nefarious reasons, was the other way around). Amazon focuses very much on free cash flow (FCF), but it’s very useful to look also at operating cash flow (OCF), […]

Der Free Cashflow misst ausschließlich die Zahlungsströme und errechnet daraus die Differenz. Der operative Cashflow ist höher, da zu diesem noch die Capex (= Investitionsausgaben) addiert werden.

Bei Amazon liegen historisch die Cashflows über den Ergebniskennzahlen. Entsprechend werde ich bei der Aktienbewertung die Profitabilitäts- und Bewertungskennzahlen stärker an den Cashflows orientieren.

Renditeerwartung der Amazon-Aktie

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Dafür kalkuliere ich drei Szenarien: Ein pessimistisches, ein optimistisches und das Szenario, das ich im Mittel erwarte. Ausreißer nach unten und oben sind naturgemäß auch immer möglich.

Für die Ermittlung des fairen Werts (alle Erläuterungen dazu über diesen Link) habe ich folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

#1 Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt:

- Eigene Prognose: 2 - 8% für Q4 '22, ohne Wechselkurseffekte 4 - 5 Prozentpunkte höher

- Analystenerwartung: +13% für 2023

- Meine kurzfristige Annahme: 11% p.a. - die Prognose scheint vorsichtig, Wechselkurseffekte werden in 2023 eher verschwinden und die Wirtschaft mittelfristig wieder anziehen-

- Meine langfristige Annahme: Amazon ist zwar schon enorm groß, die Marktgröße ist durch die Vielzahl der Angebote allerdings nicht der begrenzende Faktor. Ich sehe aktuell noch keine Gründe, warum Amazon nicht auch noch in 5 Jahren signifikante Wachstumsmöglichkeiten hat und wahrnimmt. Auf dem hohen Umsatzniveau wird Wachstum prozentual aber immer schwieriger. Ich gehe von 6% p.a. aus.

#2 Nettomarge

Amazons Nettomarge ist historisch eher dünn, aktuell liegt sie bei 2%, davor bei maximal 6%. Gleiches gilt für die operative Gewinnmarge. Die operative Cashflow-Marge liegt aktuell bei 8%, vor einem Jahr bei 12%.

Da Amazon immer stärker von Produkt- zu Serviceumsätzen (v.a. AWS) umsteigt, sollten die Margen steigen. Auch glaube ich, dass Amazon noch viele Services bewusst unprofitabel betreibt und stark investiert, was direkte Profitabilitätshebel für die Zukunft sind.

Ich gehe daher davon aus, dass die Nettomarge langfristig bei 7% liegen kann. Die Schwankungsbreite ist hier hoch.

#3 Bewertungsniveau

Ich gehe davon aus, dass die Aktie - basierend auf den anderen Annahmen - noch mit einem eher durchschnittlichen KGV von 18 bewertet wird.

Meine Renditeerwartung

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: AMZN.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Scorecard

Pro, Contra & Fazit: Aktie jetzt kaufen?

Pro

Contra

Fazit

Obwohl Amazon durch jahrelange Verluste als Zocker-Aktie galt, ist das Gegenteil der Fall: Die kurzfristigen Verluste wurden für langfristige Gewinne in Kauf genommen, womit sie gerade für langfristige Buy and Hold Anleger interessant ist.

Ich habe die Amazon-Aktie selbst nach meiner ersten Analyse im Mai 2020 gekauft. Zwei Jahre lang sah das nach einem guten Zeitpunkt aus, heute stehen meine Aktie minimal im Minus. Und ich muss sagen: Ich werde skeptischer.

Nach wie vor glaube ich daran, dass Amazon weiter wachsen kann und wird. Mir gefällt der Drang nach Innovation. Ich glaube auch, dass Margen sich (wieder) steigern lassen. Und es ist nicht unwahrscheinlich, dass sich im Konzern noch eine große Wette befindet, deren positiven Effekt wir - wie damals bei AWS - heute kaum abschätzen können.

Ich sehe aber auch das Cloud-Geschäft heute kritischer. Es ist austauschbarer und die Zahlen der Konkurrenten sind stark. Im E-Commerce bleibt Amazon stark, aber die Konkurrenz wird relativ gesehen stärker.

Die Bewertung ist günstiger, aber kein Schnäppchen. Ich werde die Aktie erstmal halten, aber trotz des Kursrückgangs nicht nachkaufen.