Was wäre das für ein Geschäftsmodell, wenn du immer dann Geld verdienst, wenn jemand ein Hotel bei Booking.com bucht, sein Spotify-Abo bezahlt oder etwas bei Zalando bestellt? Genau das macht Adyen.

Mit Sicherheit hast du deshalb schon einmal Adyen genutzt, ohne es zu merken. Adyen sitzt in der Niederlande und baut von dort eine Technologielösung für andere Unternehmen, um möglichst unkompliziert und einfach Zahlungen abwickeln zu können.

Enorm hohes Wachstum (mit Schock): Adyen ist über die letzten Jahre mit 25 bis 50 Prozent pro Jahr gewachsen. Zuletzt gab es mit nur 21% aber eine große Enttäuschung für die Börse.

Profitabel: Obwohl Adyen noch stark wächst, verdient es signifikant Geld. Über die letzten Jahre waren sowohl Nettoergebnis als auch Free Cashflow kontinuierlich positiv, die EBITDA-Marge liegt bei über 40%.

Spannendes Geschäftsmodell: Adyen baut die Infrastruktur für Payment-Integrationen, also einen der größten Märkte der Welt.

Europa: Adyen ist mit Sitz in der Niederlande eines der wertvollsten Tech-Unternehmen aus Europa.

75% unter Allzeithoch: Ende 2021 und Ende 2022 war Adyen mir noch deutlich zu teuer. Nun ist der Börsenwert von 80 auf 20 Mrd. Euro abgestürzt, die Bewertungskennzahlen sind optisch günstig wie nie. Ist die Einstiegschance endlich gekommen?

Mehr als genug Gründe also, dass wir uns die Aktie genauer anschauen und herausfinden, ob sich eine Investition aktuell lohnen könnte. Ist die Adyen Aktie überbewertet? Oder sollte man jetzt Adyen Aktien kaufen? Diesen Fragen versuchen wir uns zu nähern.

Die Analyse beruht u.a. auf folgenden Quellen:

More...

Überblick & Entwicklung

Das Unternehmen

Adyen wurde 2006 in der Niederlande gegründet. Es ist ein Zahlungsdienstleister, der sowohl offline, online und mobil Zahlungen abwickeln kann. 2017 wurde erstmals 1 Mrd. Euro Umsatz geknackt. Zu den Kunden gehören Flixbus, Delivery Hero, Zalando, Spotify, Swarovski, ebay und viele weitere.

Pieter van der Does, der Adyen mitgegründet hat, ist bis heute der CEO.

Produkt & Geschäftsmodell

Adyen bietet Zahlungsabwicklung ein über eine simple Integration für alle Unternehmen, die Produkte und Services verkaufen.

Das Unternehmen bindet bspw. online (auch offline möglich) Adyen ein, wodurch wiederum einfache Zahlungsformulare mit hoher Abschlusswahrscheinlichkeit angezeigt werden:

Adyen verspricht den Kunden drei Dinge: Wachstum, Umsatzoptimierung und eine gute Partnerschaft.

Die eigene Wertschöpfungskette und den Bedarf des Marktes beschreibt Adyen so:

Wer heutzutage ein Unternehmen führt, muss sich zwischen einer Vielzahl verschiedener Zahlungsanbieter entscheiden. Klassische Banken bieten Processing an, doch oftmals bestehen ihre Systeme aus zahlreichen unzusammenhängenden Technologien, von denen einige noch aus den 1980ern stammen. Start-ups, die sich ausschließlich auf Gateways spezialisieren, können ebenfalls Zahlungen verarbeiten. Da sie aber in der Wertschöpfungskette des Payment-Markts nur kleine Akteure sind, muss ihre Technologie weiterhin mit alten Systemen verknüpft werden. Zudem tummeln sich am Markt zahlreiche unabhängige Lösungen zur Betrugsabwehr, doch wenn Unternehmen separate Anbieter für Processing und Betrugsabwehr in Anspruch nehmen, benötigen sie mehr Personal zur Verwaltung dieser getrennten Bereiche.Wenn sich bereits die Auswahl aus all diesen Zahlungsoptionen schwierig gestaltet, wie sieht es dann erst bei der tatsächlichen Integration in Ihr Unternehmen aus? Keine Sorge, es geht auch einfach!Wir bei Adyen haben eine Kernaufgabe: Wir möchten Händlern die Entscheidungen im Payment-Prozess erleichtern. Adyen umfasst die gesamte Wertschöpfungskette des Zahlungsverkehrs und ist demnach eine End-to-End-Lösung, die den gesamten Zahlungsfluss von der Kasse bis zur Endabrechnung steuern kann.Dazu gehören Hunderte von Zahlungsmethoden mit direkter Anbindung an Kartensysteme und Lösungen zur Betrugsabwehr – alles auf einer einzigen Plattform. Adyen ist Payment Gateway, Risikomanagementsystem und Acquirer in einem: So können Sie Ihre Abläufe optimieren, Kosten senken und bessere Geschäftsergebnisse erzielen.

Adyen vereinfacht also den gesamten Zahlungsprozess für Merchants (also Unternehmen wie Online-Shops, die Zahlungen abwickeln müssen), der sonst aus vielen kleinteiligen Dienstleistern mit teilweise veralteten Systemen und Technologien besteht.

Adyen wird damit von unterschiedlichsten Unternehmen und Geschäftsmodellen genutzt: SaaS-Plattformen (Modelle wie Zendesk, HubSpot), Commerce-Plattformen (wie Shopify), On-Demand Plattformen (wie Gorillas, Flink), Marktplätze (wie ebay) und soziale Netzwerke. (Die Beispiele sind für die Geschäftsmodelle, nicht zwingend Adyen-Kunden)

Aktienkurs

Der Aktienkurs hat sich erst stark entwickelt und seit 2018 bis 2021 mehr als verfünffacht. Dann ging's allerdings bis heute um über 75% bergab. Allein im August ging's über 40% runter. Heute steht die Aktie etwa auf dem Kursniveau von 2019.

Zuletzt habe ich die Aktie Ende 2021 analysiert, als die Aktie 84 Mrd. Euro wert war. Mein Fazit damals:

Mir gefällt das Geschäftsmodell von Adyen sehr gut und ich halte es für ein langfristig beständiges und hochqualitatives Unternehmen. Die Bewertung ist mir persönlich aktuell aber zu hoch.

Im September '22 war die Aktie 53% vom Hoch gefallen, lag bei noch 40 Mrd. Euro Börsenwert. Mein Fazit damals blieb unverändert, wenn auch weniger negativ.

Deshalb investiere ich aktuell noch nicht. Interessant wäre es für mich, wenn die Aktie weitere 10 - 20% fallen sollte.

Bis heute ist die Aktie diese 20% - und mehr - tatsächlich gefallen. Die Marktkapitalisierung liegt nur noch bei 21 Mrd. Euro. Allerdings hat sich die Lage kurzfristig auch deutlich verschlechtert, vor allem das Wachstum.

Zahlencheck

Adyen ist ein Anbieter für Zahlungsabwicklungen. Die Umsatzgleichung ist also recht simpel:

Umsatz = Zahlungsvolumen x prozentuale Transaktionsgebühr

Die prozentuale Transaktionsgebühr, die sogenannte Take Rate, lag 2020 bei 22,5 Basispunkten, also 0,225%.

In den letzten Jahren ist diese Take Rate leicht gefallen auf zuletzt 17,6 Basispunkte, nach eigenen Angaben aufgrund eines mehrstufigen Preismodells und dem Gewinnen großer Zahlungsvolumen.

Take rate increased from last period, landing at 17.3 bps, compared to 17.1

bps in H2 2022 and 17.6 bps in H1 2022.

Die Take Rate lag mal über 20 Basispunkten. Dieser Rückgang könnte einerseits erhöhten Konkurrenzdruck zeigen, andererseits sieht Adyen das aber als Erfolg: Für größere Kunden soll es günstiger werden und entsprechend zeigt es, dass Kunden auch mit Adyen skalieren wollen. Vor einem Jahr hat Adyen dazu geschrieben:

This decline is a natural result of our tiered pricing model and the successful execution of our strategy, as we continue to onboard profitable volume at scale.

Es wird mittlerweile (annualisiert) jährlich ein Zahlungsvolumen von >600 Mrd. Euro abgewickelt, wovon 1,4 Mrd. Euro bei Adyen als Umsatz und 700 Mio. Euro als EBITDA verbleiben.

Dabei stammt etwa 97% des Umsatzes aus Enterprise-Accounts, also Großkunden, die ein jährliches Volumen von 25 Mio. Euro und mehr abwickeln.

Adyen gibt selbst an, dass über 80% des Wachstums von Merchants stammt, die bereits auf der Plattform sind, also Bestandskunden.

Herkunft des Umsatzes

Als europäisches Unternehmen sind auch die meisten Kunden aus dem Raum EMEA (Europa, Naher Osten und Afrika). Die Umsatzverteilung und YoY-Wachstumsraten:

- EMEA: 57%

- Nordamerika: 25%

- Asien-Pazifik: 11%

- Lateinamerika: 7%

Wachstum

⚠️ Achtung: Viele Datenprovider zeigen nicht vergleichbare Umsätze an, da in Adyens Reporting vom höheren Bruttoumsatz auf den niedrigeren Nettoumsatz gewechselt wurde (mehr dazu gleich). Ich bereinige das hier natürlich und beziehe mich auf den Nettoumsatz.

Die Wachstumsraten des Nettoumsatzes der letzten Jahre lagen durchschnittlich im 30er-Prozentbereich:

- 2018: ca. +60%

- 2019: +43%

- 2020: +28%

- 2021: +46%

- 2022: +30%

- H1 '23: +21%

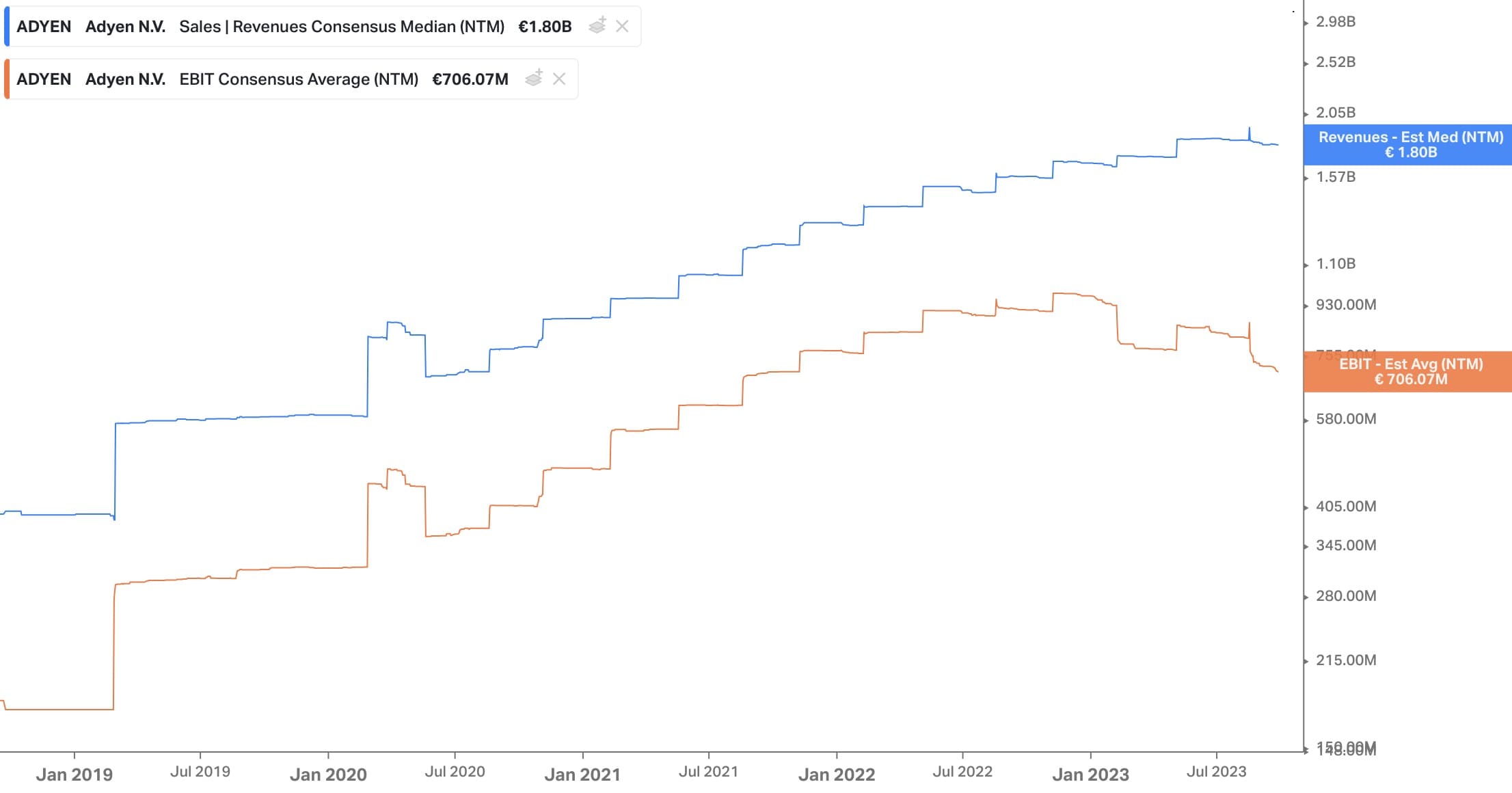

Auffällig ist vor allem der starke Rückgang seit 2021. Das zeigt sich auch, wenn wir uns anschauen, wie die Analysten ihre Prognosen angepasst haben: Der Umsatztrend zeigt nicht mehr so steil nach oben, gerade die EBIT-Prognose ist erstmals leicht rückläufig.

Profitabilität

In der GuV tauchen außerdem Umsatz und Nettoumsatz auf.

- Der (Brutto-)Umsatz gibt alle Umsätze an, die Adyen erzielt. Ein Großteil davon fließt aber direkt weiter an andere Institutionen aus der Finanzbranche, es ist quasi ein durchlaufender Posten.

- Der Nettoumsatz ist der Umsatz, den Adyen tatsächlich nutzen kann, um eigene Kosten zu decken und einen Gewinn zu erzielen.

Hier sieht man den Unterschied von H1 2022 (Bruttoumsatz) zu H1 2023 (Nettoumsatz).

Basierend auf dem Nettoumsatz im ersten Halbjahr 2023:

- EBITDA-Marge: 43% (H1 '22: 59%, H1 '21: 61%)

- Nettomarge: 38% (H1 '22: 46%, H1 '21: 46%)

2019, also vor den möglichen Pandemie-Effekten, lag die EBITDA-Marge auch schon bei 56%, die Nettomarge bei 41%.

Warum ist die Marge so stark zurückgegangen? In der letzten Analyse von vor einem Jahr habe ich darüber berichtet, dass Adyen anders vorgeht als andere Tech-Konzerne und weiter Mitarbeiter einstellt.

In der aktuellen Phase reduzieren viele Tech-Unternehmen ihre Stellenausschreibungen oder müssen sogar Mitarbeiter entlassen. Anders Adyen: Es werden auch 2022 weiter in hohem Tempo Mitarbeiter eingestellt. Entsprechend ist auch zu erwarten, dass die Kosten nicht signifikant sinken werden.Our long-term opportunity is substantial, and we look forward to building the Adyen team to capitalize on it. We will maintain our increased hiring pace in the second half of the year.

Das ist laut Adyen der Hauptgrund: Adyens Ausgaben für Mitarbeiter wachsen weiterhin, auch stärker als der Umsatz. Langfristig sollen die neuen Mitarbeiter den Umsatz antreiben.

Dazu kommt, dass die Weltwirtschaft abgeflaut ist, also weniger bezahlt wird, gerade online im E-Commerce. Kunden achten zudem gerade selbst auf ihre Profitabilität achten, was bedeutet, dass sie auch bei Adyen versuchen Kosten zu sparen.

Auch die langfristigen Investitionsausgaben (CapEx) betrugen zuletzt 7,6% des Nettoumsatzes, im Vorjahr 6,6%. Langfristig sollen diese bei 5% liegen, der Trend zeigt also gerade in eine andere Richtung.

Kapitalmanagement

Adyens Cashflows zeigen ein interessantes Bild (von 2020 bis 2022, jeweils in Euro):

- Operativ: 1 Mrd. ➞ 1,8 Mrd. ➞ 2 Mrd.

- Investitionstätigkeit: -0,02 Mrd. ➞ -0,04 Mrd. ➞ -0,1 Mrd.

- Finanzierungstätigkeit: 0,003 Mrd. ➞ 0,1 Mrd. ➞ -0,01 Mrd.

- Free Cashflow: 1 Mrd. ➞ 1,8 Mrd. ➞ 1,9 Mrd.

Der operative Cashflow ist groß, vergleichsweise wenig fließt in Investitionen. Auch Finanzierungsbedarf gibt es dadurch nicht.

Man könnte dann eher überlegen, das überschüssige Kapital - wenn es nicht für Investitionen gebraucht wird - per Dividende oder Aktienrückkauf an die Aktionäre zurückgeführt wird. Das passiert bisher nicht. Ergo: Das Cash-Konto wächst von Jahr zu Jahr.

Die Gelegenheit für Aktienrückkäufe könnte gerade nach den Kursrückschlagen da sein. Der Co-CEO hat aber kurz nach dem Absturz im August '23 gesagt, dass das aktuell keine Option sei. Von der Financial Times:

Despite the historic drop in the shares, Uytdehaage said buybacks were not on the agenda “right now” and management would meet investors in a set of meetings that had already been scheduled.

Dazu der Hinweis: 2023 ist bisher deutlich schlechter als 2022, weshalb der Cashflow gerade rückläufig ist.

Finanzielle Ziele

Adyen hat vor Jahren folgende finanzielle Ziele auf mittel- und langfristige Sicht formuliert, auf dem Capital Markets Day 2022 bestätigt. Auch im letzten Shareholder Letter wurden sie trotz der kurzfristigen Widrigkeiten nicht verändert.

- Durchschnittliches mittelfristiges Umsatzwachstum im mittleren 20 bis unteren 30er Prozentbereich pro Jahr

- Die EBITDA Marge soll durch die Skalierung auf über 65% gesteigert werden

- Weiterhin sollen etwa 5% des Nettoumsatzes in CapEx, also langfristige Investitionsausgaben, fließen

Factsheet

Adyen weist einen Brutto- und einen Nettoumsatz aus. Offiziell, nach IFRS-Richtlinien, wird sich in der Regel auf den Bruttoumsatz bezogen, fürs Geschäft ist der Nettoumsatz relevanter. Mehr zum Unterschied: siehe oben.

Factsheet

Alle Zahlen, sofern nicht anders angegeben, in der jeweiligen Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). Zusatz 'e' = erwartet.

Die Eckdaten

- Land: Niederlande

- Branche: Payment

- Marktkapitalisierung: 21 Mrd. EUR

- Enterprise Value: 19 Mrd. EUR

- Umsatz (Nettoumsatz): 1,46 Mrd. EUR

- EBIT: 0,65 Mrd. EUR

- Free Cashflow: 0,53 Mrd. EUR

Bewertung

- KUV: 3,6

- KGV: 37

- KGVe: 34

- EV / FCF: 36

Qualität & Wachstum

- EBITDA-Marge: 43%

- Nettomarge: 38%

- EBITDA-Wachstum: -10% in H1 '23 | ∅ +46% p.a. seit 2018

- Umsatzwachstum: +21% in H1 '23 | ∅ +42% p.a. seit 2018

Schauen wir uns nun an, was hinter diesen Zahlen steckt.

Geschäftsmodell & Burggraben

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht.

Mechanismen des Geschäftsmodells

Die Payment-Industrie besteht aus vielen kleinen Zwischenschritten. In einem konkreten Beispiel:

Du hast bei deiner Sparkasse ein Konto und eine Karte zum Bezahlen. Die Sparkasse ist dann der Issuer, der dir die Karten aussteht. Dieser arbeitet dafür im Hintergrund mit den Kreditkartenanbietern wie Visa und Mastercard zusammen (Schemes).

Du möchtest mit deiner Karte beim Supermarkt (Merchant) an der Kasse oder online bezahlen. Dafür installiert oder integriert dieser ein Kartenlesegerät oder eine Online-Bezahlmöglichkeit, also ein Payment-Gateway.

In der traditionellen Welt liegen noch einige Schritte dazwischen: Die Zahlung muss technisch weitergeleitet werden (Processing), auf die Bank des Supermarktes (Acquirer) überwiesen werden. Es muss geprüft werden, ob du wirklich von deinem Konto zahlst und genug Geld hast (Risk management).

Adyens Wertschöpfungskette

Den Teil vom Payment Gateway über das Risikomanagement bis zur Zahlungsabwicklung und Zahlen auf die Bank des Merchants übernimmt Adyen.

Adyen entwickelt eine zentrale Plattform, mit der Merchants ihre Zahlungen abwickeln können. Das inkludiert:

- Zahlungen annehmen über unterschiedliche Zahlungsmethoden und ausgezahlt bekommen

- Rechnungen ausstellen

- Rückerstattungen umsetzen

- Währungen umtauschen

- Zwischenfinanzierung von Waren und Maschinen

- Kreditkarten ausgeben

Zahlungsabwicklung ist zu komplex und nicht differenzierend, weshalb kaum ein Unternehmen das selbst entwickelt. Es wird auf Anbieter wie Adyen zurückgegriffen.

Ein Teil dieser Komplexität ist Regulatorik. Kunden müssen bekannt sein (KYC), auf Risiken geprüft werden, Zahlungen nicht fälschlicherweise ausgeschüttet werden, unterschiedliche Steuersätze und Auflagen je nach Land etc.

Die Meilensteine von Adyen zeigen den Fokus: Es müssen Lizenzen in unterschiedlichen Ländern und Regionen erworben werden, um dort Geschäft betreiben zu dürfen. Dazu gehören Büros vor Ort.

Die drei wichtigsten Segmente

Adyen unterteilt das Geschäft in drei unterschiedliche Kundengruppen:

- Digital: Fast ausschließlich Online-Umsätze.

- Unified Commerce: Sowohl Filialen, als auch Online-Shop.

- Platforms: Plattformen, die die spezifische Lösung von Adyen dafür nutzen.

Digital

Den Großteil stellen Merchants dar, die fast ausschließlich online agieren. Das Segment ist in der aber auch das, das zuletzt (auf hohem Niveau) am langsamsten gewachsen ist.

Unified Commerce

Im Jahresbericht 2020 hat Adyen ein spannendes Schlagwort präsent gemacht: Unified Commerce. Auch danach in der Kapitalmarktpräsentation 2022 war das eines der Kernsegmente.

In den letzten Jahren war Unified Commerce das stärkste Wachstumssegment, gerade in 2021 durch Wiedereröffnungen stationärer Geschäfte und Hotels.

Merchants, bspw. im Einzelhandel, Gaststätten oder Hotels, wollen dem Kunden eine einheitliche Zahlungsabwicklung bieten, egal, ob online oder offline bezahlt wird. Auf der anderen Seite müssen dem Endkunden mehrere Zahlungsoptionen angeboten werden.

Diese Flexibilität bietet Adyen den Merchants. Der eigene Erfolg begründet sich auf drei Pfeiler:

- Ganzheitlicher Blick auf Zahlungsabwicklung: Adyen verfolgt die Idee, eine einzige Plattform zu entwickeln, mit der alle Zahlungen abgewickelt werden können.

- Nahtloses Shopping-Erlebnis über alle Kanäle: Der Kunde soll ohne Hürden durch den Bestellprozess geführt werden.

- Höherer Fokus auf den Point-of-Sale (POS): 2015 hat Adyen das Angebot für stationäre Läden eingeführt.

Adyen for Platforms

Plattformen bringen in der Regel Verkäufer und Käufer zusammen und monetarisieren sich über eine Transaktionsgebühr. Auch Werbeerlöse spielen eine Rolle.

Entsprechend gibt es unterschiedliche Anforderungen im Vergleich dazu, nur eigene Produkte an Endkunden zu verkaufen. Adyen hat dafür eine eigene Plattform-Lösung entwickelt.

2021 wurden darüber knapp 80 Mrd. Dollar abgewickelt, was fast 16% des gesamten Volumens von Adyen entspricht. Das Volumen hat sich bis 2021 Jahr für Jahr vervielfacht, entsprechend wichtiger wird das Segment aktuell.

Konkurrenz

In direkterem Umfeld gibt es Anbieter wie Stripe oder Block, die ebenfalls frische Technologie zur Zahlungsabwicklung anbieten. Entfernter gehören auch PayPal, Google, Apple und Shopify zum Kreis der Unternehmen, die in den Payment-Bereich drängen.

Um diese grob einzuordnen:

- PayPal, Apple Pay, Google Pay, Amazon Pay: Diese Anbieter konkurrieren nicht wirklich mit Adyen, da Adyen in der Regel einen Schritt früher genutzt wird. Wenn ein Online-Shop oder ein Online-Lieferdienst mehrere Zahlungswege integrieren möchte, kann dieser auf Adyen zugreifen, welche wiederum PayPal, Apple Pay, Google Pay, Kreditkarten etc. integrieren. PayPal hat mit Braintree allerdings mittlerweile auch einen direkteren Adyen-Konkurrenten am Markt.

- Shopify als E-Commerce Software bastelt ebenfalls an eigenen Payment-Lösungen. Dabei sind diese zum einen für Shopify Shops nutzbar, teilweise aber auch darüber hinaus. Bei letzterem ist Adyen ebenfalls einen Schritt vorher im Prozess (und integriert dann selbst Shopify Pay).

- Block ist zwar im Payment-Bereich, aber in anderen Geschäftsmodellen. Am ehesten berühren sich beide bei der Zahlungsabwicklung in stationären Geschäften.

- Stripe (USA) ist in meinen Augen der direkteste Konkurrent. Die Bewertung wurde zuletzt im privaten Markt mit 50 Mrd. Dollar bewertet und hat damit über Adyens Wert gelegen. Beide Geschäftsmodelle sind ziemlich ähnlich und beruhen auf einer einfachen, integrierten Lösung. Stripe hat noch mehr Fokus auf kleinere Unternehmen, Adyen ist zudem noch etwas stärker auch bei stationären Geschäften vertreten. Stripe ist in den USA stark, Adyen v.a. in Europa, auch wenn beide recht global sind. Stripe ist (noch) nicht börsennotiert, weshalb auch kaum Zahlen öffentlich sind.

- Auch Fiserv aus den USA ist ein direkterer Konkurrent, der schon seit 1984 am Markt und heute an der Börse etwa 70 Mrd. USD wert ist.

Dazu gibt es noch weitere Payment-Unternehmen wie iZettle, Payoneer, Worldplay und lokalen Anbietern.

Gegenüber neuen Markteintritten ist Adyen durch die eigene Technologie und bereits bestehende Skaleneffekte gut geschützt. Gegenüber Konkurrenten wie Stripe sehe ich keinen starken Burggraben, sehe ihn umgekehrt gegenüber Adyen aber auch nicht.

Bewertung des Geschäftsmodells

Wie schneidet das Unternehmen in der Geschäftsmodell-Bewertung der Scorecard ab? Tiefergehende Erklärungen zu den Kriterien gibt's hier und hier.

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Adyen hat kein klassisches Abo-Modell, erzielt durch die Integration in zahlreiche Zahlungsprozesse dauerhaft und planbar Umsätze. Auch ein gewisser Lock-In Effekt ist vorhanden, da Zahlungsprozesse nur im Notfall ausgetauscht werden, da sie geschäftskritisch sind. Solange diese gut funktionieren gibt es darüber hinaus wenig Anlass zum Austausch.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

Die Netzwerkeffekte sind - anders als bei Zahlungsanbietern wie PayPal, die der Kunde aktiv auswählt - überschaubar. Andere Unternehmen profitieren wenig davon, wenn andere Unternehmen sich für Adyen entscheiden. Vorteile könnte eine bessere Bonitäts- und Risikoprüfung von Kunden sein.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger? Wachsen Umsätze stärker als Kosten?

Adyens Geschäftsmodell hat starke Skaleneffekte. Einmal entwickelt können quasi unbegrenzt Unternehmen zu geringen Grenzkosten Adyen nutzen. Für Adyen bedeutet das mit wachsender Größe mehr Kapazitäten zur Entwicklung und höhere Gewinnmargen.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

Die Technologie ist das Herzstück von Adyen. Sie ist modern, einfach und effizient, wird darüber hinaus ständig erweitert. Allerdings ist Konkurrent Stripe hier ebenfalls stark.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Adyen hat einen guten Ruf. Dieser gute Ruf öffnet Türen und schafft automatisch Vertrauen. Dadurch hebt man sich von kleineren Anbietern durchaus ab. Die Marke ist aber bspw. gegenüber Stripe nicht das wichtigste Entscheidungskriterium und erlaubt es nicht, sich preislich stark von diesen abzuheben.

Geschäftsmodell-Bewertung: 17 / 25

Zukunft & Strategie

Bevor wir gleich in die SWOT-Analyse gehen, schauen wir in die Zukunft. Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Adyen nennt im Jahresbericht 2020 drei - ziemlich unspektakuläre - Treiber des zukünftigen Wachstums:

- Umsatz mit bestehenden Kunden steigern

- Neue Kunden gewinnen

- Schnelles Reagieren auf Marktentwicklungen

Was bedeutet das heute aber konkret?

Weiter Enterprise-Fokus

Adyen möchte sich stärker auf das Enterprise-Segment, also Großkunden, fokussieren. Dabei stehen jetzt vor allem Plattform-basierte Geschäftsmodelle im Fokus, die wiederum die Grundlage für tausende anderer Unternehmen darstellen. Shopify wäre dafür ein mögliches Beispiel.

The enterprise segment (e.g. large international businesses) is what the Adyen platform was built for from day one. The fact that our growth comes largely from existing enterprise merchants, paired with very low volume churn, illustrates our success in this space. The more recent evolution in this segment is the rise of platform-based business models, allowing us to reach the long tail of the market through enterprise-sized platforms who power tens of thousands of small businesses. - Quelle

...und doch jetzt auch KMUs

Adyen ist ein Enterprise-Unternehmen. Im Halbjahresbericht 2022 wird aber auch betont, eine Banking-as-a-Service Lösung an kleine und mittelgroße Unternehmen anzubieten. Die technische Infrastruktur dafür steht bereits.

Die seit langem bestehende Unterversorgung von KMUs durch traditionelle Finanzinstitute eröffnet Wachstumsmöglichkeiten für Plattformunternehmen und Adyen gleichermaßen. Dank vorangegangenen Investitionen in Technologie und Lizenzen ist Adyen einzigartig gut positioniert, um von den Geschäftsmöglichkeiten als Banking-as-a-Service zu profitieren. Die eingebettete Finanzproduktsuite von Adyen, die auf den eigenen Lizenzen aufbaut und über eine einzige Integration angeboten wird, bietet Plattformunternehmen Geschäftsfinanzierung, Kartenausgabe und Bankkonten - und schafft so eine hohe Benutzerfreundlichkeit und einen schnellen Zugang zu Finanzdienstleistungen für KMUs.

Wachstumssegmente: Issuing & Capital

Adyen hat zuletzt einen vorsichtigen Ausblick auf zwei Wachstumssegmente gegeben: Issuing und Capital.

Das Issuing-Produkt gibt es bereits, setzt allerdings bisher wenig um. Capital ist in einer ersten Pilotphase, entsprechend gibt es noch keine Zahlen. Langfristig sieht Adyen hier bei beiden große Chancen.

Im Jahr 2019 kam Adyen Issuing als Lösung dazu, mit dem Merchants in der Lage sind virtuelle und physische Kreditkarten auszustellen. Hinter der Lösung stecken viele technische Schritte, die Adyen nun nahtlos an die eigene Finanzplattform andockt.

Adyen Capital ist eine Finanzierungslösung. Tatsächlich habe ich dazu nur sehr wenig gefunden, vielleicht auch wegen des generischen Wortes "Capital". Auf dem CMD 2022 wird es ab 01:04:00 erklärt. Kunden können dort mit nur einem Klick Geld von Adyen erhalten, was - inkl. recht hoher Zinsen - dann zurückgezahlt wird.

Adyen kann die Bonität hier vorher prüfen, da es alle Zahlen kennt, und danach automatisch die Rückzahlung abwickeln.

Bullenszenario: Wie gut könnte es laufen?

- Die Weltwirtschaft erholt sich wieder, die Zeit der starken Kosteneinsparungen ist vorbei.

- Auch der E-Commerce erholt sich und kehrt auf den alten Wachstumspfad zurück.

- Adyens neue Mitarbeiter, v.a. in Nordamerika, schaffen es dort zusätzlich das Umsatzwachstum wieder anzuschieben.

- Die Margen verbessern sich dadurch insgesamt wieder über die nächsten 12 - 24 Monate.

- Langfristig erreicht Adyen die gesteckten Ziele.

Bärenszenario: Wie schlecht könnte es laufen?

- Die Weltwirtschaft bleibt noch länger im Kostensparmodus, gerade in Europa, wo Adyen den größten Marktanteil hat.

- Der E-Commerce erholt sich wieder, wächst aber nicht mehr so schnell wie in der Vergangenheit.

- Adyen leidet noch länger unter der gestiegenen Mitarbeiterzahl, die Marge bleibt dadurch auf Sicht der nächsten Jahre unter den Werten der letzten Jahre.

- Adyen muss die langfristigen Ziele, sowohl im Umsatzwachstum als auch in der Profitabilität, nach unten korrigieren.

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken zusammen, die wir im Geschäftsmodell identifizieren konnten.

Schwächen

Wo Licht ist, ist meist auch Schatten.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Hier geht's nun viel mehr darum: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Aktienbewertung & Investment-These

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Der faire Wert der Aktie

Ich kalkuliere hier auf Basis des Nettoumsatzes.

Für die Ermittlung des fairen Werts (alle Erläuterungen dazu über diesen Link) habe ich folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

Bei Adyen besteht das Wachstum des Nettoumsatzes aus (a) neuen Kunden, (b) Ausweitung der Geschäfte mit Bestandskunden, (c) dem weltweiten Wirtschaftswachstum und (d) der Veränderung der Take Rate, also der Transaktionsgebühr.

- Umsatzwachstum zuletzt: 30 - 40% pro Jahr, in H1 '23 allerdings nur noch +21%.

- Adyens Prognose: Mittel- und langfristig ca. 25 - 30% pro Jahr wachsen.

- Analystenerwartung: +19% in 2023, +24% in 2024

- Meine kurzfristige Annahme: Ich erwarte definitiv eine gewisse Erholung, da der Krisenmodus (Inflation, Konsumentenzurückhaltung, Sparmaßnahmen der Unternehmen) nicht ewig anhalten sollte. Ich nehme 20% pro Jahr an (kurzfristig leicht darunter, mittelfristig wieder leicht darüber).

- Meine langfristige Annahme: Entsprechend der Erwartung von Adyen kann ich mir gut vorstellen, dass sich das Wachstum noch länger aufrecht erhalten lässt. Es gibt neue Länder, neue Produkte und schon ein bestehendes Wachstum über Bestandskunden. Ich gehe daher langfristig von 10% pro Jahr aus.

Nettomarge

Das Ziel der EBITDA-Marge ist 65%+, die Vergangenheit war ~60%, die heutige Realität sind 53%. Da die Marge vor allem durch mehr Mitarbeiter gesunken ist, sehe ich keinen Grund, warum die alte Marge nicht wieder erreicht werden kann - entweder durch Entlassungen, zukünftig langsameres Einstellen oder dadurch, dass die Mitarbeiter mehr Umsatz erzielen.

Bei der Nettomarge nehme ich daher 44%. Das hat Adyen 2021 und 2022 mit ~46% schon übertroffen, liegt wohl auch noch unter Adyens eigenem langfristigen (aus der EBITDA-Marge abgeleitetem) Ziel, ist daher etwas vorsichtiger gesetzt.

Bewertungsniveau

Die Bewertungsniveaus von Adyen sind durch den Kursverfall der letzten Monate und Jahre auf dem bisher günstigsten Niveau im Vergleich zur eigenen Historie angekommen.

Heute liegt das KGV bei 37, das KGVe bei 34. Ich gehe davon aus, dass die Aktie - basierend auf den anderen Annahmen - noch mit einem leicht überdurchschnittlichen KGV von 20 bewertet sein wird.

Sonstiges

Noch schüttet Adyen kein Geld aus und kauft keine Aktien zurück, obwohl es seit 2020 fast 5 Mrd. Euro an Free Cashflow erzielt hat. Durch diese kontinuierliche und hohe Profitabilität erscheint mir das aber auf absehbare Zeit als gute Option.

Viele Webseiten weisen als Enterprise value 15 Mrd. Euro aus, damit wäre die Aktie nochmal 25% günstiger. Ich halte hier aber 19 Mrd. Euro als Enterprise Value (und 21 Mrd. Euro als Marktkapitalisierung) für realistischer.

Meine Renditeerwartung

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: ADY. Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an. Keine Garantie für die Zukunft.

Renditerechner-Tool

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Die Scorecard

StrategyInvest Scorecard

Je Kategorie bis zu 25 Punkte. Insgesamt 20+ Kriterien.

Qualität

Profitabilität, Bilanz & Risiken

Geschäftsmodell

Burggraben, Alleinstellung & Preismacht

Wachstum

Umsatz, Gewinne & Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More

Bewertung

KUV, KGV & weitere

Gesamtscore

Stark 🥳

Pro, Contra & Fazit: Aktie jetzt kaufen?

Fazit

Mir gefällt das Geschäftsmodell von Adyen prinzipiell gut und ich halte es für ein langfristig beständiges und hochqualitatives Unternehmen. Die Bewertung war mir persönlich lange zu teuer, heute finde ich sie weitestgehend fair.

Das hohe Wachstum in Kombination mit der kontinuierlichen und deutlichen Profitabilität senkt das Risiko deutlich. Dazu ist Adyen fest in anderen Unternehmen verankert. Risiko entsteht hier eher durch den aktuellen Abwärtstrend.

Was mir etwas fehlt ist noch der entscheidende Vorteil und Burggraben im Geschäftsmodell, auch gegenüber Stripe oder Braintree, der Adyen auch über viele weitere Jahre so hohe Wachstumsraten beschert oder den Großteil des aktuell eher verteilten Marktes einnehmen lässt.

Dafür scheint mittlerweile viel Realismus, womöglich auch Pessimismus, in den Bewertungen der Payment-Aktien wie Adyen und PayPal stecken. Die Renditeerwartung sieht hier durchaus positiv aus, die Annahmen scheinen dabei nicht utopisch. Ich überlege hier eine Position aufzubauen.