Adidas ist der zweitgrößte Sportartikelhersteller der Welt. Es steht finanziell gut dar, Konkurrenten haben zuletzt aber schneller an Umsatz zugelegt. Der Kurs hat sich zuletzt erholt, steht aber noch deutlich unter Allzeithoch.

Nun stehen Umbrüche an. Nachhaltigkeit wird wichtiger, außerdem der Direktvertrieb im E-Commerce ein immer wichtigerer Absatzkanal. Kann Adidas hier profitieren oder muss es um seine starke Stellung der letzten Jahrzehnte fürchten?

- 📉 40% unter Allzeithoch: Zwar hat die Aktie sich seit dem Tief im Oktober '22 fast wieder verdoppelt, sie steht aber immer noch 40% unter Allzeithoch, das erst Mitte 2021 erreicht wurde.

Qualität: Adidas erzielt kontinuierlich Überschüsse, plant zudem den Rückkauf eigener Aktien und Dividendenausschüttungen.

Finanzielle Stabilität: Adidas verfügt trotz der kurzfristigen Turbulenzen über eine gute Ertragssituation, aber auch über ausreichend Eigenkapital und damit Sicherheit für Anleger.

Strategischer Wandel: Durch die steigende Relevanz von Nachhaltigkeit und Direktvertrieb im E-Commerce wandelt sich der Markt, bietet damit Chancen und Risiken.

Finden wir also heraus, ob sich eine Investition aktuell lohnen könnte. Ist die Adidas Aktie überbewertet? Oder sollte man jetzt Adidas Aktien kaufen? Diesen Fragen versuchen wir uns zu nähern.

Dabei erfährst du, wie das Geschäftsmodell funktioniert und wie gut es ist, woraus der Burggraben besteht, wie die aktuelle Strategie aussieht und wie die Chancen von dieser sind. Viel Spaß!

More...

Überblick & Investment-These

Adidas wurde offiziell 1949 in Herzogenaurach von Adolf Dassler gegründet. Die Ursprünge gab es bereits in den 1920er-Jahren, als Adolf Dassler zusammen mit seinem Bruder Rudolf Dassler Sportschuhe produzierte. Aus einem Streit gingen dann Ende der 1940er-Jahre Adidas und Puma hervor.

CEO war seit 2016 Kasper Rorsted. Erst war er beliebt und der Manager des Jahres, dann wurde sein Sparregime als Grund gesehen, warum Adidas nicht mehr kreativ und innovativ genug ist. Das habe ich in der letzten Analyse beschrieben, tatsächlich wurde er dann zum 1. Januar 2023 gegen den bis dato amtierenden CEO von Puma, Bjørn Gulden, ausgetauscht. Adidas gilt nach Nike als zweitgrößter Sportartikelhersteller der Welt.

Adidas schreibt im jüngsten Quartalsergebnis Q3 '23:

Wir sind noch nicht da, wo wir sein wollen, aber: Wir machen Fortschritt.

Das klingt deutlich verhaltener als Nike, wo der CEO sagt:

Es gab nie eine bessere Zeit um Nike zu sein.

Schauen wir mal, was dran ist. Die Nike Aktienanalyse gab es zuletzt schon.

Das Geschäftsmodell ist simpel: Adidas verkauft Sportartikel aller Art. Schuhe, Bekleidung und Accessoires für nahezu alle Sportarten. Dafür bietet Adidas bestehende und neue Produkte an. Für einige kooperiert Adidas mit bekannten Sportlern, Künstlern oder anderen Unternehmen.

Einen großen Teil macht Sponsoring aus, bspw. bei großen Sportevents oder als Ausstatter von Mannschaften (bspw. die deutsche Fußballnationalmannschaft und der FC Bayern München).

Diese Grafik aus dem letzten Quartalsbericht gibt einen Ausblick auf anstehende Events. und Produkte:

Der Aktienkurs hat sich langfristig großartig, in den letzten fünf Jahren okay entwickelt. Gerade vor dem Hintergrund, dass zuletzt viel Geld für den Rückkauf eigener Aktien in die Hand genommen wurde, ist der Aktienkurs etwas enttäuschend verlaufen.

Ich habe Adidas Anfang 2022 ausführlich analysiert, fand die Aktie noch etwas zu teuer. Im Kurzupdate '22 fand ich sie dann attraktiv und habe selbst investiert.

Mir war Adidas bisher immer zu teuer. Nun ist das erste Mal der Zeitpunkt gekommen, an dem ich die Adidas-Aktie - auch im Verhältnis zum in meinem Augen eher geringen Risiko - attraktiv bewertet finde.

Das muss kurzfristig nichts heißen. Die Probleme habe ich skizziert und in einem Abwärtstrend kann es immer noch mal etwas weiter runtergehen. Auf der anderen Seite sehe ich schon viel Pessimismus eingepreist, da die Analystenschätzungen zum Umsatz deutlich unter denen des Vorjahres und unter den eigenen Prognosen von Adidas liegen. Insgesamt überlege ich hier eine kleine Position aufzubauen.

Tatsächlich ein gutes Timing, im Oktober '22 wurde das Tief erreicht und seitdem ist der Kurs um über 85% gestiegen.

Factsheet

Factsheet

Alle Zahlen, sofern nicht anders angegeben, in der jeweiligen Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). Zusatz 'e' = erwartet, 'YoY' = im Jahresvergleich.

Die Eckdaten

- Land: Deutschland

- Branche: Sportartikelhersteller

- Marktkapitalisierung: 35 Mrd. EUR

- Enterprise Value: 40 Mrd. EUR

- Umsatz: 21,8 Mrd. EUR

- Ergebnis: -0,1 Mrd. EUR

- Free Cashflow: ~0

Bewertung

- KUV: 1,5

- KGV: - (theoretisch bei historischer Nettomarge von 6%: 25)

- KGVe: 500+

- KCV: -

Qualität & Wachstum

- Eigenkapitalquote: 25%

- Bruttomarge: 46%, langfristig 50%

- Operative Marge: 1%, langfristig 8%

- Nettomarge: -1%, langfristig 5 - 6%

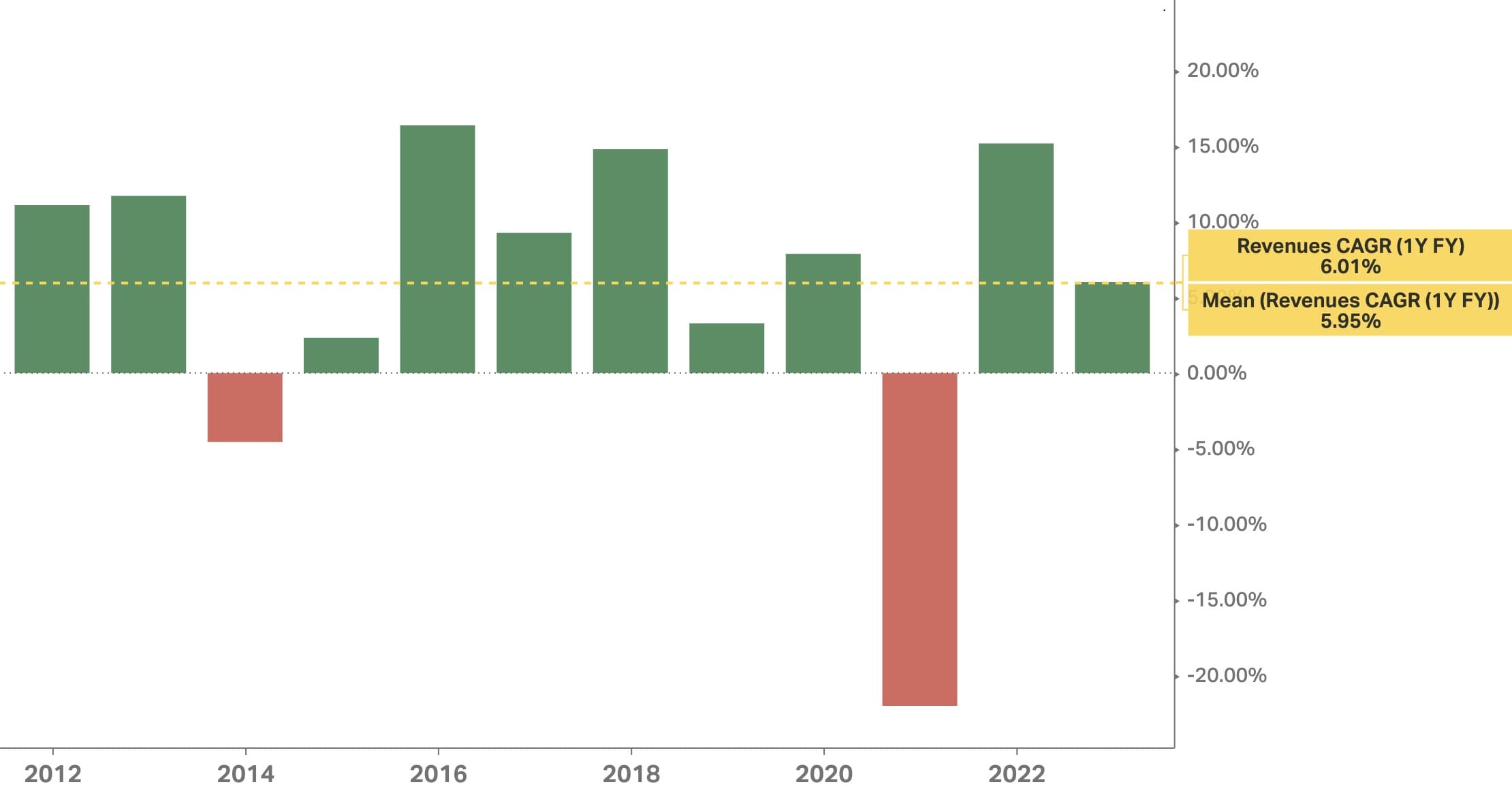

- Umsatzwachstum: langfristig 6% p.a.

Schauen wir uns nun an, was hinter diesen Zahlen steckt.

Zahlencheck

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht.

Neueste Quartalsergebnisse

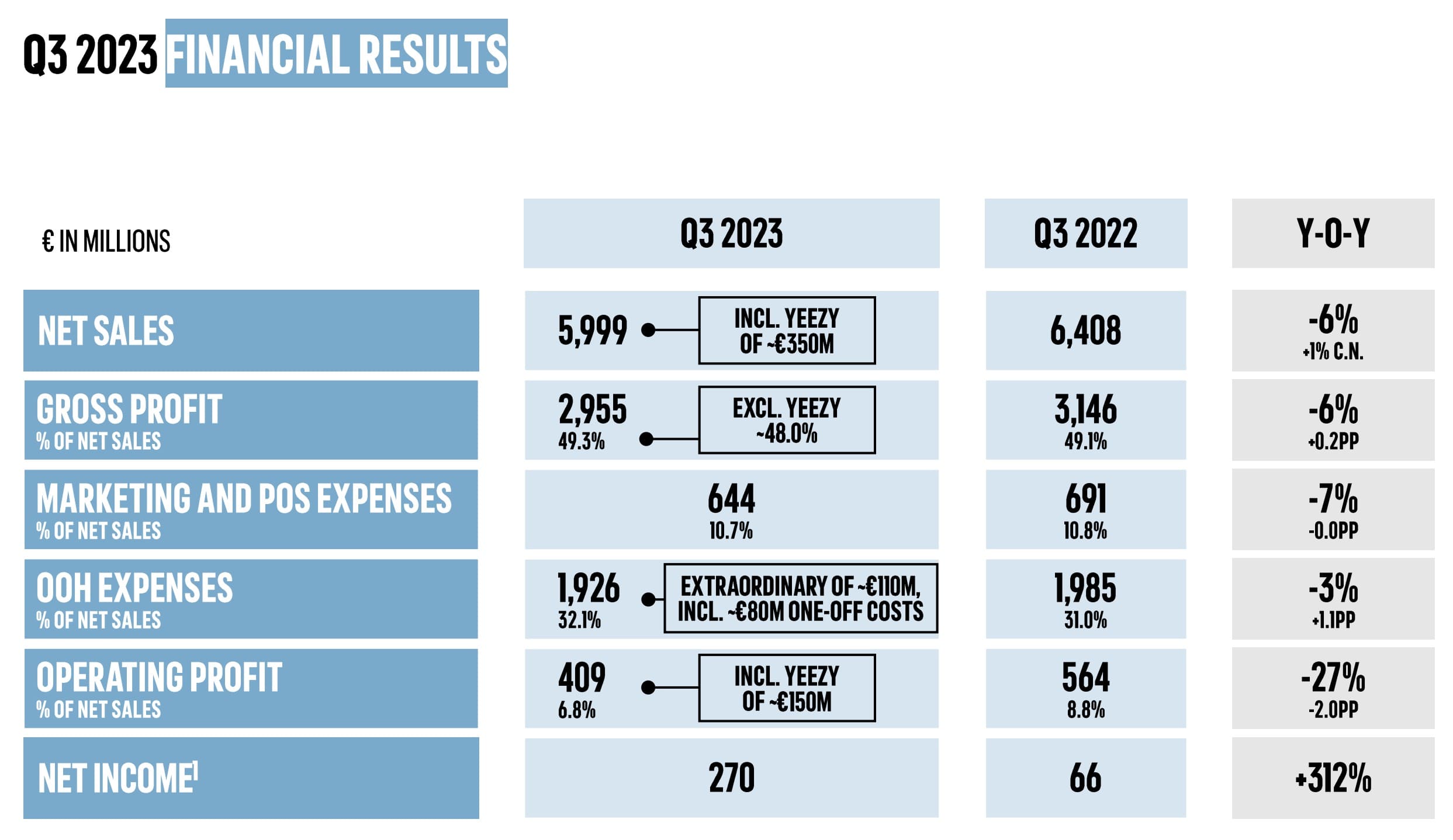

Im jüngsten Quartal lag das offizielle Umsatzwachstum bei desaströsen -6%. Aber: Bereinigt wurden es +1%. Bereinigen wir noch um das geschlossene Geschäft Yeezy mit Kanye West, sind es sogar +2%.

Der operative Gewinn lag immerhin wieder bei 6%, im Vorjahr waren es 9%. Auch hier wäre es ohne Yeezy etwas besser. Das Nettoergebnis liegt immerhin deutlich über Vorjahr.

Während China noch im Vorjahr problematisch war, ist nun Nordamerika die schwächste Region.

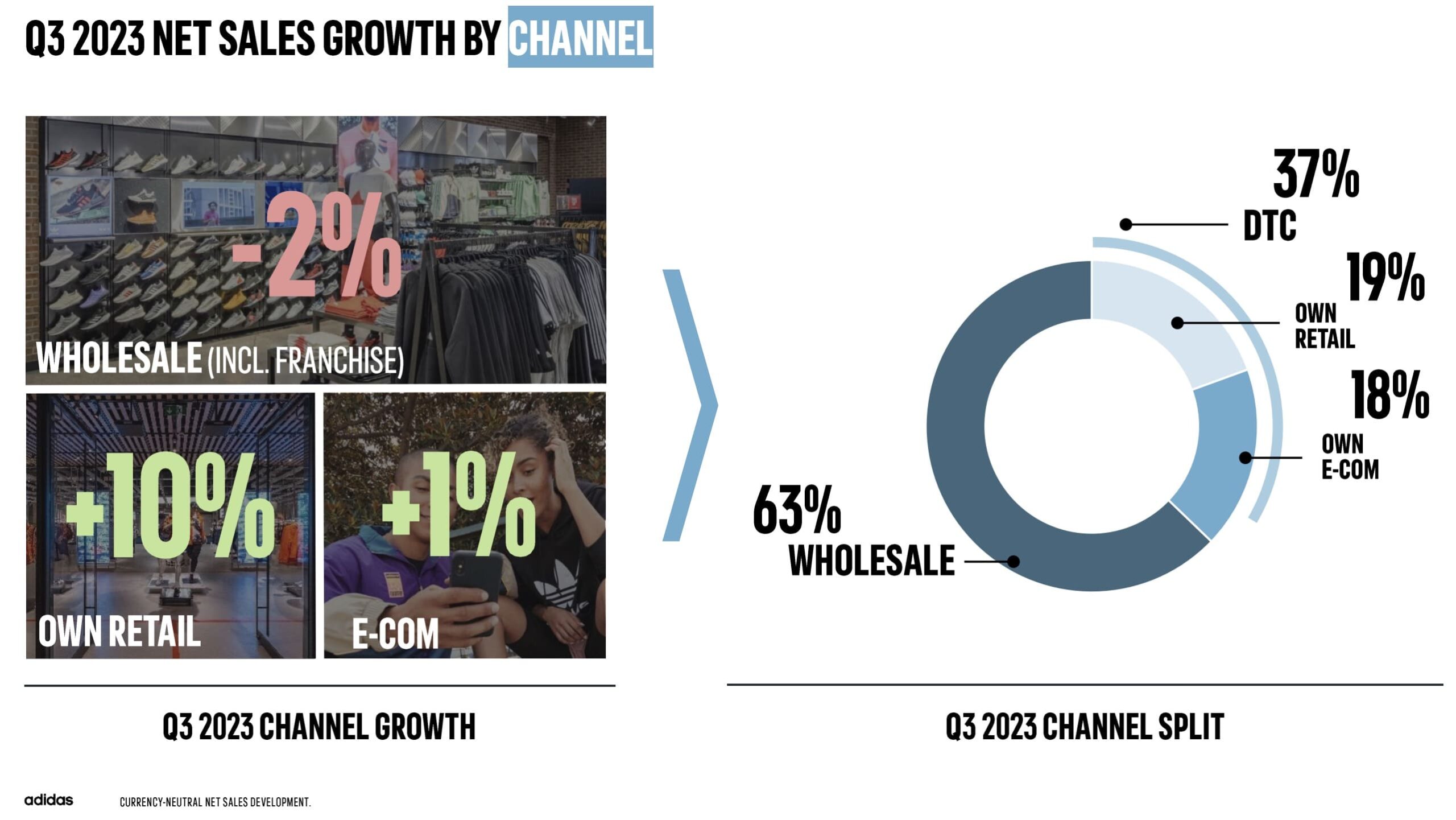

Der normale Handel leidet stärker, der eigene Handel konnte stärker zulegen. Damit sind die Verkaufskanäle auch für etwas Margenaufschwung verantwortlich.

Wachstum

Langfristig lag das Umsatzwachstum bei 6% pro Jahr. Nur in zwei Jahren gab es eine Schrumpfung.

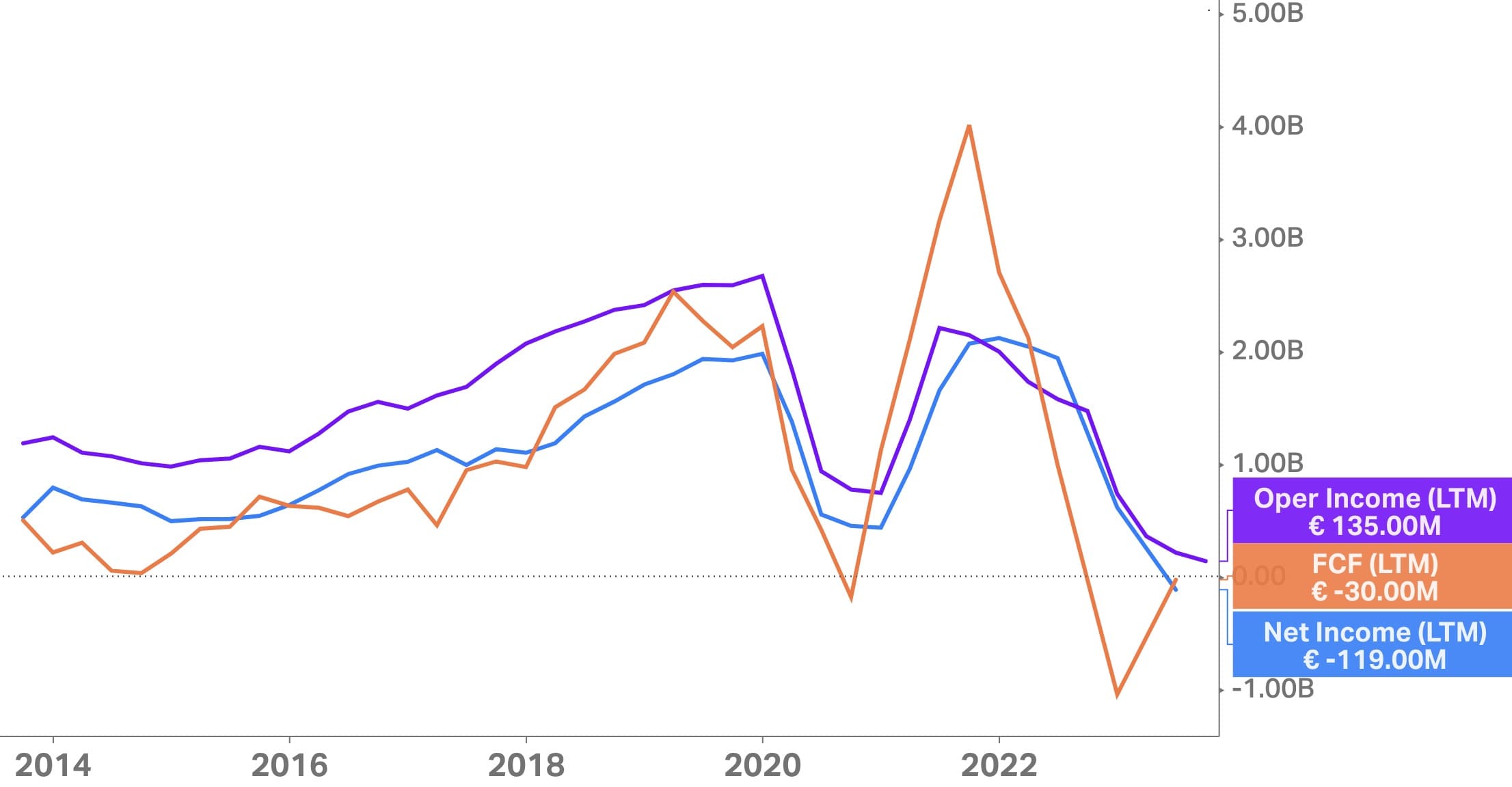

Bis 2020 sind die Überschüsse konstant angestiegen und haben den Aktienkurs in neue Höhen getrieben. In der Pandemie ging es Ab und Auf, ehe es zuletzt auf die schlechtesten Jahreswerte seit 10 Jahren ging. Leicht negatives Ergebnis und Free Cashflow, noch leicht positives operatives Ergebnis.

Immerhin: Die neuesten Quartalsergebnisse zeigen schon in eine deutlich bessere Richtung, auch der Free Cashflow hat sich stark erholt.

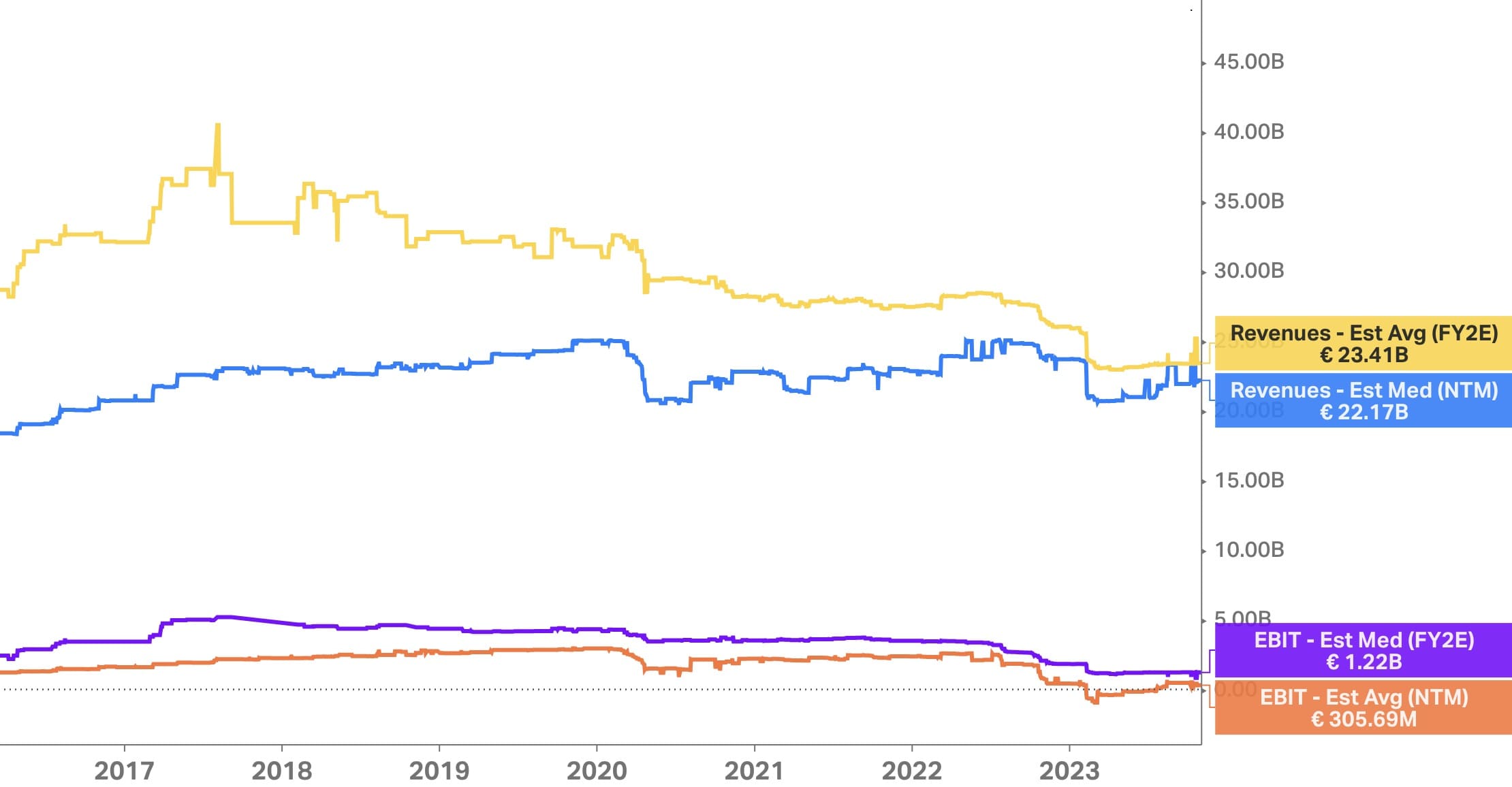

Die folgende Grafik zeigt die Entwicklung der Prognosen der Analysten zu Umsätzen und EBIT, jeweils die nächsten 12 Monate und im übernächsten Geschäftsjahr. Die Schätzungen haben sich immer weiter angenähert, heißt: Die langfristigen Wachstumserwartungen wurden immer geringer.

Die Einschnitte der letzten Quartale waren gar nicht so groß, eher scheinen die Erwartungen jahrelang etwas vorsichtiger geworden zu sein.

Profitabilität

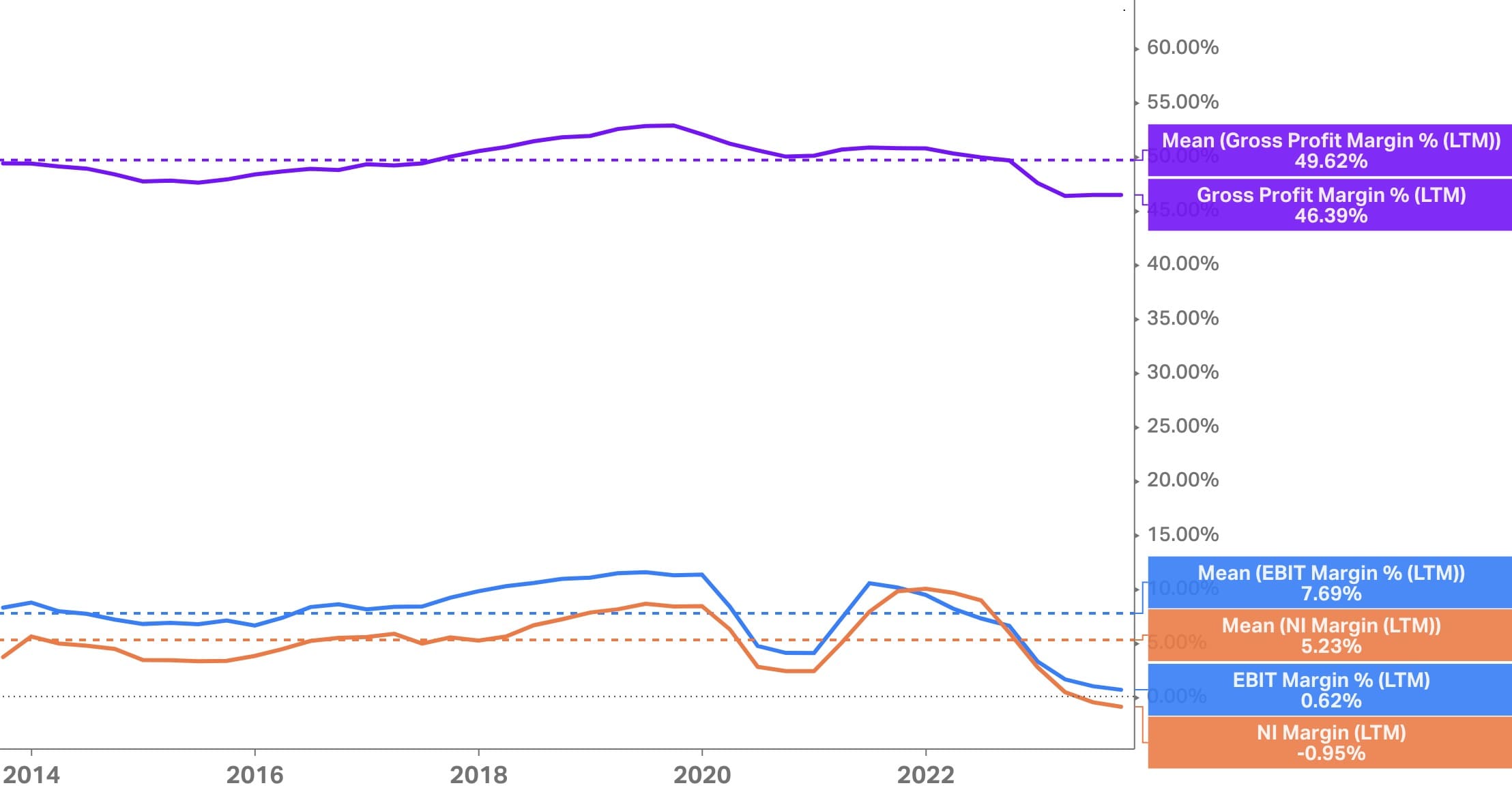

Die Margen, heute (letzte 12 Monate) und langfristig:

- Bruttomarge: 46% / 50%

- Operative Marge: 1% / 8%

- Nettomarge: -1% / 5%

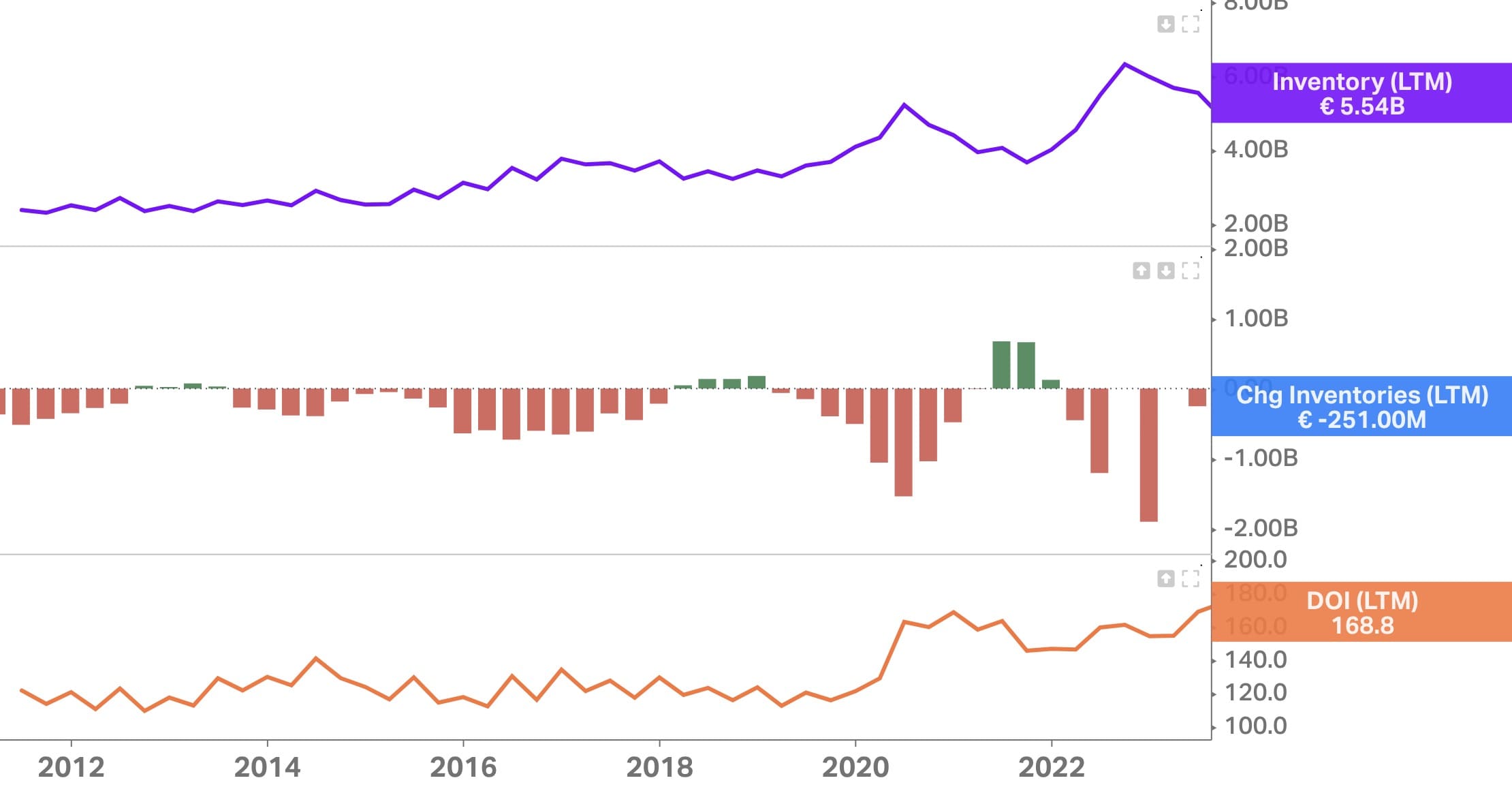

Schauen wir damit genauer auf ein Hauptproblem, das Inventar. Es hat immer weiter zugenommen über die Jahre, aber der Umsatz ist auch größer geworden.

Nun ist das Inventar stark aufgebaut worden, der Umsatz zuletzt gefallen. Das Verhältnis davon, die Days of Inventory (DOI) sind damit am Höchstpunkt: 169 Tage könnte Adidas den Umsatz über das eigene Inventar abwickeln. Zum Vergleich: Bei Nike waren es zuletzt nur 107 Tage.

Adidas kommentiert das auch und liefert noch mehr Kontext. Das Inventar ist demnach ca. 20% gefallen. Die gewählte Skalierung der Grafik lässt es aber deutlicher aussehen.

Kapitalmanagement

Seit 2022 setzt Adidas ein Aktienrückkaufprogramm um. Bis 2025 sollen es damit insgesamt 5 Mrd. Euro werden, wir sind damit knapp vor der Halbzeit. 2022 wurde tatsächlich für 2,5 Mrd. Euro zurückgekauft, 2023 fehlt allerdings der Free Cashflow, was die Pläne etwas durchkreuzen kann.

Dazu kommen geplante Dividendenausschüttungen in Höhe von 30 bis 50% des Gewinns. Beides zusammen bedeutet, dass Adidas große Teile des Cashflows an Aktionäre zurückgibt - sobald es ihn denn wieder gibt.

Die Dividenden wurden meistens erhöht, zuletzt gab es mal eine Aussetzung und Stagnation. Im langfristigen Durchshcnitt ist die Dividende um 20% pro Jahr gestiegen.

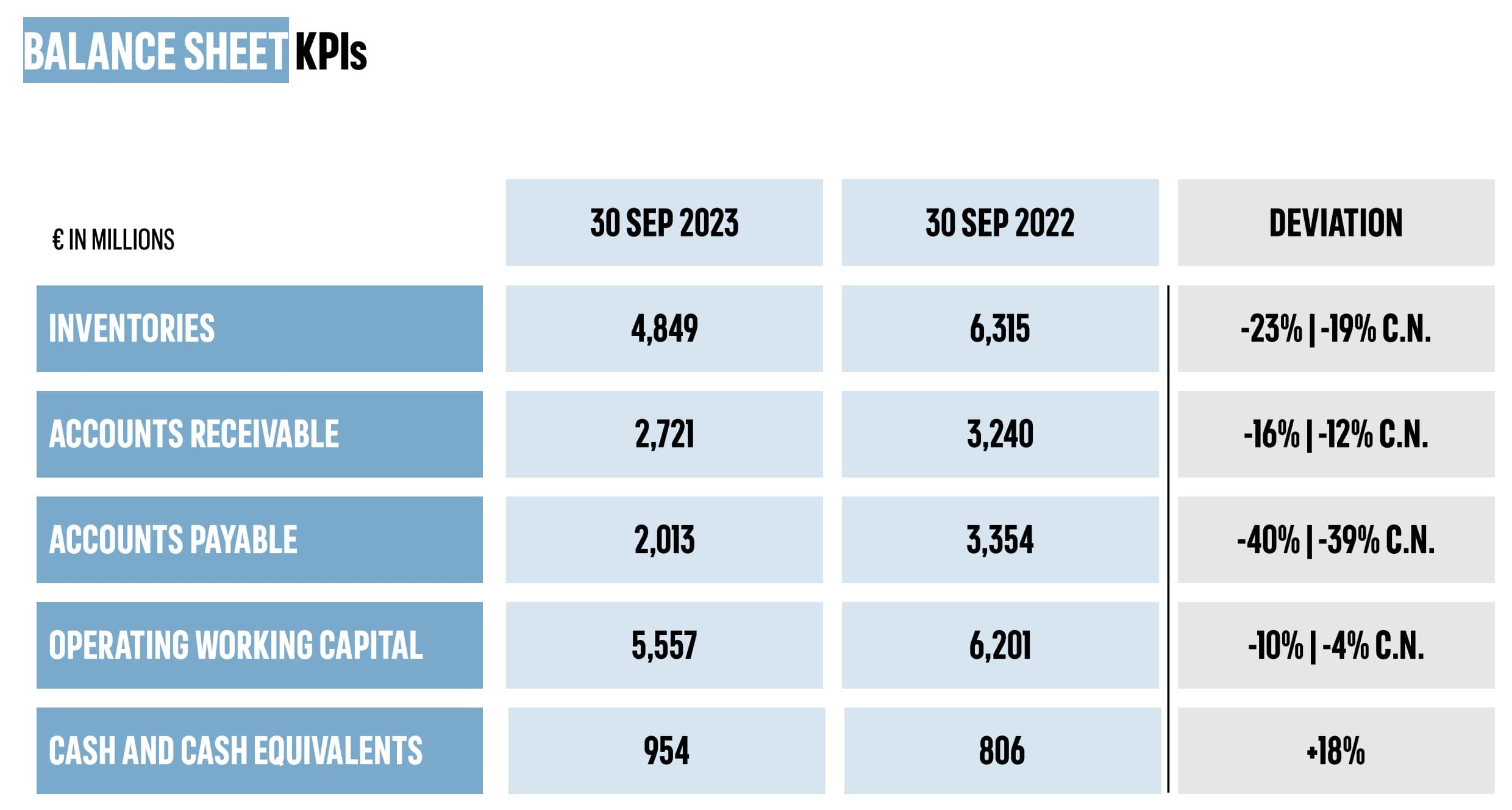

Bilanz

Die Bilanz von Adidas sieht immer noch gut aus. Anleihen, die im Februar 2023 ausgegeben wurden, erhielten A-Ratings. Damit gehört Adidas zu den besten Unternehmen, auch wenn der Ausblick schlechter geworden ist.

Geschäftsmodell, Burggraben & Strategie

Bevor wir gleich in die SWOT-Analyse gehen, schauen wir in die Zukunft. Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Marktanalyse & Konkurrenz

Es gibt unzählige Marken, Hersteller und Händler im Segment. Zwar sind all diese Konkurrenten, es gibt allerdings für viele unterschiedliche Marken Platz. Sie sprechen unterschiedliche Regionen und Zielgruppe mit unterschiedlichen Produkten und Markenbotschaften an und werden es auch weiterhin tun.

Es gibt junge Marken wie die Laufschuhmarke On (ca. 8 Mrd. Euro wert) oder die Yoga-Bekleidungsmarke Lululemon (über 55 Mrd. USD wert). Auch Puma ist ein Konkurrent aus Deutschland, natürlich Nike aus den USA. Neben den Unternehmen gibt es auch viele weitere Marken: New Balance, das mittlerweile von Adidas verkaufte Reebok, Converse (gehört zu Nike) uvm.

Adidas vs. Nike vs. Puma vs. Lululemon

Ein Zahlenvergleich gegen Nike, Puma und Lululemon:

Header | Adidas | Nike | Puma | Lululemon |

|---|---|---|---|---|

Enterprise Value | 38 Mrd. EUR | 165 Mrd. USD | 10 Mrd. EUR | 58 Mrd. USD |

Umsatzwachstum (langfristig) | 6% p.a. | 8% p.a. | 10,5% p.a. | 23% p.a. |

-3% | 9% | 10% | 25% | |

Bruttomarge (langfristig) | 50% | 45% | 47% | 56% |

Operative Marge (langfristig) | 6% | 12,5% | 7% | 21% |

KUV | 1,5 | 3,2 | 1 | 6 |

KGVe | 500+ (theoretisch 25 bei ∅ Marge) | 29 | 24 | 35 |

von Analysten erw. Umsatzwachstum | 8% | 8% | 9% | 18% |

Tatsächlich zeigen die Zahlen vieles sehr gut:

- Adidas hat eine gute Bruttomarge, verliert aber in den operativen Kosten einen Großteil

- Adidas hat mit Abstand den größten Schlag im Umsatzwachstum hinnehmen müssen

- Lululemon ist ein Premium-Anbieter mit höheren Margen (und aktuell auch deutlich höheren Wachstumsraten)

- Die Analystenerwartungen sind, außer bei Lululemon, recht gleichauf

Für Adidas zeigt das die Schwächen der Vergangenheit. Andererseits aber auch, dass sich der Umsatz durchaus ähnlich erholen könnte und die Bewertung bei Rückkehr auf die durchschnittliche historische Marge mit Puma die günstigste wäre.

Vor einem Jahr sah die relative Unterbewertung für mich deutlicher aus. Seitdem ist Adidas stark gestiegen (+85%), Nike leicht gefallen (-5%), Puma stagniert, Lulemon konnte ebenfalls zulegen (+30%). Das hat die relativen Bewertungsunterschiede in meinen Augen stark angeglichen.

Oberflächlich betrachtet sieht Lululemon in meinen Augen sogar stark aus. Es ist nur leicht höher bewertet als Nike, dafür wächst es stärker und ist profitabler. Das wäre dann aber Chance für eine weitere Analyse.

Bewertung des Geschäftsmodells

Wie schneidet das Unternehmen in der Geschäftsmodell-Bewertung der Scorecard ab? Tiefergehende Erklärungen zu den Kriterien gibt's hier und hier.

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Weder gibt es wiederkehrende Umsätze noch Lock-In Effekte. Wer Adidas nicht mehr kaufen möchte kann jederzeit auf andere Marken umsteigen. Einzig Verträge mit Händlern können eine gewisse planbar Abnahme für Adidas bedeuten. Immerhin wird ein gewisser Anteil Menschen recht verlässlich Adidas Produkte suchen und kaufen.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

Es gibt keine Netzwerkeffekte.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger? Wachsen Umsätze stärker als Kosten?

Skaleneffekte sind in unterschiedlichen Bereichen stark ausgeprägt: In der Materialbeschaffung und der Produktion, beim Gewinnen von großen Partnerschaften (bspw. mit Sportlern, Teams oder anderen Unternehmen) und beim Aufbau eines eigenen E-Commerce Geschäfts. Adidas ist als Nummer 2 eben eine der größten Marken, auf der anderen Seite ist Nike noch eine größere Hausnummer.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

Kaum vorhanden. Technologie, Patente o.Ä. sind kein Differenzierungsmerkmal. Technisch ist vermutlich jeder in der Lage, ähnliche Produkte herzustellen.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Die Marke ist stark und enorm wichtig. Pullover und Schuhe sind mehr wert, wenn sie ein Adidas Logo aufgedruckt haben ohne Logo. Die Marke hat auch eine lange Historie mit Sportlern und Mannschaften, die nicht einfach von neuen Marken ersetzt werden kann.

Geschäftsmodell-Bewertung: 12 / 25

Strategie & Chancen

Adidas hat eine Strategie bis 2025 ausgerufen. Der Titel: "Own the game".

‘Own the Game’ is our strategy that guides us through to 2025 – a plan rooted in sport. Sport is adidas’ past, present and future. ‘Own the Game’ puts the consumer at the heart of everything we do and is brought to life by our people.Our strategic focus is on increasing brand credibility, elevating the experience for our consumer and pushing the boundaries in sustainability. The execution of our strategy is enabled by a mindset of innovation across all dimensions of our business as well as our digital transformation. We own the game and will drive significant growth.

Die Eckpfeiler dieser Strategie:

- Credibility: Die Bekanntheit und Wahrnehmung der Marke steigern und verbessern. Das soll vor allem im Bereich Sport, Lifestyle und der weiblichen Zielgruppe passieren.

- Experience: Bessere Erlebnisse für Käufer. Inkludiert Mitgliedschaften, DTC und regionale Expansion.

- Sustainability: Nachhaltig arbeiten und wirtschaften.

Im Kern möchte Adidas für den Kunden bessere Produkte anbieten, die diese drei Eckpfeiler inkludieren. Dafür sind zwei Dinge notwendig: 1. Innovation und ein innovatives Mindset im Unternehmen. 2. Eine digitale Transformation durch die ganze Wertschöpfungskette.

Our consumers are at the heart of ‘Own the Game’. Consumers drive structural trends in our industry through their preferences and behaviors. They strive to live active and healthy lives, they wish to blend sport and lifestyle, and they are digital by default as well as sustainable by conviction. ‘Own the Game’ will be ready to capture those consumer-driven opportunities and carve out new ones for their benefit.

Das "Experience"-Segment

Am spannendsten ist aus meiner Sicht der "Experience"-Bereich, da dieser die größte Unsicherheit zeigt. In den anderen Bereichen gibt es wenig, was man kritisieren könnte.

Hier möchte Adidas stärker in strategisch wichtige Märkte (China, Nordamerika,...) investieren. Auch wichtige Städte (London, Los Angeles, New York, Paris, Shanghai,...) sollen weiter im Fokus stehen. Klingt logisch.

Darüber hinaus möchte Adidas Mitgliedschaften anbieten im schon 2018 gelaunchten Programm. Das ausgerufene Ziel: 500 Mio. Nutzer bis 2025. Diese Mitgliedschaften sollen besondere Aktivität belohnen, bspw. durch exklusive Produktlinien und spezielle Events.

Außerdem will Adidas in den E-Commerce, also im DTC-Modell (Direct-to-consumer) direkt und ohne Zwischenhandel an den Endkunden verkaufen. Das passiert schon zu geringen Anteilen in eigenen Ladengeschäften, zunehmend aber online. Adidas sagt selbst:

e-com continues to be our most important store.

Sowohl der Online-Shop auf adidas.com als auch die App sollen deutlich weiterentwickelt werden. Bis 2025 sollen darüber 8 bis 9 Mrd. Euro Umsatz erzielt werden. Das entspricht ca. 35 bis 40% auf Basis des heutigen Umsatzniveaus. Etwa die Hälfte sollen insgesamt direkt von Adidas an den Endkunden verkauft werden.

Durch das DTC-Modell (eigene Filialen & eigener Online-Shop) kann Adidas größere Anteile der Wertschöpfung bei sich behalten. So sieht die Wertschöpfungskette grob aus:

Eine Herausforderung dabei ist, dass die Zwischenhändler das natürlich nicht so lustig finden. Für sie ist Adidas direkter Verkauf eine Konkurrenz zu ihren eigenen Filialen.

Meine Meinung: Zum einen ist es eine Notwendigkeit, das Adidas sich mit Hochdruck auf den Wandel Richtung E-Commerce einstellt. Zum anderen bietet es Chancen: Je weniger Zwischenhändler, desto mehr Marge bleibt bei Adidas.

Bewertung der Strategie

Aufbau der Strategie

Adidas richtet sich an Kundenbedürfnissen aus: Markenbekanntheit, Nachhaltigkeit und ein angenehmes Kauferlebnis, v.a. auch online.

Chancen durch die Strategie

Adidas bleibt relevant bei der Zielgruppe. Dazu kann durch gute Nachhaltigkeit ein Alleinstellungsmerkmal geschaffen werden, gleichzeitig die Marke positiv beflügeln. Durch DTC-Verkauf können Margen steigen, da es weniger Zwischenhändler gibt.

Warum es klappen könnte:

Warum es scheitern könnte:

Finanzielle Ziele

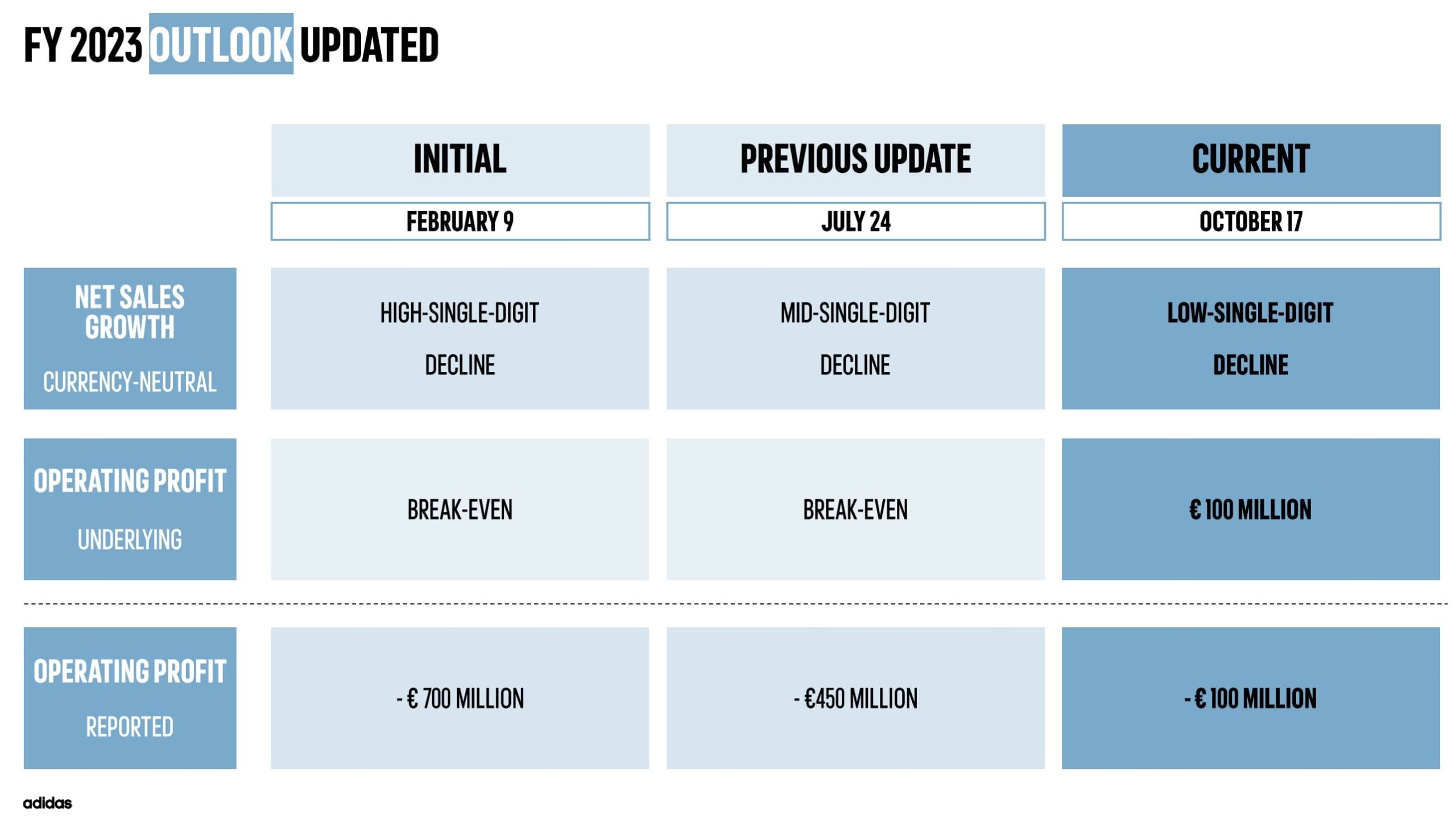

Den Ausblick für dieses Geschäftsjahr (nur noch Q4 '23 ist offen) musste Adidas beim Umsatz mehrfach senken, im operativen Gewinn konnte man ihn leicht erhöhen. Man wird also ganz leicht profitabel sein bei minimal niedrigerem Umsatz.

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken zusammen, die wir im Geschäftsmodell identifizieren konnten.

Schwächen

Wo Licht ist, ist meist auch Schatten. Fassen wir die Schwachstellen des Unternehmens zusammen.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

#1 Schnelle Erholung

Adidas hatte gute Jahre und wurde zuletzt umso stärker getroffen. Sowohl Umsatz als auch Marge gingen zurück. Die Analysten erwarten immerhin im Umsatzwachstum eine kurzfristige, in den Margen eine mittelfristige Erholung. Das teile ich: Die großen Gegenwinde - Wechselkurseffekte, noch leicht erhöhte Liefer- und Logistikkosten, Inflation, getrübtes Konsumklima, aufgebaute Überbestände und notwendige Rabattierungen - sind wohl vor allem temporäre Effekte.

Wahrscheinlichkeit: hoch (mittelfristig) | Auswirkung bei Eintritt: hoch

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Hier geht's nun viel mehr darum: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Aktienbewertung & Renditeerwartung

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Dafür kalkuliere ich drei Szenarien: Ein pessimistisches, ein optimistisches und das Szenario, das ich im Mittel erwarte. Ausreißer nach unten und oben sind naturgemäß auch immer möglich.

worst case

pessimistisch

erwartet

optimistisch

best case

Der faire Wert der Aktie

Für die Ermittlung des fairen Werts (alle Erläuterungen dazu über diesen Link) habe ich folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt: +1% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More im letzten Quartal, -3% TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More, 6% langfristig

- Analystenerwartung: 8% in 2024, 9,5% in 2025

- Meine kurzfristige Annahme: Ich glaube an Nachholeffekte, die Kehrtwende könnte schon eingeleitet sein. Kurzfristig nehme ich 6% an.

- Meine langfristige Annahme: 6% p.a. Ich glaube, dass Adidas die richtigen Wege geht, um langfristig ein moderates Wachstum zu erreichen. Der Markt an sich wächst allerdings nicht so stark, weshalb im Wesentlichen Marktanteile gehalten und gewonnen werden müssen.

Nettomarge

Die Nettomarge liegt durchschnittlich bei 5 - 6%. Nike liegt eher bei 10%. Hier möchte Adidas auch hin, ähnlich wie Nike auch durch den höheren DTC-Anteil die Margen steigern. Ich halte langfristig 5 - 8% für realistisch. Im Mittel nehme ich hier 7% an.

Bewertungsniveau

Über die letzten Jahre lag das KGV fast immer über 20, zum Tiefpunkt bei meinem letzten Kursupdate fiel das KGV auf 13. In den Jahren seit 2015 war es sonst nie unter 19. Langfristig nehme ich hier ein KGV von 22 an. Nike liegt historisch eher bei 30 (wobei ich auch da eher 24 langfristig annehme). Das zeigt aber noch etwas Potenzial, gleichzeitig spiegelt es aber die höheren US-Bewertungen wider.

Sonstiges

Die Ausschüttungsquote nehme ich mit 60% an. Als Firmenwert nehme ich den Enterprise Value (40 Mrd. Euro), der über der Marktkapitalisierung liegt (5 Mrd. Euro) und damit die Nettoverschuldung berücksichtigt.

Meine Renditeerwartung

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: ADS.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Die Scorecard

Hier gibt's die ausführlichere Erklärung zur Methodik der Scorecard.

StrategyInvest Scorecard

Je Kategorie bis zu 25 Punkte. Insgesamt 20+ Kriterien.

Qualität

Profitabilität, Bilanz & Risiken

Geschäftsmodell

Burggraben, Alleinstellung & Preismacht

Wachstum

Umsatz, Gewinne & Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More

Bewertung

KUV, KGV & weitere

Gesamtscore

Gut 🙂

Pro, Contra & Fazit: Aktie jetzt kaufen?

Pro

Contra

Mein Fazit

Ich selbst bin seit einem Jahr in Adidas investiert mit einem Gewinn über 70%. Was mache ich nun mit der Aktie?

Adidas hat einige Probleme. Die positive Seite: Dadurch kann es sich deutlicher erholen und es zeigt, dass trotz so vieler Probleme nie die Existenz von Adidas in Frage gestellt wurde. Es ist ein zeitloses Produkt, eine etablierte Marke und Verlustjahre (wie zuletzt) sind eine Seltenheit.

Allerdings wurde die Unterbewertung, die ich vor einem Jahr sah, enorm schnell und deutlich durch den 85% Kursanstieg aufgeholt. Diesen hat die Konkurrenz nicht gesehen. Nimmt man heute eine durchschnittliche Marge an, liegt Adidas bei einem KGV von 25. Angesichts dessen, dass diese Marge noch nicht wieder erreicht wurde, finde ich das zwar nicht teuer, aber rein optisch eben auch nicht günstig.

Die detailliertere Renditeberechnung bestätigt das Bild. Ein fair bewertetes Investment, aber nicht mehr schreiend günstig. Ich kann mir gut vorstellen, dass Adidas kurzfristige Erholungseffekte erzielt, für mich als langfristigen Anleger landet Adidas nun aber eher auf der Verkaufsliste. Auch deshalb, da mein eigenes Depot mir etwas zu E-Commerce lastig ist.