Der Cybersecurity-Markt ist ein Wachstumsmarkt aus starken und potenziell hochprofitablen Unternehmen. Fortinet ist eines der größten Unternehmen und vermutlich das profitabelste. Warum es sich lohnt einen genaueren Blick auf die Aktie zu werfen:

- 📈 Spannendes Geschäftsmodell: Fortinet bietet Cybersecurity-Lösungen, sowohl physische Produkte (Hardware) als auch Software. Durch ein breites Angebot sichert Fortinet die Geräte, Zugänge, Netwerke und Clouds der Kunden. Gerade im Bereich der Firewalls gilt Fortinet als führend.

- 🛡️ Zukunftsmarkt: Durch zunehmende Digitalisierung, Remote Work und KI nehmen Cyberangriffe zu. Umso wichtiger wird der Schutz vor diesen. Entsprechend erwarten Analysten zweistellige Wachstumsraten für den Markt, in dem Fortinet einer der größten Anbieter ist.

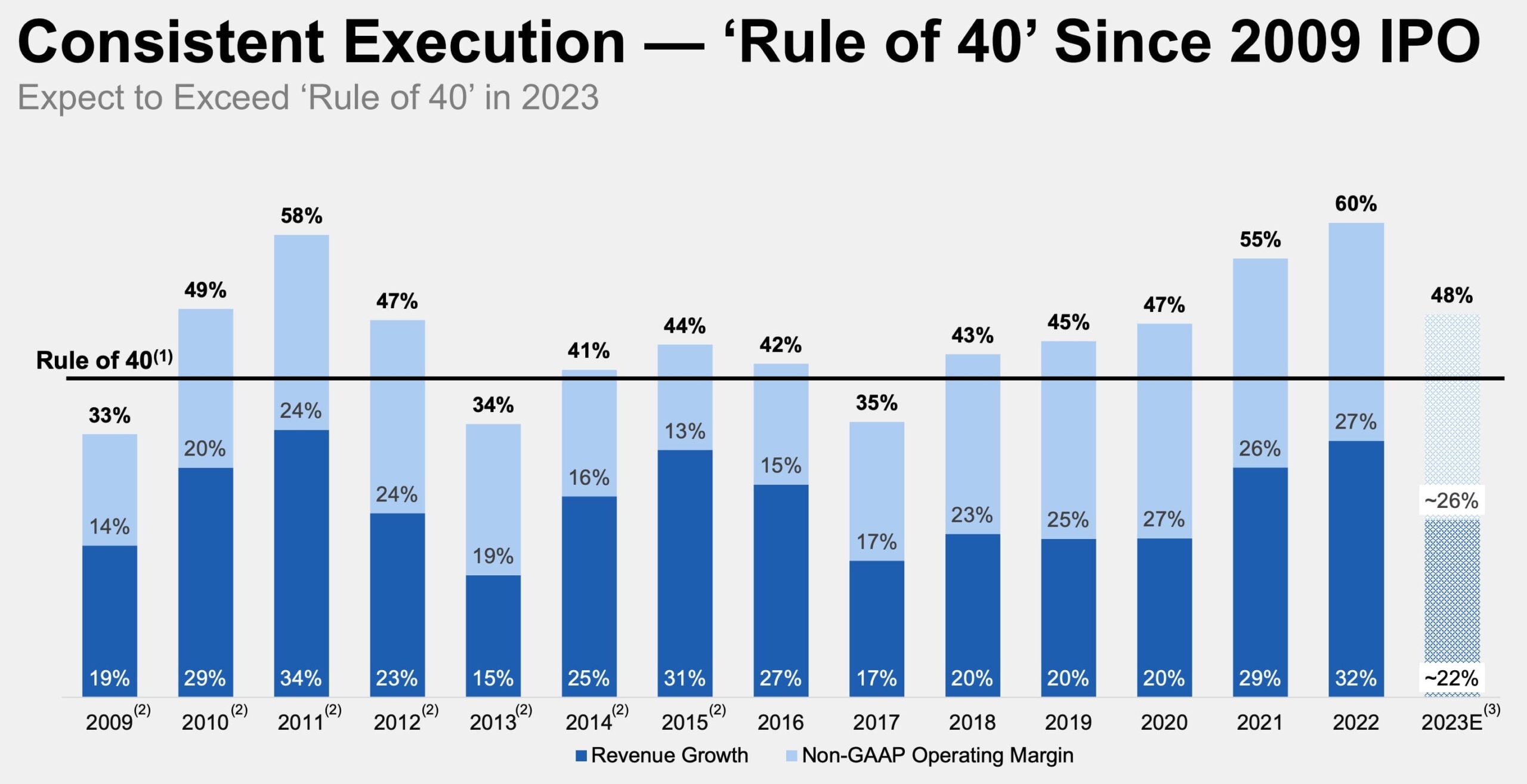

- 📊 Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More: Seit Börsengang in 2009 wurde die für Software-Unternehmen relevante Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More (Summe aus Umsatzwachstum und operativer Marge) nur drei Mal knapp nicht erreicht, sonst immer, teilweise deutlich. Es gibt also viel Wachstum und hohe Profitabilität - und das schon lange.

- 💰 Cashflow-Maschine: Die operative Marge liegt bei >20%, die Free Cashflow Marge bei >30%. Seit Jahren ist Fortinet profitabel und konnte die Marge zuletzt ausdehnen. Ein Großteil des Cashflows wird jedes Jahr an Aktionäre per Aktienrückkäufe zurückgeführt.

- 📉 25%-Absturz: Nach den letzten Quartalsergebnissen ging's 25% bergab. Die Ergebnisse an sich waren gut, der Ausblick deutet aber auf einen starken Wachstumsrückgang hin. Was steckt dahinter?

Du erfährst in dieser Analyse, ob sich eine Investition lohnen könnte, ob die Aktie überbewertet ist oder man die jetzt kaufen kann, um langfristig zu profitieren. Konkret geht es um:

Die Analyse beruht auf aktuellsten Kennzahlen, dem Jahresbericht, der Investorenpräsentation, den letzten Earnings Calls, Einschätzungen von Marktexperten, Aussagen der Führungsebene und mehr. Viel Spaß!

More...

Überblick & Investment-These

Fortinet ist eines der größten Cybersecurity-Unternehmen aus den USA, das 2000 gegründet wurde. Die beiden Gründer, die Brüder Ken Xie und Michael Xie, leiten das Unternehmen noch heute.

Fortinet bietet vor allem Software und Dienste wie Firewalls, Antivirenprogramme, Systeme zur Angriffserkennung und Endpunktsicherheit an. Auch Hardware wird verkauft, bspw. die FortiGate. Auf den Geräten von Fortinet läuft dann wiederum mit FortiOS das Betriebssystem von Fortinet.

Initial wird also Hardware und Software sowie Cloud-Schutz verkauft, darüber hinaus gibt es weitere Abo-Modelle und technische Unterstützung, sodass Folgeumsätze aus den Initialverkäufen entstehen.

Für die Firewalls gibt es unterschiedlichste Use Cases. Geräte aller Art brauchen einen individuellen Schutz. Oft werden die Fragen hinsichtlich dieser Fragen differenziert:

- Welches Gerät soll geschützt werden? Oder geht es um einen Cloud-/Edge-Dienst?

- Was ist wichtiger: Schnelle oder genaue Prüfung?

- Setzt der Kunde oder Fortinet den Schutz operativ um?

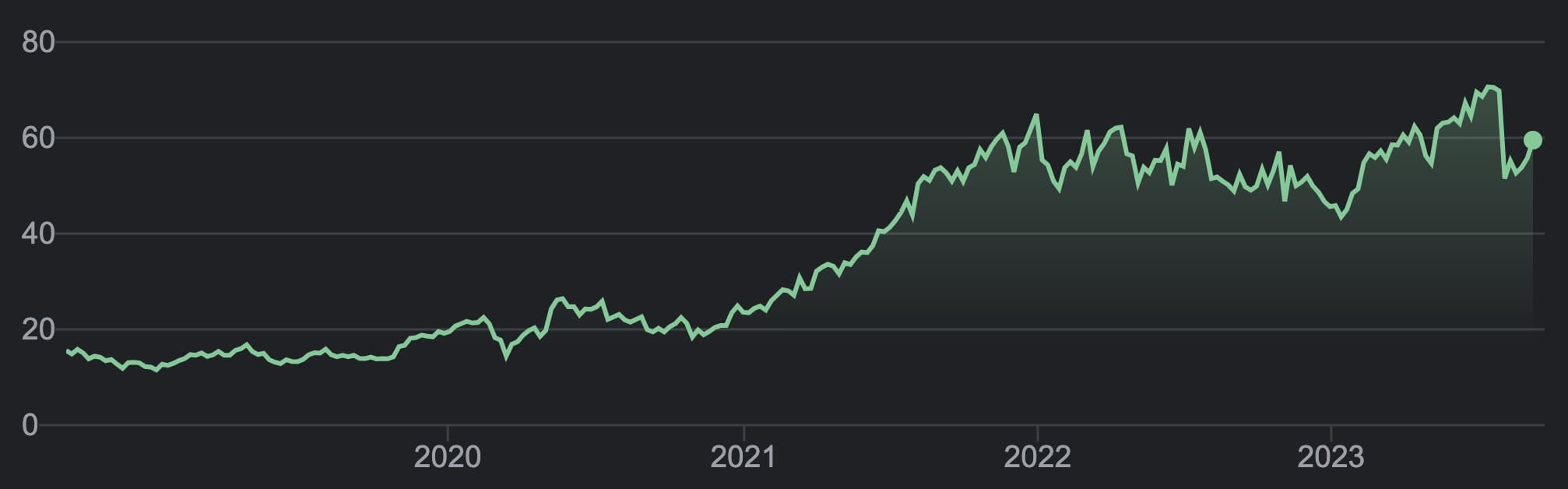

Der Aktienkurs hat über die letzten Jahre eine starke Entwicklung hinter sich, die vor allem durch den Anstieg in 2021 (+200%) geprägt war.

Zuletzt gab es einen deutlicheren Rückschlag. Am 3. August 2023 wurden die letzten Quartalszahlen (Q2 '23) veröffentlicht und der Kurs ist um 26% abgerauscht. Was wurde reported?

- Der Gewinn pro Aktie lag 11% höher als erwartet

- Der Umsatz lag 1% niedriger als erwartet

- Die Billings (vorlaufender Indikator für Umsatz) und der Ausblick waren aber schwächer als erwartet

Investment-These

Fortinet ist einer der führenden Cybersecurity-Anbieter. Es wächst diszipliniert, ist hochprofitabel und zwar überdurchschnittlich bewertet, angesichts der Qualität aber möglicherweise fair. Es profitiert vom langfristigen Rückenwind im Cybersecurity-Markt.

Eine These steht am Anfang einer Investment-Idee. Schauen wir jetzt, ob sie aufgehen könnte.

Geschäftsmodell, Markt & Burggraben

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht. Außerdem: Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Geschäftsmodell

Der größte Teil der Kunden sind größere Unternehmen. Die USA machen "nur" 27% aus, insgesamt kommen Kunden aus aller Welt. Auch die Industrien sind breit gestreut, der größte Anteil ist der staatliche Bereich, auch dieser macht aber nur 16% aus. Das Geschäft ist also hochdiversifziert.

Die Produkte sind komplex und für Außenstehende schwer zu beurteilen. Es gibt allerdings Industrieanalysten, die Fortinet und die Konkurrenz einschätzen. In vielen dieser Reports ist Fortinet stark vertreten, allein 9x in Gartners Magic Quadrants.

Bspw. im Bereich Network Firewall, SD-WAN und Enterprise Firewalls zählt Fortinet als Leader, in anderen Bereichen als Challenger/Visionär.

Auch auf der Bewertungsplattform G2 erzielt Fortinet im Schnitt starke 4,5 / 5 Sterne bei fast 800 Bewertungen.

Glassdoor ist eine der größten Plattformen für Bewertungen von Mitarbeitern. Fortinet schneidet hier gut ab:

- Der Gesamtwert von 4,2 ist vergleichsweise hoch. Er ist zuletzt minimal gesunken, angesichts der weltwirtschaftlichen Lage ist das aber fast überall zu beobachten.

- 94% befürworten den Geschäftsführer, was ein enorm hoher Wert ist.

- 82% sehen eine positive Geschäftsprognose, was ebenfalls recht hoch ist.

Was sind mögliche Wachstumstreiber für Fortinet? Das Unternehmen selbst nennt vier:

- Anbieter- und Produkt-Konsolidierung (mehr dazu gleich)

- Sicherheit und Netzwerke überschneiden sich immer stärker, Fortinet nennt es "Security-Driven Networking"

- Erhöhte Relevanz für Cybersecurity

- Investitionen

Marktanalyse & Konkurrenz

Der Cybersecuity-Markt wächst. Die Wachstumsrate des eigenen Markts schätzt Fortinet (basierend auf Marktschätzungen von anderen) auf 12% jährlich bis 2027. Das ist der natürliche Rückenwind und das Wachstum, wenn der Marktanteil gleich bleibt.

Das ist damit nichts Revolutionäres. Es sind natürliche Rückenwinde, gleichzeitig eine mögliche Konsolidierung in einer guten Position und genug Finanzkraft für hohe Investitionen.

Der Markt ist stark fragmentiert. Es gibt viele unterschiedliche Anbieter. Laut Fortinet wollen >90% der Unternehmen in den nächsten drei Jahren prüfen, wie sie ihre Cybersecurity-Lösungen vereinfachen und konsolidieren können.

Einerseits wollen die Kunden vereinfachen, was eher zugunsten der größeren Anbieter sein sollte.

Andererseits könnte der Markt an sich konsolidieren: Größere Anbieter können kleinere Anbieter kaufen. Dadurch gibt es weniger Konkurrenz, eine höhere Preissetzungsmacht. Für Kunden hätte es dann etwas Gutes, wenn auch die Produkte besser ineinander integriert werden.

Erstaunlich finde ich in der folgenden Grafik, dass die großen Anbieter nicht deutlich schwächer wachsen als viele kleinere. Die großen Anbieter werden also die großen bleiben. CrowdStrike, Zscaler, Cloudflare und SentinelOne sind die starken Wachstumsausreißer.

Im relevanten Markt sieht Fortinet sich umsatzseitig mittlerweile knapp vor Palo Alto Networks, auch Cisco und Check Point sind noch Konkurrenten.

Meine Bewertung des Geschäftsmodells

Ein starkes Geschäftsmodell ermöglicht Wachstum, einen Burggraben und damit Differenzierbarkeit von der Konkurrenz, höhere Gewinnmargen und Preismacht.

Wie schneidet das Unternehmen in der Geschäftsmodell-Bewertung der Scorecard ab? Tiefergehende Erklärungen zu den Kriterien gibt's hier und hier.

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Fortinet erzielt einen Großteil der Umsätze im Abo-Modell. Cybersecurity-Lösungen sind aufwendig implementiert und optimiert, entsprechend hoch sind die Wechselkosten. Erst Recht dann, wenn für gekaufte Hardware auch die Software und der Support danach genutzt werden muss.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

Je mehr Daten, desto besser sollte ein Cybersecurity-Anbieter Angriffe abwehren können. Als eines der größten Unternehmen im Sektor profitiert Fortinet und schafft einen Burggraben gegen Neulinge.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger? Wachsen Umsätze stärker als Kosten?

Die bei Software-Unternehmen typischen Skaleneffekte setzen auch bei Fortinet ein. Auch die Profitabilität steigt über die letzten Jahre, was das verdeutlicht. Aber: Anbieter wie Palo Alto Networks oder Microsoft sind noch größer.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

Im Kern steht die Technologie. Es ist schwer, diese qualitativ von außen zu beurteilen, der große Umsatz (= Kunden geben Geld dafür aus), der dazu noch wächst und die Bewertungen von Analyse-Unternehmen zeigen, dass die Produkte zu den besten am Markt gehören.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Fortinet hat im B2B-Cybersecurity-Bereich eine hohe Bekanntheit, ich vermute aber, dass dies bei der Kaufentscheidung ein nicht unwichtiges, aber nachgelagertes Kaufargument ist.

Geschäftsmodell-Bewertung: 20 / 25

Zahlencheck

Ertragsentwicklung & Wachstum

Das Umsatzwachstum sieht insgesamt stark aus. Betrachten wir es in den wichtigsten Variationen:

Die Billings sind die Zahlungseingänge. Diese laufen dem Umsatz in der Regel etwas voraus. Diese sind seit 2020 gleich stark gewachsen, zuletzt in 2023 mit +17% aber deutlich schwächer als der Umsatz (+22%). Das deutet tendenziell auf abflachendes Wachstum hin.

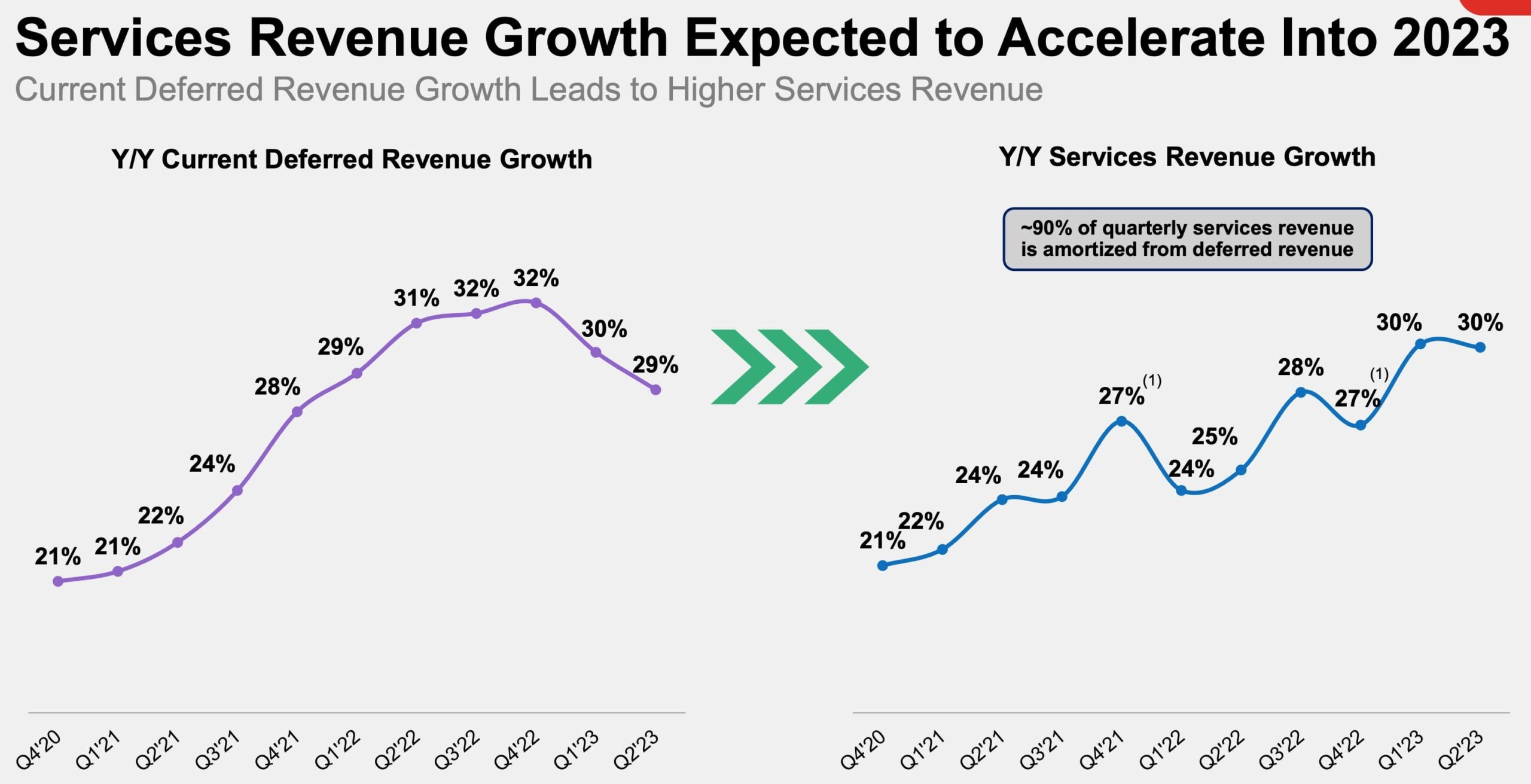

Der Deferred Revenue - quasi die Differenz aus dem, was schon gezahlt aber noch nicht als Leistung erbracht wurde - ist seit 2020 um 30% p.a. gestiegen. Der Free Cashflow ist um 27% gestiegen, die Marge lag zwischen starken 33 und 36%.

Tendenziell scheinen Deferred Revenue und Service Revenue eng aneinander gekoppelt. 90% des Service-Umsatz stammt aus dem Abrufen vom aufgelaufenen Deferred Revenue. Das sollte dann ebenfalls bedeuten, dass der Service-Umsatz etwas schwächer wachsen sollte.

Hinter dem Umsatz stecken unterschiedliche Metriken, die Fortinet angenehm transparent ausweist. Das Gute: Es ist wenig Auffälliges dabei. Keine starken Rabattierungen, die Verträge laufen ähnlich lange (wenn auch etwas kürzer als im Vorjahr, was gleich wichtig wird) und ähnlich hohe Erneuerungsraten.

Der Markt war enttäuscht angesichts der niedrigeren Billings. Laut Fortinet wurden vor allem Deals mit größerem Volumen nach hinten geschoben, statt noch im Juni abgeschlossen zu werden. Außerdem ging die Vertragslaufzeit leicht runter, was sich in den Umsätzen noch nicht zeigt, aber eben in den Billings und bei diesen 4 - 5% Gegenwind im Wachstum darstellen. Ohne diese wäre das Billings-Wachstum im unteren 20%-Bereich gewesen.

Zur Verdeutlichung: Für den Umsatz ist das erst dann ein Problem, wenn der Vertrag dann nicht verlängert werden würde. Billings profitieren kurzfristig von langen Laufzeiten, leiden entsprechend eher, wenn kürzere ausgemacht werden.

Schon bald erwartet Fortinet eine Normalisierung, außerdem höhere Ausgaben der Kunden durch neue Cybersecurity-Regulierungen. Im Earnings Call Q2 '23 heißt es dazu:

We saw shorter contract duration, with the average term decreasing by 1.5 months to 28 months, creating a 4 to 5 point billings headwind year-over-year. Normalizing billings growth with a change in contract duration, yields billings growth in the low-20% range. Having some level of enterprise deals pushed to future quarters, it's not unusual.

In Q2 '23 however, an unusually large volume of deals that we expected to close in June, instead push to future periods. From a market perspective, CIOs continue to prioritize and invest in securing their organizations in the face of rising cybersecurity threats. We see new regulatory requirements, such as those recently announced by the SEC and the EU Cyber Resilience Act announced earlier this year. They will continue to provide market tailwinds as organizations further increase their cybersecurity investments to comply with new stringent cyber regulations.

The cybersecurity industry remains highly relevant as CIOs prioritize cyber spending within the overall IT budgets. As such, the longer term demand drivers for Fortinet net remained very solid.

Wachstumsvergleich: Fortinet vs. Palo Alto Networks

Auch den Vergleich mit Konkurrent Palo Alto Networks geht Fortinet an. Der Product-Umsatz wächst demnach schneller und ist schon größer. Insgesamt bringt PANW aber noch ca. 30% mehr Umsatz auf die Waage, auch wenn Fortinet in der 2-Jahres-Wachstumsrate knapp die Nase vorn hat.

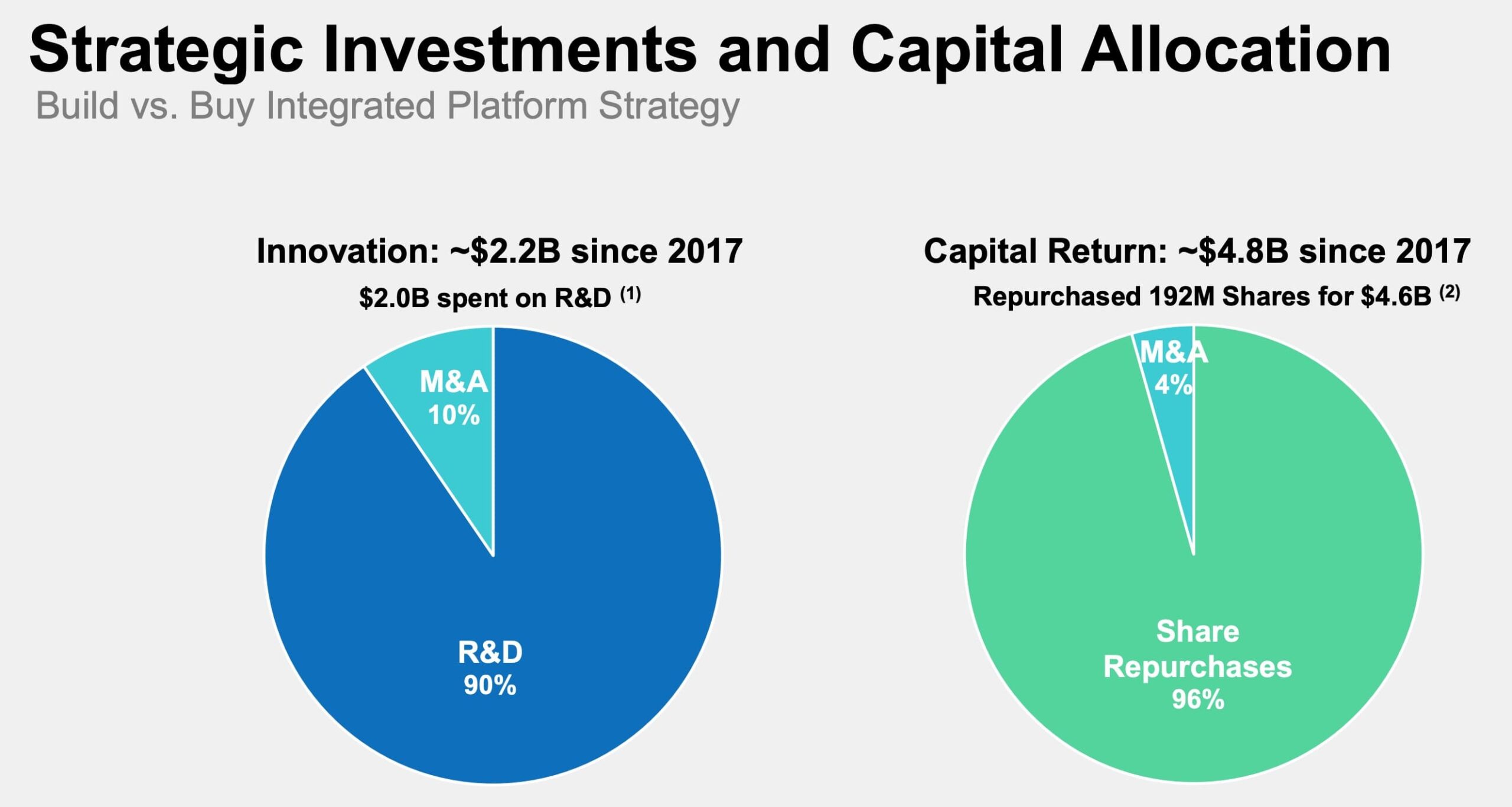

Ein kleines, aber wichtiges Detail verbirgt sich oben: Palo Alto Networks hat 1,5 Mrd. in M&A-Aktivitäten (also Unternehmenskäufe) gesteckt, Fortinet nur 150 Mio. Dollar. Fortinet wächst also größtenteils organisch, Palo Alto Networks über Zukäufe, die aber auch Geld (oder eigene Aktien) gekostet haben, dass Fortinet sich sparen konnte.

Rule of 40

Die Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More (Summe aus Free Cashflow- oder EBITDA-Marge und Umsatzwachstum) zeigt an, wie kapitaleffizient ein Unternehmen wächst. Alles über 40 gilt als sehr gut.

Wir haben oben gesehen: Zuletzt lag die Free Cash Flow Marge bei 33%. Diese sollte mindestens um Aktienoptionen (SBC) bereinigt werden. Ohne diese wären wir bei ~28%. Das ist ähnlich hoch wie die bereinigte operative Marge, die Fortinet selbst zur Berechnung nutzt.

Damit hat Fortinet es seit Börsengang bis auf drei Jahre immer geschaft, darüber zu liegen. Es ist aber auch sichtbar, dass es nach dem Hoch aus 2022 deutlicher zurückging.

Profitabilität

Werfen wir einen genaueren Blick auf die Profitabilität.

Die Bruttomarge liegt bei 76%, in den Vorjahren auch bis 79%. Die operative Marge nach GAAP ist von 16% auf nun 22% gestiegen und hat damit 2022 einen Höchstwert erreicht.

Das ist auch stärker als der große Konkurrent Palo Alto Networks (PANW). Auffällig ist hier, dass PANW sowie der gesamte Sektor deutlich höhere Ausgaben für Mitarbeiteraktien (SBC) haben, weshalb alle bei den Non-GAAPBei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More Margen fast gleichauf sind. Da ich die SBC allerdings als Gehaltsbestandteil sehe, finde ich die GAAP-Zahlen besser geeignet und da ist Fortinet deutlich der profitabelste Akteur, auch wenn PANW sich gut angenähert hat.

Kapitalallokation

Wohin gehen die Überschüsse? 90% werden in Forschung & Entwicklung, also v.a. Gehälter für Entwickler und die Weiterentwicklung der eigenen Plattform gesteckt. Nur 10% fließen in M&A-Aktivitäten.

Seit 2017 wurden fast 5 Mrd. Dollar an Aktionäre zurückgeführt, fast ausschließlich über Aktienrückkäufe.

Über die letzten 3 Jahre hat Fortinet ca. 90% des Free Cashflows an Aktionäre zurückgezahlt, würde man es ins Verhältnis zum Gewinn setzen sogar eher 150%.

Finanzielle Gesundheit: Nur 6% EK-Quote?

Die hohen Überschüsse sind der wichtigste Garant für eine hohe Bonität. Die Bonitätsratings liegen bei BBB+ & Baa1, was insgesamt gut ist, im Cybersecurity-Bereich führend.

Dabei liegt die Eigenkapitalquote nur bei erstaunlich niedrigen 6%. Ein Problem?

Die Bilanz hat einige Auffälligkeiten. Das liegt u.a. daran, dass Geld, das für zukünftige Dienstleistungen (also langlaufende Verträge) schon erhalten wurde, als Verbindlichkeit verbucht wird. Von 7,5 Mrd. Dollar Bilanzsumme entfallen über 5 Mrd. Dollar allein auf solche Posten, "Unearned Revenue" genannt.

Auf der anderen Seite gibt's im Eigenkapital den Posten "Retained Earnings". Das sind Gewinnrücklagen. Dieser Posten ist allerdings negativ, liegt bei -1 Mrd. Dollar. Das liegt daran, dass mehr Geld ausgeschüttet wurde als es bilanzierten Gewinn gab, eben wegen der beschriebenen Mechanik, nach der Verträge vorab bezahlt und erst schrittweise verbucht werden.

Würde Fortinet also heute alle Verträge kündigen und zurückzahlen müssen, würde das klappen und ca. 300 Mio. Dollar wären noch übrig. Das ist ein ziemlich theoretisches Szenario, aber das, was verbucht ist. Wenn wir davon ausgehen, dass das Geschäft weiter besteht (was ich zu 99,9% glaube), gibt es daraus keine Probleme.

Stellen wir nur die kurzfristigen Vermögenswerte, v.a. Cash, und die tatsächliche Verschuldung gegenüber, haben wir ca. 2,3 Mrd. Dollar Überschuss. Wenn die Marktkapitalisierung bei 50 Mrd. Dollar liegt, liegt der Enterprise Value also eher bei 48 Mrd.

Finanzielle Ziele

Die mittleren Erwartungen für 2023 laut Guidance:

- +17% Billings-Wachstum (+13% in Q3)

- +22% Umsatzwachstum (+17% in Q3)

- Knapp 26% operative Marge (2022: 27,3%)

- +27% Gewinn pro Aktie ggü. 2022

Factsheet

Factsheet

TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). 3J = 3-Jahres-Durchschnitt. 'e' = erwartet. 'YoY' = im Jahresvergleich.

Die Eckdaten

- Land: USA

- Branche: Cybersecurity

- Marktkapitalisierung: 50 Mrd. USD

- Enterprise Value: 48 Mrd. USD

Erträge

- Umsatz: 5 Mrd. USD

- Ergebnis: 1 Mrd. USD

- Operatives Ergebnis: 1,2 Mrd. USD

- Free Cashflow: 2 Mrd. USD

Bewertung

- KUV: 10

- KGV: 47

- KGVe: 48

- EV-FCF-V: 24

Qualität & Wachstum

- Bruttomarge: 76%

- Operative Marge: 23% (5J: 18%)

- Nettomarge: 21% (5J: 18%)

- Umsatzwachstum: 31% TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More, 26% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More, 28% p.a. seit 2020

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken zusammen, die wir im Geschäftsmodell identifizieren konnten.

Schwächen

Wo Licht ist, ist meist auch Schatten. Fassen wir die Schwachstellen des Unternehmens zusammen.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Marktkonsolidierung

Der Markt könnte konsolidieren, also Unternehmen ausscheiden, vor allem aber aufgekauft werden. Dabei scheint Fortinet in einer guten Position, da es eines der größeren und das profitabelste Unternehmen ist.

Allerdings sind statistisch in der Tendenz nicht die Aktien die besser performenden, die andere kaufen, sondern die, die gekauft werden. Ihr Kurs steigt recht kurzfristig an, größere Unternehmen zahlen wiederum oft etwas zu viel. Aber das sind nur vage Durchschnittsaussagen. Bisher ist Fortinet sehr diszipliniert.

Eintrittswahrscheinlichkeit: mittel | 📈 Auswirkung: mittel

Höhere Relevanz von Cybersicherheit

Nahezu alle Beobachter scheinen sich einig, dass die Relevanz von Cybersicherheit zunimmt. Es wird mehr digital gearbeitet, von unterschiedlichen Orten. Die Technologie für Attacken wird besser, genauso muss dann die Verteidigung aufrüsten. Auch Kriege werden zunehmend digital geführt. Auch Analysen stellen fest, dass Unternehmen bisher eher zu wenig für Cybersicherheit ausgeben.

Damit gibt es einen mittel- und wohl auch langfristigen Rückenwind im Markt.

Eintrittswahrscheinlichkeit: hoch | 📈 Auswirkung: mittel

Weitere Chancen für Unternehmen & Aktie

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine insgesamt schwächelnde Wirtschaft, operative Fehler, politische Eingriffe und mehr. Hier geht's daher viel mehr darum: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen? Welche Risiken sind die bedeutendsten?

Weiter fallende Wachstumsrate

Zuletzt setzte der Trend zur fallenden Wachstumsrate ein. Es ist schwer zu sagen, wie lang dieser Trend anhält, der v.a. mit der schwierigen makroökonomischen Lage begründet wird.

Ich halte das durchaus für nachvollziehbar, dass Kunden auf die Profitabilität schauen (was definitiv der Fall ist) und Ausgaben für Cybersecurity kurzfristig gekürzt werden könnten, ohne dass es direkt negative Effekte aufs Geschäft hat - so zumindest das Kalkül der Kunden.

Trotzdem bleibt die Unsicherheit und wenn die Erwartungen nun nochmal unterboten werden sollten, würde das den Kurs auch nochmal drücken. Mittelfristig kann ich persönlich mir gut vorstellen, dass das überwunden wird.

Eintrittswahrscheinlichkeit: mittel | 📉 Auswirkung: mittel

Weitere Risiken für Unternehmen & Aktie

Aktienbewertung & Renditeerwartung

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Fortinet vs. Palo Alto Networks

Ich empfehle für einen besseren Vergleich die Palo Alto Networks Aktienanalyse sowie die CrowdStrike Aktienanalyse. Schauen wir zusammenfassend auf die wichtigsten Kennzahlen (Fortinet vs. Palo Alto Networks):

- Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More (bereinigt um SBC & Working Capital Verschiebungen): 82 vs. 66

- EV / EBITDA: 39 vs. 113

- EV / Umsatz: 9,6 vs. 11,1

- EV / Bruttogewinn: 12,6 vs. 15,4

- EV / Free Cashflow: 24 vs. 29

- Umsatzwachstum letztes Quartal (YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More): 25,5% vs. 26%

- Umsatzwachstum letztes Geschäftsjahr (YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More): 32% vs. 25%

- EBIT-Marge: 23% vs. 6%

- Operative Marge: 21% vs. 6%

Ich fasse es so zusammen: Fortinet ist in allen relevanten Bewertungskennzahlen günstiger bewertet als der größere Konkurrent Palo Alto Networks, ich würde sagen ca. 20%. Fortinet ist dabei deutlich profitabler. Das Wachstum war zuletzt sehr ähnlich, bei PANW allerdings stabil, bei Fortinet leicht fallend. Bei PANW wird es aber deutlich stärker auch durch kostspielige Zukäufe gesichert.

CrowdStrike habe ich hier nicht aufgelistet, wächst aber stärker als beide, ist noch defizitär und ist höher bewertet.

Renditeerwartung

Berechnen wir dafür die zu erwartende Rendite. Kann ich diese hellsehen? Nein, definitiv nicht. Wir können aber das Chance-Risiko-Verhältnis auf Basis der Analyse abschätzen und in konkrete Zahlen gießen.

Dafür kalkuliere ich drei Szenarien: Ein pessimistisches, ein optimistisches und das Szenario, das ich im Mittel erwarte. Auch Ausreißer nach unten oder oben sind immer möglich.

Für die Ermittlung des fairen Werts (alle Erläuterungen dazu über diesen Link) habe ich im mittleren Szenario folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt: 31% TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More, 26% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More, 28% p.a. seit 2020

- Management-Prognose: 22% in 2023, wobei in Q3 '23 schon nur noch 17% erwartet werden

- Analystenerwartung: 22% in 2023, 18% in 2024, 18% in 2025

- Meine kurzfristige Annahme: 18% p.a. Einerseits scheint das Wachstum kurzfristig runterzugehen, wie auch die vorlaufenden Indikatoren nahelegen. Wenn die Investitionsbereitschaft der Unternehmen wieder steigt, sollte es sich stabilisieren. Fortinet verramscht bisher noch nichts, hätte also auch da noch Spielraum und die mittelfristigen Trends sind intakt.

- Meine langfristige Annahme: 8% p.a. Der Cybersecurity-Markt wächst auch langfristig noch und das sollte sich auch auf Fortinet als Rückenwind auswirken.

Nettomarge

Die Nettomarge liegt heute bei 21% und wurde auf diesen Wert über die letzten Jahre gesteigert. Die sinnvoll bereinigte Free Cashflow Marge liegt bei >30%. Kurzfristig nehme ich an, dass es eher konstant bleibt. Mit zunehmender Skalierung und sobald weniger Wachstum erzielt wird sollte Fortinet das noch leicht verbessern können. Ich halte langfristig 24% für realistisch, aber prinzipiell alle 20er-Werte für denkbar.

Bewertungsniveau

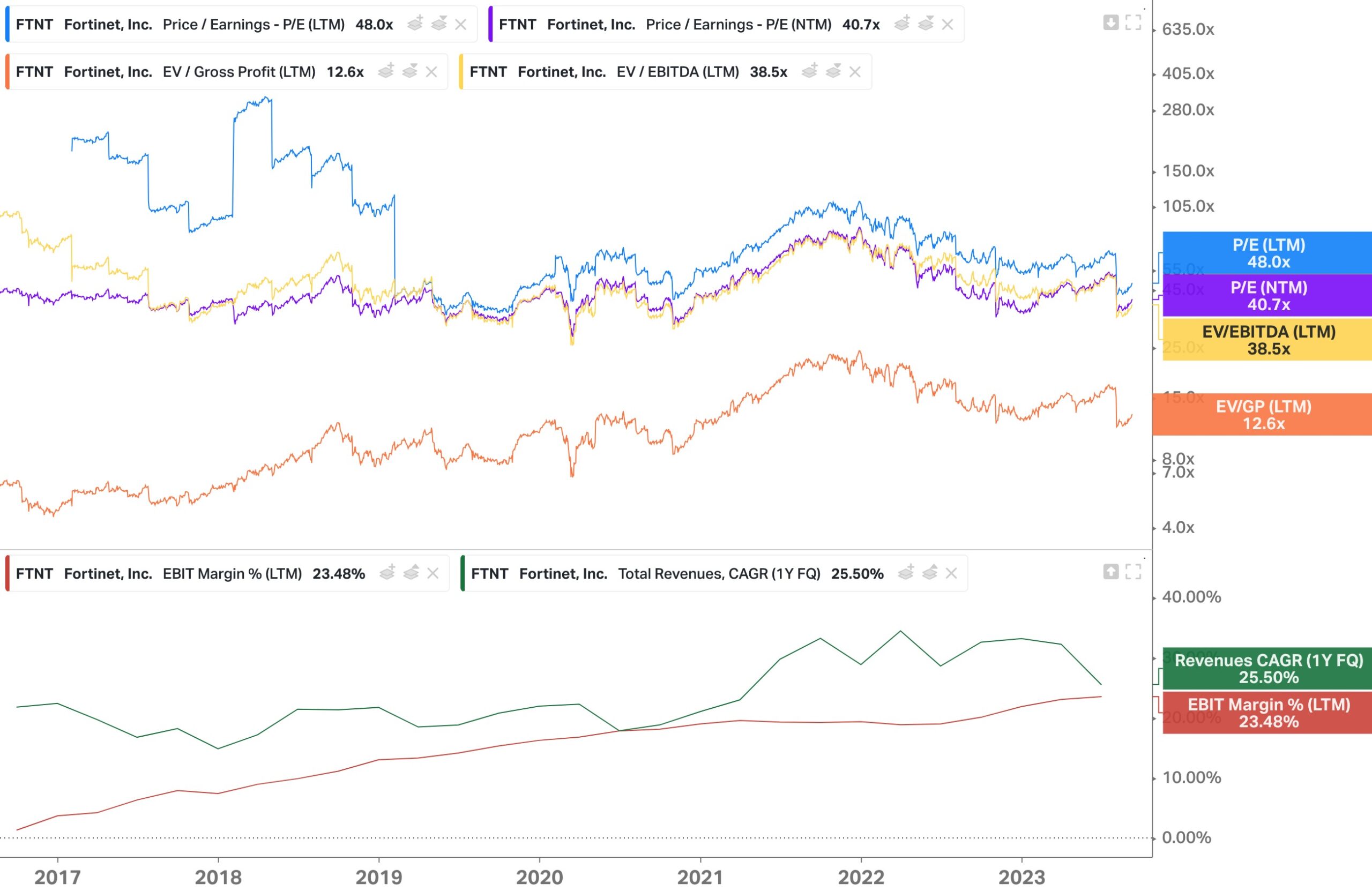

Das KGV, das KGVe und das EV / EBITDA sind heute im historischen Vergleich recht günstig. Das EV / Bruttogewinn (ähnlich zum KUV) ist heute zwar niedriger als 2021 und 2022, allerdings auch über den Niveaus der Jahre davor.

Fundamental hat sich das Bild allerdings eher verbessert: Die Marge ist hoch wie nie zuvor, das Wachstum liegt ebenfalls noch auf einem überdurchschnittlichen Niveau, auch wenn es gerade fällt.

Insgesamt sieht das für mich zurzeit nach einem im eigenen Vergleich eher leicht günstigeren Zeitpunkt aus.

Heute ist die Aktie mit einem KGV von 48 bewertet, das KGVe nach GAAP liegt dort immer noch. Ich gehe davon aus, dass die Aktie langfristig - basierend auf den anderen Annahmen, also immer noch etwas Wachstum und hohe Profitabilität - noch mit einem leicht überdurchschnittlichen KGV von 22 bewertet sein wird.

Das halte ich auch deshalb für gerechtfertigt, da der Cashflow über dem Gewinn liegt, der Gewinn also die vorsichtigere Ertragskennzahl ist.

Sonstiges

Ich nehme als Börsenwert das Mittel aus Marktkapitalisierung und Enterprise Value. Die Ausschüttungsquote liegt beim Gewinn heute eigentlich >100% (siehe Zahlencheck, da der Free Cashflow höher ist als der Gewinn), ich nehme heute 90% an, langfristig 85%. Kurzfristig ist der Effekt womöglich minimal zu gering berücksichtigt.

Meine Renditeerwartung

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: FTNT.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Die Scorecard

StrategyInvest Scorecard

Je Kategorie bis zu 25 Punkte. Insgesamt 20+ Kriterien.

Qualität

Profitabilität, Bilanz & Risiken

Geschäftsmodell

Burggraben, Alleinstellung & Preismacht

Wachstum

Umsatz, Gewinne & Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More

Bewertung

KUV, KGV & weitere

Gesamtscore

Stark 🥳

Pro, Contra & Fazit: Aktie jetzt kaufen?

Checkliste

In jedem Fall gilt: Beachte die folgenden Punkte, bevor du diese oder eine andere Aktie kaufen solltest.

Es kann viele Gründe, eine Aktie spannend zu finden und kaufen zu wollen. Vor dem Kauf gibt es eine Handvoll Fragen, die du dir stellen solltest, um Enttäuschungen und Anfängerfehler zu vermeiden:

- Verstehst du das Geschäftsmodell?

- Hast du dich mit den Risiken des Unternehmens beschäftigt?

- Hast du dich mit den Risiken der Aktie beschäftigt?

- Passt die Aktie in dein Depot? (hinsichtlich Klumpenrisiken)

- Verstehst du, dass es beim Investieren nie um Garantien, sondern Wahrscheinlichkeiten geht - so auch bei dieser Analyse und jedem Aktienkauf?

Ausführliches Hintergrundwissen bekommst du in der Know-How Sektion und der Academy.

Mein Fazit

Ich habe schon einige Cybersecurity-Aktien analysiert: Cloudflare, CrowdStrike, Palo Alto Networks oder auch Microsoft kann man dazu zählen. Starke Unternehmen sind sie alle, aber ich fand sie auch immer ziemlich teuer bewertet. Auch weiß schon längst jeder, dass Cybersecurity ein Zukunftsthema ist und allein darauf zu setzen, erschien mir zu offensichtlich.

Bei Fortinet gefällt mir die Kombination gerade sehr gut. Es passt an fast allen Ecken: Langfristige Gründer noch an Bord, hohe Zustimmung der Mitarbeiter, gute Produkte, hohe Profitabilität, gutes Wachstum, langfristiger Rückenwind, gute Werte im Konkurrenzvergleich.

Was das Bild trübt ist das vermutlich deutlich abnehmende Wachstum. Es ist schwer zu schätzen, wann und auf welchem Niveau Fortinet sich fängt, auch wenn ich glaube, dass es nur eine kurzfristige Belastung sein sollte.

Entsprechend überlege ich stark, eine Position in Fortinet aufzubauen und damit meine erste Cybersecurity-Aktie ins Depot aufzunehmen. Andere Aktien sind stärkere Growth-Werte, hier lege ich den Fokus aber auf Qualität und sehe das etwas bessere Gesamtpaket.

Quellen

- Kennzahlen und Vergleiche in Tools wie Aktien.guide*, Koyfin und Morningstar

- Investor Relations Bereich von Fortinet

- Fortinets großartige Investoren-Präsentation aus dem September 2023

- Earnings Call Transkript zum Q2 '23

- und viele weitere Beiträge, Artikel, Webseiten und eigene Gedanken