BMW ist ein deutscher Premium-Autohersteller, der es nicht leicht hatte, nun aber kurz vorm Allzeithoch steht. Die E-Auto Verkäufe verdoppeln sich, die Bewertung sieht optisch günstig aus und es scheint weniger Probleme als bei der Konkurrenz zu geben. Ein spannendes Investment?

More...

- 💰 Optisch günstige Bewertung: Das KGV liegt aktuell gerade einmal bei 6,5. Das liegt aber auch am stärken vergangenen Jahr. Wie günstig ist BMW also wirklich?

- 🔋 E-Auto Wachstum: BMW konnte die Anzahl ausgelieferter E-Autos verdoppeln.

- ☁︎ Vernetzte Flotte: BMW selbst sagt, über 5 Mio. Autos digital erreichen und updaten zu können, quasi alle seit 2019 ausgelieferten Autos. Ein kaum beachteter Vorsprung?

- 🇨🇳 China ist sowohl ein großer Wachstumsmarkt, aber mit 33% Anteil der verkauften Autos ein Klumpenrisiko für BMW.

Du erfährst in dieser Analyse, ob sich eine Investition lohnen könnte, ob die Aktie überbewertet ist oder man die Aktie jetzt kaufen kann, um langfristig zu profitieren. Konkret geht es um:

Die Analyse beruht auf aktuellsten Kennzahlen, dem Jahresbericht, der Investorenpräsentation, den letzten Earnings Calls, Einschätzungen von Marktexperten, Interviews der Führungsebene und mehr. Viel Spaß!

Überblick, Geschäftsmodell & Investment-These

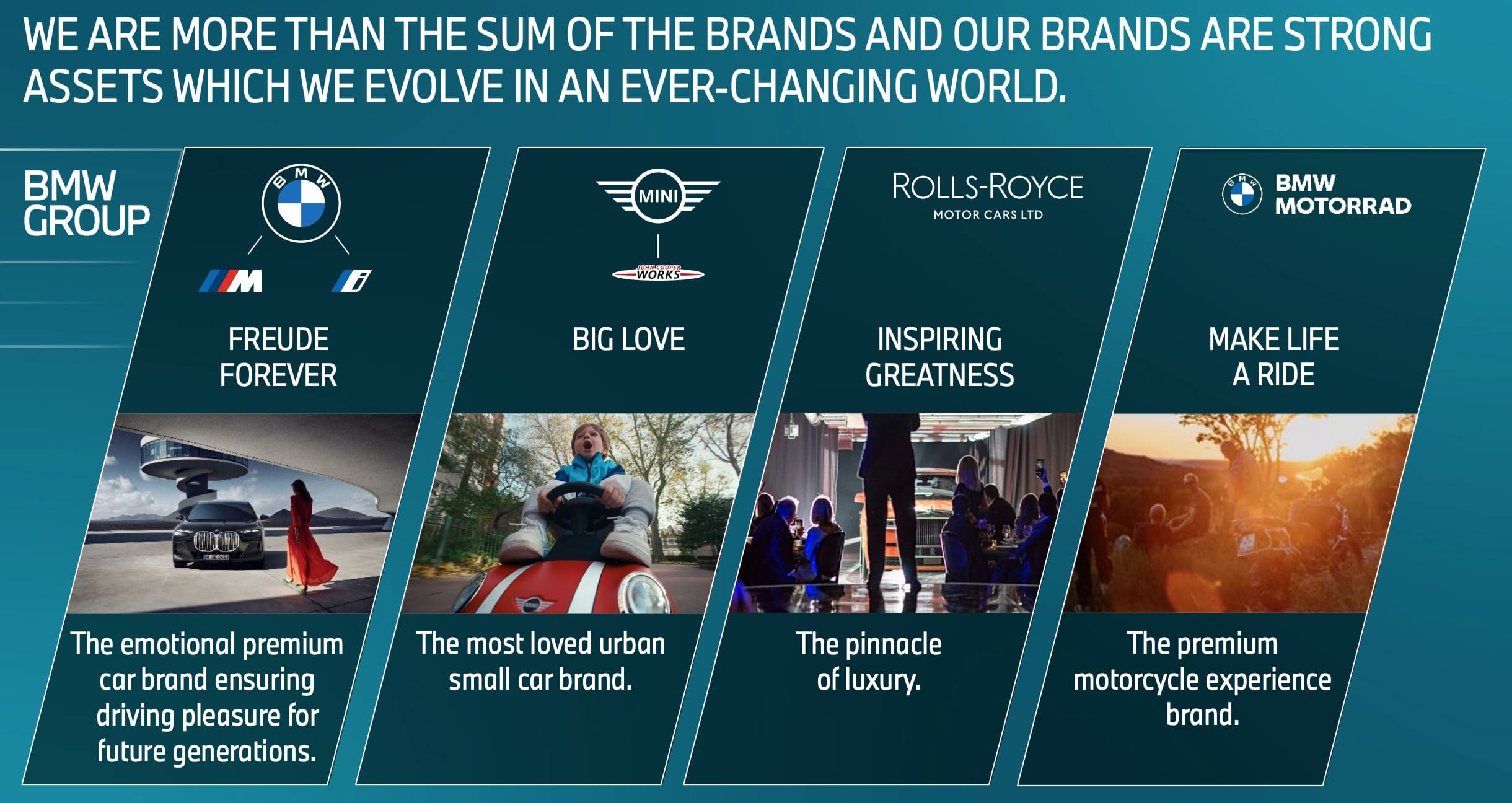

BMW wurde 1916 gegründet und sitzt in München. CEO ist seit 2019 Oliver Zipse. BMW verkauft Autos, aber auch Motorräder. In dem Unternehmen stecken auch die Marken Mini und Rolls Royce.

BMW ist ein Premium-Anbieter, was sich auch bei Mini (im Kleinwagen-Bereich) und bei Rolls Royce (im Super-Luxusbereich) widerspiegelt. Die i-Serie ist die elektrische Sparte von BMW.

BMW hat heute noch zwei bekannte Großaktionäre: Susanne Klatten und Stefan Quandt, die knapp 47% der BMW-Anteile halten. Damit gehören sie zu den reichsten Deutschen, erhalten allein über 1 Mrd. Euro an Dividende. Beide entstammen der Industriellenfamilie Quandt, die bei der Sanierung von BMW in den 1960er-Jahren notwendig war.

Still und heimlich hat BMW fast wieder das Allzeithoch aus 2015 erreicht. Würden wir die seitdem ausgeschütteten Dividenden beachten, läge der Kurs heute darüber.

Marktanalyse & Konkurrenz

Ich empfehle dir ebenfalls die Aktienanalysen zu Tesla, Mercedes-Benz und Volkswagen, da diese ein besseres Verständnis für den Markt, deren Chancen & Risiken und dem Konkurrenzumfeld geben.

Die Größenordnungen aktuell (Marktkapitalisierung | Umsatz):

- Tesla: 811 Mrd. USD | 86 Mrd. USD

- Toyota: 205 Mrd. EUR | 242 Mrd. EUR

- Porsche: 104 Mrd. EUR | 40 Mrd. EUR

- Mercedes-Benz: 80 Mrd. EUR | 153 Mrd. EUR

- Volkswagen: 73 Mrd. EUR | 290 Mrd. EUR

- BMW: 72 Mrd. EUR | 148 Mrd. EUR

Nach Börsenwert ist BMW auf Platz 6, nach Umsatz auf Platz 4 und noch vor Porsche und Tesla, die aber beide in der Profitabilität noch stärker sind.

Grundsätzlich sehen wir deutlich, dass quasi alle großen Automobilhersteller in die Elektromobilität drängen. Die Herausforderungen dabei: Wie schnell schaffen die traditionellen Hersteller, sich umzugewöhnen, auch gute E-Autos zu angemessenen Preisen zu bauen und selbst daran noch zu verdienen?

Außerdem wollen sich nun viele Anbieter eher als Luxusmarken positionieren, zuletzt gesehen bei Mercedes-Benz (wo ich das kurzfristig kritisch sehe) und auch bei BMW. Dieser Wandel ist wohl langfristig nachvollziehbar, kurzfristig aber durchaus ungemütlich. Und wenn alle auf einmal Luxus sein wollen, klingt es danach, als könne die Wette nicht bei jedem aufgehen.

BMW ist wohl der stillste der deutschen Wettbewerber. Bei VW gibt's immer wieder große Schlagzeilen: Neuer CEO, Software-Sparte läuft nicht, Führungsebene wird ausgetauscht, Markenchefs sind sauer etc. Auch bei Mercedes-Benz ist der Wandel zur Luxusmarke wohl größer und auch mit Unruhen verbunden, auch bei der Batteriebeschaffung hat man sich schwer getan mit richtungsweisenden Entscheidungen.

Es ist nicht so, dass BMW hier problemlos durchkommt, die Kommunikation ist aber deutlich ruhiger.

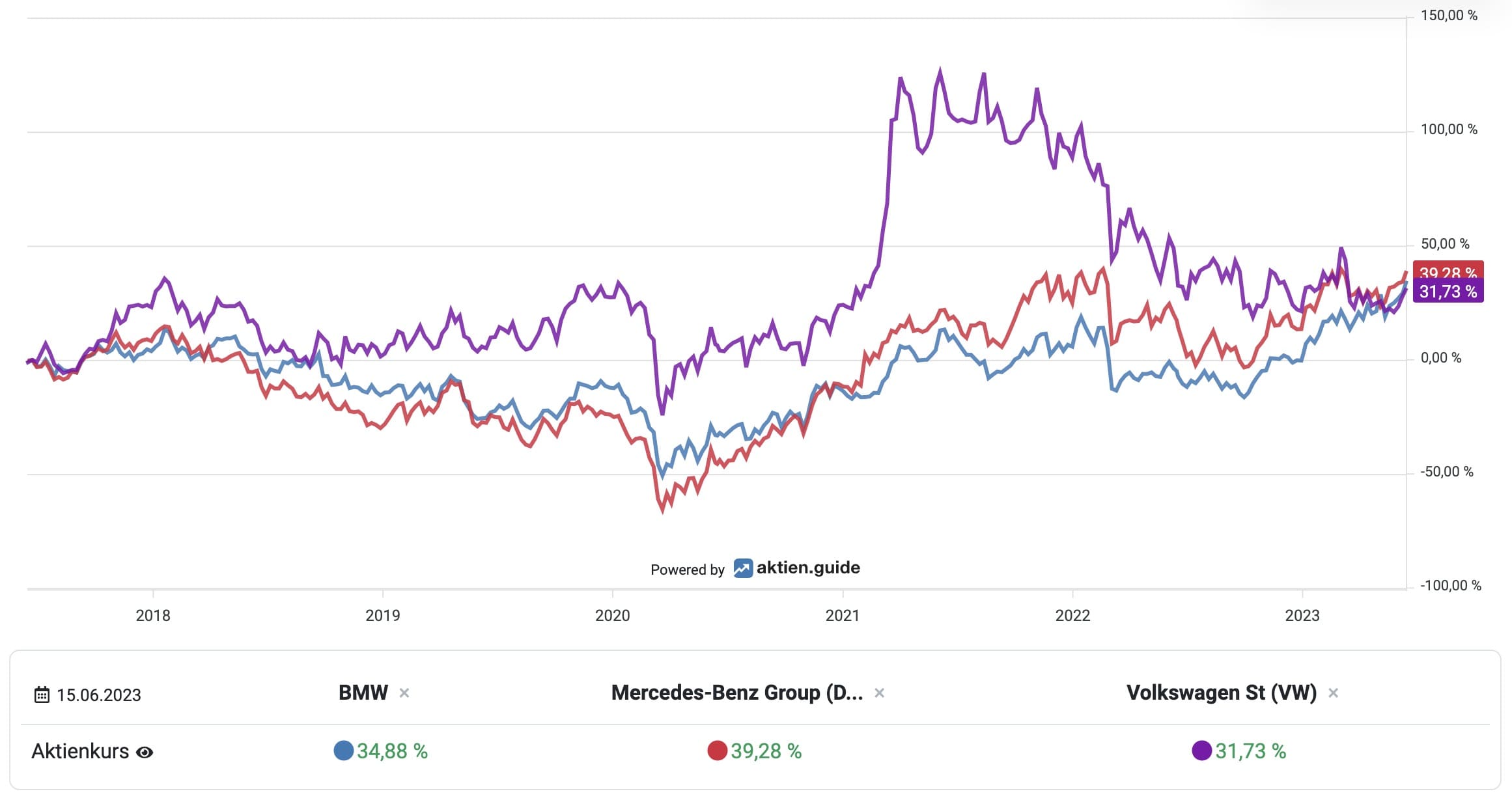

Die Aktienkurse sind tatsächlich zeitweise auseinandergegangen, zuletzt sind aber vor allem Mercedes und BMW gestiegen, während VW gefallen ist. Über die letzten sechs Jahre liegen alle etwa gleichauf (und natürlich deutlich hinter Tesla).

von aktien.guide (Partner-Link)

Meine Bewertung des Geschäftsmodells

Ein starkes Geschäftsmodell ermöglicht Wachstum, einen Burggraben und damit Differenzierbarkeit von der Konkurrenz, höhere Gewinnmargen und Preismacht.

Wie schneidet das Unternehmen in der Geschäftsmodell-Bewertung der Scorecard ab? Tiefergehende Erklärungen zu den Kriterien gibt's hier und hier.

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Es gibt erste Versuche von Abo-Diensten, aber noch nicht in der Breite.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

Eine breitere Abdeckung an Werkstätten & Händlern entsteht, wenn auch andere einen BMW besitzen. Und der Datenschatz für BMW steigt, was potenziell verwertet werden kann.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger? Wachsen Umsätze stärker als Kosten?

BMW ist einer der größten Automobilhersteller, aber nicht der größte, weder insgesamt noch im E-Auto Bereich.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

Die Technologie von BMW ist gut, aber nach meiner Einschätzung nicht führend oder deutlich abhebend von der Konkurrenz.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Die Marke ist das größte Asset. Die Marke mag sicherlich an sich umstritten sein (wohl in Deutschland mehr als international), ist aber weltweit bekannt und mit einer Premium-Positionierung verbunden.

Geschäftsmodell-Bewertung: 13 / 25

Investment-These

BMW ist dauerhaft profitabel, die Anzahl verkaufter E-Autos hat sich zwei Jahre in Folge auf mehr als 200.000 Einheiten verdoppelt und es investiert weiterhin stark. Die Bewertung ist mit einem KGV von 6 - 7 optisch recht günstig.

Zahlencheck

Ertragsentwicklung & Wachstum

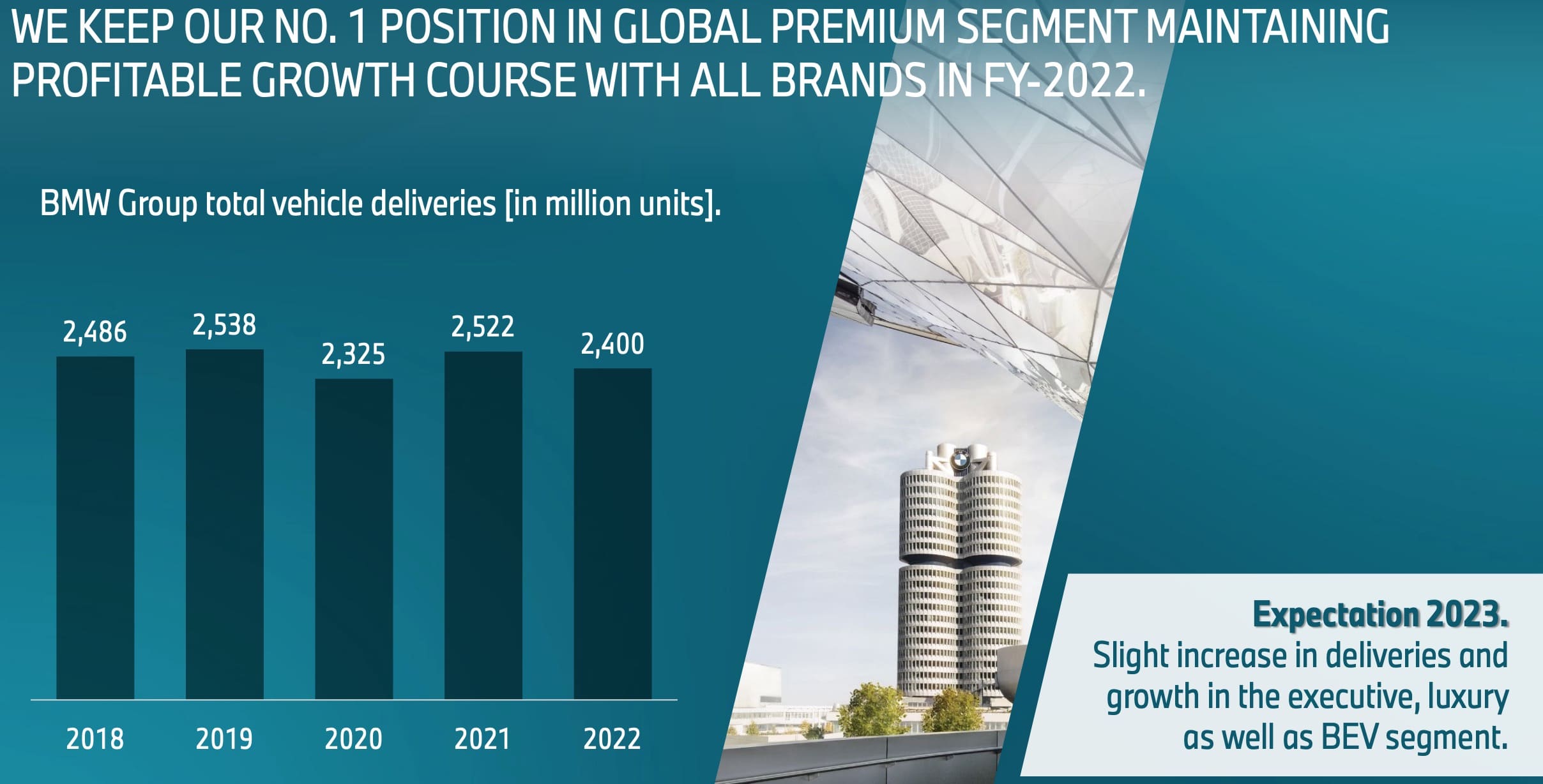

Die Anzahl der verkauften Autos ist über die letzten Jahre recht konstant. 37% der Autos werden in Europa verkauft, 33% in China, 18% in Amerika und 12% im Rest der Welt.

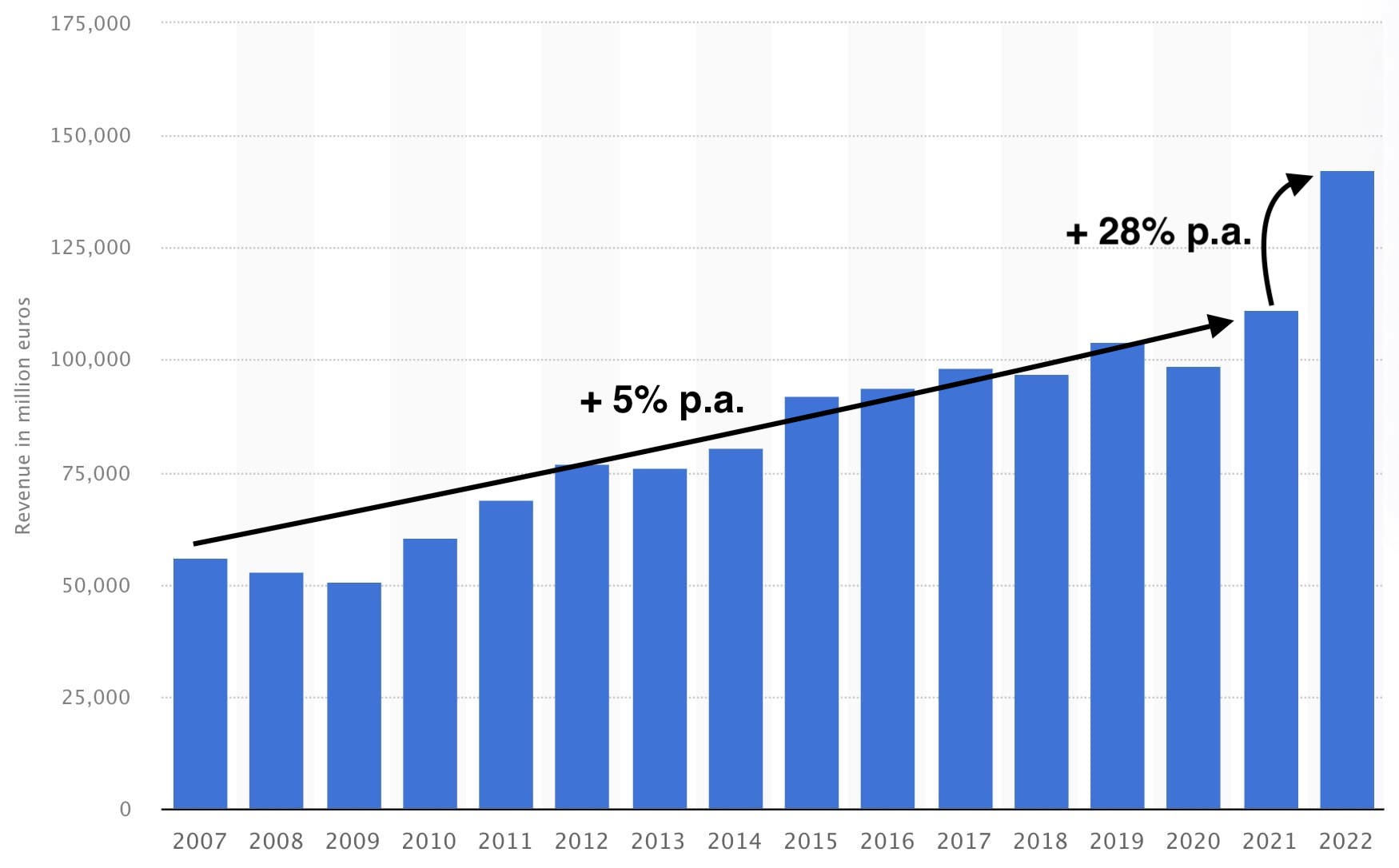

Der Umsatz konnte durch Preissteigerungen zuletzt aber deutlicher gesteigert werden. Langfristig lag das Umsatzwachstum bei 5% p.a., von 2021 auf 2022 bei stolzen +28%.

Das liegt aber auch an einem weiteren Sondereffekt: BMW hat das wesentliche China-Geschäft im chinesischen Joint Venture BBA gebündelt, in welchem es nun die Mehrheit übernommen hat. Dadurch ist es in die 2022er-Zahlen inkludiert und allein dadurch fallen diese höher aus.

Profitabilität

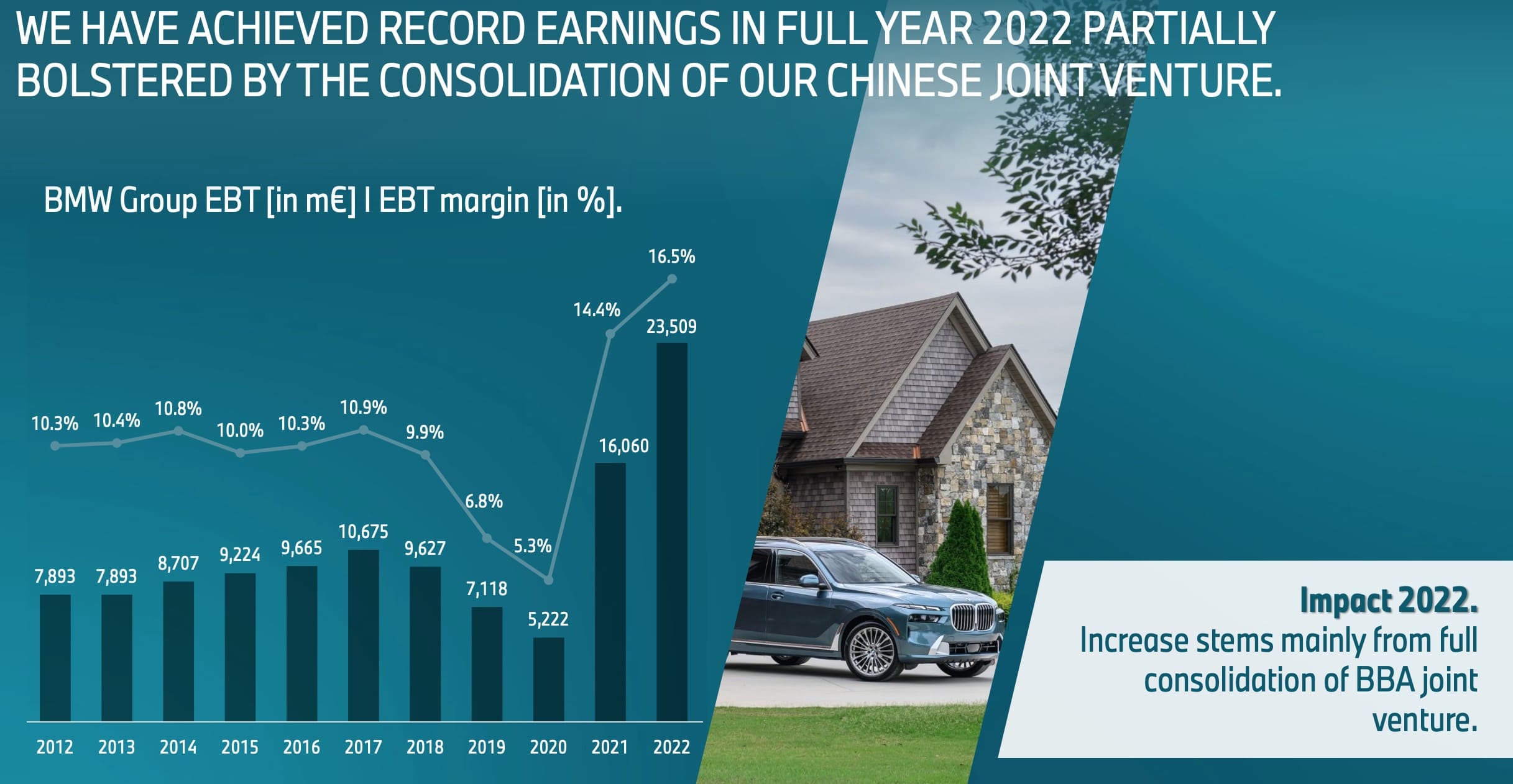

Der Gewinn vor Steuern ist von 2012 bis 2017 jährlich leicht gestiegen, hat sich dann bis 2020 halbiert und hat danach neue Rekordwerte erreicht. Die historische EBT-Marge lag bei 10 - 11%, zuletzt sogar bei 16,5%.

Auch hier aber wichtig: In 2022 fand eine Neubewertung des Joint Ventures statt, was 7,7 Mrd. Euro Gewinn als Sondereffekt waren.

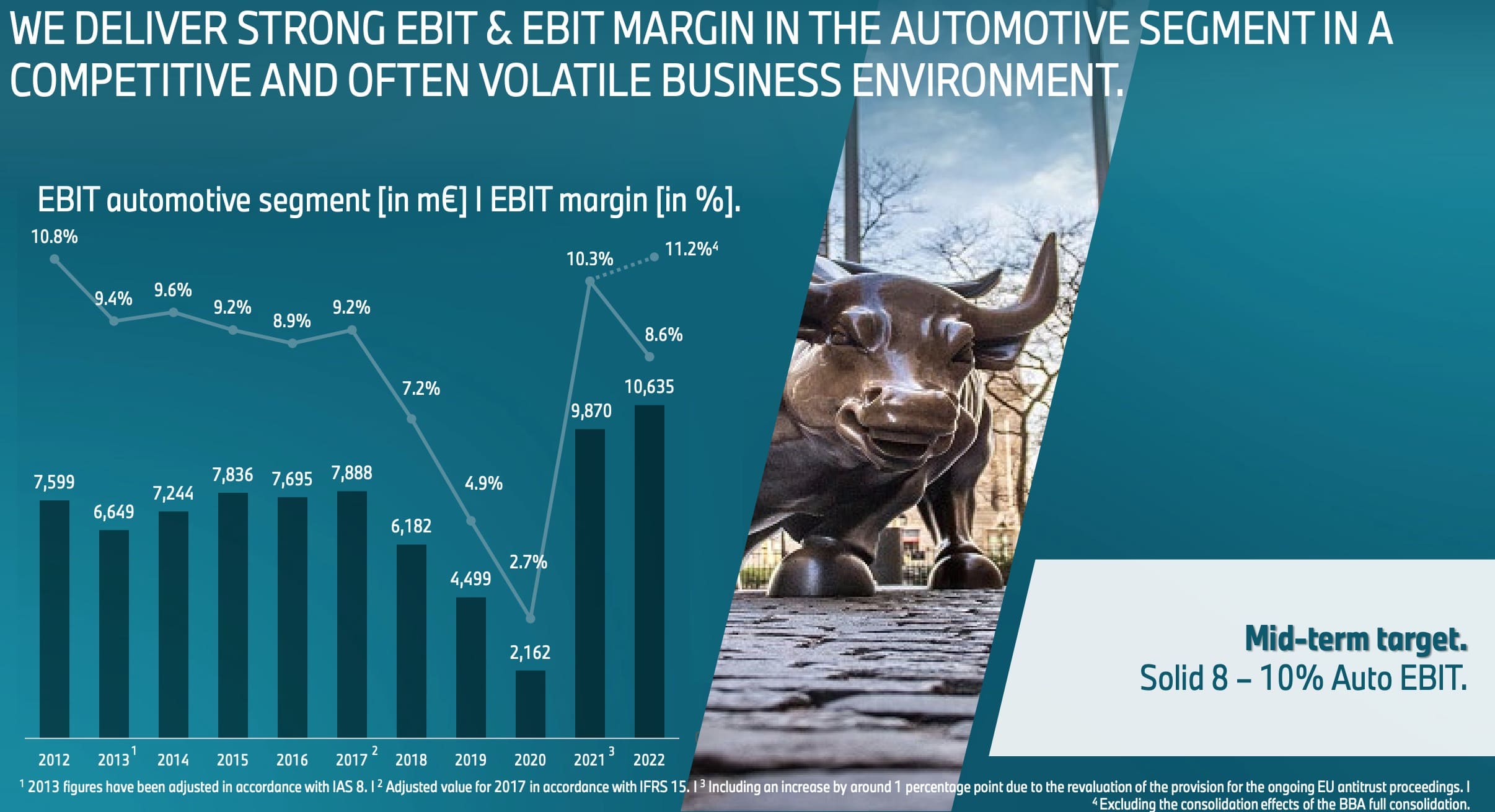

Die EBIT-Marge des Automobilsegments lag historisch oft bei 9% mit Ausreißern nach oben und unten. Mittelfristig peilt man hier 8 - 10% an. Zum Vergleich: Mercedes-Benz' Automobilgeschäft lag hier in Q1 '23 bei 14,7%, BMWs Automobilgeschäft in demselben Quartal bei 12,1%.

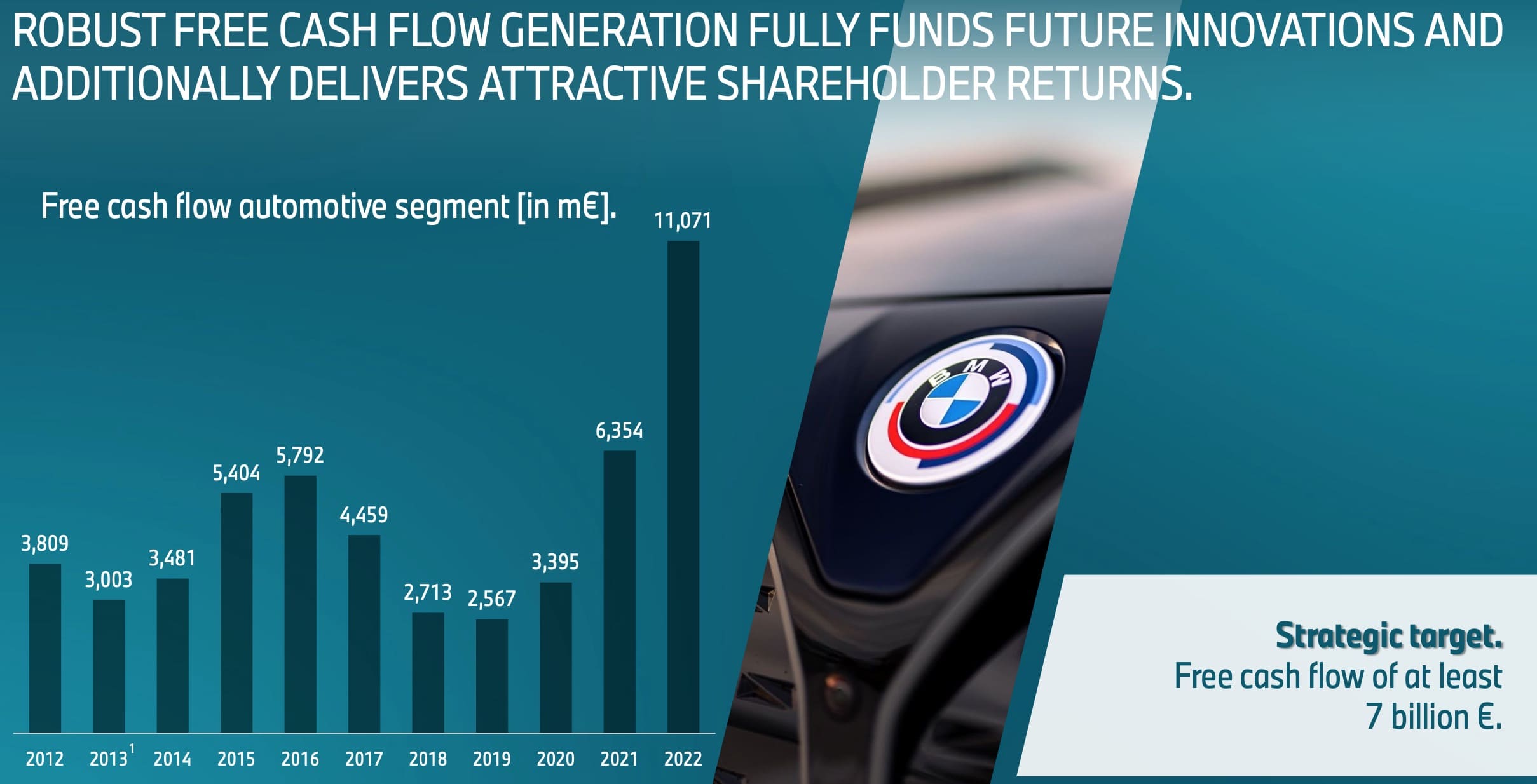

Ähnlich stark, wenn auch insgesamt stärker schwankend, sieht der Free Cashflow aus. Stolze 11 Mrd. Euro sind BMW zugeflossen, was allerdings deutlich über den historischen Werten liegt. Langfristig soll der Free Cashflow mindestens 7 Mrd. Euro betragen.

Das entspräche allein bei der heutigen Bewertung ca. 10% Cashflow-Rendite. Mir scheint das angesichts der historischen Zahlen recht optimistisch, mehr zu meinen Annahmen aber gleich.

Die letzten Jahre boten Sonderkonjunktur: Der ganzen Branche fehlten Chips, das Angebot war zu knapp und die Automobilhersteller konnten ihre Preise und damit auch die Margen erhöhen. Es zeichnen sich wohl erste Normalisierungseffekte ab, mittelfristig würde ich hier davon ausgehen, dass es tatsächlich Sondereffekte waren, die wir mittelfristig nicht mehr sehen werden.

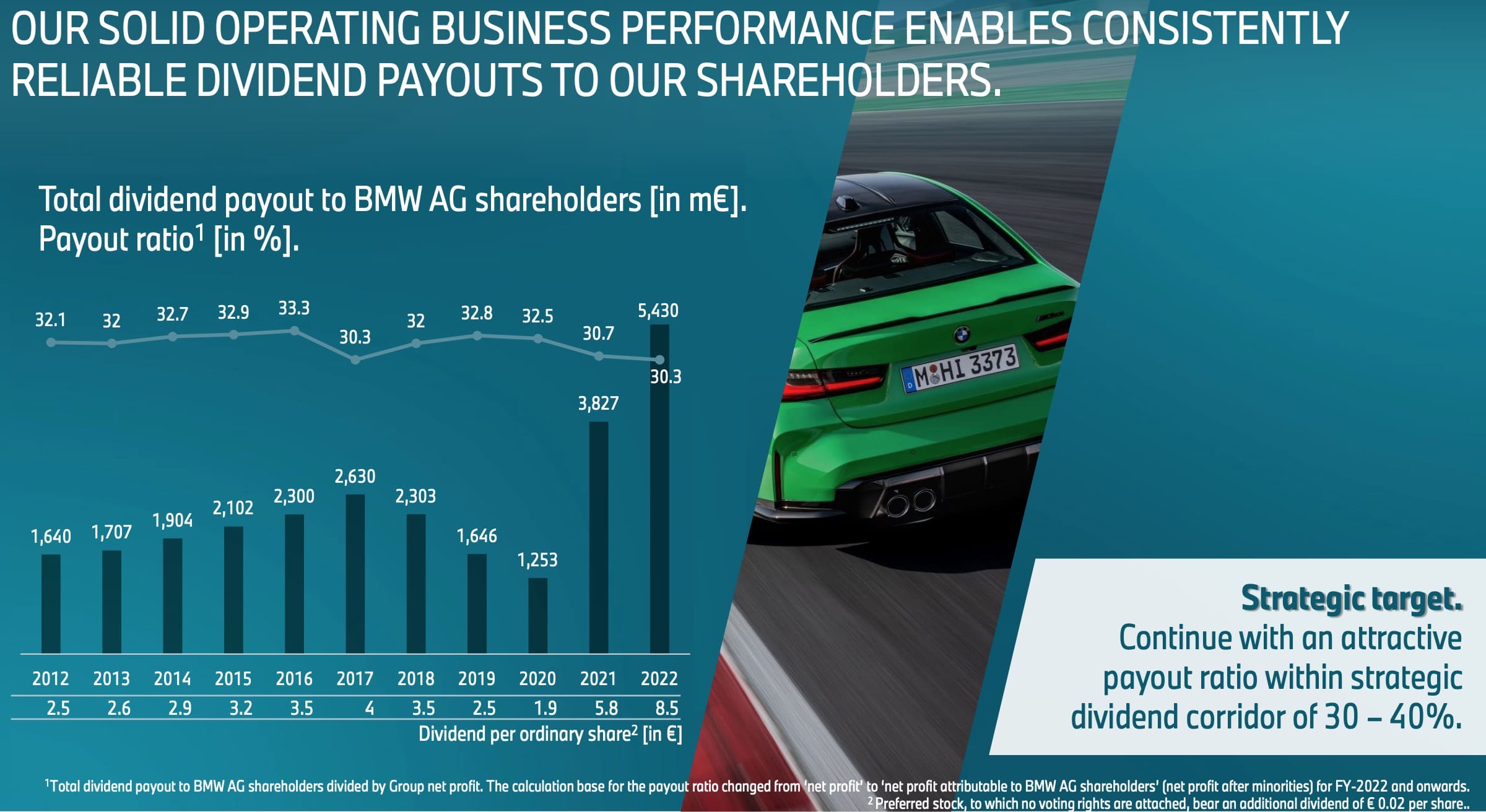

Kapitalmanagement

BMW ist ein kontinuierlicher Dividendenzahler. Dabei wird versucht eine Ausschüttungsquote von 30 - 40% des Gewinns einzuhalten, was von 2017 bis 2020 zu einer sinkenden Dividende geführt hat, ehe dann 2021 und 2022 Rekorddividenden gezahlt wurden.

Aktuell kauft BMW auch eigene Aktien zurück: 2 Mrd. Euro im ersten Halbjahr 2023, weitere 2 Mrd. Euro bis Ende 2025. Das entspricht in Summe gut 5% der aktuellen Marktkapitalisierung.

Finanzielle Lage

Schaut man in BMWs Bilanz, sehen wir viele Schulden. Das ist aber ein übliches Phänomen bei Automobilherstellern, da diese integrierte Banken haben für das Leasing- und Kreditgeschäft. Banken sind üblicherweise schwer bis gar nicht mit den üblichen Bonitätskriterien zu beurteilen.

Machen wir es uns daher einfacher. BMW weist die eigene Bilanz nach unterschiedlichen Segmenten aus. Das wichtigste Segment ist "Automobile". Dort gab es 52 Mrd. Euro kurzfristige Verbindlichkeiten und 18 Mrd. Euro langfristige. Die kurzfristigen Vermögenswerte betragen 70 Mrd. Euro.

In Summe also: Kein Grund zur Panik. Mit den kurzfristigen Vermögenswerten könnten die Schulden (das Finanzsegment ausgenommen) gedeckt werden.

Factsheet

Factsheet

TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). 3J = 3-Jahres-Durchschnitt. 'e' = erwartet. 'YoY' = im Jahresvergleich.

Die Eckdaten

- Land: Deutschland

- Branche: Automobilhersteller

- Marktkapitalisierung: 72 Mrd. EUR

- Enterprise Value: 72 Mrd. EUR (etwas komplexer, siehe oben)

- Dividendenrendite: 7,5%

Erträge

- Umsatz: 148 Mrd. EUR

- Ergebnis: 10 Mrd. EUR

- Operatives Ergebnis: 16 Mrd. EUR

- Free Cashflow: 17 Mrd. EUR

Bewertung

- KUV: 0,5

- KGV: 6,5

- KGVe: 7

- KCV: 9

Qualität & Wachstum

Zukunft & Strategie

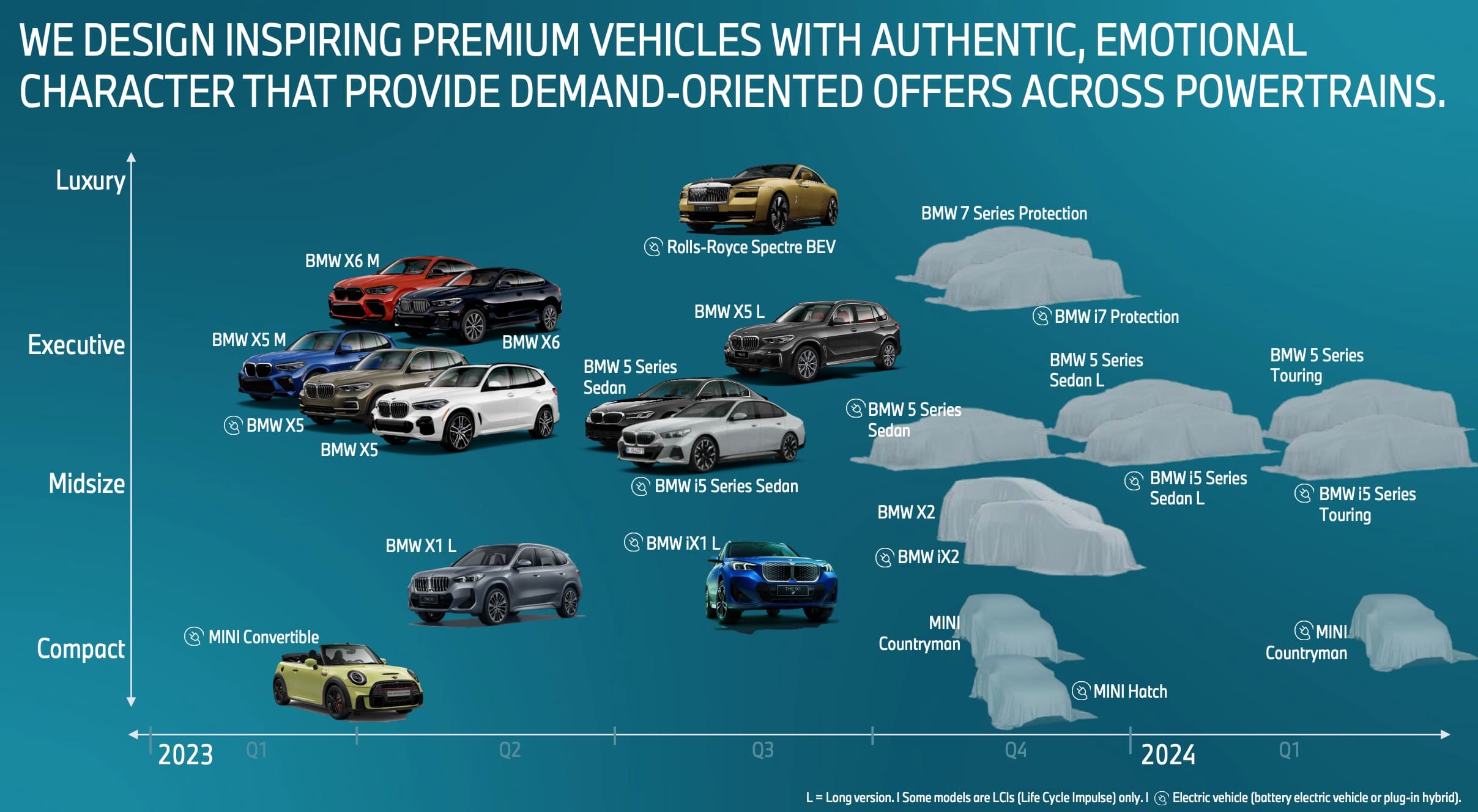

Kürzlich im Juni '23 wurden die Strategie und Fortschritt ausführlich präsentiert.

Elektromobilität

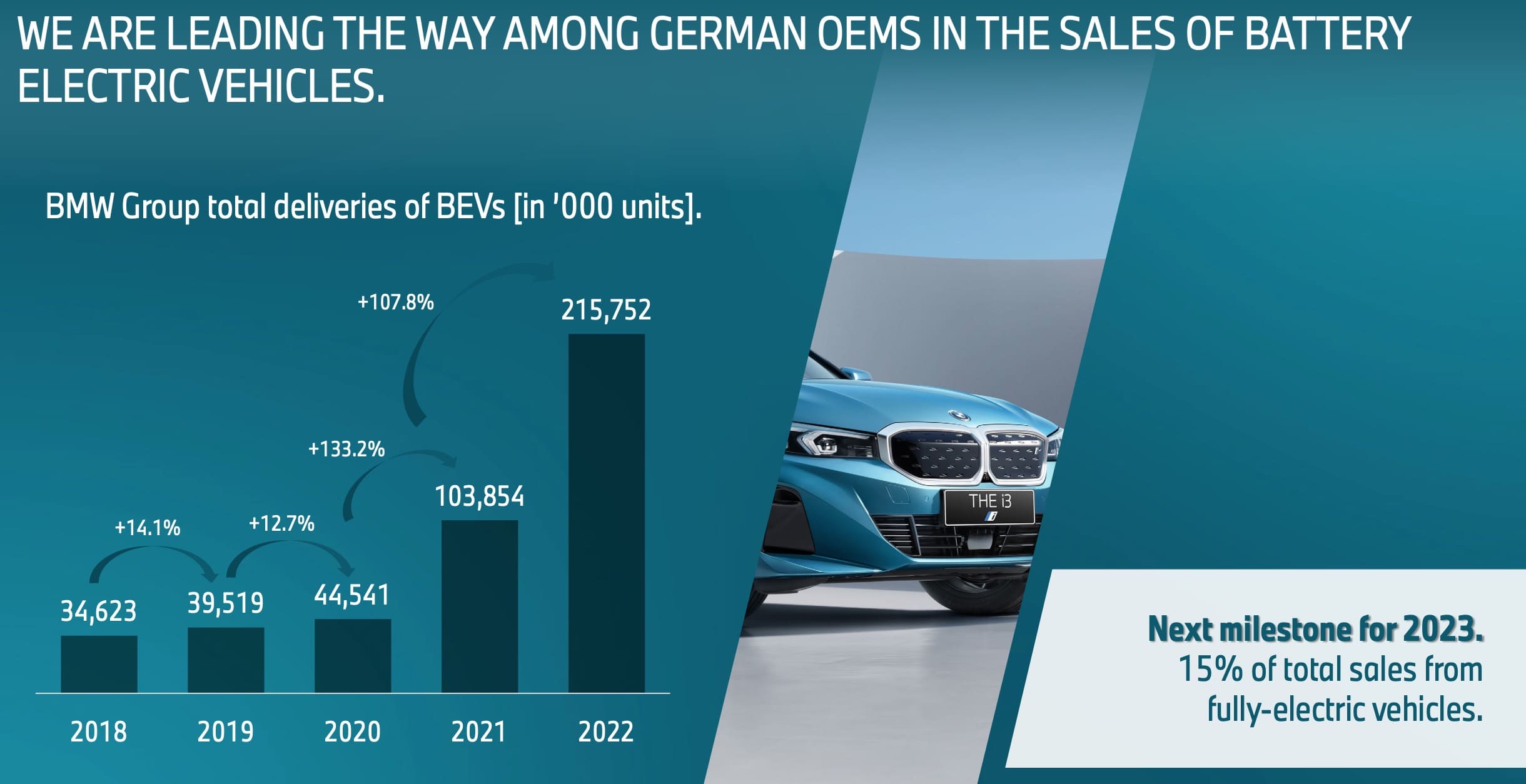

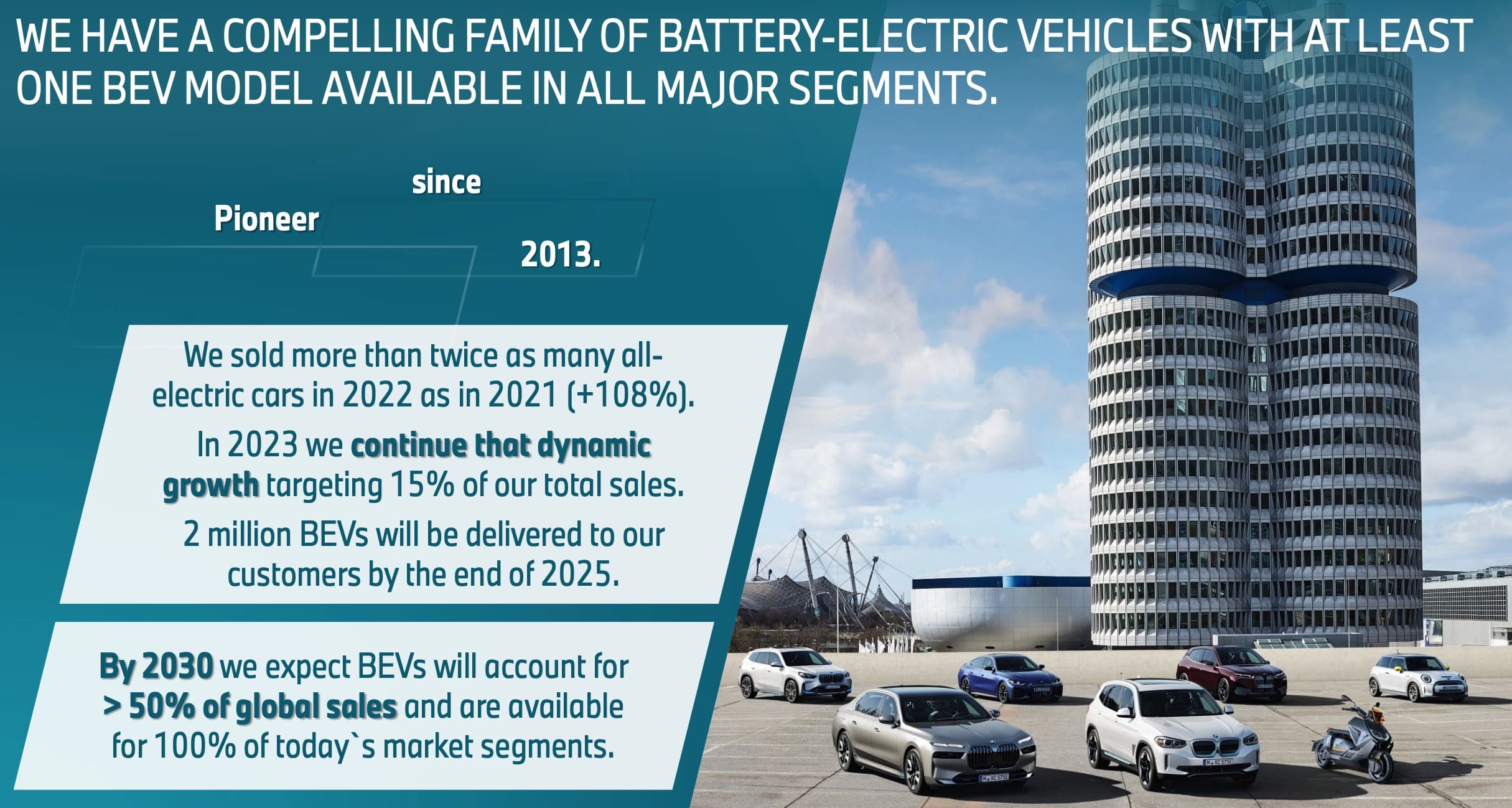

BMW war eigentlich früh bei der E-Auto Entwicklung dabei. BMW i3 und i8 werden schon seit 2013 produziert, waren aber wohl noch zu unausgereift. In den letzten beiden Jahren konnte BMW sich jeweils mehr als verdoppeln bei der Anzahl verkaufter E-Autos, lag 2022 bei 215.000. 2023 sollen 15% der verkauften Autos vollelektrisch sein.

CEO Zipse hat in der Telefonkonferenz im Mai '23 gesagt, dass der Anteil der vollelektrischen Auslieferungen 2024 auf 20%, 2025 auf 25% und 2026 auf 33% steigen soll.

Laut ev-volumes.com steht BMW damit weltweit an 7. Stelle (voll- und teilelektrisch). Das Wachstum ist unter den deutschen Konzernen bei BMW am höchsten. Selbst Tesla ist mit 40% Wachstum nicht weit entfernt, wenn auch vollelektrisch, in größerer Skalierung und wohl profitabler.

Batterien

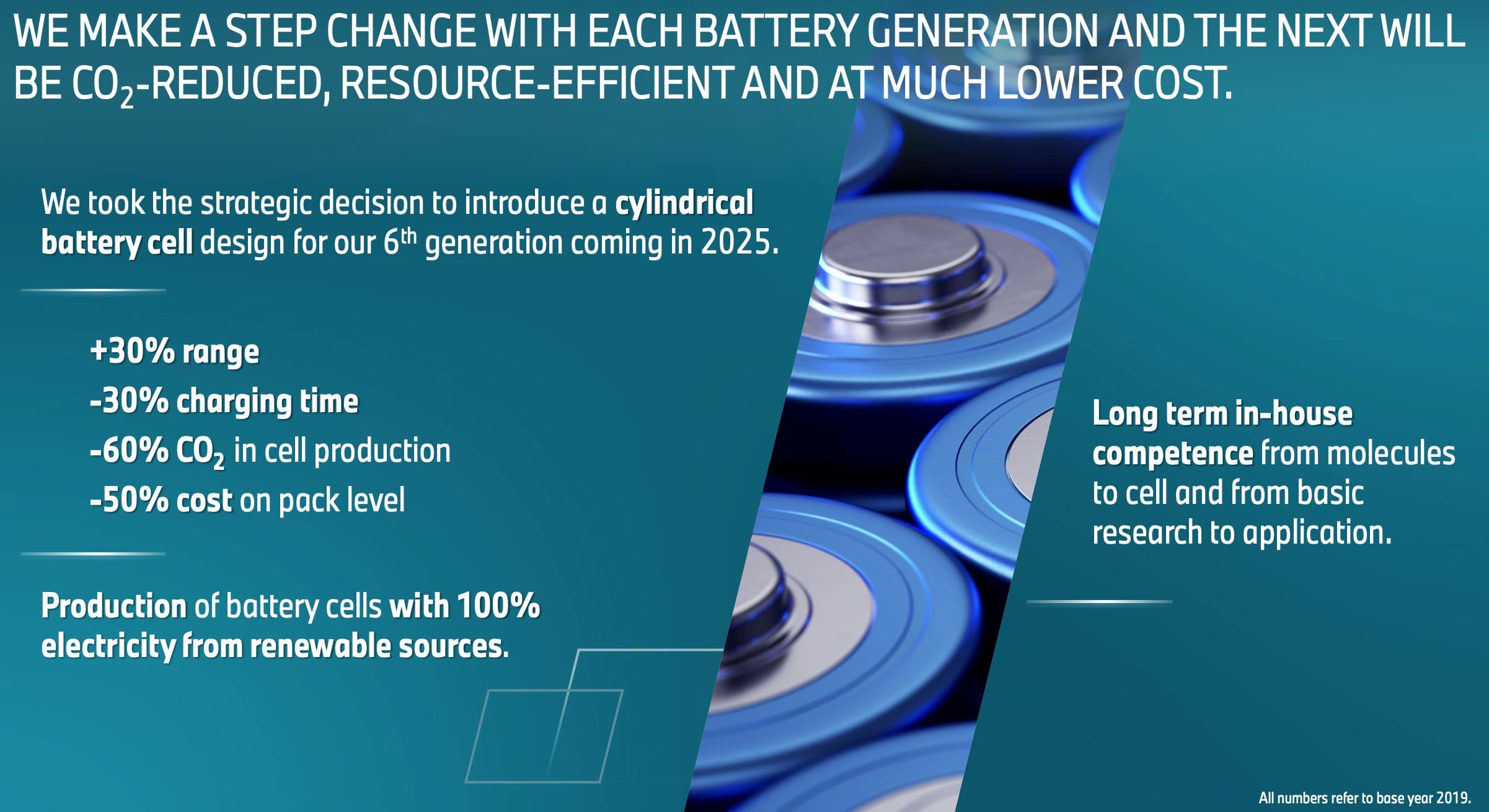

Die Batterien stellen eine zentrale strategische Frage für die Automobilkonzerne dar. Selber Fabriken aufbauen oder auf Zulieferer setzen? In Europa oder anderen Kontinenten? Welches Fertigungsdesign?

BMW hat sich für eine zylindrische Batteriezelle entschieden. Ich spare hier die technischen Details und glaube ohnehin, dass die BMW Ingenieure das im Zweifelsfall besser wissen sollten. Dieses Design soll 2025 zur Verfügung stehen, langfristig möchte BMW hier die Kompetenz im eigenen Unternehmen aufbauen.

Vernetzung

BMW gibt selbst an, die größte aufwertbare ("upgradeable") Flotte zu besitzen. Over-the-air-Updates, also Softwareupdates ohne Werkstattbesuch, werden seit 2019 angeboten und sollen heute 5 Mio. Autos erreichen können.

Konkurrenzvergleich

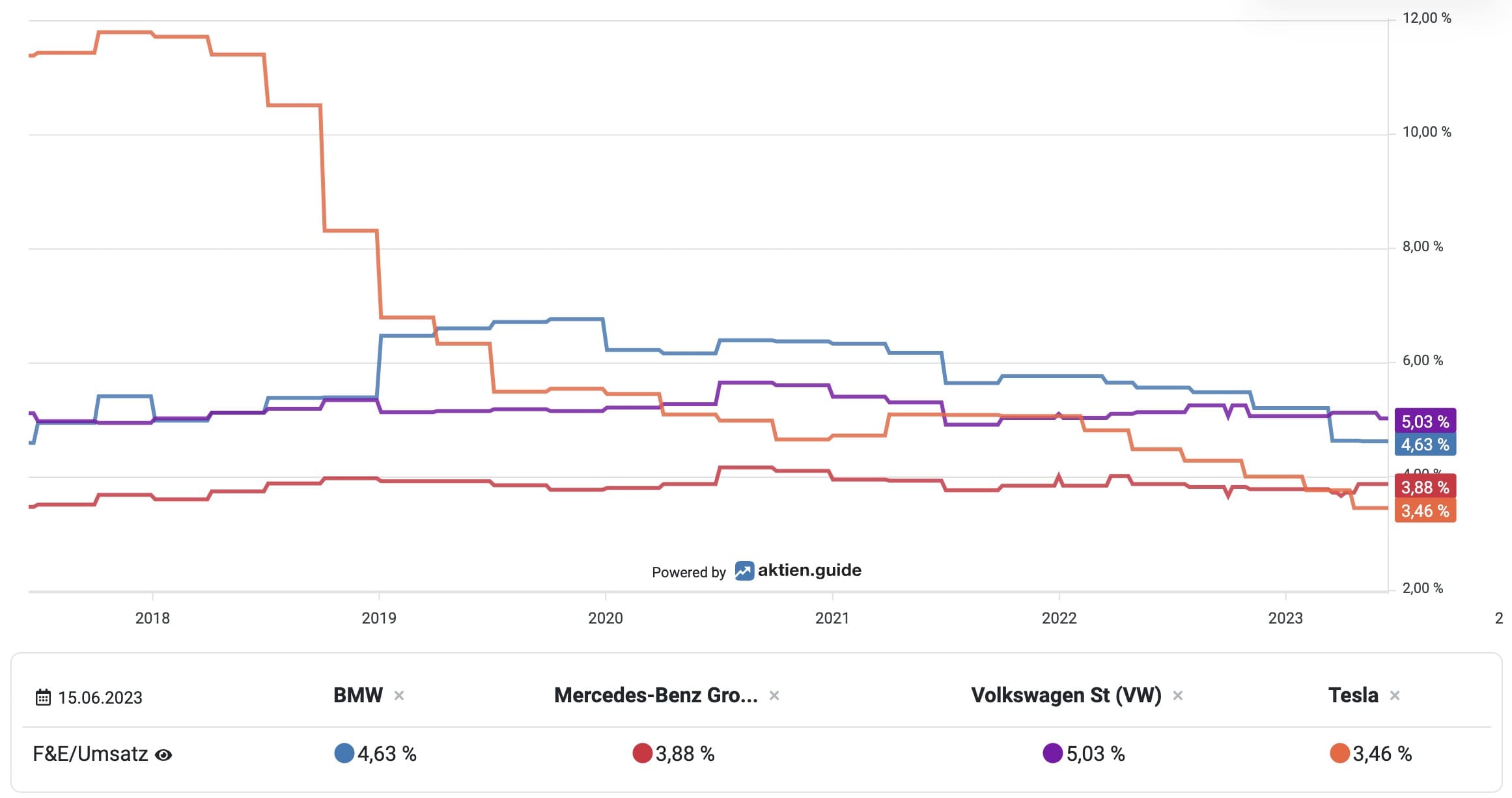

Spannend ist der Vergleich der Ausgaben, die ein Indikator für Innovationskraft sein sollten. Schauen wir darauf, wieviel die Unternehmen anteilig für Forschung & Entwicklung ausgeben, steht BMW gut dar (wurde aber gerade von VW überholt), Tesla erstaunlich schlecht.

von aktien.guide (Partner-Link)

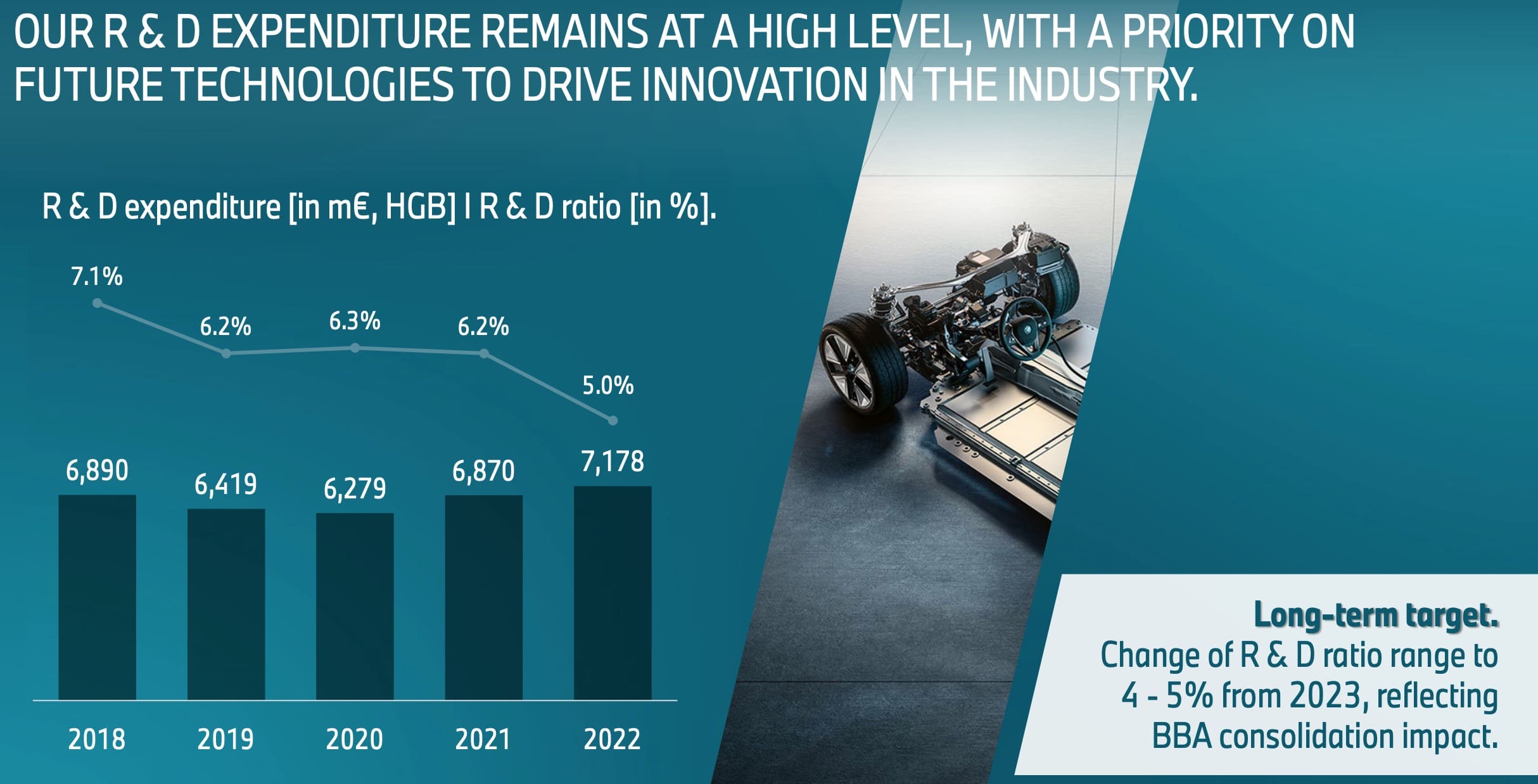

Prozentual sind diese Ausgaben bei BMW leicht rückläufig, absolut gesehen stabil. Langfristig will BMW bei 4 - 5% liegen.

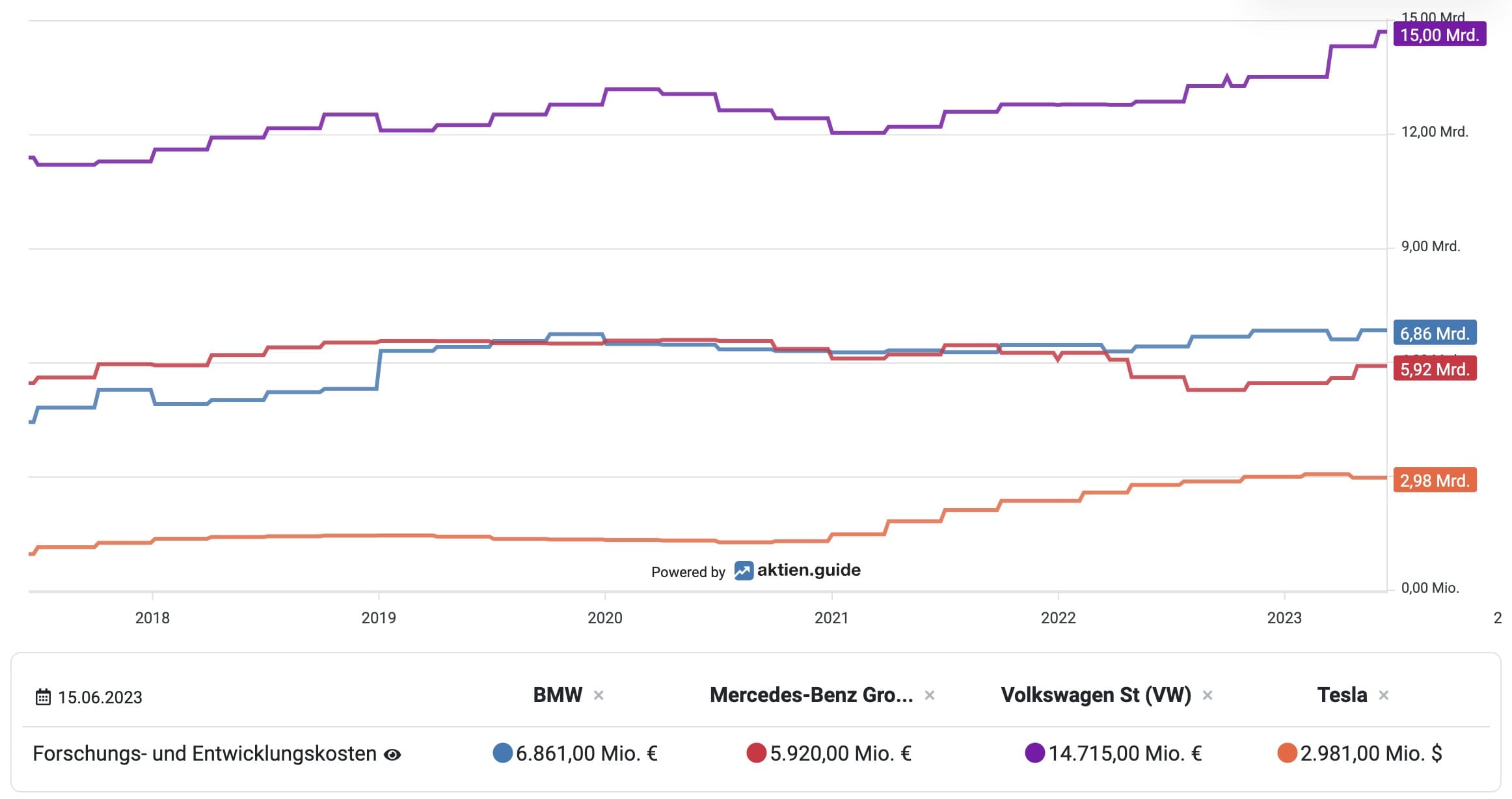

Gerade bei Softwareentwicklung gelten aber Skaleneffekte und wieviel auch absolut, nicht nur relativ, investiert wird. Hier liegt VW deutlich vorne, BMW aber auf Platz 2. Bis auf Tesla haben alle ihre Ausgaben dafür über die letzten Jahre gesteigert.

von aktien.guide (Partner-Link)

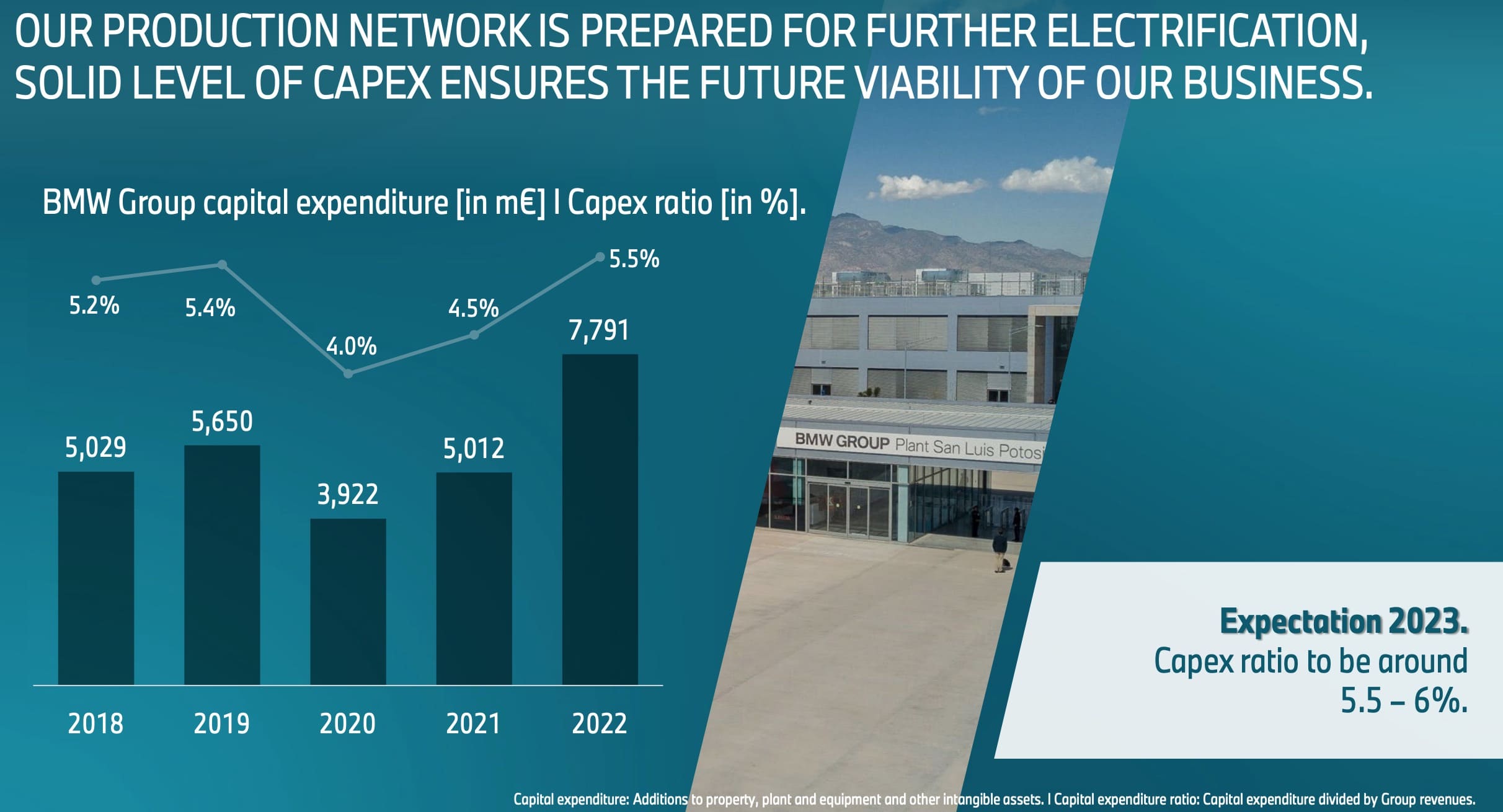

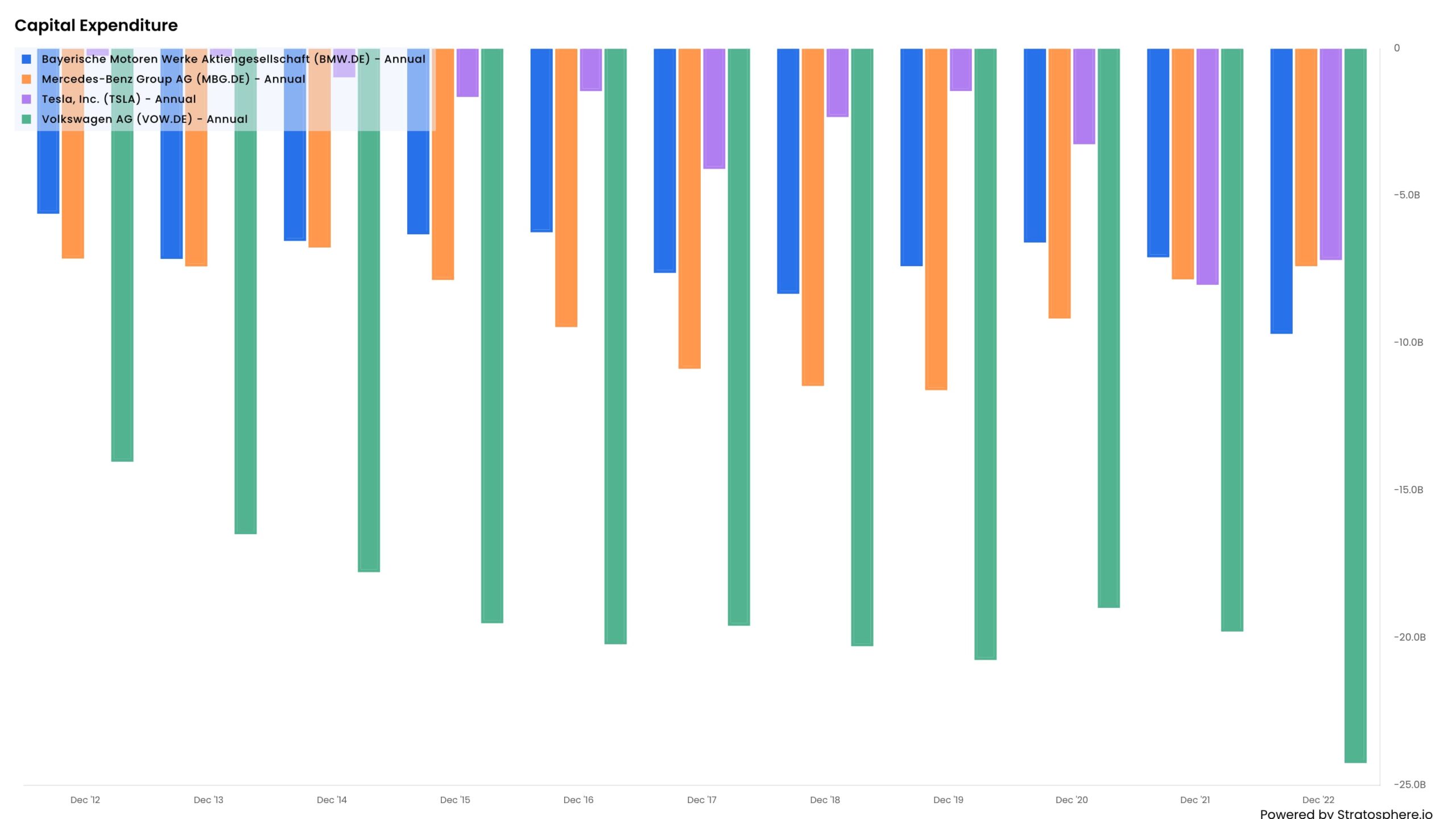

Die CapEx sind ein weiterer Indikator, dahinter stecken Ausgaben in langfristige Investitionsgüter, bspw. Maschinen und Produktionsstätten. Bei BMW sollen diese in 2023 5,5 - 6% des Umsatzes betragen.

Auch hier im Vergleich liegt Volkswagen deutlich vorne, was auch an der Größe liegt. Bei BMW (blau) sticht 2022 heraus, sonst sind die Investieren etwa gleichauf mit dem Umsatzwachstum.

Das Ranking der E-Auto Hersteller

Das icct hat kürzlich die Automobilhersteller danach geranked, wie gut ihnen die Transformation zur Elektromobilität gelingt. Darin fließen viele Faktoren ein wie Anteil verkaufter E-Autos, Vergütung des Managements, Energieverbrauch, Ladegeschwindigkeit und mehr.

Die Top 10:

- Tesla

- BYD

- BMW

- VW

- Stellantis

- Geely

- Renault

- Mercedes-Benz

- GM

- SAIC

Ein erfreuliches Ergebnis für BMW. Gerade im Bereich "Technology Performance" liegen sie demnach nur knapp hinter Tesla auf Platz 2.

In einer Untersuchung vom Center of Automotive Management landet BMW 2022 auf Platz 8 der innovativsten Unternehmen, auf Platz 1 liegt Tesla, auf Platz 2 VW.

Ist Tesla uneinholbar vorne?

Einige Stimmen sagen, jeder Automobilhersteller außer Tesla und womöglich chinesische Anbieter sind dem Untergang geweiht. Tesla sei ohnehin uneinholbar vorne und in jedem Bereich am besten; sobald das vollautonome Fahren gelingt, sei alles klar.

Ausführlich habe ich das in der Tesla Aktienanalyse besprochen. In Kurzform:

Ich glaube nicht daran. Ich sehe Tesla vorne (Ladenetz, Preis-Leistungs-Verhältnis der Autos, eigene Gewinnmargen, Software), aber der Vorsprung nimmt ab. Das liegt auch daran, dass Tesla eben schon vor Jahren recht gut war und die Elektromodelle der deutschen Konkurrenz sehr bescheiden.

Seit Jahren ist aber für alle der Fokus klar. Warum sollte bspw. BMW es nicht hinbekommen, ebenfalls gute Akkus & Batterien zu beschaffen? Ein gutes E-Auto zu bauen? Ebenfalls gute Margen damit zu realisieren? Gute Software zu entwickeln?

Viele Bereiche werden BMW & Co., so meine Prognose, gut abbilden. Herausforderungen bietet wohl die Software, da Tesla hier davon profitiert, das meiste selbst zu machen, aber diesen Trend gibt's auch bei BMW und die Qualität der Software nähert sich immer weiter an.

Wenn Tesla sehr stark und bei der Kosteneffizienz und realisierten Margen der Vorreiter ist, heißt das aber auch, dass BMW keine utopischen Preise und Margen abrufen kann. Man versucht zumindest teilweise sich dem zu entziehen, indem man (sinnvollerweise) auf die Premium-Positionierung setzt.

Kurzum wäre meine These: Tesla wächst weiter stark, ist der #1 E-Auto-Anbieter, die deutschen Anbieter werden aber überleben, nicht wesentlich Marktanteile gewinnen (eher in Summe leicht abgeben), sich tendenziell eher auf Premium- und Luxussegmente fokussieren. Spätestens in fünf Jahren gibt's von allen Marken vernünftige E-Autos zu akzeptablen Preisen, womit diese auch Gewinne einfahren.

Finanzielle Ziele

Das Automobilsegment soll mittelfristig 8 - 10% EBIT-Marge erzielen. Das bedeutet einen deutlicheren Rückgang vom aktuellen Niveau. Historisch lag die EBIT-Marge konzernweit bei etwa 7 - 11%. Die Nettomarge könnte sich dann bei 6 - 7,5% einpendeln.

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken zusammen, die wir im Geschäftsmodell identifizieren konnten.

Schwächen

Wo Licht ist, ist meist auch Schatten. Fassen wir die Schwachstellen des Unternehmens zusammen.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Hier geht's nun viel mehr darum: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Aktienbewertung & Renditeerwartung

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Berechnen wir dafür die zu erwartende Rendite. Kann ich diese hellsehen? Nein, definitiv nicht. Wir können aber das Chance-Risiko-Verhältnis auf Basis der Analyse abschätzen und in konkrete Zahlen gießen.

Dafür kalkuliere ich drei Szenarien: Ein pessimistisches, ein optimistisches und das Szenario, das ich im Mittel erwarte. Auch Ausreißer nach unten oder oben sind immer möglich.

Für die Ermittlung des fairen Werts (alle Erläuterungen dazu über diesen Link) habe ich im mittleren Szenario folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt: langfristig 5% p.a.

- Management-Prognose: -

- Analystenerwartung: -2% (2023), +3% (2024), +5% (2025)

- Meine kurzfristige Annahme: Ich gehe kurzfristig von einem leichten Rückgang aus, da sich Preiseffekte normalisieren. Der Sprung von 2021 auf 2022 war nicht repräsentativ. Ich nehme -2% an.

- Meine langfristige Annahme: Langfristig nähert sich das Umsatzwachstum in meinem Modell +3% p.a. an, also dem durchschnittlichen Wirtschaftswachstum. Das impliziert auch, dass BMW keine Marktanteile gewinnen würde, den Umsatz langfristig aber recht konstant hält.

Nettomarge

Die Nettomarge liegt heute bei 6,5%, historisch eher bei 8%. Das eigene Ziel von BMW (EBIT-Marge bei 8 - 10% im Automobil-Segment) legt eher 6 - 7,5% Nettomarge nahe. Mit steigendem E-Auto Anteil sollten sich die Margen erstmal verschlechtern, langfristig normalisieren und auch die hohen Investitionen tendenziell zurückgehen. Ich nehme daher kurzfristig 6% an, langfristig 7%.

Bewertungsniveau

Heute liegt das KGV bei 6 - 7, historisch eher bei 10. Das nehme ich auch langfristig an.

Sonstiges

Die Ausschüttungsquote liegt historisch bei 30 - 40% des Gewinns, wegen der kurzfristigen Aktienrückkäufe nehme ich 40% an.

Meine Renditeerwartung

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: BMW.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Die Scorecard

StrategyInvest Scorecard

Je Kategorie bis zu 25 Punkte. Insgesamt 20+ Kriterien.

Qualität

Profitabilität, Bilanz & Risiken

Geschäftsmodell

Burggraben, Alleinstellung & Preismacht

Wachstum

Umsatz, Gewinne & Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More

Bewertung

KUV, KGV & weitere

Gesamtscore

Mittel 😐

Pro, Contra & Fazit: Aktie jetzt kaufen?

Checkliste

In jedem Fall gilt: Beachte die folgenden Punkte, bevor du diese oder eine andere Aktie kaufen solltest.

Es kann viele Gründe, eine Aktie spannend zu finden und kaufen zu wollen. Vor dem Kauf gibt es eine Handvoll Fragen, die du dir stellen solltest, um Enttäuschungen und Anfängerfehler zu vermeiden:

- Verstehst du das Geschäftsmodell?

- Hast du dich mit den Risiken des Unternehmens beschäftigt?

- Hast du dich mit den Risiken der Aktie beschäftigt?

- Passt die Aktie in dein Depot? (hinsichtlich Klumpenrisiken)

- Verstehst du, dass es beim Investieren nie um Garantien, sondern Wahrscheinlichkeiten geht - so auch bei dieser Analyse und jedem Aktienkauf?

Ausführliches Hintergrundwissen bekommst du in der Know-How Sektion und der Academy.

Mein Fazit

BMW ist in meinen Augen ziemlich fair bewertet und der letzte Kursanstieg war gerechtfertigt. Es zeigt sich in vielen Bereichen stabil und trotz Transformation strahlt das Unternehmen und das Management eine angenehme Ruhe aus.

Wie wäre BMW wohl bewertet, wenn es nur die 200.000 E-Autos mit >100% Wachstum verkaufen würde? Womöglich sogar höher als jetzt, was die Schieflage der Börsensicht zeigen könnte.

Die Aktie ist aber definitiv nicht risikofrei. Die Zahlen profitieren von Sonderkonjunktur und der eingegliederten Mehrheitsbeteiligung, der Gewinn sollte eher abnehmen. Die Transformation bleibt herausfordernd. Das China-Geschäft läuft gut, 33% sind aber auch angesichts der geopolitischen Risiken ein großer Anteil, sollte dieser einmal wegfallen oder signifikant schrumpfen. Ich würde mir eine höhere Renditeerwartung für solche Risiken wünschen.

Für mich ist die Aktie zurzeit kein Kauf, was allerdings auch daran liegt, dass ich indirekt durch die Porsche-Holding bereits an Porsche & VW beteiligt bin und das Depot auch so schon deutsche Aktien etwas übergewichtet. Bisher sehe ich keinen Grund, meine Aufstellung zu ändern, halte die BMW-Aktie aber grundlegend für solide.