HubSpot habe ich im Januar '22 und im Mai '22 gekauft, also beide Male nach größeren Kursstürzen der Aktie. Danach ging es noch etwas weiter runter, seit einem halben Jahr kämpft die Aktie sich aber wieder hoch. Sie steht noch etwa ein Drittel unter dem Allzeithoch. Kommt die Aktie wieder auf alte Hochs? Was sagen die Zahlen und wie gehe ich mit meiner Position um?

Hier gibt's das Update. Um das Unternehmen, das Geschäftsmodell, Renditeberechnungen, Stärken, Schwächen, Chancen und Risiken komplett zu verstehen, empfehle ich die ausführliche HubSpot Aktienanalyse.

More...

Wie hat sich HubSpot entwickelt?

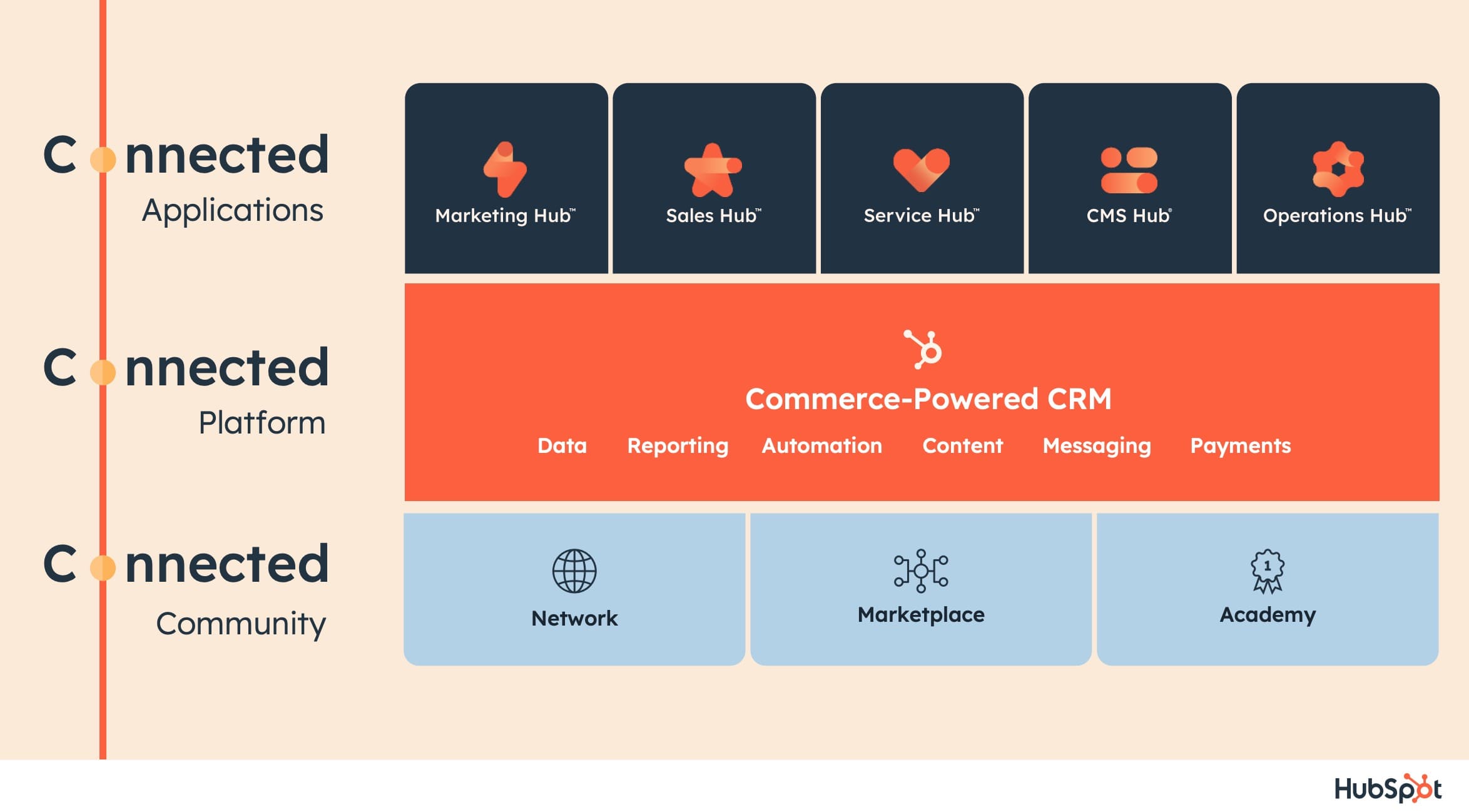

HubSpot bietet eine ganzheitliche Software-Plattform zum Aufbauen von Webseiten, Marketingkampagnen, einem CRM (Kundenmanagement-System, ähnlich wie Salesforce) und mehr. Für viele Unternehmen ist es daher ein zentraler Teil der eigenen Digitalstrategie.

HubSpot galt lange Zeit als "kleines Salesforce": Etwas günstiger, etwas schlanker, etwas moderner. Mittlerweile ist auch HubSpot gewachsen und erweitert das Produktportfolio. Ich kenne HubSpot selbst aus der Praxis, finde das Produkt enorm stark und es ist so tief integriert, dass viele Kunden lange nicht wechseln würden. Viele sind auch bereit mehr für HubSpot zu zahlen, statt mehrere kleinere Anbieter separat zu integrieren.

Meine HubSpot Aktienanalyse ist im Oktober '21 online gegangen. Darin war mir die Aktie noch zu teuer und etwa 20% überbewertet. Der Kurs ist tatsächlich kurz danach gefallen und Anfang und Mitte 2022 bin ich dann eingestiegen. Seitdem ist meine Position in Summe um 25% im Plus.

Grafik aus Parqet (Partner von mir)

Das liegt vor allem daran, dass der Kurs sich in 2023 deutlich erholt hat.

Zum Zeitpunkt der Analyse lag das Umsatzwachstum bei 53%, fürs Gesamtjahr 2021 wurden 44% vorausgesagt. Mittlerweile hat sich das Wachstum, wie bei vielen anderen Unternehmen, deutlich verlangsamt.

Anfang Mai '23 hat HubSpot die Q1 '23 Zahlen veröffentlicht:

- Umsatz: +27% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More, 30% währungsbereinigt

- Kundenzahl: +23% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More

- Operative Marge (GAAP): -9% (Vorjahr: -3%)

- Operative Marge (bereinigt): 14% (Vorjahr: 9%)

Wie stark kann HubSpot noch wachsen?

Der Ausblick auf 2023:

- Umsatz Q2 '23 auf ~504 Mio. USD, also 19% über Vorjahr

- Umsatz '23 auf ~2,085 Mrd. USD, also 20% über Vorjahr

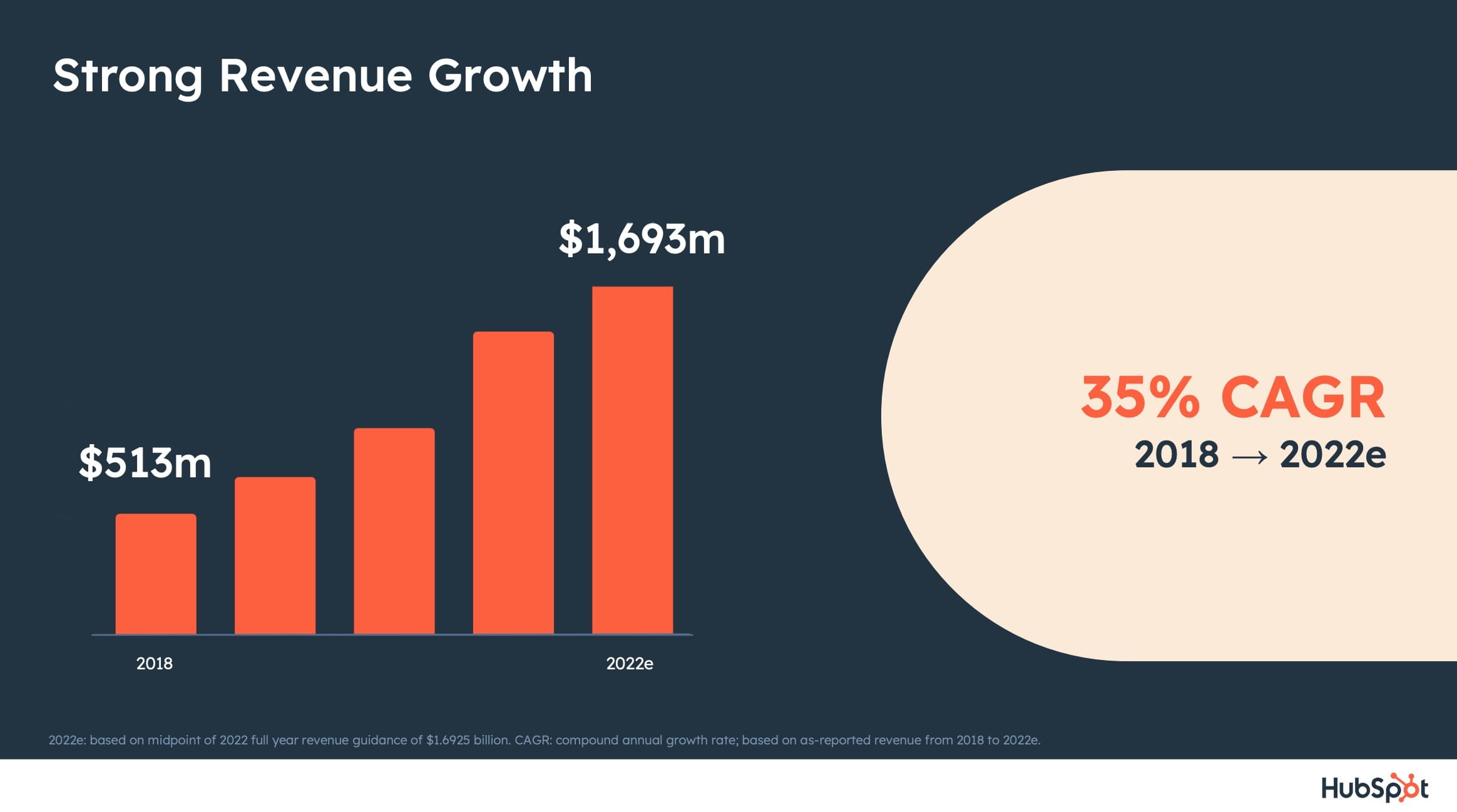

Das Umsatzwachstum flacht stark ab. Wenn das Q1 bei 27% lag, das Gesamtjahr bei 20%, müssen die restlichen drei Quartale im Durchschnitt unter 20% liegen. Hier rutschen wir also Richtung Ende des Jahres deutlich unter die historische Wachstumsrate von HubSpot, die eher bei 40%+ lag. Von 2018 bis 2022 lag das Umsatzwachstum bei 35% p.a.

Etwas längerfristig und kleinteiliger sehen wir noch mehr Nuancen. Das Wachstum war schon vor der Pandemie rückläufig und lag zuletzt bei ca. 30%, hat dann einen Schub auf über 45% bekommen. Nun flacht es sich deutlich ab. Möglicherweise kehren wir - auf deutlich höheren Umsatzniveau - auf den alten Wachstumspfad zurück.

Grafik aus aktien.guide (Partner von mir)

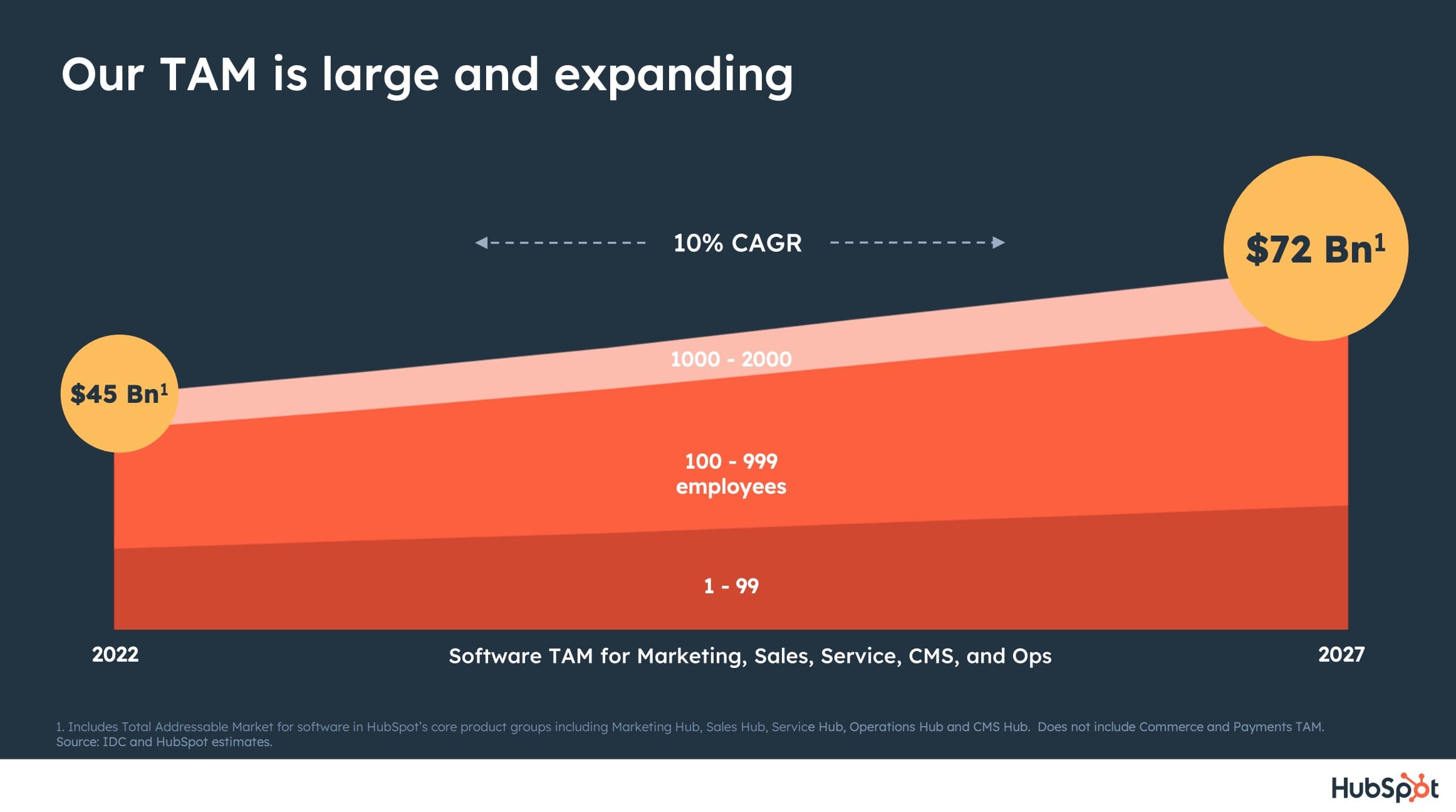

Der Markt ist noch groß und wächst mit ~10% p.a. Selbst ohne das Gewinnen von Marktanteilen, kann HubSpot also zweistellig zulegen.

Die durchschnittlichen Analystenerwartungen hinsichtlich des Umsatzwachstums:

- 2023: +21% (28 Analysten)

- 2024: +22% (29 Analysten)

- 2025: +25% (nur 8 Analysten)

Angesichts dessen, dass HubSpots Wachstum in diesem Jahr nach meiner Mathematik zurückgehen sollte, könnte 15% Umsatzwachstum eine Untergrenze sein. Die 25% in 2025 wären möglich, aber dann auch wieder eine deutlichere Beschleunigung.

Wie profitabel ist HubSpot tatsächlich?

Auf dem Analyst Day wurden uns Ende 2022 weitere Insights gegeben.

Auffällig ist die starke Fähigkeit positiven Cashflow zu generieren.

Dieser ist allerdings deshalb positiv verzerrt, genau wie die bereinigten Non-GAAPBei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More Metriken, da HubSpot einen wesentlichen Gehaltsteil als darin nicht berücksichtigte Aktienoptionen (SBC) an Mitarbeiter auszahlt.

Im Anhang der Q1 Ergebnisse (ganz unten) erfahren wir es genauer.

2022 betrugen die SBCs 16% des Umsatzes, Q1 '23 waren es 17%. In Q1 '23 wurden zudem Restrukturierungskosten von 6% des Umsatzes herausgerechnet, was ich okay finde. Das erklärt im übrigen auch, warum die offizielle operative Marge sich gegenüber Vorjahr verschlechtert hat, während die bereinigte sich verbessert hat.

Bereinigen wir das operative Ergebnis des Q1 damit neu, landen wir bei -3% operativer Marge. Die Free Cashflow Marge lag bei 17%, ziehen wir davon die SBC ab, landen wir bei 0%.

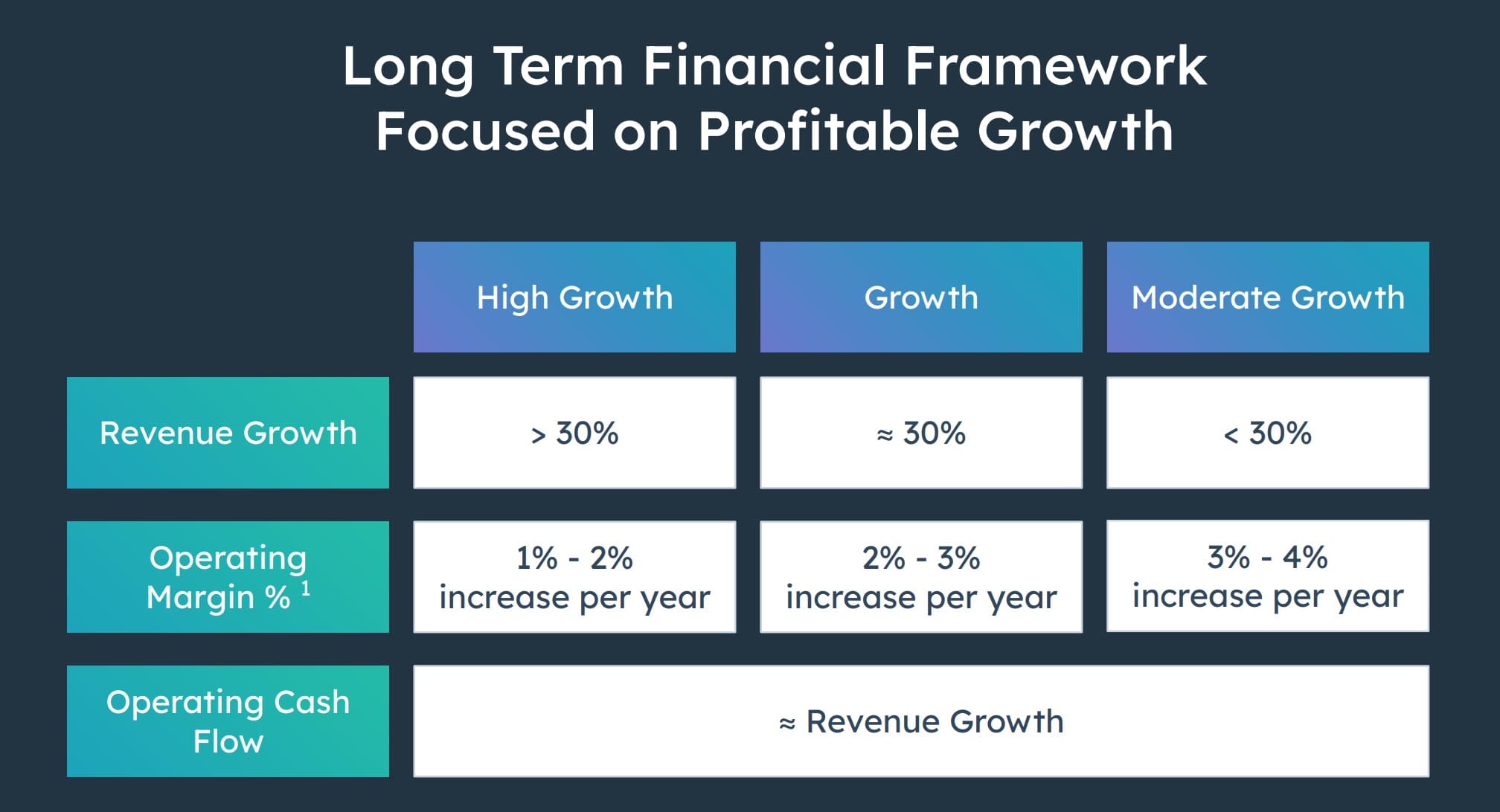

HubSpot hat ein klares Modell zum Managen der Profitabilität: Je geringer das Wachstum ausfällt, desto stärker soll die Marge gesteigert werden.

Langfristig peilt HubSpot nach wie vor 20 - 25% operative Marge an. Wie man in der Fußnote erfährt, ist auch das die Non-GAAPBei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More Angabe. Ziehen wir 10% SBC ab, landen wir bei 10 - 15% offizieller und in meinen Augen aussagekräftigerer operativer Marge. Das ist ein ziemlich wichtiger Unterschied.

Ich halte das trotzdem eher für konservativ geschätzt. HubSpot hat ein schlankes Software-Modell mit einer Bruttomarge von 80% und hohen wiederkehrenden Umsätzen. Hier halte ich auch mehr für denkbar. Ich würde mich hier aber nicht zu sehr von HubSpots eigenen Zielen entfernen.

Meine neue Renditeberechnung

Die ausführliche Herleitung meiner Annahmen findest du in der ausführlichen Analyse. Auf der Basis aktualisiere ich die Annahmen mit den neuesten Entwicklungen.

- Umsatzwachstum: Ich nehme kurzfristig 24% an, die sich langfristig 14% annähern. Das durchschnittliche Wachstum der nächsten 10 Jahre läge damit bei knapp unter 20%.

- Nettomarge: Ich nehme hier langfristig 14% an. Das ist optimistischer gerechnet als HubSpot selbst die langfristigen Ziele ausgibt.

- Bewertungsniveau: Ein KGV von 28 wäre auch in zehn Jahren noch deutlich überdurchschnittlich, in meinen Augen aber bei weiterhin überdurchschnittlichem Wachstum und hoher Profitabilität gerechtfertigt.

- Sonstiges: HubSpot erzielt positive Cashflows und sollte diese auch allmählich in Aktienrückkäufe investieren können oder wird damit Geld anhäufen. Gerade langfristig sollte es diese geben, entsprechend kalkuliere ich in geringerem Umfang eine Ausschüttungsquote mit ein.

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: HUBS.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Mein Fazit

Ich mag HubSpots Produkt und Geschäftsmodell. Sie sind stark, erzielen wiederkehrende Umsätze, haben einen hohen Lock-In Effekt, bieten viele naheliegende Erweiterungen. Die Umsätze sind global und durch die Branchen breit gestreut. Die Strategie ist klar und konkret formuliert.

Das einzige, was mich stört, ist die Bewertung angesichts des deutlichen Umsatzrückgangs. Und das stört mich sehr stark, da das für mich - sollte es keine deutliche Erhöhung der Wachstumsrate geben - eher auf eine Überbewertung hindeutet.

So gern ich HubSpot mag: Ich überlege, diese Position in den nächsten Tagen zu verkaufen.