Spotify hat den Musik- und Audio-Markt maßgeblich revolutioniert: Früher mussten Platten gekauft werden, um Musik über einen Plattenspieler hören zu können. Irgendwann kam die CD. Dann gab es MP3-Player und den iPod, über die man Musik digital hören konnte.

Was alle diese Konzepte gemeinsam hatten: Man musste die Musik besitzen - entweder als Platte, als CD oder auf dem MP3-Player. Heute hebelt Spotify - mit anderen Konkurrenten - dieses Konzept aus. Niemand muss die Musik besitzen, sondern kann sich den Zugang zu einer riesigen Musik- und Audio-Bibliothek sichern.

- 🥘 Die Zutaten der Tech-Giganten: Hohes Wachstum, wiederkehrende Umsätze, ein global skalierbares Produkt und Netzwerkeffekte. Spotify bringt vieles mit, was schon die großen Tech-Giganten ausgezeichnet hat.

Wachstum: Spotify wächst seit Börsengang kontinuierlich mit über 20% pro Jahr, ist heute klarer Marktführer mit fast 500 Mio. monatlichen Nutzern.

Das Margen-Problem: Spotify ist für ein Digitalmodell wenig profitabel, auch die Bruttomarge ist mit 25 - 27% eher dünn. Wie profitabel kann Spotify also werden?

Fokus auf Podcasts: Spotify legt den Fokus mittlerweile stark auf das Podcast-Segment, da es (a) Premium-Abos fördert, (b) den Weg zu höheren Margen ebnet und (c) mehr Differenzierbarkeit von der Konkurrenz bietet. Klappt diese Strategie?

- 🚀 Riesige Ziele: Spotify hat zuletzt ausgerufen im nächsten Jahrzehnt 100 Mrd. Euro Umsatz bei 20% operativer Marge erzielen zu wollen. Wie realistisch ist dieses Ziel und wie soll es erreicht werden?

Die disruptive Kraft des durch Spotify ausgelösten Wandels ist enorm. Aber steckt dahinter auch eine attraktive Aktie? Finden Ist die Spotify Aktie überbewertet? Oder sollte man jetzt noch Spotify Aktien kaufen? Diesen Fragen versuchen wir uns zu nähern.

Dabei erfährst du, wie das Geschäftsmodell funktioniert und wie gut es ist, woraus der Burggraben besteht. Dazu schauen wir auf die aktuelle Strategie, wie die Chancen von dieser sind, gegen wen sich das Unternehmen behaupten muss und ob die Aktie heute attraktiv bewertet ist oder nicht.

Viel Spaß!

More...

Überblick & Investment-These

Spotify wurde 2006 in Schweden gegründet und wird noch heute vom Gründer Daniel Ek geführt.

Spotify kann durchaus als Disruptor bezeichnet werden: Die Musikindustrie, die davor auf dem Verkauf von CDs und mit illegalem Streaming zu kämpfen hatte, wurde komplett umgekrempelt. Nun steht legales Streaming durch Dienste wie Spotify im Vordergrund.

Es geht nicht mehr darum Musik zu besitzen, sondern kostenlos oder über einen monatlichen Betrag Zugriff auf den Großteil der Musik zu bekommen. Mittlerweile gehört nicht nur Musik zum Portfolio, sondern bspw. auch Podcasts.

Spotify ist im Audio-Streaming Markt unterwegs. Das bedeutet: Musik, Podcasts und teilweise auch Hörbücher kann der Nutzer von überall auf Spotify hören.

Die Musik muss nicht mehr gekauft werden, sondern kann entweder (1) über ein kostenpflichtiges, werbefreies Abo (aktuell für 10€ oder 15€ als Familienzugang in Deutschland) oder (2) über einen kostenlosen, werbefinanzierten Zugang gehört werden.

Spotify konkurriert dabei u.a. mit Apple Music, Amazon Music und anderen, ist dabei aber der Marktführer.

Der Aktienkurs befindet sich heute unter dem Ausgabepreis und damit nahe des niedrigsten Kurses.

Investment-These

Spotify liegt nahe des niedrigsten Kurses seit 2018, während sich das Wachstum seitdem durchgehend stark entwickelt hat. Ein großer Faktor ist, wie profitabel Spotify werden kann; sollte das deutlich gelingen, könnte allerdings auch der Kurs stark zulegen.

Geschäftsmodell, Markt & Burggraben

Wie sieht das Geschäftsmodell konkret aus, wie wird also aktuell Geld verdient? Und welche Strategie wird angesichts der aktuellen Chancen und Herausforderungen verfolgt?

Geschäftsmodell

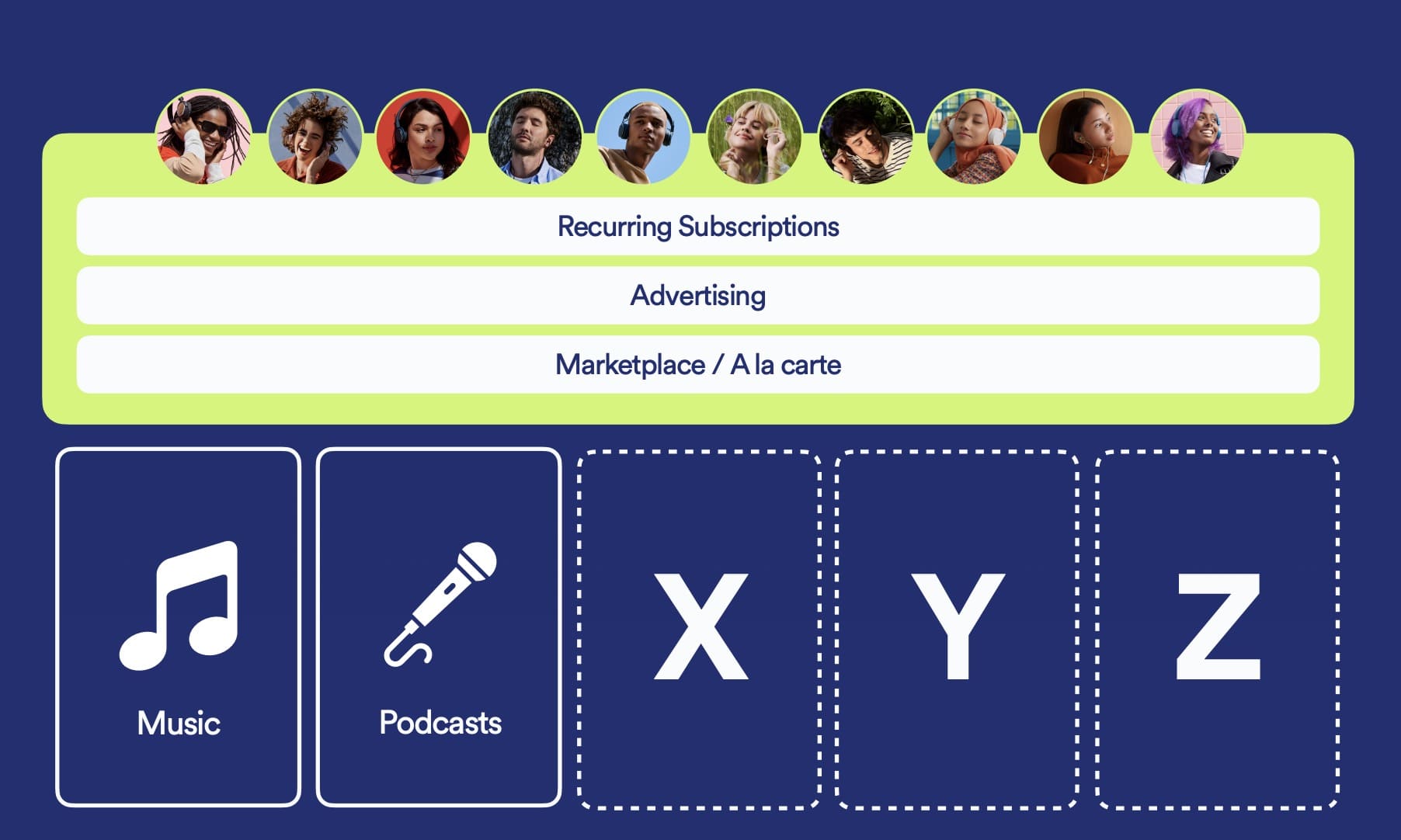

Spotify ist ein 2-seitiger Marktplatz: Auf der einen Seite steht das Angebot an Musik & Podcasts von Künstlern. Auf der anderen Seite steht die Nachfrage, in Form von Hörern. Das Konzept von Spotify beruht darauf, beide Seiten auf einer zentralisierten Plattform zusammenzuführen.

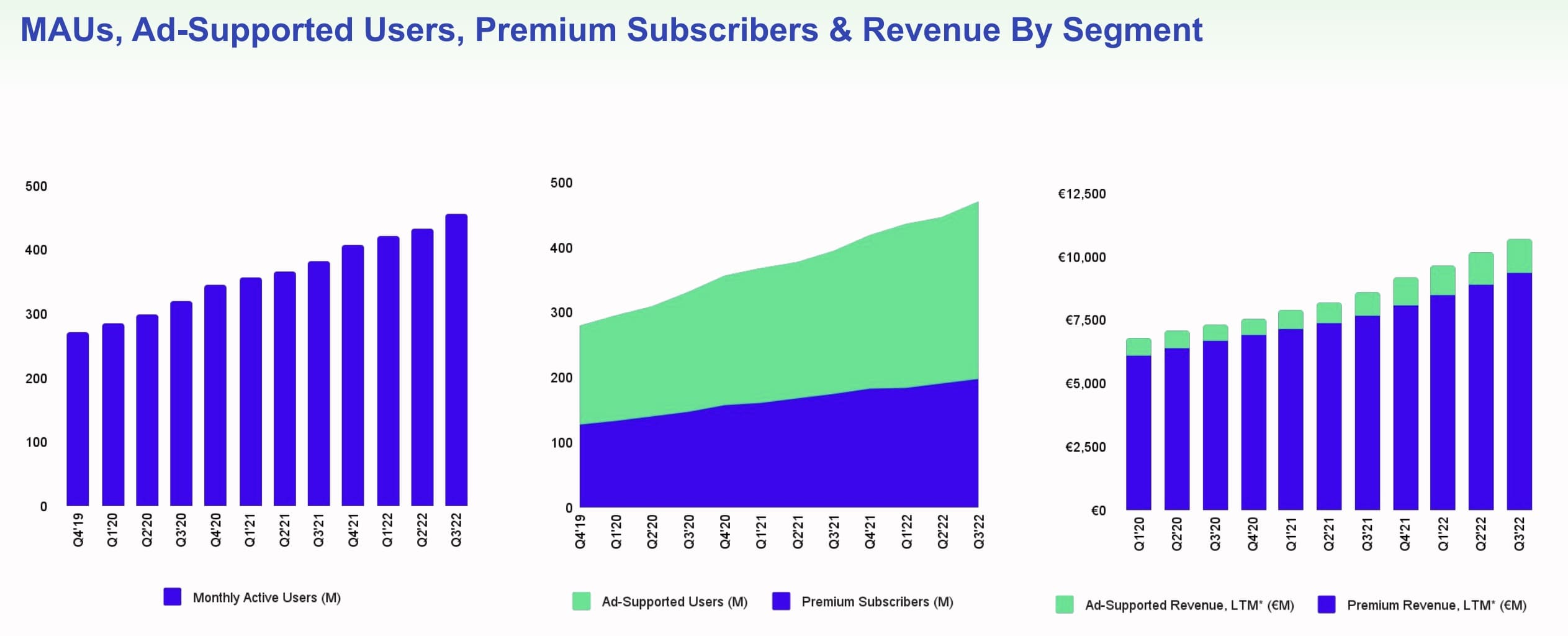

Monetarisiert wird zum Großteil über Premium-Abos, die etwa die Hälfte der Nutzer zahlt. Die andere Hälfte erhält Werbung als Monetarisierung.

Markt & Konkurrenz

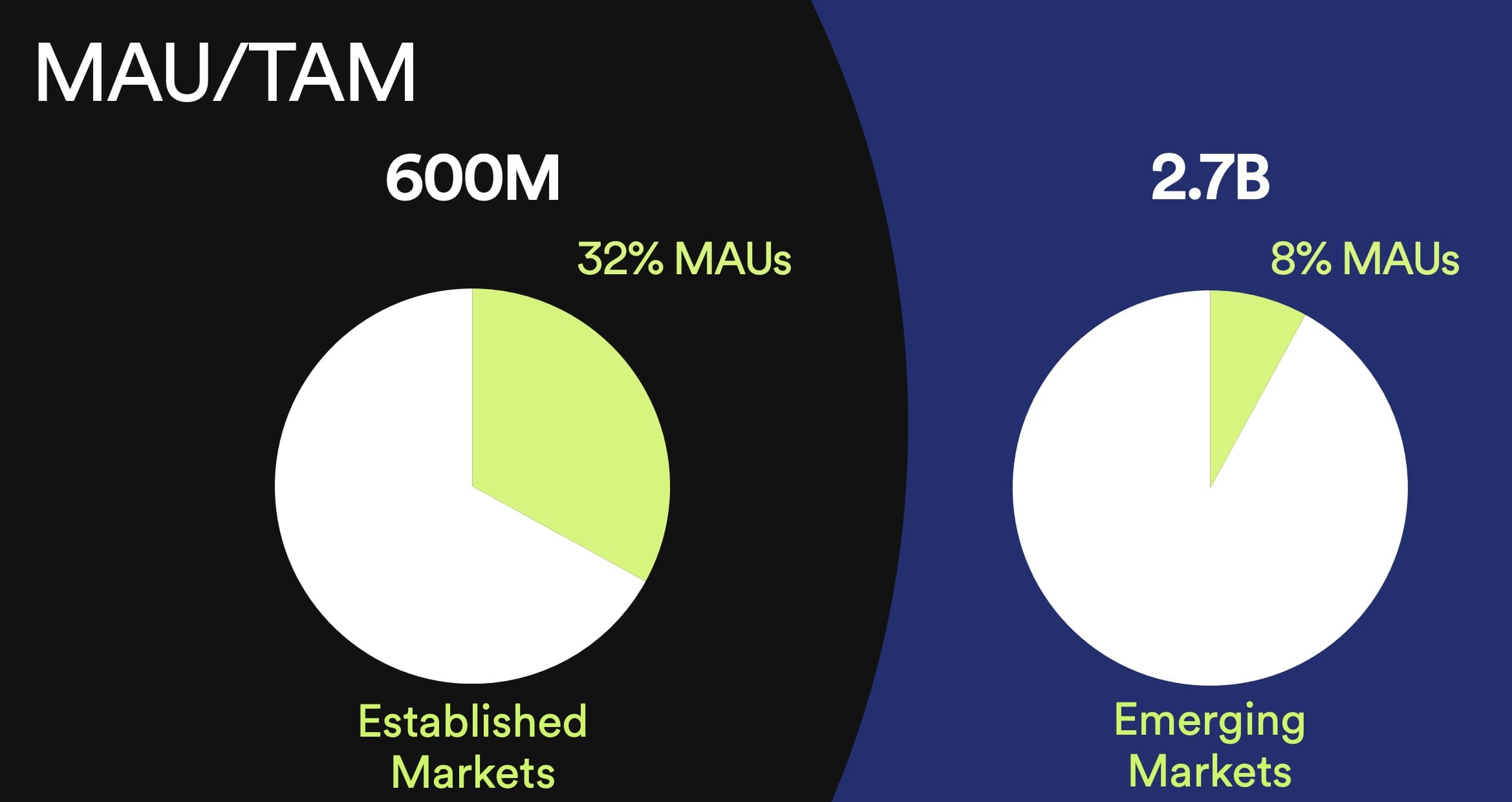

Spotify ist Marktführer. In den etablierteren Märkten hat es 32% Marktanteil, in den Schwellenländern, die 4,5 Mal so groß sind, liegt der Marktanteil bei 8%.

Im Audio-Streaming Geschäft tummeln sich noch andere Player: Apple ist mit Apple Music aktuell der größte Konkurrent. Amazon ist mit Amazon Music im Markt. Auch Google spielt hier mit, wenn auch in Form von YouTube Music aktuell eher unbedeutend.

Klar ist: Apple und Amazon sind unangenehme Gegner. Apple aus einem Grund, den ich im nächsten Punkt erläutern werde. Beide Unternehmen haben aber große finanzielle Mittel und bestehenden Zugang zu einer großen Nutzerschaft, die dort bereits Kunden sind.

Apple liefert Apple Music vorinstalliert aus. Amazon bietet vergünstigten Zugang über den Amazon Prime Zugang.

Diese Konkurrenzsituation hat vor allem vier Nachteile:

- die Marketing-Kosten, um Neukunden zu gewinnen, steigen

- Preisdruck auf der Angebotsseite: Die Anbieter könnten sich unterbieten und den Künstlern bzw. Plattenlabels immer günstigere Konditionen anbieten

- Preisdruck auf der Nachfrageseite: Preiserhöhungen werden schwerer, wenn die Konkurrenz ein ähnliches Produkt anbietet

- der Markt teilt sich auf mehr Unternehmen auf, was die jeweiligen Marktanteile in der Regel kleiner werden lässt

Spotify ist allerdings gut für diesen Konkurrenzkampf gerüstet und hat sich schon die letzten Jahre robust gezeigt. Nichtsdestotrotz besteht immer das Risiko, dass – gerade diese starke Konkurrenz – das Wachstum bremsen könnte.

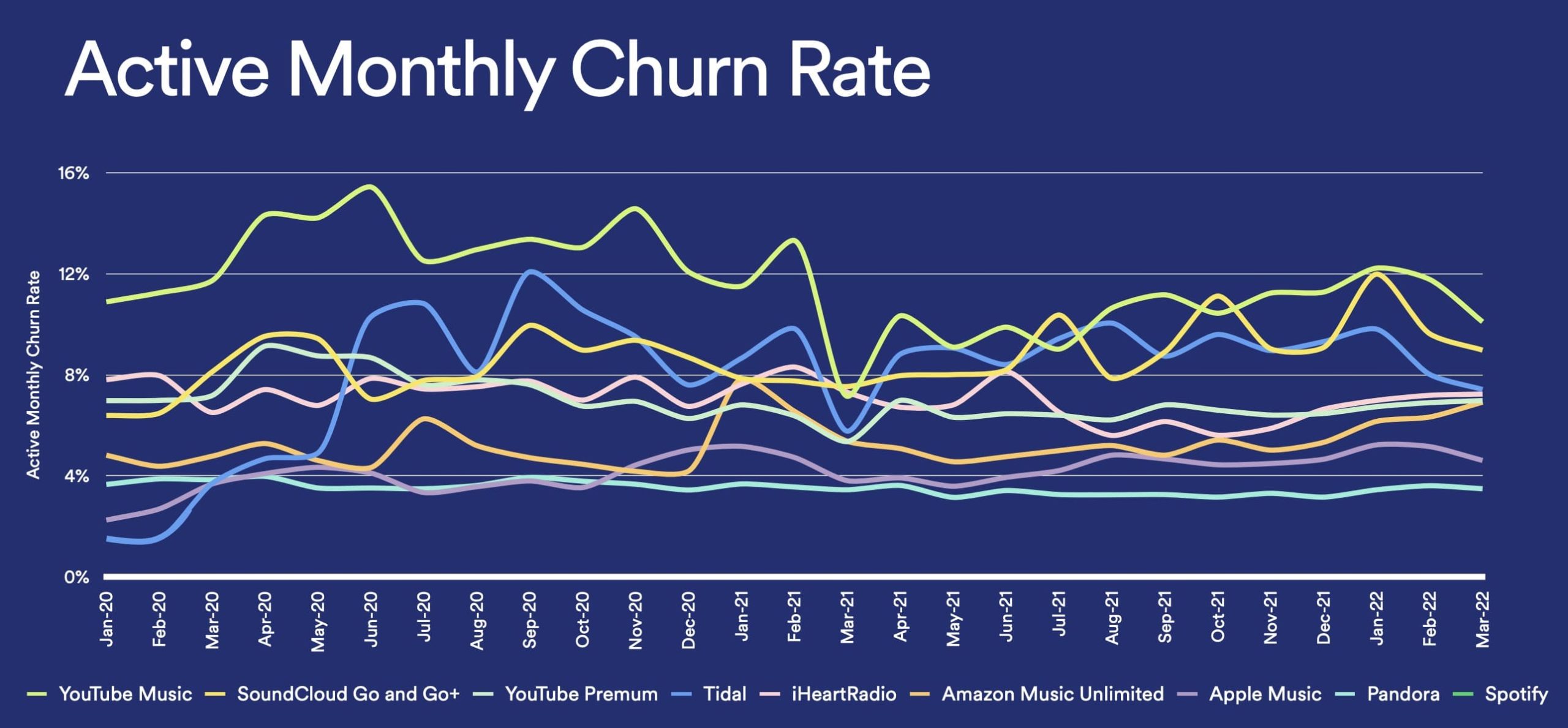

Dass User Spotify mögen zeigen auch andere Metriken. Spotify weist im Branchenvergleich die niedrigsten Kündigungsraten aus, konnte diese auch von 3,6% in 2018 auf 2,4% in 2021 senken.

Die drei großen Herausforderungen

Scott Galloway hat Ende 2019 in Aussicht gestellt, dass Spotify – neben Google, Amazon, Apple und Facebook – eines der weltweit größten Unternehmen werden könnte. Es bringt die vier wichtigsten Grundkomponenten eines erfolgreichen Unternehmens mit: Hohes Wachstum, wiederkehrende Umsätze, ein globales Produkt und Netzwerkeffekte.

Er sieht vor allem drei strategische Herausforderungen für Spotify:

- Apple Music: Spotify ist größer und hat das beliebtere Produkt, wird aber durch den direkten Kundenzugang von Apple über die Apple Geräte ausgebremst.

- Vertical Integration: Ein Unternehmen wie Apple ist durch die Kombination von Hardware (u.a. iPhones) und Services (App-Store, Apple Music,…) so erfolgreich geworden. Spotify fehlt bisher die Hardware-Komponente, mit der sich direkter Kundenzugang gewinnen lässt.

- Licensing: Spotify braucht, ähnlich wie Netflix, eigenen Content, um sich zu differenzieren und die Margen zu erhöhen. Eine Lösung: Podcasts.

Die Prognose, dass Spotify in die Reihe der Tech-Giganten aufsteigt, halte ich für viel zu optimistisch, auch wenn ich die Analyse inhaltlich teile und sie seit 2019 bestätigt sehe.

Bisher gibt es noch keine Ambitionen die Hürde 2 zu überwinden. Hier könnte Spotify perspektivisch ein Hardware-Unternehmen akquirieren. Vielleicht Soundsystem-Anbieter wie...

- Sonos, 2,3 Mrd. USD Börsenwert

- Bang & Olufsen, 200 Mio. EUR Börsenwert, aus Dänemark (damit nah an Schweden)

Bisher gab es hier keine bekannten Annäherungen, ich fände es strategisch aber intuitiv nachvollziehbar.

Hürden 1 und 3 beackert Spotify schon - hier schauen wir gleich genauer hin.

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Spotify erzielt den Großteil der Umsätze per Abo-Modell. Der Lock-In Effekt ist vorhanden (angelegte Playlisten & Freunde), aber begrenzt. Grundlegend können Nutzer die Dienste recht unkompliziert wechseln.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

Netzwerkeffekte gibt es. Es lassen sich Playlisten, Jahreshighlights, Songs und Podcasts mit Freunden teilen. Spotify bietet Features, mit denen sich vor Ort mehrere Menschen gleichzeitig mit Lautsprechern koppeln können. Diese Effekte gibt es, ich würde sie aber nicht als kaufentscheidend einschätzen. Ein starker Netzwerkeffekt: Bei Spotify gibt es alle Inhalte, auch exklusive Podcasts. Dadurch zieht Spotify wiederum die maximale Zielgruppe an.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger?

Skaleneffekte gibt es, aber schwächer als bei vielen anderen digitalen Modellen. Wo es sie gibt: Je mehr Nutzer, desto (a) besser die Empfehlungen, (b) desto mehr werden Werbetreibende angezogen, (c) desto mehr Entwickler kann Spotify beschäftigen. Aber: Spotify muss die Interpreten an den Erlösen beteiligen. Die Kosten sind also nicht fix (wie bei vielen digitalen Modellen), sondern variabel und steigen ähnlich schnell mit. Der Podcast-Bereich ist davon unabhängig, bietet also mehr Skaleneffekte.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

Spotify besitzt eigene Technologie, die in meinen Augen aber kaum von der Konkurrenz unterscheidbar ist. Spotify besitzt noch darüber hinausgehendes geistiges Eigentum durch exklusive Podcasts (ähnlich zu Netflix Eigenproduktionen), die allerdings auch entsprechend teurer eingekauft werden.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Spotify hat ein gutes Image. Es ist bei vielen Menschen das erste Unternehmen im Kopf, wenn es um Audio-Streaming geht, da Spotify diesen Bereich massentauglich gemacht hat. Ich glaube aber nicht, dass das Spotify ermöglicht ganz andere Preise als die Konkurrenz zu verlangen.

Geschäftsmodell-Bewertung: 16 / 25

Zahlencheck

Schauen wir uns zuerst die Zahlen von Spotify genauer an.

Ertrags- und Nutzerentwicklung

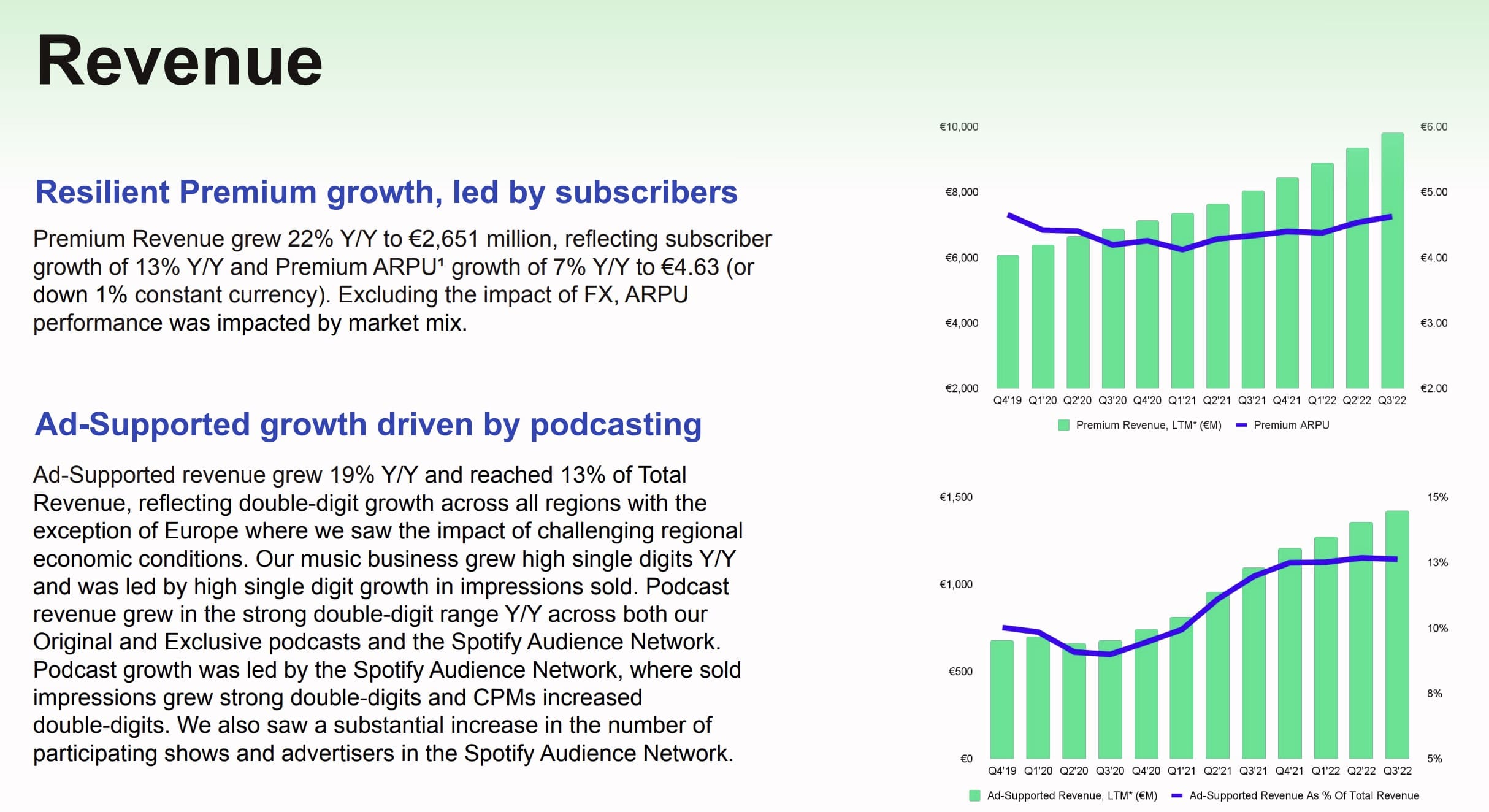

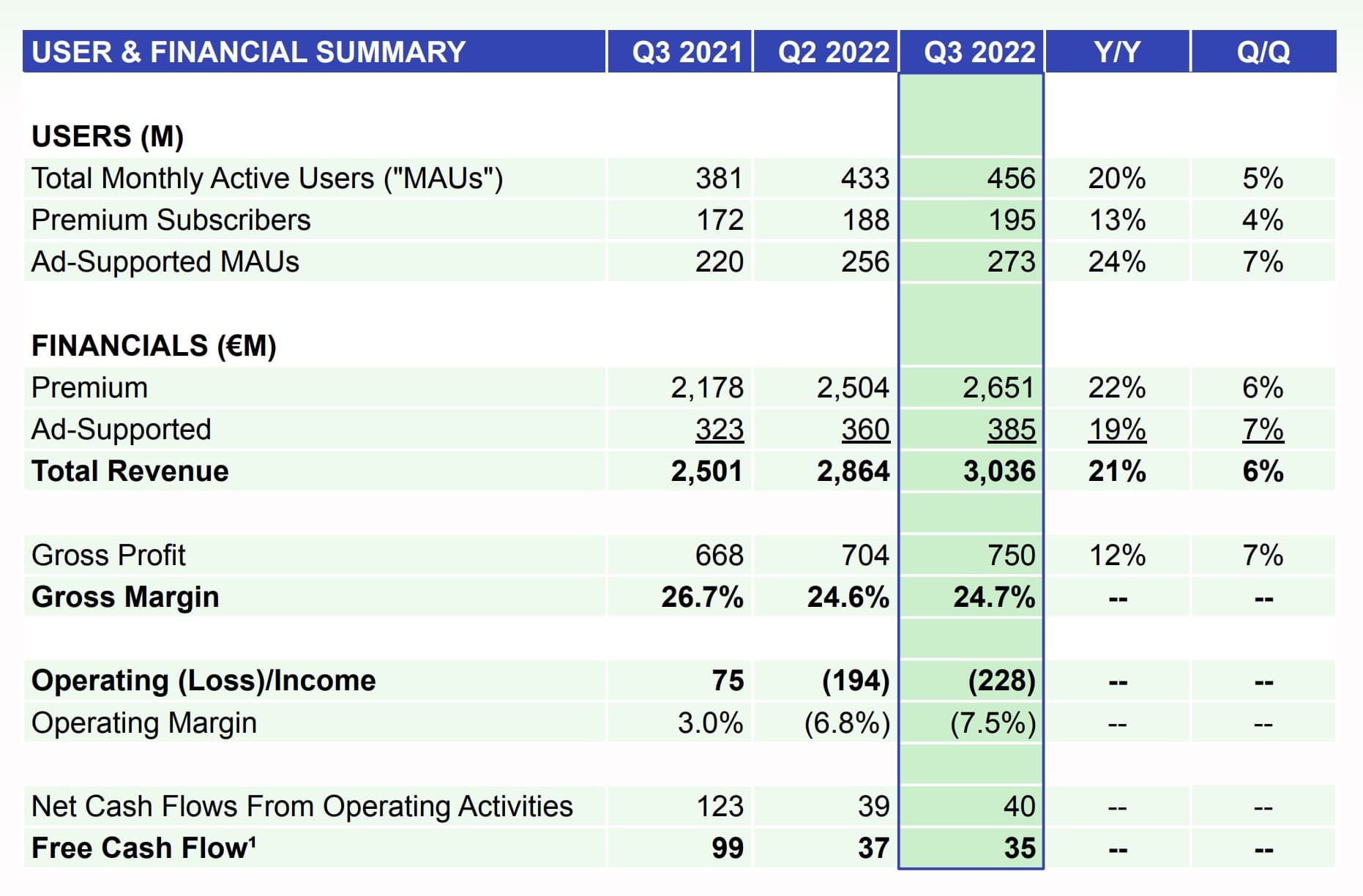

Der Umsatz über die letzten 12 Monate liegt bei 11,25 Mrd. Euro. Über die letzten Jahre ist der Umsatz mit ~23% p.a. gewachsen, zuletzt mit 21% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More. Das liegt gerade in diesem Jahr aber auch an Währungseffekten, da jeder eingenommene US-Dollar nun mehr Euro wert ist.

Die Anzahl monatlicher Nutzer ist um 20% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More auf 456 Mio. gestiegen. Im letzten Quartal sind 23 Mio. dazu gekommen, was absolut gesehen der größte Anstieg der Geschichte ist. Der Umsatz aus Premium-Nutzern ist um 22% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More gewachsen.

Die Abonnenten wachsen in jeder Region, aber gerade im Rest der Welt (vor allem Entwicklungs- und Schwellenländer) am stärksten. Diese Regionen haben tendenziell einen niedrigeren Umsatz pro User, weshalb der Umsatz langsamer als die Nutzerzahl steigen sollte.

Der Anteil der werbefinanzierten Nutzer wächst entsprechend etwas stärker, der Umsatzanteil von diesen ist eher gering.

Die Q3 '22 Zahlen bestätigen die grundsätzlich gute Entwicklung von Spotify. Der vorher gegebene Ausblick wurde beim Umsatz und den aktiven Nutzern überboten, bei den Margen unterboten.

Profitabilität

Spotify ist noch nicht konstant profitabel. Ein Blick auf die wichtigsten Kennzahlen:

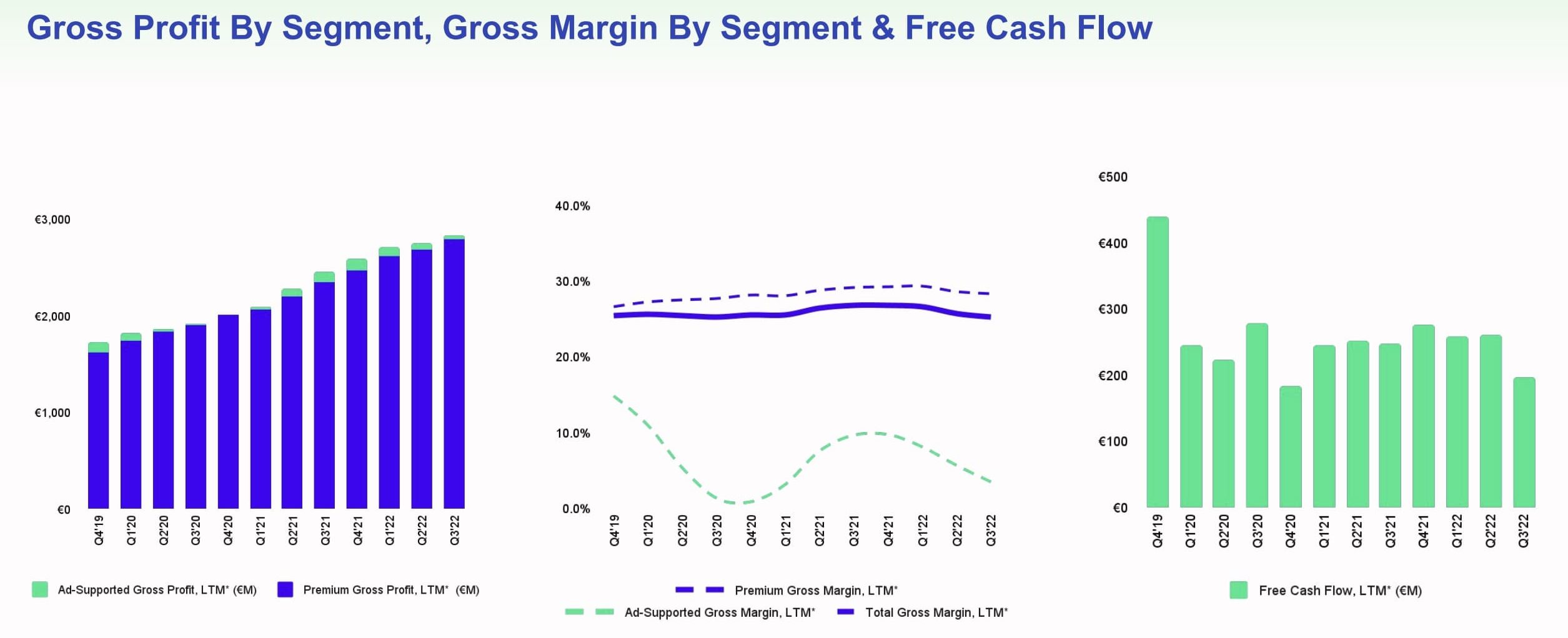

- Bruttomarge: 25% (bei Premium-Abos etwas höher, kostenfreie Nutzer sehr gering)

- Operatives Ergebnis: Mal leicht negativ, mal leicht positiv

- Nettoergebnis: Meistens leicht negativ

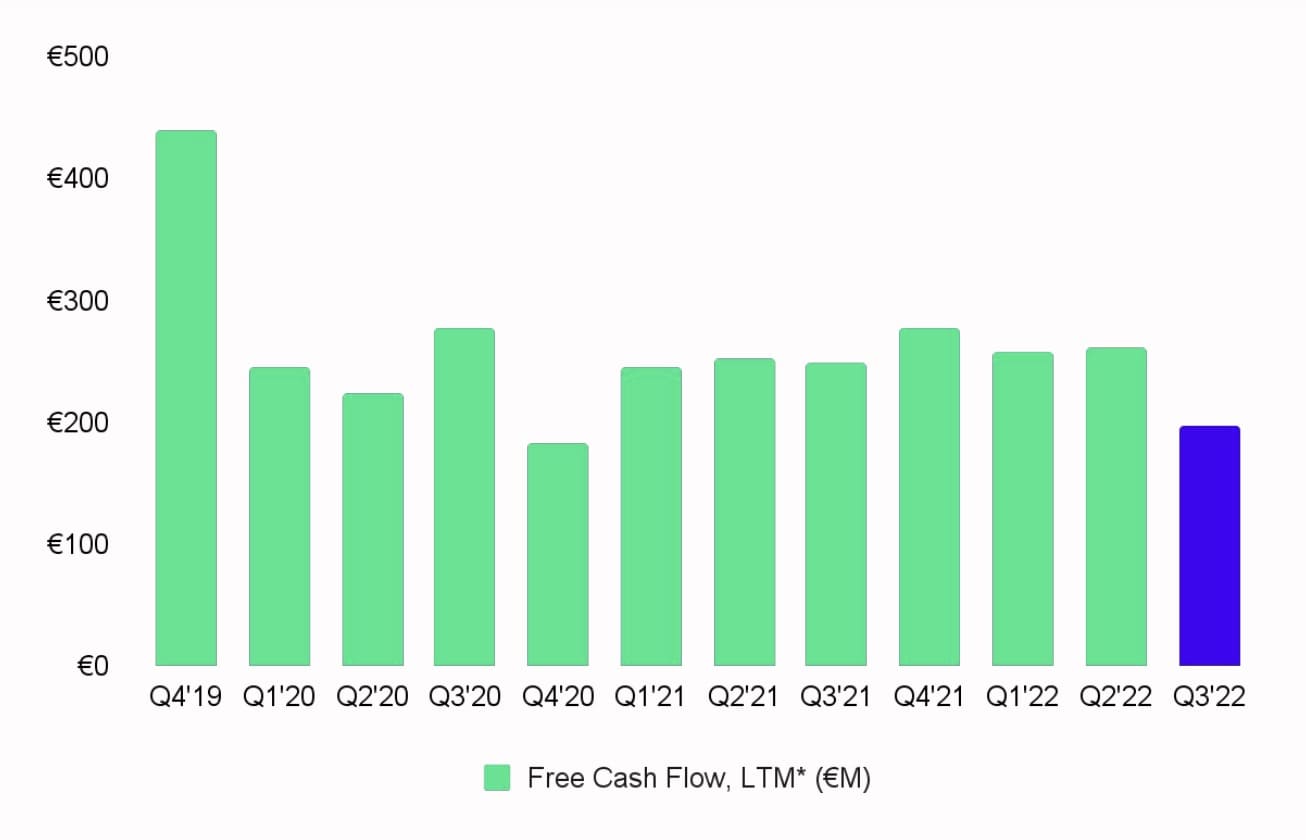

- Free Cashflow: Positiv bei ca. 4%

Der Free Cashflow sticht positiv heraus, es fließt seit 10 Quartalen kontinuierlich mehr Geld ins Unternehmen als herausfließt. Diese Kennzahl ignoriert aktienbasierte Vergütung. Im letzten Quartal lag diese bei 100 Mio. Euro. Bereinigt man den Free Cashflow um diese, läge der Free Cashflow bei ~100 Mio. Euro im letzten Quartal, in den vorherigen Quartalen ~150 Mio. Euro. Das ist vorsichtig positiv zu werten.

Die Hebel, wie Spotify die Erlöse und Margen (v.a. die Bruttomarge) erhöhen möchte, schauen wir uns gleich an. Sie beruhen produktseitig vor allem auf weiteren und besseren Werbe- und Monetarisierungslösungen sowie dem Podcast-Segment.

Schauen wir vorher einmal genauer in die aktuelle GuV, um zu schauen, wo die Bruttoerträge gerade hingehen, wie sich die Kostenseite entwickelt und ob Spotify Schritte in Richtung Profitabilität macht:

Kosten

Die Theorie - gerade bei Skaleneffekten - besagt: Je größer das Unternehmen, desto kleiner werden prozentual die Ausgaben und je größer kann die Gewinnmarge werden.

Wo fließt Spotifys Rohgewinn (also abzüglich der Auszahlungen an Künstler, Hosting,...) hin?

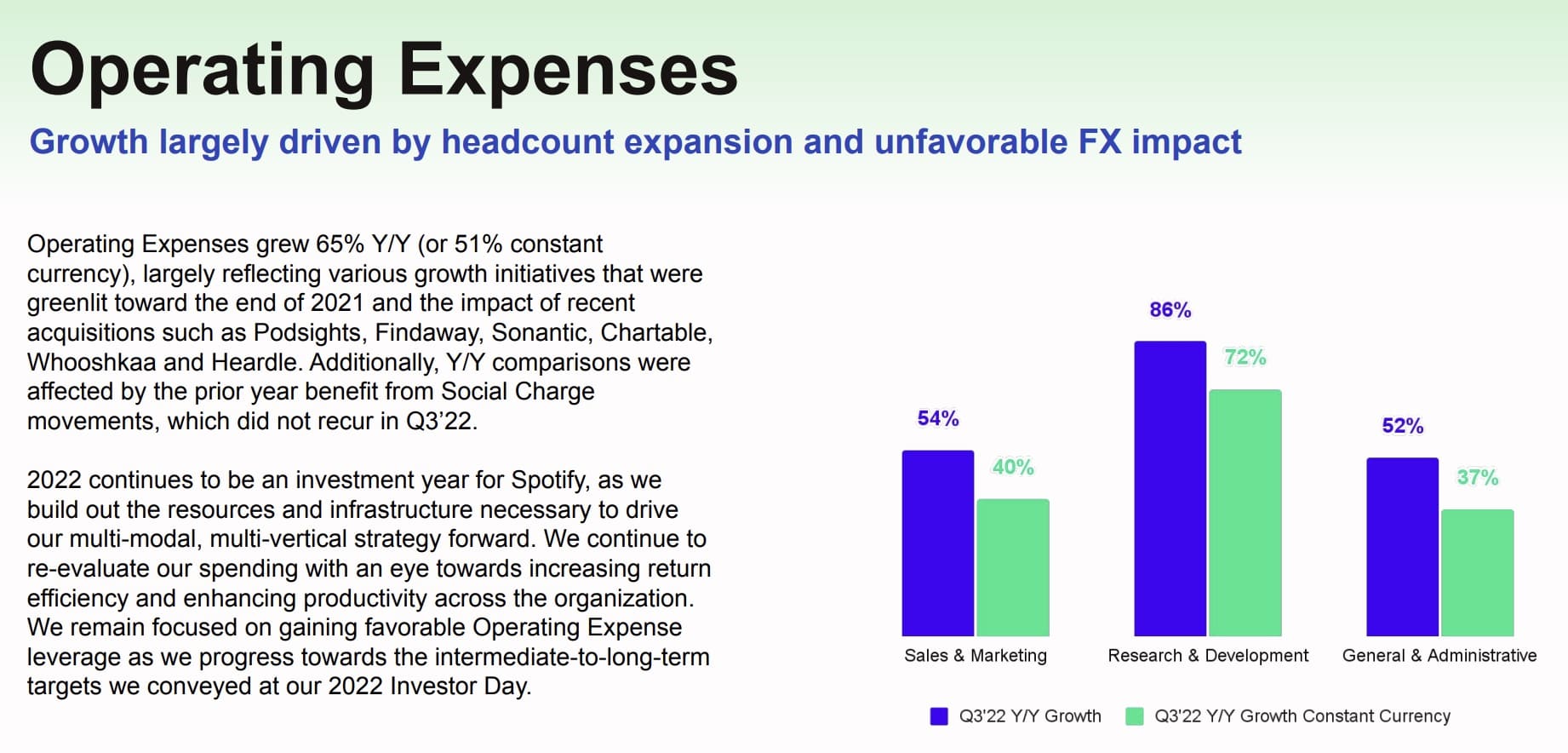

- 35% in Forschung & Entwicklung

- 44% in Sales und Marketing

- 17% in Administratives

Die Grafik zeigt das Wachstum der unterschiedlichen Kostenpositionen:

Alle Kosten sind gegenüber dem Vorjahr deutlich gestiegen, was keine Skaleneffekte zeigt. Die Gründe laut Spotify: Ungünstige Währungseffekte, aber vor allem eine Erhöhung der Mitarbeiterzahl. Es kündigt aber an, hier stärker auf Effizienz zu achten.

"We continue to re-evaluate our spending with an eye towards increasing return efficiency and enhancing productivity across the organization."

Rule of 40

Die Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More (Summe aus EBITDA-Marge und Umsatzwachstum) ist mit ca. 30 nicht erfüllt. Ab 40 gilt die Regel erfüllt, was für kapitaleffizientes Wachstum spricht.

Die vier Erlösfaktoren

Schauen wir uns genauer an, wie sich dieser Umsatz zusammensetzt.

Spotify hat zwei Erlösquellen: (1) Premium-Abos und (2) die kostenlose, werbefinanzierte Version. Daher ist es sinnvoll, diese drei Faktoren zu unterscheiden:

- Wieviele Nutzer nutzen welche Variante?

- Wie hoch ist, daraus resultierend, der durchschnittliche Umsatz pro Nutzer?

- Wie hoch ist die Brutto-Gewinnmarge von Spotify in den jeweiligen Varianten?

#1: Nutzer

Spotify hat 456 Mio. MAUs (= monthly active users). Hier liegt das Wachstum etwas unter dem Umsatzwachstum bei 18 %.

Von diesen Hörern nutzen etwa 45 % das kostenpflichtige Abo, etwa 55 % die kostenfreie, werbefinanzierte Variante. Die Wachstumsraten hier sind ähnlich.

#2: Der durchschnittliche Umsatz je Nutzer

Spotify nimmt durch einen Nutzer, der das kostenpflichtige Abo abschließt, im Durchschnitt 4,29 Euro pro Monat ein (= ARPU, „average revenue per user“). Spotify weist diese Kennzahl nicht explizit für Nicht-Premium-Nutzer aus, wenn wir diese anhand der obigen Zahlen schätzen, landen wir etwa bei 0,50 Euro pro Monat von Nutzern der kostenlosen Variante. 90% des Umsatzes stammt dadurch aus Premium-Abos.

Was interessant ist: Der ARPU des Premium-Abos ist rückläufig. Von 5,32 Euro (2017) auf 4,72 Euro (2019) bis 4,29 Euro (2021).

Spotify selbst erklärt es im Geschäftsbericht mit gestiegenen Zahlen an Familien- und Probezugängen:

The decrease in Premium ARPU for the year ended December 31, 2019, as compared to 2018, was due principally to the continued growth of the Family Plan and an increase in the number of subscribers on free trials, reducing Premium ARPU by €0.08 and €0.05, respectively.

Ein weiterer Grund ist vermutlich die Expansion in weiter Länder mit geringerem Lohnniveau.

#3: Brutto-Gewinnmargen

Die Bruttomarge gibt an, wie hoch die Gewinnmarge ist, wenn von den Umsätzen nur die direkt mit dem „Verkauf“ entstehenden Kosten abgezogen werden. Hier sind die Kosten vor allem die Gebühren, die an die Lizenzinhaber (also Musiker oder Plattenfirmen) gezahlt werden.

Die Bruttomarge von Spotify lag zuletzt bei 25 %, vor allem durch Variante 1 getrieben. Die Bruttomarge von Variante 1 liegt bei 28 %, Variante 2 bei 15 %.

Die Premium-Variante ist deutlich rentabler als die kostenfreie Variante. Sowohl die durchschnittlichen Umsätze als auch die Bruttogewinne sind dort deutlich höher.

Factsheet

Alle Zahlen, sofern nicht anders angegeben, in der jeweiligen Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). Zusatz 'e' = erwartet, 'YoY' = im Jahresvergleich.

Die Eckdaten

- Land: Schweden

- Branche: Audio-Streaming

- Marktkapitalisierung: 18 Mrd. EUR

- Enterprise Value: 16 Mrd. EUR

- Umsatz: 11,3 Mrd. EUR

- Operatives Ergebnis: -0,4 Mrd. EUR

- Ergebnis: 0 Mrd. EUR

- Free Cashflow: 0,3 Mrd. EUR

Bewertung

- KUV: 1,5

- KGV: -

- KGVe: -

- KCV: 70

Qualität & Wachstum

Schauen wir uns nun an, was hinter diesen Zahlen steckt und welche strategischen Auswirkungen daraus – und aus anderen Faktoren – für das Management entstehen.

Zukunft & Strategie

Strategie

Auf dem Investor Day 2022 hat Spotify zuletzt ausführlich (über 400 Folien) die eigene Strategie vorgestellt.

Eine der wichtigsten Fragen ist: Wie will Spotify dauerhaft profitabel werden?

Die zentrale Strategie von Spotify: Nutzer gewinnen, diese möglichst lange halten und möglichst gut in dieser Zeit monetarisieren. Nahezu alle Initiativen von Spotify können diesen drei Zielen zugeordnet werden.

Auf dem Investor Day gab es immer wieder einen kuriosen Chart: Spotify möchte stark wachsen, die Wachstumssegmente scheint es selbst noch gar nicht genau zu kennen und nennt sie X, Y und Z. Das X wird jetzt zumindest durch Hörbücher gefüllt.

Akquisitionen

Spotify hat zuletzt fleißig Unternehmen aufgekauft.

- 2014: Gimlet (Podcast-Label), 200 Mio. Dollar

- 2015: Megaphone (Podcast-Hosting-Service), 230 Mio. Dollar

- 2015: Anchor (Podcast-Hosting-Service), 150 Mio. Dollar

- 2016: The Ringer (Podcast Netzwerk), 200 Mio. Dollar

- 2021: Whooshkaa (Podcast Hosting), Findaway (Hörbuch-Netzwerk), Podz (Podcast-Discovery Unternehmen) - Kaufpreise unbekannt

- 2022: Kinzen (Tool für Community-Schutz), Heardle (Musik-Quiz)

Auffällig ist ein Wort: "Podcast". Jede einzelne Akquisition soll die Position von Spotify im Podcast-Markt stärken. Schauen wir also darauf, was Spotify und CEO Daniel Ek in den letzten Jahren als Strategie herausgegeben haben.

Ausbau von Podcasts & Hörbüchern

Schon seit Jahren legt Spotify den Fokus auf Podcasts. Der Fokus auf das Podcast-Geschäft wird vor allem damit begründet, dass Podcast-Hörer überdurchschnittlich gut zu Premium-Abos konvertieren. 2019 schrieb CEO Daniel Ek:

As we mentioned last quarter, we have a growing body of evidence showing that there are significant benefits to engagement, retention, and conversion of users from Ad-Supported to Premium stemming from consumption of Podcast content.

Im letzten Quartalsbericht berichtet Spotify, dass nun 3,6 Mio. Podcasts live sind, während es im vorherigen Quartal noch 3,2 Mio. waren. Auch der Anteil der Zeit auf Spotify verschiebt sich weiter zugunsten von Podcasts. Außerdem weitet Spotify ein bezahlbares Podcast-Abo aus, womit Hörer Zugriff auf exklusive Inhalte bekommen.

At the end of Q4, we had 3.6 million podcasts on the platform (up from 3.2 million at the end of Q3) and were pleased to see a double digit increase in the number of MAUs that engaged with podcast content relative to Q3. Among MAUs that engaged with podcasts in Q4, consumption trends remained strong (up 20% Y/Y on a per user basis) and podcast share of overall consumption hours on our platform reached another all-time high. We also expanded our paid podcast subscriptions to creators and listeners in 33 additional markets and enabled podcasts for users in Russia, Egypt, and Saudi Arabia.

Auch der Hörbücher-Bereich wird ausgebaut, vor allem durch die Akquisition von Findaway.

Es gibt gute Gründe, den Fokus auf Podcasts und Hörbücher zu legen:

- Hier teilt Spotify die Umsätze nicht mit Musikern, bricht also aus der begrenzenden Margenlogik der Musik aus.

- Spotify schafft Alleinstellungsmerkmale gegenüber der Konkurrenz, die sonst im Musikbereich ziemlich dünn sind.

- Podcasts können zusätzliche Erlösströme schaffen. Creator können nun kostenpflichtige Exklusivinhalte anbieten, Werbepartner vermehrt Werbung schalten.

- Durch Podcasts bekommt Spotify gute Daten, die Werbelösungen effektiver machen.

- Höhere Zahlungsbereitschaft: Ich glaube, dass viele Podcast-Hörer auch bereit wären einen kleinen Betrag zu zahlen, um weiterhin Zugang zu allen Podcasts zu haben - in einigen Bereichen, wie Business- oder Investment-Podcasts, sicherlich noch mehr als bei Unterhaltungspodcasts. Hier könnte viel Potenzial liegen, wie auch immer Spotify am Ende diese Zahlungsbereitschaft der Hörer nutzen wird.

Ausbau der Tools & Services für Creator

Spotify fungiert außerdem als 2-seitiger Marktplatz: Es muss nicht nur Kunden, also Hörer, gewinnen, sondern auch die Künstler, die die Inhalte erstellen. Auch der Ausbau der Zusammenarbeit mit der „Creator Community“ steht daher im Fokus.

Our two-sided marketplace strategy means we’re not just serving listeners; we’re also building tools and services for the creator community — everyone from artists and songwriters to publishers and labels to podcasters and storytellers. […]These initiatives drive a combination of revenue through selling paid marketplace tools to creators and their teams, as well as content cost savings through negotiating more favorable licensing rates with certain segments of content suppliers.

Interessant ist hier, dass Spotify nicht nur durch den Endnutzer Umsätze erzielen will, sondern auch durch Tools und Services auf der anderen Seite des Marktplatzes, bei den Creators, Umsätze erzielen will.

Im letzten Quartalsbericht Q4 '21 gab es Updates dazu. Demnach wurden die Erwartungen bei der Nutzung der bezahlbaren Marktplatztools übertroffen und Künstler können ihren Shopify-Shop integrieren, um bspw. Merchandise zu verkaufen.

The Two-Sided Marketplace exceeded our contribution expectations for Q4 and full year 2021 due to continued adoption of paid marketplace tools. Additionally, in October we announced a new integration with Shopify that enables artists to link their Shopify store to their Spotify for Artists account and post merchandise on their artist profile for fans around the world.

Werbelösungen: Sponsored Recommendations & Podcast Ad-Inserting

Außerdem arbeitet Spotify weiter an Werbelösungen für Creator, bei denen bspw. ein neues Album beworben werden kann und diese Werbung sowohl Premium- als auch Free-Nutzern ausgespielt wird:

Sponsored Recommendations: As discussed in previous earnings calls, we see native content promotion as an area of high value to both artists and listeners and also as a new higher margin revenue stream for Spotify. Our sponsored new release recommendation is targeted to both Ad-Supported and Premium listeners on mobile and is a personalized reminder for users to stream an album that we believe they’ll like.

Aber dabei bleibt es nicht: Spotify will nicht nur das Angebot an Podcasts ausbauen, sondern auch deren Monetarisierung. Der Spotify-CEO, Daniel Ek, sagt dazu im Earnings Call:

I think it’s fair to say that we’re just very early in the monetization of podcasts overall. And as it relates to third-party content i.e. content that we’ve just licensed and put on the service right now all monetization is their own and we’re not participating in that.

Andere Werbeformen im Internet haben sich bereits professionalisiert: Werbung auf Webseiten und in Videos. Dort können Werbetreibende zielgenau auf die Zielgruppe zugeschnittene Werbung ausspielen, die sich dynamisch ändert. Diese siehst du auf Webseiten als Banner, in den Google Suchergebnissen oder vor, während und nach YouTube-Videos. Die Ergebnisse werden den Werbetreibenden transparent, inklusive vieler zugehöriger Metriken, gemessen und es kann darauf reagiert werden.

Diese Professionalisierung gibt es im Audio-Bereich noch nicht. Es gibt keine zentrale Stelle, an der Werbung dynamisch gebucht werden könnte. Podcast-Werbung wird aktuell vom Podcaster eingesprochen – ohne dabei zu berücksichtigen, wo die Zielgruppe wohnt, wann sie das hört und in welchem Kontext. Anders gesagt: Egal, ob ein Schweizer 2020 oder ein Südafrikaner 2022 eine Podcast-Episode hören – sie bekommen beide exakt die gleiche Werbung ausgespielt. Das ist ineffizient. Die Werbetreibenden müssen bei der Auswertung den Podcast-Erstellern vertrauen, da es kaum unabhängige Datenplattformen dafür gibt.

Spotify könnte – und möchte – auch Audio-Werbung, v.a. in Podcasts, standardisieren. Je besser es wird, desto höher ist auch die Zahlungsbereitschaft der Firmen. Ein Zyklus, der bisher auch das Volumen jeder anderen Werbeform – TV, Suchergebnis-Anzeigen, Online Video Werbung etc. – massiv über die Jahre gesteigert hat.

Hierzu sagt CEO Daniel Ek weiter im Earnings Call:

When we look at the overall opportunity, it is pretty clear that we haven’t added Internet-level monetization yet to audio. So, all the things that you’ve come to expect in video and display in terms of measurability, in terms of just targeting, a lot of that is lacking in podcast today. And you’ve seen it time and time again. As you add those capabilities, you generally can raise CPMs across the board, because advertisers feel more certain about the results that they’re getting. And if we do that, that’s going to be a tremendous benefit for all the podcasting creators, but it’s also going to be a tremendous benefit for Spotify.

Der Weg ist total naheliegend. Durch schrittweise Verbesserungen, bspw. Links des Werbepartners direkt in der App klickbar zu machen, steigt die Bereitschaft von Werbepartnern zwangsläufig.

Spotifys vier große Wachstumsfelder

Halten wir also fest: Spotify plant weiterhin...

- den Ausbau des Podcast-Bereichs (u.a. durch exklusive Podcasts, neue Features, Integrationen zu Podcast-Unternehmen)

- die verstärkte Integration von Hörbüchern

- den Ausbau der Tools und Möglichkeiten für Creators

- den Ausbau der Werbemöglichkeiten, sowohl innerhalb der App als auch innerhalb von Podcasts

Finanzielle Ziele

Bis 2030 möchte Spotify (Stand 2022) 1 Mrd. User auf der Plattform haben, was einer Verdoppelung entspricht. Der jährliche ARPU (über alle User) soll sich auf 100€ vervierfachen. Das entspräche stolzen 100 Mrd. Euro Umsatz.

Klar ist, dass dafür auch Schwellenländer erfolgreich bedient werden müssen. In Indien hat Shopify heute einen Marktanteil von 35%, was zeigt, dass das Produkt auch dort ankommt.

In anderen Segmenten ist ein ARPU von über 100 Euro schon erreicht. Spotify nennt dabei Hörbücher, Bildungs- und Newsangebote, die durchschnittlich 150 - 250 Euro pro Jahr je User erlösen. Alles Bereiche, die Spotify prinzipiell abdeckt.

Über die nächsten 3 - 5 Jahre möchte Spotify mindestens 20% Umsatzwachstum pro Jahr liefern. Die operative Marge soll langfristig mindestens 10% betragen und wachsen. Auf Sicht eines Jahrzehnts soll die Bruttomarge bei 40%, die operative Marge bei 20% liegen.

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Schauen wir uns das Geschäftsmodell von Spotify nun genauer an und ordnen es ein.

Stärken

Beginnen wir mit den Stärken. Was zeichnet Spotify aktuell aus?

Schwächen

Wo Licht ist, ist auch Schatten. Schauen wir auf die Schwachstellen des Unternehmens.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Risiken

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Jetzt analysieren wir aber: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Aktienbewertung: Der faire Wert der Spotify Aktie

Der faire Wert der Aktie

Berechnen wir nun die zu erwartende Rendite. Kann ich diese hellsehen? Nein (alle Versuche sind bisher zumindest gescheitert). Ich kann aber das Chance-Risiko-Verhältnis auf Basis der Analyse abschätzen und in Zahlen gießen, die sich gut interpretieren lassen.

Dafür kalkuliere ich drei Szenarien: Ein pessimistisches, ein optimistisches und das Szenario, das ich im Mittel erwarte. Ausreißer nach unten und oben sind naturgemäß auch immer möglich.

- Pessimistisch: Spotifys Wachstum wird sich deutlich verlangsamen, die Bruttomarge lässt sich nur minimal erhöhen, die Nettomarge bleibt daher dünn. Ggf. investieren Konkurrenten deutlich stärker, bspw. bei exklusiven Podcasts.

- Mittleres, von mir erwartetes Szenario: Spotify wird langsamer, aber solide weiter wachsen. Durch den Ausbau des Podcast-Geschäfts, damit verbundenen Monetarisierungen und Werbetools wird die Marge sich verbessern.

- Optimistisch: Spotifys Wachstum verlangsamt sich nur leicht. Die Marge lässt sich durch die beschriebenen Hebel noch deutlicher erhöhen, da die Konkurrenz weitestgehend passiv bleibt.

Für die Ermittlung des fairen Werts habe ich im mittleren Szenario folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

Umsatzwachstum

- Umsatzwachstum zuletzt: 21% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More (enthält aber positive Währungseffekte), mittelfristig ∅ 23% p.a.

- Spotifys Zielsetzung: 19% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More in Q4 '22 (davon 8 Prozentpunkte durch Währungseffekte)

- Analystenerwartung: +14% p.a. (nächste drei Jahre)

- Meine kurzfristige Erwartung (Wachstum heute): +18% p.a.

- Meine langfristige Erwartung (Wachstum in 10 Jahren): +9% p.a.

Treiber für das langfristige Wachstum ist dann nicht mehr nur das Gewinnen von Marktanteilen, sondern mehr Adoption in bestehenden Ländern (bspw. durch ältere Zielgruppen), weitere Digitalisierung (bspw. in Entwicklungsländern), zunehmende Relevanz digitaler Werbemöglichkeiten, bessere Monetarisierungsmöglichkeiten (bspw. Werbung in Podcasts und der App) und neue Formate (Hörbucher, Y und Z

Nettomarge

Die Nettomarge ist heute noch negativ, die operative Marge schwankt um Null herum. Die Bruttomarge liegt bei 24 - 27%. Gerade diese möchte Spotify ausbauen, u.a. durch eine bessere Verhandlungsposition im Musikbereich und durch das Podcasts-Segment.

Die Free Cashflow Marge liegt heute bei knapp 4%, um SBC bereinigt bei 2%.

Kurzfristig wird sich die Marge nicht stark ändern und auch nicht auf Profitabilität abgezielt werden. Langfristig bin ich optimistisch, dass die Marge gesteigert und Profitabilität erreicht werden, wenn auch auf einem für Software-Unternehmen niedrigen Niveau. Ich gehe hier daher im Mittel langfristig von 6% Nettomarge aus.

Bewertungsniveau

Langfristig denke ich, dass Spotify ein starkes Geschäftsmodells mit Zahlen, die man als "okay" bezeichnen kann, haben wird. Dazu sind die Erlöse wiederkehrend und damit weniger riskant. Dadurch ergibt sich ein faires Bewertungsniveau mit einem KGV von etwa 18.

Sonstiges

Spotify hat zuletzt bis zu 1 Mrd. Euro für Aktienrückkäufe freigegeben, davon bisher 600 Mio. Euro abgerufen. Das kann durch den Free Cashflow und die 2 Mrd. Euro Nettocash gedeckt werden, würde ich aber kurzfristig nicht als fix sehen.

Meine Renditeerwartung in drei Szenarien

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: SPOT.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Die Scorecard

StrategyInvest Scorecard

Je Kategorie bis zu 25 Punkte. Insgesamt 20+ Kriterien.

Qualität

Profitabilität, Bilanz & Risiken

Geschäftsmodell

Burggraben, Alleinstellung & Preismacht

Wachstum

Umsatz, Gewinne & Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More

Bewertung

KUV, KGV & weitere

Gesamtscore

Gut 🙂

Pro, Contra & Fazit: Spotify Aktie jetzt kaufen?

Pro

Contra

Fazit

Mir gefällt Spotify als Produkt ziemlich gut. Die Marke ist stark, die Umsätze wiederkehrend und es gibt Netzwerkeffekte. Ich als Nutzer (und als Podcast-Host) kann die Entwicklung gut nachverfolgen, kann also neben der Aktie auch das Produkt ständig im Blick haben.

Der Burggraben ist dabei aber überschaubar. Die Margen sind recht dünn und Skaleneffekte können nur erzielt werden, wenn das Podcast- und Hörbuch-Geschäft weiter ausgebaut wird. Darin liegt allerdings die Chance, sich mehr zu unterscheiden, höhere Margen zu erzielen und mehr Nutzer zu Premium-Abonnenten zu machen.

Neben den dünnen Margen ist Apple ziemlich stark im Markt positioniert, was mir die größte Sorge bereitet. Ich bin investiert und werde es unterm Strich bleiben, aber noch nicht nachkaufen.