Danone ist ein Schwergewicht unter den Lebensmittelkonzernen, wenn auch deutlich kleiner als die Konkurrenten. Und: Es hatte zuletzt operative Probleme, die die Bewertung aber auch günstiger machen. Drei spannende Punkte:

- 📈 Stabiles Geschäftsmodell: Der Nahrungsmittel-Bereich ist krisenresistent. Unternehmen mit starken Marken habe eine Preissetzungsmacht, die auch in inflationären Zeiten vor Verlusten schützt.

- ⚠️ Transformation: Danone hat sich wie kein anderer Konzern für Soziales und Nachhaltiges positioniert. Dabei hat das Geschäft gelitten. Nun soll das Unternehmen gestrafft und Potenziale gehoben werden.

- 💰 Dividendenrendite: Danone hat zuletzt Verschuldung abgebaut, eigene Aktien zurückgebaut und schüttet etwa 3% Dividendenrendite aus.

Du erfährst in dieser Analyse, ob sich eine Investition lohnen könnte, ob die Danone Aktie überbewertet ist oder man die Danone Aktie jetzt kaufen kann, um langfristig zu profitieren. Konkret geht es um:

Die Analyse beruht auf aktuellsten Kennzahlen, dem Jahresbericht, der Investorenpräsentation, den letzten Earnings Calls, Einschätzungen von Marktexperten, Interviews der Führungsebene und mehr. Viel Spaß!

More...

Überblick & Investment-These

Danones Historie geht über 100 Jahre bis 1919 zurück, auch wenn der Name Danone erst seit 1994 für die Gruppe genutzt wird. Seitdem ist es einer der größten Nahrungsmittelkonzerne der Welt geworden.

In den letzten Jahren gab es aber durchaus Herausforderungen. Es gab CEO-Wechsel nach internen Streitigkeiten, eine Underperformance gegenüber der Konkurrenz, aktivistische Investoren und einen Neuanfang.

Außerdem ist Danone ein "Unternehmen mit Auftrag". Damit steht auch die Verfolgung sozialer und ökologischer Ziele seit 2020 in der Satzung. Es war das erste Unternehmen, das so etwas unternommen hat, wobei man sagen muss, dass quasi alle Unternehmen heute zumindest eine ESG-Strategie verfolgen.

Danone ist in drei Bereichen unterwegs:

- Lebensmittel

- Wasser

- Nahrungsergänzungen

Dazu zählen einige bekannte Marken wie Actimel, Activia, evian oder Volvic.

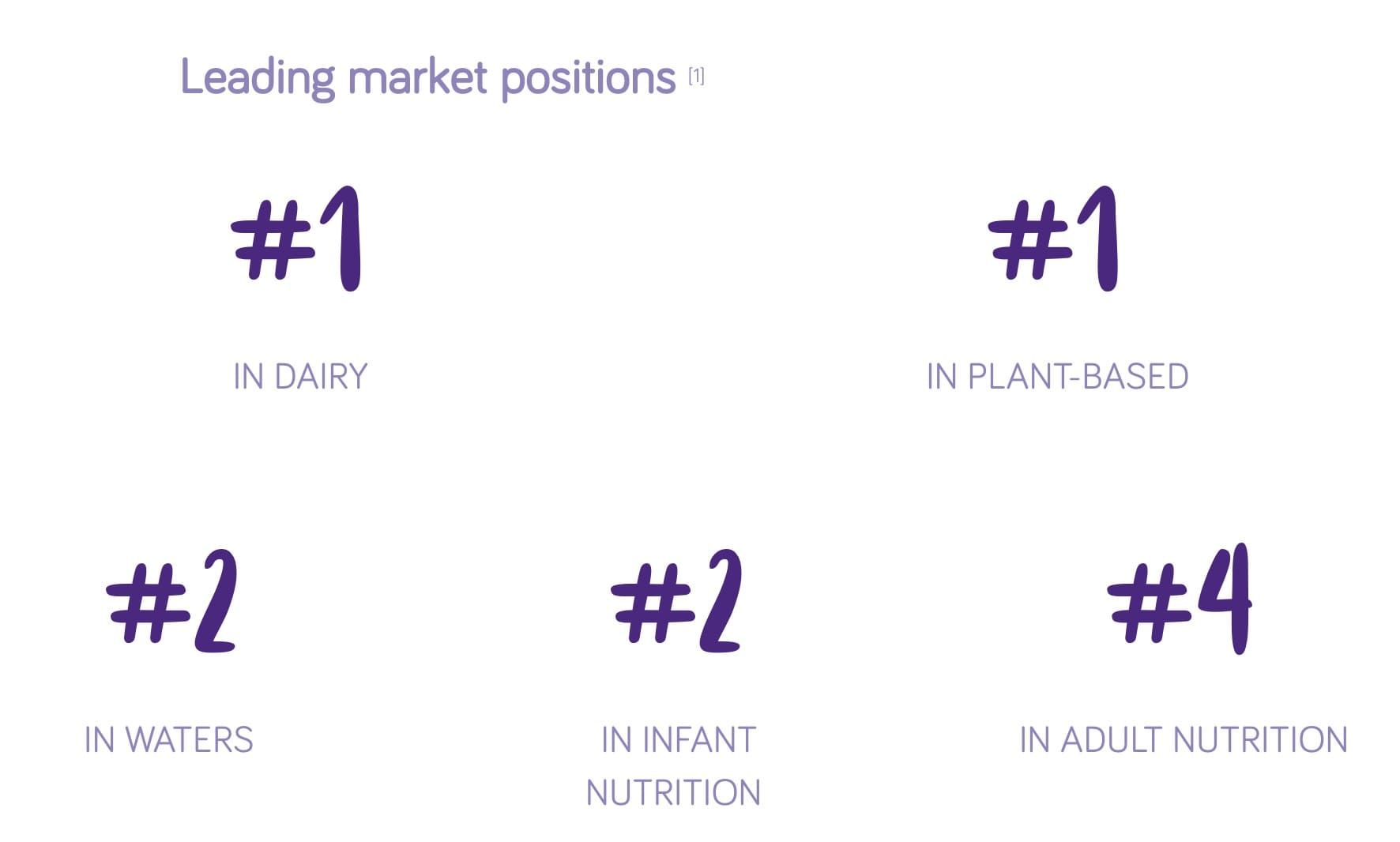

In einigen Segmenten ist Danone dabei nach eigener Aussage führend, bspw. bei Molkeprodukten ("Dairy"), pflanzenbasierten Produkten, Wasser, Babynahrung und Nahrungsergänzung für Erwachsene.

Das Aktienkurs zeigt keine reine Erfolgsstory. Der Kurs ist von 2019 bis Ende 2022 etwa 40% gefallen, hat sich nun wieder leicht erholt. Heute steht der Kurs 25% über diesem Tief und noch etwa 30% unter dem Allzeithoch.

Das zeigt aber auch: Die Schwankungen des Kurses sind vergleichsweise überschaubar. Bei vielen anderen Aktien lagen diese Werte in den letzten Jahren über 100% auseinander.

Investment-These

Danone hat ein zeitloses, sicheres und auch weitestgehend inflationsgeschütztes Geschäftsmodell. Das erwartete KGV ist mit 18 vergleichsweise günstig, andere Lebensmittelkonzerne sind aktuell teurer bewertet. Die Aktie wäre also interessant für defensive Anleger.

Geschäftsmodell, Burggraben & Strategie

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht. Außerdem: Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Geschäftsmodell

- EDP (Essential Dairy & Plant-Based Products) Segment sind Molke- und Pflanzenbasierte Produkte. Dieses Segment macht etwas mehr als die Hälfte aus, es wächst allerdings am langsamsten.

- Specialized Nutrition umfasst Nahrungsergänzungsmittel und ist das zweitgrößte Segment.

- Das Wasser-Segment macht etwa 12% aus.

Außerdem verteilt sich der Umsatz zu 32% auf Europa und 24% Nordamerika, der Rest vor allem auf Schwellenländer.

Danone als Problemfall

Im März 2021 musste der bisherige CEO und gleichzeitige Chairman Emmanuel Faber gehen. Das IUL (globale Gewerkschaft für Lebensmittel, Landwirtschaft, Hotels) hat sich dazu geäußert, was ziemlich viel über Danone verrät:

Danone ist seit Jahren ein Leuchtturm für alle, die daran glauben, dass Unternehmen für ihre Auswirkungen auf die Menschenrechte, die Gemeinschaften und unseren Planeten zur Verantwortung gezogen werden müssen. [...]

Der Abgang des Danone-Chairman und CEO Emmanuel Faber am 14. März darf nicht dazu dienen, aktivistische Investoren zu ermutigen, die in erster Linie an kurzfristigen finanziellen Zielen interessiert sind. Ebenso wenig darf er einen bedeutenden Richtungswechsel des Unternehmens markieren, bei dem die wirtschaftlichen, sozialen und ökologischen Ziele durch Ziele ersetzt werden, die in erster Linie darauf ausgerichtet sind, um jeden Preis Wert für die Aktionäre zu schaffen. [...]

Die aktivistischen Investoren-Haie, die Danone umkreisen und nach dem erfolgreichen Sturz von Emmanuel Faber vielleicht Blut wittern, werden auf Widerstand stoßen, wenn es darum geht, die Kernwerte zu zerstören, für die Danone so lange gestanden hat. Dieser Widerstand wird von vielen Seiten kommen.

Die Gewerkschaft hat sich gefreut, wie sehr Mitarbeiter integriert wurden. Die Aktionäre haben den Fokus auf den Shareholder Value vermisst. Das führte auch intern zu Konflikten, in Folge derer der CEO abtreten musste.

"Local first" Plan

Danone hat Ende 2020 den "Local first" Plan ausgerufen. Statt kategoriezentriert zu denken, soll nun in Geographien gedacht und das Unternehmen entsprechend strukturiert werden. Bis 2023 sollen 1 Mrd. Euro an Kosten gespart werden. Das bedeutet auch Mitarbeiterabbau, was der Gewerkschaft ein Dorn im Auge ist.

Dadurch möchte Danone aber auch langfristig die operative Marge deutlich verbessern, vom mittleren bis höheren Zehnerbereich ist die Rede. 15 - 19% wären tatsächlich neue Bestwerte, die so aber noch nicht erreicht wurden.

Einsicht ist der erste Weg zur Besserung

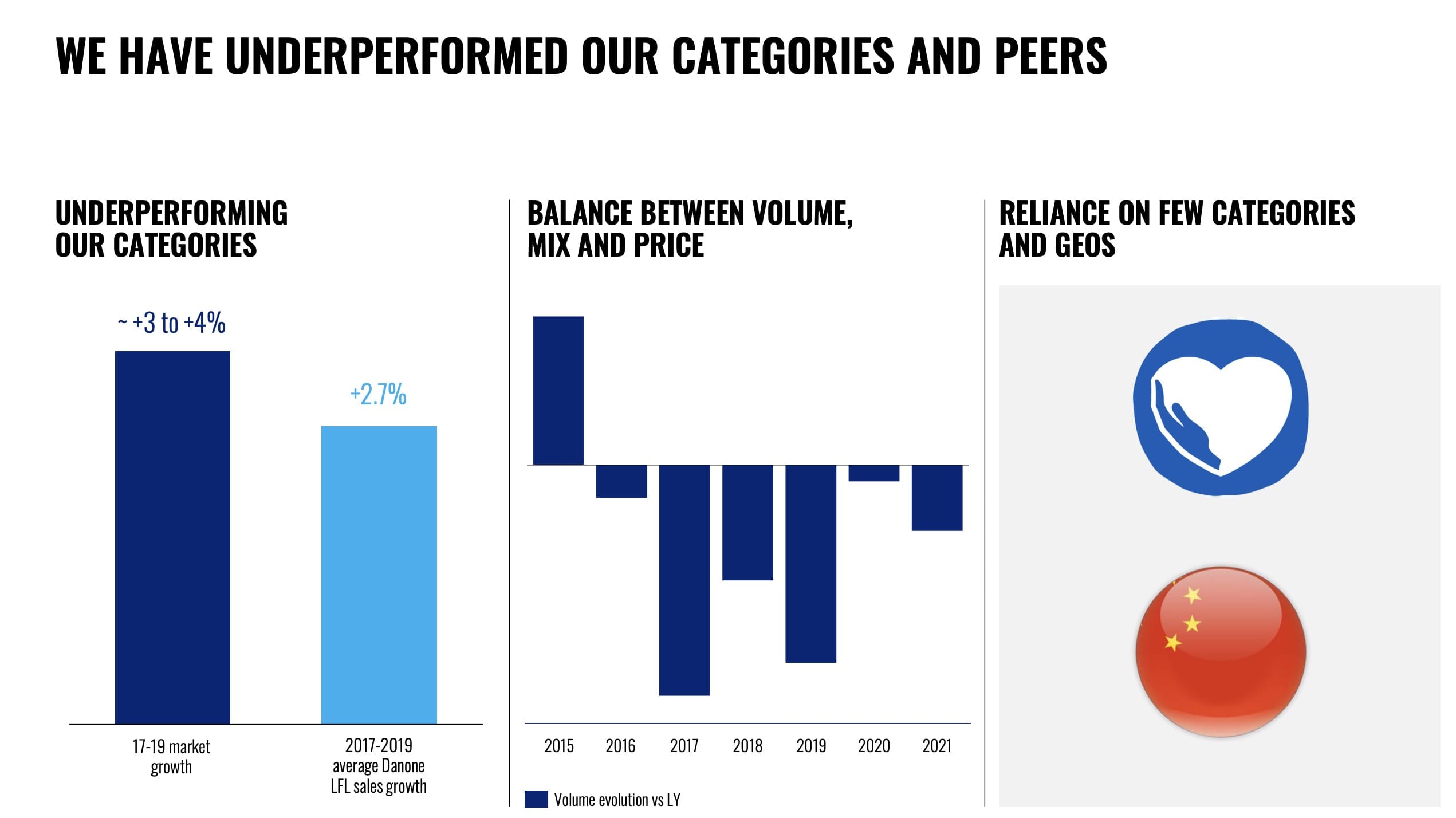

Auf dem Capital Markets Day 2022 ging Danone mit sich selbst hart ins Gericht. Denn es gab und gibt einige Probleme, die angegangen werden mussten.

Der CFO zeigte auf seinen Folien, dass Danone eigentlich eine gute Startbasis hat, die Performance aber zu wünschen übrig lässt.

Positiv demnach: Danone ist in gesunden und wachsenden Segmenten, hat ein starkes Markenportfolio und eine einzigartige Historie. Negativ: Man hat die Konkurrenten underperformed, die eigene Guidance wiederhikt unterboten und die Führung war instabil.

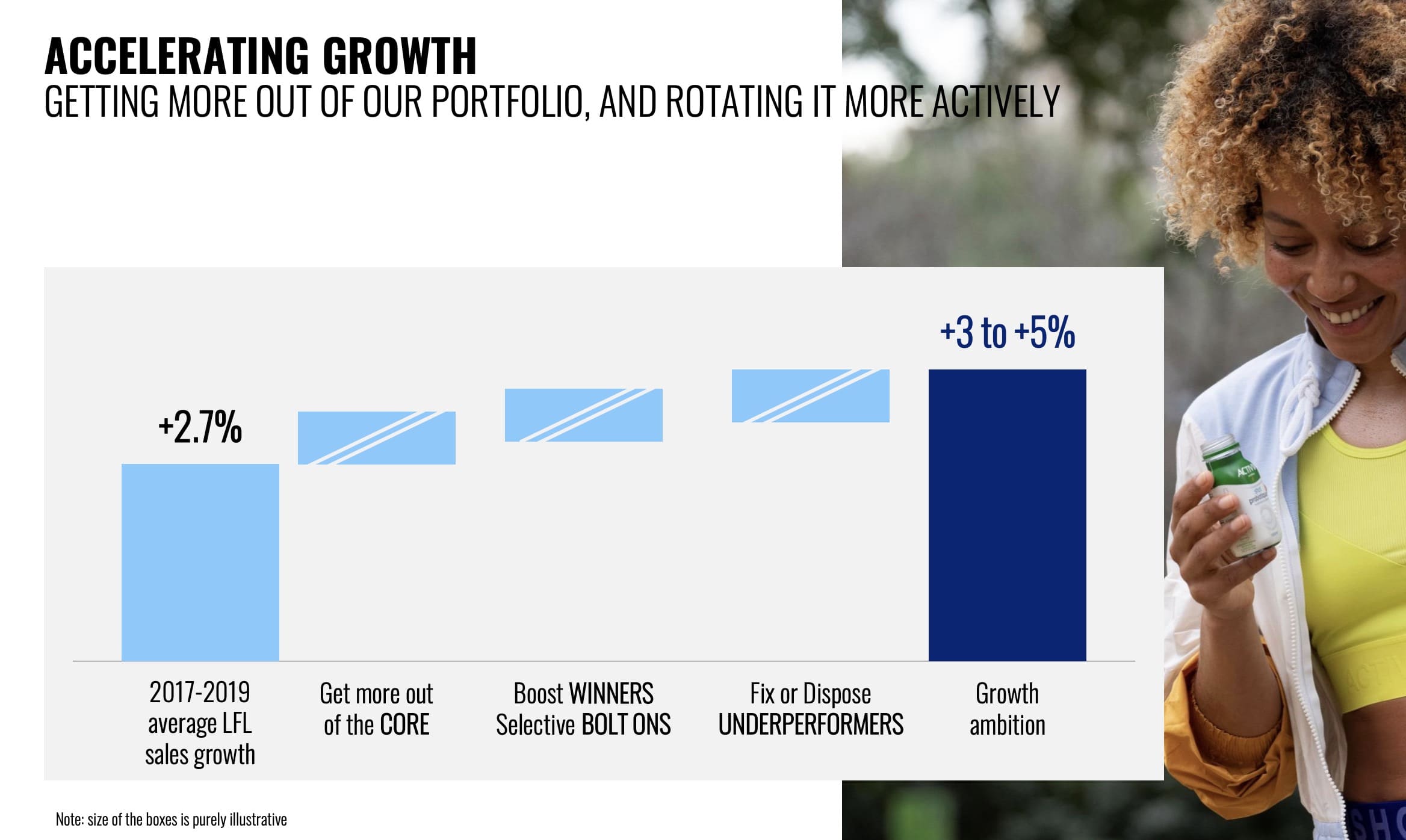

Die Underperformance sieht so aus, dass der Markt mit 3 - 4% p.a. gewachsen ist, Danone nur mit 2,7%. Dabei nimmt das Volumen seit 2016 tendenziell ab, wird von Preiserhöhungen überkompensiert.

Auch Nestlé ist einer dieser Konkurrenten. Bis zum CEO-Abtritt Anfang 2021 ist die Nestlé Aktie gestiegen, Danone aber gefallen. Nestlé hat ein starkes Kaffee-Segment etabliert, Danone war noch stark vom umstrittenen Wassergeschäft und den konjunkturabhängigen Milchprodukten abhängig.

Strategie

Was will Danone gegen die Probleme unternehmen? Es gibt einige Initiativen.

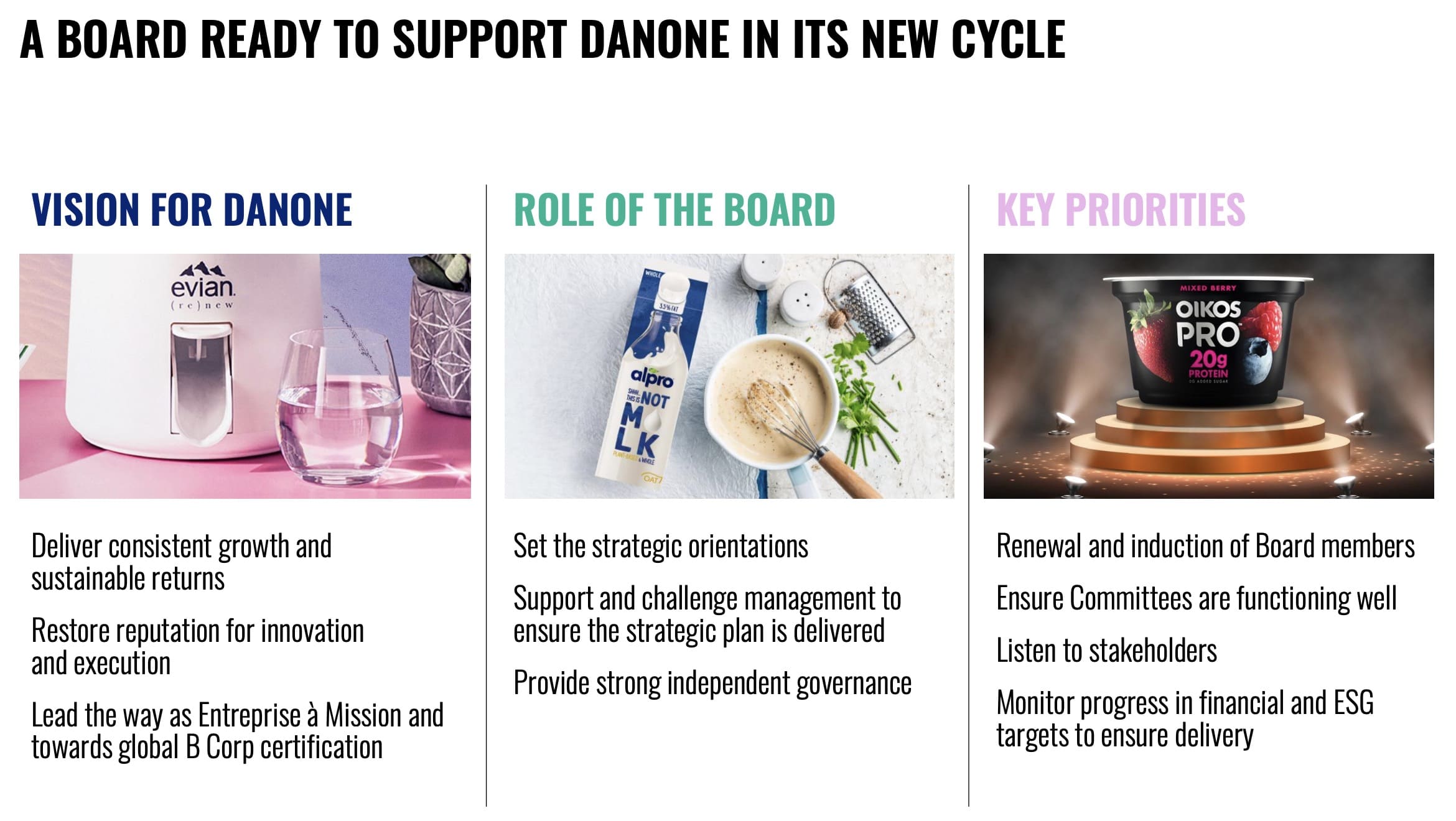

- Vision: Man möchte stabiles Wachstum und Erträge liefern, wieder durch Innovation auf sich aufmerksam machen.

- Board umbauen: Das Board soll strategische Leitplanken vorgeben, das Management daran prüfen und unabhängig agieren. Ende 2021 wurde ein neuer CEO eingesetzt. Die Rolle des Chairmans und CEOs wurden aufgeteilt.

- Fokus: Das Board (Aufsichtsrat) wird erweitert, auch ESG-Kriterien sollen verstärkt beachtet werden.

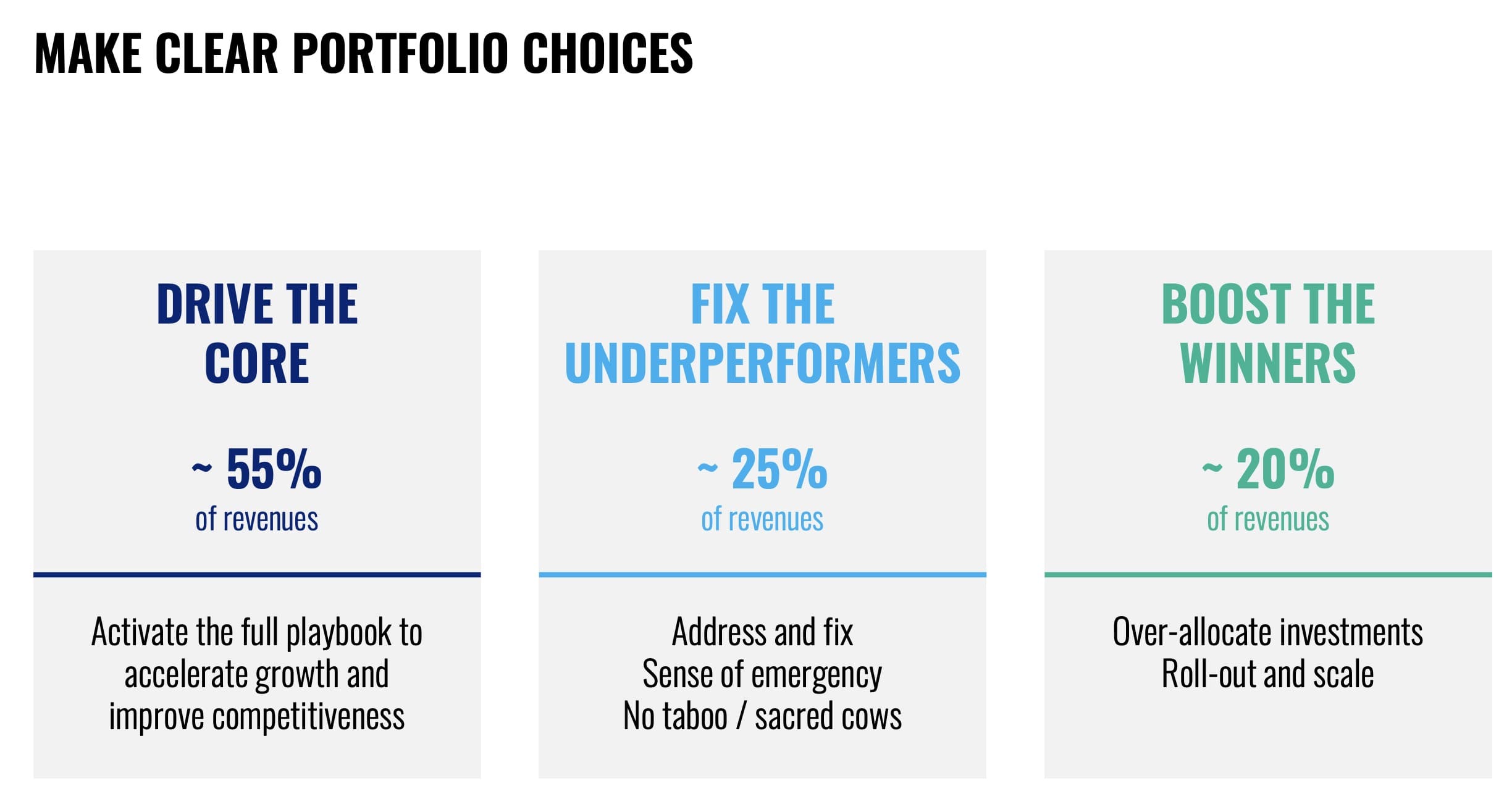

Der etwas längerfristige strategische Blick bezieht sich vor allem auf die Marken und Segmente. Danone prüft, wo es aktiv sein sollte, wo man wachsen kann und welche Segmente das Wachstum der Zukunft bringen.

Dabei wird das Portfolio auf den Prüfstand gestellt. 55% zählt Danone als Kern, den es stärken möchte. 25% des Umsatzes gilt als Underperformer, die angegangen werden sollen. Entweder werden diese verbessert oder eingestampft. 20% sind die Gewinner, die mehr Kapital bekommen sollen.

Damit möchte man die 2,7% Wachstum der Vergangenheit auf 3 - 5% jährlich heben.

Im letzten Quartalsbericht wurden speziell die pflanzenbasierten Produkte rund um alpro sowie der Ausbau des Portfolios im Bereich der Nahrungsergänzungsmittel in den Vordergrund gestellt.

Meine Meinung zur Strategie

Viele Strategien klingen in der Theorie gut, müssen sich aber in der Praxis beweisen. So auch hier.

Ich finde es aber gut, wie klar die Probleme benannt werden. Das ist die Grundlage für einen Wandel. Ich teile auch die Analyse, dass Danone eine sehr gute Ausgangsbasis bietet, mit der sich mehr machen lässt als zuletzt. Es hat viele Elemente wie andere, besser gelaufene Unternehmen wie Nestlé, aber ein besseres Image.

In vielen Konzernen fahren sich Dinge irgendwann fest und werden nicht mehr hinterfragt. Es muss aktive Impulse geben, um das zu überprüfen. Oft können so dann tatsächlich Werte gehoben werden: Zu wenig beachtete Potenziale stärken, unprofitable Segmente streichen oder eine neue Aufbruchstimmung verbreiten.

Kurzfristig kann es aber ungemütlich sein, da es zu Restrukturierungskosten und auch Verlierern führen kann. Insgesamt habe ich bei Danone einen positiven Eindruck.

Meine Bewertung des Geschäftsmodells

Ein starkes Geschäftsmodell ermöglicht Wachstum, einen Burggraben und damit Differenzierbarkeit von der Konkurrenz, höhere Gewinnmargen und Preismacht.

Wie schneidet das Unternehmen in der Geschäftsmodell-Bewertung der Scorecard ab? Tiefergehende Erklärungen zu den Kriterien gibt's hier und hier.

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Es gibt keine Abos, aber eine kontinuierliche und wiederkehrende Nachfrage.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

Keine.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger? Wachsen Umsätze stärker als Kosten?

Danone ist einer der größten Konzerne, wenn auch nicht der größte.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

Es gibt zwar eigene Rezepturen, aber keine wirklich differenzierenden.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Die große Stärke sind die Marken, die etwas höhere Margen als vergleichbare Produkte erlauben.

Geschäftsmodell-Bewertung: 12 / 25

Zahlencheck

Die Zahlen stammen aus der Investorenpräsentation 2022.

Danone selbst zeigt auch noch die 2021er-Zahlen, die uns auch jetzt noch die wichtigsten Fakten zeigen: Über 24 Mrd. Euro Umsatz, profitabel, positiver Free Cashflow, durchaus verschuldet und fast 2€ Dividende.

Ertragsentwicklung & Wachstum

Danones Umsatz ist stetig gestiegen:

- 2017: 24,8 Mrd. EUR (+13%)

- 2018: 24,7 Mrd. EUR (+- 0)

- 2019: 25,3 Mrd. EUR (+2%)

- 2020: 23,6 Mrd. EUR (-7%)

- 2021: 24,3 Mrd. EUR (+3)

- 2022: 27,7 Mrd. EUR (+14%)

Es gibt durchaus immer mal wieder Schwankungen. Der Umsatz liegt heute auf Rekordhoch, das Wachstum über die letzten Jahre im niedrigen einstelligen Prozentbereich bei etwa 2% pro Jahr.

Danone weist "LFL" (like-for-like) Umsatzwachstum aus, letztendlich also eine bereinigte Variante, um besser vergleichen zu können. Das liegt für 2022 bei knapp 8%. Es verteilt sich recht gleichmäßig auf die unterschiedlichen Regionen und Produktsegmente.

Was waren Effekte des Umsatzwachstums in Q4 '22 gegenüber dem Vorjahr?

- Ein positiver Währungseffekt von +5%

- Preissteigerungen von +11%

- Weniger Volumen in Höhe von -4%

- Aufgegebenes Russland-Geschäft (Effekt < 1%)

Vor allem die Währungseffekte werden sinnvollerweise bereinigt. So liegt dann in Q4 das bereinigte Wachstum bei ca. 7% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More, das offizielle Wachstum bei 12%.

Profitabilität

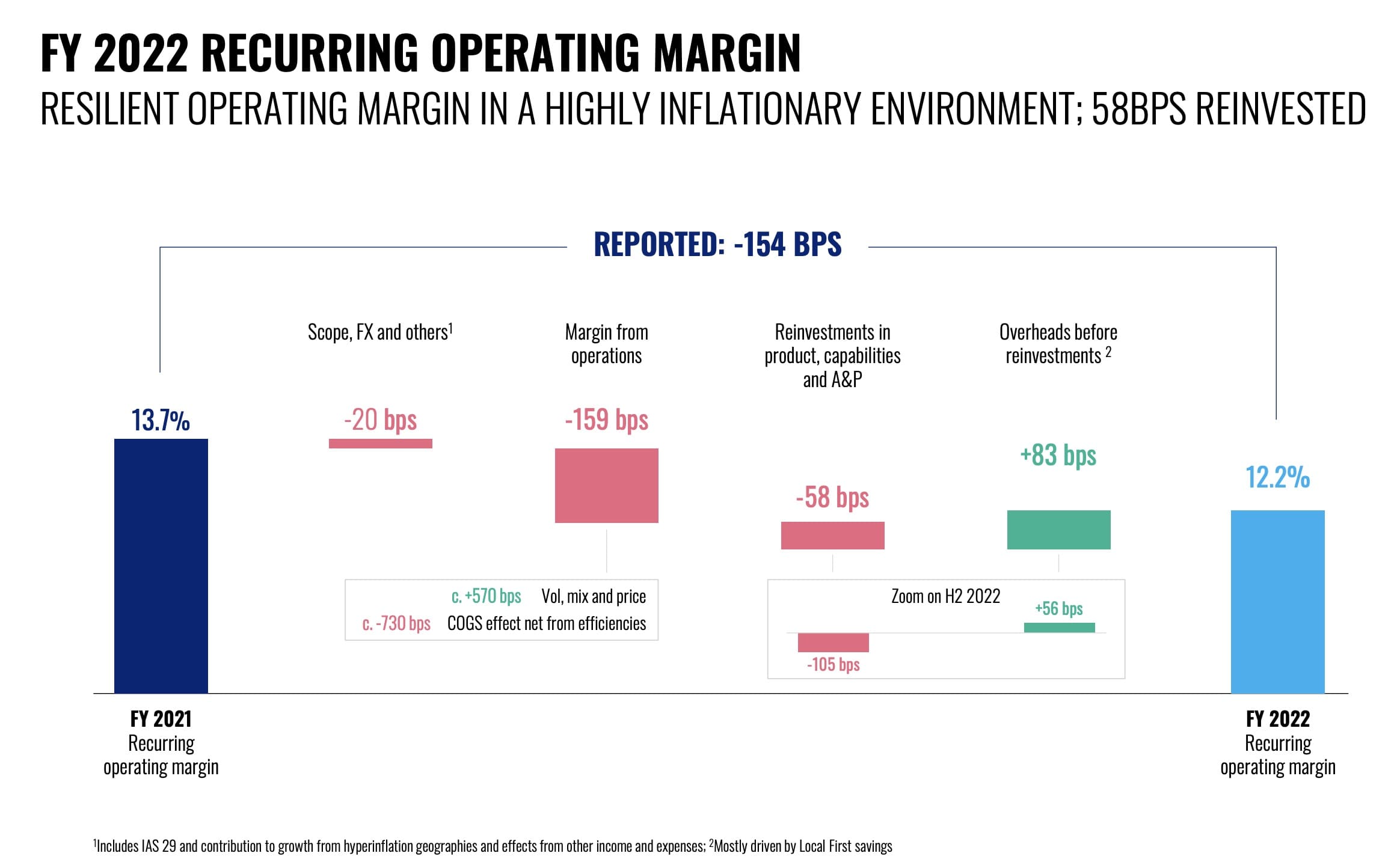

Bei der Profitabilität müssen wir ebenfalls genau hinschauen. Die operative Marge lag 2021 bei 13,7%, 2022 bei 12,2%. Das liegt im Wesentlichen an gestiegenen Einkaufspreisen, die nicht zu 100% weitergegeben wurden.

Die operative Marge ist recht stabil. Der Nettogewinn ist deutlich niedriger und nur halb so hoch wie 2021. Aber: Der erste Blick täuscht hier.

Danone bereinigt den Gewinn selbst (und das durchaus sinnvoll). Demnach lag der bereinigte Gewinn pro Aktie 2021 bei 3,31€, nun bei 3,43€. Für diesen Anstieg sind eher Sondereffekte verantwortlich, der Blick auf die operative Marge ist daher besser geeignet.

Kapitalallokation

Die Nettoverschuldung beträgt das 2,5-fache des EBITDA. Vor zwei Jahren lag es noch beim 3-fachen, was eine positive Entwicklung zeigt. Die Dividende steigt - auch wenn die Grafik optisch einen deutlich größeren Anstieg suggeriert. Gut gemacht, IR-Team. 😉 Die Ausschüttungsquote liegt bei knapp 60%.

Finanzielle Ziele

Danone will 2023 zwischen 3 und 5% bereinigtes Umsatzwachstum liefern. Analysten sind hier etwas vorsichtiger. Die operative Marge soll sich moderat verbessern. Beides liegt genau im Rahmen des mittelfristigen Ausblicks von Anfang 2022.

Factsheet

Factsheet

TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). 3J = 3-Jahres-Durchschnitt. 'e' = erwartet. 'YoY' = im Jahresvergleich.

Die Eckdaten

- Land: Frankreich

- Branche: Lebensmittel

- Marktkapitalisierung: 38 Mrd. EUR

- Enterprise Value: 48 Mrd. EUR

- Dividendenrendite: 3,4%

Erträge

- Umsatz: 27,7 Mrd. EUR

- Ergebnis: 1 Mrd. EUR

- Operatives Ergebnis: 3,4 Mrd. EUR

- Free Cashflow: 2,1 Mrd. EUR

Bewertung

- KUV: 1,4

- KGV: 40

- KGVe: 18

- KCV: 13

Qualität & Wachstum

- Verschuldungsgrad: 60%

- Bruttomarge: 46%

- Operative Marge: 12% (mittelfristig 12 - 15%)

- Nettomarge: 3% (mittelfristig 7 - 10%)

- Umsatzwachstum: 2% p.a. langfristig, bereinigt 7 - 8% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken zusammen, die wir im Geschäftsmodell identifizieren konnten.

Schwächen

Wo Licht ist, ist meist auch Schatten. Fassen wir die Schwachstellen des Unternehmens zusammen.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Hier geht's nun viel mehr darum: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Aktienbewertung & Renditeerwartung

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Peer-Vergleich

Header | Danone | Nestlé | Unilever |

|---|---|---|---|

Börsenwert | 38 Mrd. EUR | 300 Mrd. CHF | 135 Mrd. USD |

KUV | 1,4 | 3,2 | 2,1 |

KGVe | 18 | 22 | 19 |

Erw. Umsatz-wachstum | 1,5% p.a. | 4% p.a. | 3% p.a. |

Operative Marge | 12% | 17% | 16% |

Danone ist am günstigsten bewertet, was auch an den schwächeren Fundamentalzahlen liegt. Es wird weniger Wachstum erwartet und die Marge ist niedriger. Das kann auch eine positive Nachricht sein: Die Unternehmen haben recht ähnliche Assets und die Profitabilität der Konkurrenten zeigt, dass Danone hier noch Aufwärtspotenzial hat.

Renditeerwartung

Berechnen wir die zu erwartende Rendite. Kann ich diese hellsehen? Nein, definitiv nicht. Wir können aber das Chance-Risiko-Verhältnis auf Basis der Analyse abschätzen und in konkrete Zahlen gießen.

Dafür kalkuliere ich drei Szenarien: Ein pessimistisches, ein optimistisches und das Szenario, das ich im Mittel erwarte. Auch Ausreißer nach unten oder oben sind immer möglich.

Für die Ermittlung des fairen Werts (alle Erläuterungen dazu über diesen Link) habe ich im mittleren Szenario folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt: 7% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More (Q4 '22), 2% langfristig

- Management-Prognose: 3 - 5% mittelfristig

- Analystenerwartung: 0 - 1% in 2023, 2 - 3% mittelfristig

- Meine kurzfristige Annahme: 3% p.a.

- Meine langfristige Annahme: 2% p.a., also im Grunde das allgemeine Wirtschaftswachstum

Nettomarge

Die Nettomarge liegt heute bei 3%, ohne Sondereffekte aber eher bei 7 - 8%. Die letzten Jahre lagen bei 7 - 10%. Die operative Marge ist weitestgehend stabil, möchte Danone verbessern. Hier halte ich langfristig daher 8% für realistisch, also eine eher konstante Annahme.

Bewertungsniveau

Heute ist die Aktie mit einem KGV von 18 bewertet. Das Bewertungsniveau lag meist um 20, da die Börse trotz des langsamen Wachstums die Sicherheit schätzt. Ich gehe davon aus, dass die Aktie - basierend auf den anderen Annahmen - noch mit einem leicht überdurchschnittlichen KGV von 19 bewertet sein wird.

Sonstiges

Die Ausschüttungsquote liegt bei ~60%. Zuletzt wurden allerdings auch in geringem Umfang Schulden getilgt und eigene Aktien zurückgekauft, entsprechend nehme ich 70% an.

Meine Renditeerwartung

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: BN.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Die Scorecard

StrategyInvest Scorecard

Je Kategorie bis zu 25 Punkte. Insgesamt 20+ Kriterien.

Qualität

Profitabilität, Bilanz & Risiken

Geschäftsmodell

Burggraben, Alleinstellung & Preismacht

Wachstum

Umsatz, Gewinne & Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More

Bewertung

KUV, KGV & weitere

Gesamtscore

Gut 🙂

Pro, Contra & Fazit: Aktie jetzt kaufen?

Pro

Contra

Checkliste

In jedem Fall gilt: Beachte die folgenden Punkte, bevor du diese oder eine andere Aktie kaufen solltest.

Es kann viele Gründe, eine Aktie spannend zu finden und kaufen zu wollen. Vor dem Kauf gibt es eine Handvoll Fragen, die du dir stellen solltest, um Enttäuschungen und Anfängerfehler zu vermeiden:

- Verstehst du das Geschäftsmodell?

- Hast du dich mit den Risiken des Unternehmens beschäftigt?

- Hast du dich mit den Risiken der Aktie beschäftigt?

- Passt die Aktie in dein Depot? (hinsichtlich Klumpenrisiken)

- Verstehst du, dass es beim Investieren nie um Garantien, sondern Wahrscheinlichkeiten geht - so auch bei dieser Analyse und jedem Aktienkauf?

Ausführliches Hintergrundwissen bekommst du in der Know-How Sektion und der Academy.

Mein Fazit

Konsumgüteraktien werden oft unterschätzt. Sie liefern stabile Erträge, schütten diese aus, wachsen leicht und können dadurch in Summe doch eine vernünftige Rendite liefern.

Danone ist einer der Konzerne in dem Segment mit den schwächeren Fundamentaldaten, dafür einer günstigeren Bewertung. Das Renditepotenzial entsteht dann, wenn man an die Regression zum Mittelwert glaubt: Danone könnte eine Straffung durchmachen, die Margen in die Richtung des Niveaus der Konkurrenten verbessern und dadurch Potenziale heben.

Umgekehrt muss man sich fragen: Warum sollte Danone die Konkurrenz auch über die nächsten 10 Jahre underperformen? Ich sehe hier nicht, dass Nestlé, Unilever oder andere systematische Vorteile oder einen riesigen Burggraben hätten, entsprechend sehe ich die Chance für Danone.

Die Renditeerwartung ist in meinen Augen trotzdem nicht überragend, aber dem geringeren Risiko angemessen. Die Annahmen scheinen aber auch definitiv nicht utopisch, Danones Positionierung ist grundsätzlich solide und das Geschäftsmodell sicher. Die etwas höhere Verschuldung trübt das Bild etwas, ist aber durch das stabile Geschäftsmodell kein existenzielles Problem.