Teradyne entwickelt und verkauft Systeme zum Testen von Halbleitern und elektronischen Systemen aller Art. Es profitiert von der Halbleiter-Nachfrage, ist hochprofitabel und für viele unter dem Radar.

Etabliert: Teradyne wurde schon 1960 gegründet.

Hidden Champion: Kaum jemand kennt wohl die Teradyne-Aktie, mit 16 Mrd. Börsenwert gehört sie zu den kleineren Playern im Halbleiter-Markt. Dadurch gibt es etwas weniger Infos zur Aktie, aber womöglich auch mehr Chancen.

Hohe Profitabilität: Teradyne ist durchgehend profitabel, die Gewinnmargen liegen dabei im zweistelligen Prozentbereich. Jedes Jahr wird Geld über Dividenden und Aktienrückkäufe an Aktionäre zurückgeführt.

Schaufel im Goldrausch: Es werden immer mehr Halbleiter benötigt. Unabhängig davon, ob diese von Nvidia, Big Tech, TSMC, Intel oder AMD hergestellt werden, kann Teradyne vom Marktwachstum profitieren.

Kurs- und Umsatzrückgang: Zuletzt ist der Umsatz und Gewinn zurückgegangen, nachdem er in 2021 ein Rekordhoch erreicht hat. Entsprechend ging auch der Aktienkurs zurück. Wie geht's weiter?

Du erfährst in dieser Analyse, ob sich eine Investition lohnen könnte, ob die Aktie überbewertet ist oder man die Aktie jetzt kaufen kann, um langfristig zu profitieren. Konkret geht es um:

Die Analyse beruht auf aktuellsten Kennzahlen, dem Jahresbericht, der Investorenpräsentation, den letzten Earnings Calls, Einschätzungen von Marktexperten, Interviews der Führungsebene und mehr. Viel Spaß!

More...

Überblick & Investment-These

Teradyne ist ein US-amerikanisches Unternehmen, dass Systeme zum Testen von technischen Geräten und Ausstattung herstellt und verkauft, um sicherzustellen, dass diese in der Praxis funktionieren und an den Markt gebracht werden können. Zu diesen Geräten gehören smarte Geräte, medizinische Ausstattung, Datenspeicher, Halbleiter, drahtlose und andere elektronische Geräte.

Entsprechend divers sind die Branchen, aus denen die Kunden kommen: Konsumelektronik, Automobile, Industrie, Computer, Kommunikation, Luftfahrt und Verteidigung gehören dazu.

Gegründet wurde es schon 1960. CEO ist seit 2014 Mark Jagiela, der jedoch zum 1. Februar 2023 in den Ruhestand geht. Nachfolger wird der bisherige President Gregory Smith.

Zum Produktportfolio gehören auch Roboter und Roboter-Arme, um Produkte so automatisiert zu testen. Das Geschäft wird in vier Segmente unterschieden:

- Halbleiter-Tests ("Semiconductor Test"), das mit über 60% Umsatzanteil größte Segment

- System-Tests ("System Test"), wozu u.a. Lagerlösungen, Verteidigung & Luftfahrt gehören

- Drahtlose-Tests ("Wireless Test")

- Industrielle Automatisierung ("Industrial Automation")

Der Aktienkurs hat sich lange stark entwickelt, stagniert seit 2021 eher. Der Kurs liegt aktuell etwa 37% unter dem Allzeithoch von Anfang 2022:

Investment-These

Teradyne ist etabliert und profitabel, hat damit ein starkes Fundament. Das Bewertungsniveau ist mit einem KGVe von ~21 eher durchschnittlich. Langfristig könnte Teradyne von der höheren Nachfrage nach Halbleitern profitieren und selbst das Rekordjahr 2021 übertreffen.

Geschäftsmodell, Markt & Burggraben

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht. Außerdem: Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Geschäftsmodell & Burggraben

Teradyne ist eine der Positionen im "Morningstar Wide Moat" Index, der Unternehmen inkludiert, die nach Einschätzung von Morningstar einen starken Burggraben haben.

Eine Gefahr für Unternehmen ist, dass die Kunden einen Teil der Wertschöpfungskette selbst einnehmen wollen. Im Falle des Testens von Geräten sehe ich eine geringe Gefahr: Es ist grundsätzlich deutlich effizienter, das an einen professionellen Anbieter abzugeben, außerdem entfallen so Interessenskonflikte.

Die starke Marktposition zeigen auch die Gewinnmargen, die seit Jahren deutlich zweistellig sind. Die operative Marge lag zuletzt bei ~30%.

Teradyne warnt selbst, dass der Umsatz von wenigen, großen Kunden abhängt. Die Kundenkonzentration kann zu stärkeren Sprüngen im Umsatz in beide Richtungen führen und stärkt die Verhandlungsposition dieser wenigen Kunden. Im Earnings Call Q4 '22 wird gesagt, dass der größte Kunde in 2023 wahrscheinlich die Schwelle von 10% Umsatzanteil überschreiten wird, was - aus einem Kommentar danach schlussfolgernd - QUALCOMM sein müsste.

Marktanalyse & Konkurrenz

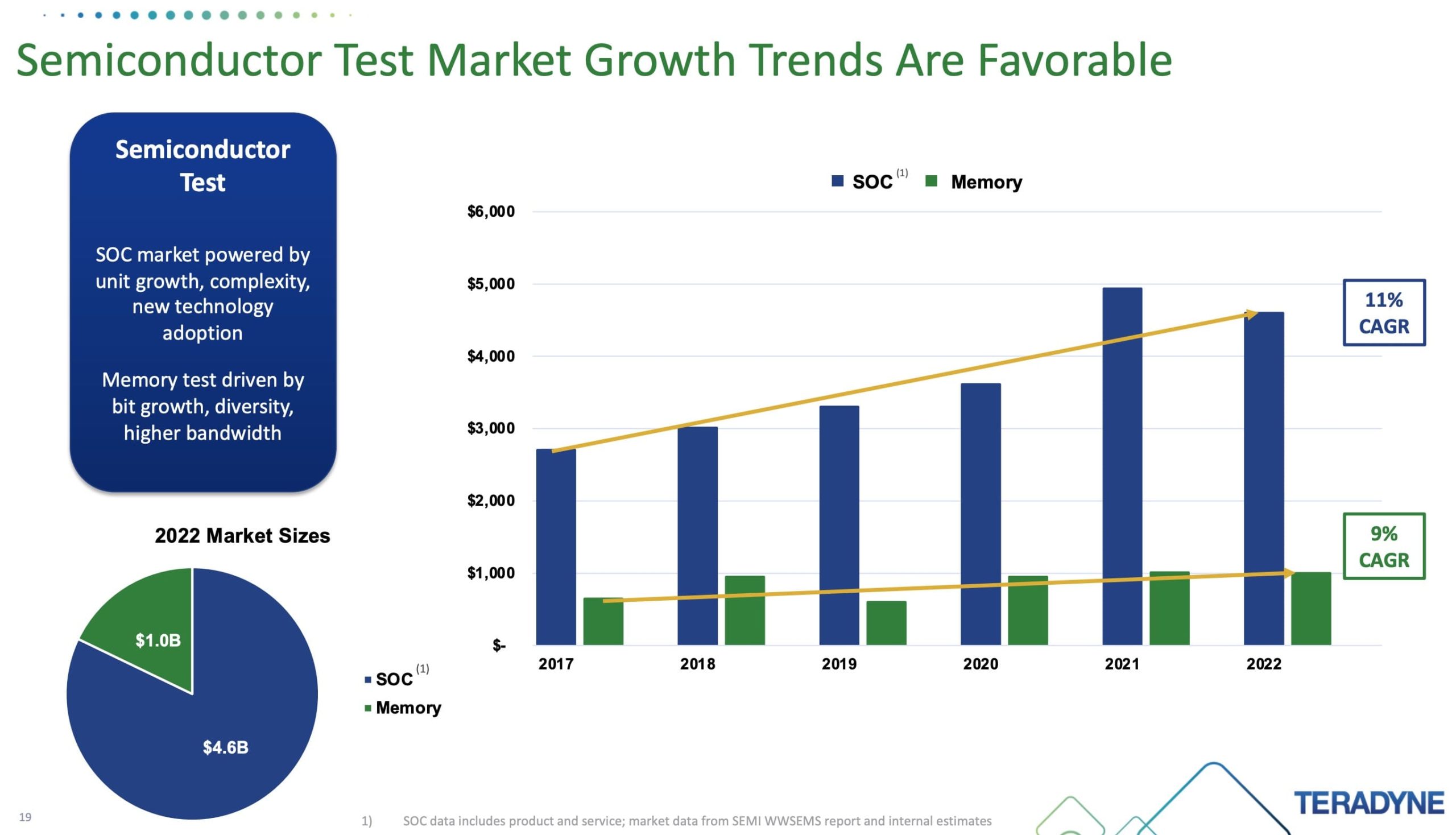

Der Halbleiter-Markt ist über die letzten Jahre mit 9 - 11% pro Jahr gewachsen. Das ist für Teradyne ein natürlicher Rückenwind, das Wachstum entspricht etwa dem von Teradyne.

In jedem Segment von Teradyne gibt es auch Konkurrenten. Im wichtigsten Halbleiter-Bereich sind es unter anderem Advantest Corporation (Börsenwert: 14 Mrd. Dollar) und Cohu, Inc. (Börsenwert: 2 Mrd. Dollar). Auch der deutsche Elektronikkonzern Rohde & Schwarz ist einer der Konkurrenten im Wireless-Bereich, der aus Deutschland kommt und über 2 Mrd. Euro Jahresumsatz erzielt.

Auch in Asien bilden sich neue Anbieter, einige Kunden bauen auch intern Test-Systeme auf. Dadurch wird klar:

- Es gibt durchaus viel Konkurrenz

- Teradyne ist einer der größten Anbieter

- Teradynes hohe Margen zeugen von einer gewissen, aber nicht unendlichen Marktmacht

Meine Bewertung des Geschäftsmodells

Ein starkes Geschäftsmodell ermöglicht Wachstum, einen Burggraben und damit Differenzierbarkeit von der Konkurrenz, höhere Gewinnmargen und Preismacht.

Wie schneidet das Unternehmen in der Geschäftsmodell-Bewertung der Scorecard ab? Tiefergehende Erklärungen zu den Kriterien gibt's hier und hier.

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Die meisten Kundenbeziehungen sind dauerhaft. 2021 lag der Order-Backlog bei 1,3 Mrd. Dollar, was zeigt, dass auch frühzeitig bestellt wird. Ein klassisches Abo-Modell ist es nicht.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

Keine.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger? Wachsen Umsätze stärker als Kosten?

Teradyne ist recht groß im Markt, was in der Entwicklung und bei der Forschung hilft.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

Die Produkte sind stark technologisch geprägt. Ich glaube, dass Teradyne gut ist, aber nicht deutlich vor der Konkurrenz liegt.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Teradyne genießt als Marktführer eine hohe Bekanntheit, ein Alleinstellungsmerkmal sehe ich dadurch aber nicht.

Geschäftsmodell-Bewertung: 13 / 25

Zahlencheck

Ertragsentwicklung & Wachstum

Der Umsatz ist seit 2013 um 10% pro Jahr gewachsen, seit 2016 um 11% pro Jahr.

Jedes Jahr konnten die Erträge gesteigert werden. 2022 ist aber ein herausforderndes Jahr, in dem jedes Quartal unter dem Vorjahr liegt.

Dieser Rückgang liegt an zurückgehender Nachfrage, vor allem ab Mitte 2022. Teradyne erwartet, dass es 4 - 6 Quartale dauert, was also noch 2023 komplett inkludiert. Dazu kommen negative Währungseffekte, die etwa im hohen einstelligen Prozentbereich liegen.

Neue Quartalszahlen (Q4 '22)

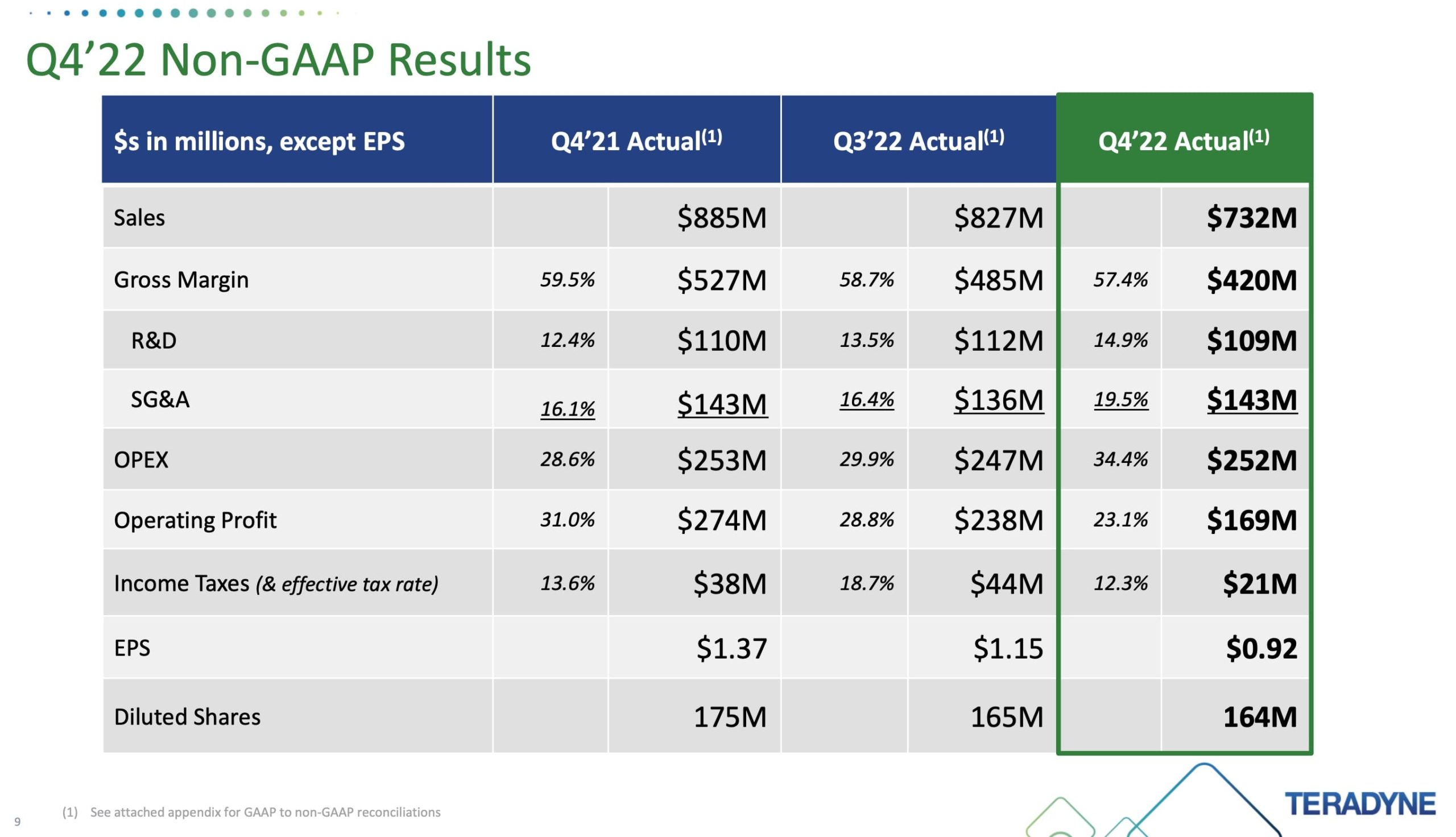

Vor wenigen Tagen wurden die neuen Quartalszahlen veröffentlicht. Die Analystenerwartungen wurden übertroffen, der Aktienkurs reagierte nicht besonders.

Aber: Der Umsatz liegt -17% unter dem Vorjahr, auch die Bruttomarge ist etwas niedriger und in der Folge ist auch die operative Marge von 31% auf 23% gefallen.

Positiv ist, dass die Zahl der ausstehenden Aktien deutlich gefallen ist: 11 Mio. Aktien wurden zurückgekauft, was über 6% entspricht.

Profitabilität

Neben dem langfristigen Umsatzwachstum sind auch die Gewinnmargen gestiegen. Gerade ab 2017 sind die Margen deutlich in den zweistelligen Prozentbereich gestiegen mit einem Höhepunkt in 2021.

- Bruttomarge: 58%

- Operative Marge: 27%

- Nettomarge: 21%

Kapitalallokation

Seit 2015 hat Teradyne die enorme Zahl von 74,4 Mio. (!) Aktien zurückgekauft. Das ist etwa die Hälfte aller Aktien, die heute noch gehandelt werden. Die bisher größte Summe wurde in 2022 investiert. Die Summe hat aber auch den Free Cashflow überstiegen, ist daher in der Höhe nicht nachhaltig.

Was ich positiv finde: Die Akquisitionen wurden seit 2020 deutlich zurückgefahren. Im Nachhinein war das wohl klug, da in der Zeit die höchsten Preise und Bewertungen gezahlt wurden. Diese Risiken hat Teradyne nun nicht in der Bilanz.

Bilanz

Teradynes Bilanz besteht nur zu ~30% aus Fremdkapital, der Rest aus Eigenkapital. Das ist eine starke Quote, gerade angesichts dessen, dass die Zinsen zuletzt niedrig waren. Auf Basis des aktuellen EBITDA würden ~15% reichen, um die Verschuldung zu tilgen.

Also: Blitzsaubere Bilanz. Wenig Verschuldung, keine großen Risiken aus Akquisitionen.

Factsheet

Factsheet

TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). 3J = 3-Jahres-Durchschnitt. 'e' = erwartet. 'YoY' = im Jahresvergleich.

Die Eckdaten

- Land: USA

- Branche: Hardware-Tests

- Marktkapitalisierung: 16 Mrd. USD

- Enterprise Value: 15 Mrd. USD

- Dividendenrendite: 0,5%

Erträge

- Umsatz: 3,2 Mrd. USD

- Ergebnis: 0,8 Mrd. USD

- Free Cashflow: 0,6 Mrd. USD

Bewertung

- KUV: 5

- KGV: 23

- KGVe: 21

- KCV: 25

- PEG-Ratio: 2,5

Qualität & Wachstum

Zukunft & Strategie

Strategie

Im Geschäftsbericht 2021 betont Teradyne, dass es Marktanteile im Test-Geschäft gewinnen möchte, indem es neue Produkte einführt. Dabei soll einerseits Geld an Aktionäre ausgeschüttet werden, andererseits opportunistisch akquiriert werden.

Our corporate strategy continues to focus on profitably gaining market share in our test businesses through the introduction of differentiated products that target expanding segments and accelerating growth through continued investment in our Industrial Automation businesses. We plan to execute on our strategy while balancing capital allocations between returning capital to our shareholders through stock repurchases and dividends and using capital for opportunistic acquisitions.

Ausblick

Im Earnings Call Q4 '22 sagt der CEO, dass 2023 weiter ein Rückgang erwartet wird durch Gegenwind in der Weltwirtschaft und im Halbleiter-Markt. Das Marktvolumen soll 10 - 30% unter dem von 2022 liegen. Positiv könnte die Transition zur 3-Nanometer-Produktion im Halbleiter-Bereich sein, die einige Hersteller in 2023 anpeilen.

"Major SOC producers are expected to start the transition to 3-nanometer later in 2023, and this could mitigate the headwinds a bit." - CEO Greg Smith

Finanzielle Ziele

Im Geschäftsbericht 2021, als ein neues Rekordjahr verkündet wurde, wurden auch die Ziele bis 2024 ausgerufen: Weiter steigender Umsatz, eine hohe operative Marge von 31 bis 34%.

Die Zahlen in 2022 lagen allerdings deutlich unter 2021. Teradyne hat daher die Ziele aktualisiert und auf 4-Jahressicht formuliert. Die Ziele bis 2026:

- Umsatz von 3,2 Mrd. Dollar auf 4,5 - 5,6 Mrd. Dollar (entspricht 9% bis 15% p.a.)

- Anteil industrieller Automatisierung wächst

- Bruttomarge stabil bei 59%

- Operative Marge von 28% auf 31 - 34% steigern

Dazu gibt es eine schöne Visualisierung, wie sich diese Erwartung in das historische Wachstum einordnen würde. Es zeigt auch, dass Jahresergebnisse immer schwanken, ein langfristiger Trend aber gut erkennbar ist.

Im kommenden Quartal Q1 '23 wird es noch schmerzhaft: Sowohl Umsatz als auch die Gewinnmargen gehen demnach im Jahresvergleich deutlich zurück. 2023 liegt man also unter dem mittelfristigen Ziel, von dem man aber nach wie vor überzeugt ist.

"We're in a cyclical downturn in the semiconductor capital industry, and visibility in downturns is always a challenge. We expect sales and earnings to be below our midterm trend line in 2023. While we don't have line of sight to an inflection in demand, that's typical in these cycles. The market will recover, and we expect to return to historical growth rates driving strong earnings over our midterm planning horizon, as Sanjay will describe." CEO Greg Smith

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken zusammen, die wir im Geschäftsmodell identifizieren konnten.

Schwächen

Wo Licht ist, ist meist auch Schatten. Fassen wir die Schwachstellen des Unternehmens zusammen.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Hier geht's nun viel mehr darum: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Aktienbewertung & Renditeerwartung

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Berechnen wir dafür die zu erwartende Rendite. Kann ich diese hellsehen? Nein, definitiv nicht. Wir können aber das Chance-Risiko-Verhältnis auf Basis der Analyse abschätzen und in konkrete Zahlen gießen.

Dafür kalkuliere ich drei Szenarien: Ein pessimistisches, ein optimistisches und das Szenario, das ich im Mittel erwarte. Auch Ausreißer nach unten oder oben sind immer möglich.

Für die Ermittlung des fairen Werts (alle Erläuterungen dazu über diesen Link) habe ich im mittleren Szenario folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt: 11% seit 2016, zuletzt -15% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More

- Management-Prognose: 9 - 15% p.a. bis 2026

- Analystenerwartung: 7% p.a., Gewinnwachstum bei 8 - 9% p.a.

- Meine kurzfristige Annahme: 8% p.a.

- Meine langfristige Annahme: 6% p.a.

Damit läge der Umsatz in vier Jahren bei 4,4 Mrd. Dollar, Teradyne erwartet bis dahin 4,5 - 5,6 Mrd. Dollar. Meine Schätzung ist im Vergleich zu Teradynes eigener Prognose also sehr vorsichtig.

Nettomarge

Die Nettomarge liegt heute bei 23%, im Durchschnitt der letzten Jahre bei 21%. Hier halte ich langfristig 21% für realistisch.

Bewertungsniveau

Heute ist die Aktie mit einem KGV von 23 und einem KGVe von 21 bewertet. Das Bewertungsniveau ist in anderen Metriken aktuell eher leicht überdurchschnittlich im historischen Durchschnitt.

Ich gehe davon aus, dass die Aktie - basierend auf den anderen Annahmen - noch mit einem eher durchschnittlichen KGV von 18 bewertet sein wird.

Ausschüttungsquote

Ich nehme 70% Ausschüttungsquote (Aktienrückkäufe + Dividenden im Verhältnis zum Nettogewinn) an, die etwa dem historischen Durchschnitt entsprechen.

Meine Renditeerwartung

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: TER.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Die Scorecard

StrategyInvest Scorecard

Je Kategorie bis zu 25 Punkte. Insgesamt 20+ Kriterien.

Qualität

Profitabilität, Bilanz & Risiken

Geschäftsmodell

Burggraben, Alleinstellung & Preismacht

Wachstum

Umsatz, Gewinne & Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More

Bewertung

KUV, KGV & weitere

Gesamtscore

Gut 🙂

Pro, Contra & Fazit: Aktie jetzt kaufen?

Pro

Contra

Checkliste

In jedem Fall gilt: Beachte die folgenden Punkte, bevor du diese oder eine andere Aktie kaufen solltest.

Es kann viele Gründe, eine Aktie spannend zu finden und kaufen zu wollen. Vor dem Kauf gibt es eine Handvoll Fragen, die du dir stellen solltest, um Enttäuschungen und Anfängerfehler zu vermeiden:

- Verstehst du das Geschäftsmodell?

- Hast du dich mit den Risiken des Unternehmens beschäftigt?

- Hast du dich mit den Risiken der Aktie beschäftigt?

- Passt die Aktie in dein Depot? (hinsichtlich Klumpenrisiken)

- Verstehst du, dass es beim Investieren nie um Garantien, sondern Wahrscheinlichkeiten geht - so auch bei dieser Analyse und jedem Aktienkauf?

Ausführliches Hintergrundwissen bekommst du in der Know-How Sektion und der Academy.

Mein Fazit

Teradyne erfüllt viele für mich wünschenswerte Kriterien: Starkes und zukunftsorientiertes Geschäftsmodell, gutes Management, saubere Bilanz, hohe Profitabilität, geringe Bekanntheit (trotz der Zukunftsbranche). Das Bild wird etwas getrübt von den aktuellen Rückgängen, dem etwas höheren Bewertungsniveau und dass ich keinen starken Burggraben identifizieren kann.

In Summe eine Aktie, die bei mir auf der Watchlist landet. Einerseits sollten die vorsichtigeren Erwartungen spätestens jetzt, nach dem jüngsten Earnings Call, eingepreist sein, andererseits könnte es durchaus noch einige Monate oder Quartale dauern, bis die Zahlen sich wieder auf einem Aufwärtspfad befinden.