Die Suchmaschine, Google Maps, Gmail, Android als Marktführer bei Smartphone Betriebssystemen, YouTube und mehr - Alphabet hat viele Dienste und Produkte gebündelt, die wir tagtäglich nutzen. Es gibt aber auch starke Produkte, die weniger bekannt sind.

Dazu ist Alphabet mit einem Börsenwert von über 1 Bio. US-Dollar der viertgrößte Konzern der Welt - und wächst trotzdem aktuell mit über 20% pro Jahr im Umsatz. Auch in der Liste der meist bewundertsten Unternehmen der Welt landet Alphabet auf Platz 7 und war auch in den letzten Jahren Stammgast darin.

Fünf spannende Punkte zur Aktie:

Günstige Bewertung: Alphabet ist für die eigene Historie deutlich unterdurchschnittlich bewertet. Das KGVe liegt knapp unter 20, damit nur minimal über dem Marktdurchschnitt.

Hohe Margen & Wachstum: Zuletzt ist Alphabet noch mit über 20% im Jahresvergleich gewachsen, fährt dazu Margen von ~30% ein. Es ist also hochprofitabel.

Abhängigkeit & Einschränkungen im Werbegeschäft: Der Großteil der Umsätze von Alphabet stammt aus Werbung. Hier gibt es zunehmend Einschränkungen im Datenschutz, sowohl regulatorisch als auch von Apple. Aber wie stark trifft es Alphabet wirklich?

Moonshots: Alphabet investiert stark und arbeitet möglicherweise an Dingen, die heute noch kaum Umsatz erzielen, aber in Zukunft an Bedeutung gewinnen. Dazu gehört die Infrastruktur für künstliche Intelligenz, aber auch autonomes Fahren (Waymo).

Google Cloud: Alphabet hat mit der Google Cloud das drittgrößte, aber am stärksten wachsende Cloud-Geschäft. Aber: Es ist auch noch defizitär, während Amazon & Microsoft schon deutlich in den schwarzen Zahlen sind. Wie geht's hier für Alphabet weiter?

Grund genug, dass wir uns Alphabet genauer anschauen und herausfinden, ob die Aktie aktuell kaufenswert ist. Unter anderem erfährst du in dieser Analyse:

- wie abhängig der Mutterkonzern Alphabet von Google noch ist

- woher die Umsätze und Gewinne von Google kommen

- wie groß Alphabets Burggraben ist und welche Risiken es gibt

- wie teuer oder günstig die Aktie von Alphabet aktuell in Anbetracht der Erlöse wirklich bewertet ist

- ob ich aktuell Alphabet-Aktien kaufe oder halte

Finden wir also heraus, ob sich eine Investition aktuell lohnen könnte. Ist die Alphabet Aktie überbewertet? Oder kann man jetzt Alphabet Aktien kaufen und damit langfristig profitieren? Diesen Fragen werden wir uns hier nähern.

Die Analyse beruht u.a. auf folgenden Quellen & Einschätzungen:

Viel Spaß!

More...

Überblick, Entwicklung & Zahlencheck

Das Unternehmen

Alphabet hieß bis 2015 nur Google und ist jetzt der Mutterkonzern, der Google und weitere Unternehmen umfasst. Google wurde 1998 von Larry Page und Sergey Brin gegründet und hat den Ursprung in der weltweit bekannten und genutzten Suchmaschine.

Alphabet hat übrigens zwei Aktien: Die A-Aktien (mit Stimmrechten, ähnlich einer Stammaktie in Deutschland) und die C-Aktien (ohne Stimmrechte, ähnlich einer Vorzugsaktie in Deutschland).

Produkt & Geschäftsmodell

Die Brancheneinordnung von Wikipedia zeigt bereits, wie divers das Geschäftsmodell aufgestellt ist: "Internetdienstleistungen und -handel, Werbung, Softwareentwicklung, Gesundheit, Biotechnologie, Investment, Technologie". Der Großteil der Umsätze kommt von Google und aus dem Geschäft mit Werbeumsätzen.

Die relevanteste Produkte:

- Google Suche, der überall bekannte Monopol-Service.

- YouTube, das mit Abstand größte Videoportal der Welt.

- Google Cloud: Server & Rechenzentren, die anderen Unternehmen bereitgestellt werden. Dazu gibt's viele Tools und Software für Unternehmenskunden.

- Banner-Werbeanzeigen auf vielen Webseiten werden von Google ausgesteuert.

- Waymo, ein Dienst, der an autonomen Fahren entwickelt.

- Smartphones & Laptops, inklusive dem populären Browser Google Chrome

- Android, das weltweit am meisten verbreitete Betriebssystem

Dazu gibt's viele weitere Dinge, die Alphabet entwickelt: Google Maps, Google Translate, Tools und Programmiersprachen für Entwickler, Google Drive und mehr.

Aktienkurs

Der Aktienkurs hat sich über die letzten Jahre stark entwickelt, zuletzt leicht abgegeben:

Zahlencheck & Business Breakdown

Ab in die Zahlen-Corner. Wie sieht das Geschäft zahlenseitig aus?

Ertragsentwicklung & Wachstum

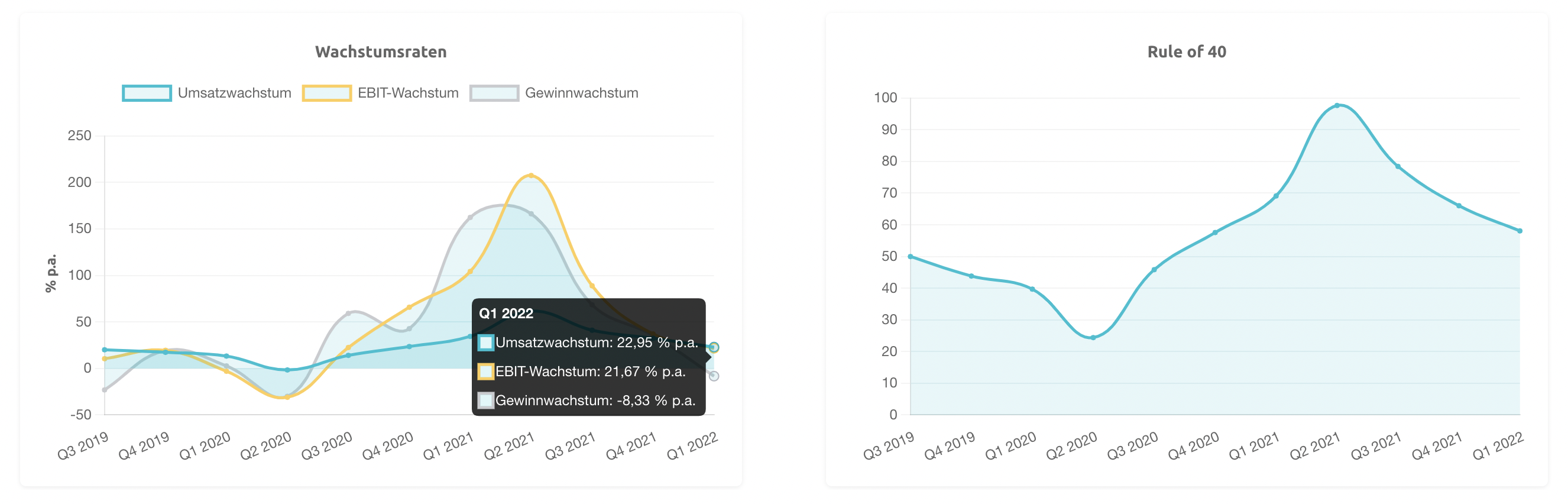

Im letzten Quartal, Q1 '22, lag der Umsatz 22% über Vorjahr, der Gewinn leicht niedriger als im Vorjahr. Die Cloud ist mit 44% stärker gewachsen als erwartet, YouTube aber deutlich schwächer als erhofft. Die operative Marge lag unverändert bei ~30%.

Alphabets Wachstumsraten sind über die letzten Jahre stärker geschwankt: Zu Beginn der Pandemie deutlich zurückgegangen, dann stark gestiegen und zuletzt wieder abgenommen. Aber: Alphabet wächst trotz der Größe noch recht konstant.

Die Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More, die Kombination aus Umsatzwachstum und EBITDA-Marge, sieht sehr gut aus und ist deutlich erfüllt.

Profitabilität

Alphabets Bruttomarge lag zuletzt bei 57%, die operative Marge bei 30%, die Nettomarge bei 28%. Das sind die besten Werte der eigenen Historie, aber die Margen waren auch in den letzten Jahren recht konstant über 20%.

Dieser Überschuss fließt aktuell vor allem in Aktienrückkäufe. Zuletzt waren es >10 Mrd. Dollar pro Quartal. Im letzten Quartal wurden außerdem 70 Mrd. Dollar für Aktienrückkäufe genehmigt.

Woher kommen die Umsätze & Gewinne?

Gemessen am letzten Quartal Q1 '22:

- Digitale Werbeumsätze: 80% Umsatzanteil, 22% Wachstum. Diese machen den Großteil der Google Services aus. Diese werden über die Suchmaschine, das Display-Netzwerk (bspw. Bannerwerbung auf Webseiten), YouTube, Gmail, Google Maps und im Google Play Store erzielt.

- Sonstige Google Services: 10% Umsatzanteil, 5% Wachstum. Dazu gehören u.a. der Google Play Store (der App Store bei Android Smartphones), Hardware wie Smartphones (Google Pixel) und Laptops (Pixelbook) und Dienste wie YouTube Premium.

- Google Cloud: Knapp 9% Umsatzanteil, 44% Wachstum. Dazu gehört die Google Cloud Plattform, die eine Infrastruktur für Daten und Analysen liefert, die GSuite mit den dazugehörigen Produktivitätstools (bspw. GDrive) für Unternehmen.

- Other Bets: Hier probiert Alphabet neue Geschäftsmodelle, wie u.a. autonomes Fahren oder sogar Lieferungen per Drohnen, aus. Darüber kommen aber noch keine nennenswerten Umsätze.

Wir sehen also: Google ist noch stark abhängig von den Werbeumsätzen.

Der Gewinn von Google wird heute einzig und allein durch die Google Services erzielt. Selbst die Google Cloud ist noch ein Verlustgeschäft mit knapp 1 Mrd. Dollar im Quartal, obwohl Konkurrenten wie Amazon und Microsoft darin profitabel sind - mehr dazu gleich. Auch "Other Bets" erzeugen etwa 1 Mrd. Fehlbetrag pro Quartal.

Die Anzahl der Werbeanzeigen wurde auf YouTube über die letzten Jahre deutlich angehoben, entsprechend dynamisch hat sich auch der Umsatz entwickelt, auch wenn das letzte Quartal enttäuschte.

Factsheet

Factsheet

Alle Zahlen, sofern nicht anders angegeben, in der jeweiligen Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). Zusatz 'e' = erwartet, 'YoY' = im Jahresvergleich.

Die Eckdaten

- Land: USA

- Branche: Cloud & Werbung

- Marktkapitalisierung: 1,53 Bio. USD

- Umsatz: 270 Mrd. USD

- Ergebnis: 75 Mrd. USD

- Free Cashflow: 69 Mrd. USD

Bewertung

- KUV: 6

- KGV: 21

- KGVe: 20

- KCV: 16

- PEG-Ratio: 0,8

Qualität & Wachstum

Geschäftsmodell, Burggraben & Strategie

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht. Außerdem: Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Geschäftsmodell

Halten wir fest: Der Großteil der Umsätze stammt aktuell aus Werbeerlösen. Zuletzt war YouTube hier ein stärkerer Wachstumstreiber, aber auch die Cloud.

YouTube

YouTube misst die Werbeumsätze im "YouTube Ads" Segment, hat allerdings mittlerweile auch eine Premium-Lösung, die in den sonstigen Umsätzen aufgeführt werden. Dieses Premium-Abo zeigt YouTube werbefrei an, Zugriff auf YouTube Music, Videos auf Smartphones im Hintergrund abzuspielen und mehr. Außerdem können Nutzer Mitglieder bei Kanälen ihrer Wahl werden und in Form eines monatlichen Abos zahlen.

YouTube Ads und der Premium-Dienst befeuern sich gegenseitig: Je mehr Werbung, desto höher der Wert der Werbefreiheit durch YouTube Premium.

Zuletzt hat YouTube das TikTok-Format der Shorts eingebaut, also Kurzvideos. Die Nutzung dieser habe sich in einem Jahr vervielfacht, gefühlt liegt YouTube hier aber trotzdem deutlich hinter TikTok und womöglich auch hinter Instagram Reels.

Aus dem Earnings Call Q1 '22 dazu:

Just as YouTube evolved from desktop to mobile, and that created huge opportunities, we are excited about the new opportunities we see now. Short-form video is one. YouTube Shorts is now averaging over 30 billion daily views. That's four times as much as a year ago.

Sollte der Trend in diese Richtung gehen, was ich noch nicht glaube, könnte das der Monetarisierung schaden. Diese hat YouTube für mehrminütige Videos optimiert, nicht für Kurzvideos von wenigen Sekunden.

Cloud

Ich habe schon einmal ausführlich erklärt, wie das Cloud-Geschäft funktioniert. Vereinfacht gesagt: Statt selbst die IT-Infrastruktur zu betreiben, geben Unternehmen das zunehmend an Unternehmen wie Amazon, Microsoft und Alphabet ab, die das besser können und flexiblere Nutzungsmöglichkeiten bieten.

Im Cloud-Segment bündelt Alphabet viele Angebote:

- Server, Rechenzentren und Datenbank-Lösungen

- Analytics-Lösungen

- KI-basierte Cybersecurity-Lösungen

- Tools zur Cloud-Migration

- Tools zur digitalen Zusammenarbeit inkl. Meetings, Office-Produkte und mehr

Nach Größe ist Alphabet der drittgrößte Cloud-Anbieter nach Amazon AWS und Microsoft Azure. Ein kurzer Vergleich des Umsatzwachstums (YoY) und der Profitabilität (operative Marge):

- Amazon AWS: +37%, 30% Marge

- Microsoft Azure: +29%, 43% Marge (etwas ungenauer, da nicht einzeln angegeben)

- Google Cloud: +44%, -16% Marge

Wachstum kann sich erkauft werden indem ein Unternehmen Preise senkt und die Profitabilität weiter weg schiebt. Genau das sehen wir bei Google, weshalb das Wachstum am höchsten ist. Gleichzeitig ist Azure wohl am profitabelsten, wächst aber am langsamsten.

Beeindruckend finde ich den Vergleich von AWS zur Google Cloud: Nur 7 Prozentpunkte Wachstumsunterschied, obwohl AWS 3x so groß ist und die die operative Marge etwa 45 Prozentpunkte höher liegt.

Die Cloud wächst so stark, da sie günstiger angeboten wird als Konkurrenzprodukte. Auch deshalb ist die Marge noch negativ.

Ich gehe stark davon aus, dass Alphabet schaut, wie lange es so wachsen und womöglich Marktanteile gewinnen kann. Sobald es deutlicher nachlässt, wird Alphabet die Profitabilität des Cloud-Segments anstreben.

Deep Dive: Google Suche

Was bestimmt also den Großteil der Umsätze von Alphabet, um herauszufinden, welche Chancen und Risiken damit einhergehen?

Die Google Suche, mit über 60 % immer noch der Umsatztreiber für Alphabet, funktioniert im Inneren hochkomplex, nach außen aber simpel:

Die Suchergebnisse bei Google sind in einen organischen Teil und einen bezahlten Teil geteilt. Advertiser können auf bestimmte Suchbegriffe bieten und damit ihre Anzeigen über dem organischen Teil platzieren. Das geschieht in einem Auktionsverfahren, sodass nur die meistbietenden Unternehmen dort angezeigt werden. Auch demografische Kriterien, wie bspw. das Alter oder der Ort, von dem aus gegooglet wird, spielen dabei eine Rolle, wenn auch untergeordnet.

Sucht also Jürgen aus Regensburg nach "Friseur", bekommt er Ergebnisse aus Regensburg und Friseure haben die Möglichkeit, durch ihre Gebote ganz oben aufzutauchen und Jürgen als Kunden zu gewinnen.

Google ist damit ein perfekter Aggregator: Es bündelt auf der einen Seite das Angebot - quasi alle Webseiten des Internets in einer Rangliste - und auf der anderen Seite die Nachfrage in Form von Suchanfragen.

Die Werbeanzeigen bei YouTube sind Clips und Platzierungen, die vor, während und neben dem angeschauten Video stattfinden. Diese werden ebenfalls basierend auf Suchbegriffen und noch stärker auch basierend auf demografischen Merkmalen und Interessen ausgepielt.

Die "Google Network Ads" sind vor allem Bannerwerbungen, die auf Webseiten von Dritten eingebunden sind. Hier dominiert die Ausspielung nach Demografie und Interessen.

Die Umsatzgleichung der Google Suche

Welche Faktoren bestimmen nun die Erlöse der Werbeumsätze im größten Segment, der Google Suche?

Google kann durch mehr Nutzer, eine höhere Aktivität der Nutzer, eine höhere Frequenz der Werbeeinblendungen oder eine genauere Ausspielmöglichkeit (die zu höheren Umsätzen je Werbeanzeige führt) die Umsätze steigern.

Also, vereinfacht heruntergebrochen:

Umsatz = [Anzahl der Nutzer] x [Frequenz der Werbeanzeigen] x [Relevanz der Werbung]

Meine Thesen dazu:

- Anzahl der Nutzer: Steigt nicht mehr stark, etwa in Höhe der Internetnutzer.

- Frequenz der Werbung: Die Suche besteht schon zu großen Teilen im sichtbaren Bereich aus Werbeanzeigen, hier wurde das Potenzial in den letzten Jahren stark ausgeschöpft. Durch KI-basierte Aussteuerung und "smart bidding" hat Google es geschafft, auch Suchen zu monetarisieren, auf die vorher kaum Werbung gebucht wurde.

- Relevanz der Werbung: Die ist bei Google schon sehr gut, da sie vor allem auf dem Suchbegriff basiert und wenig auf Interessen oder Demografie setzt (was bei YouTube Ads anders ist). Da Datenschutz die Möglichkeiten eher einschränkt, sehe ich hier keine großen Sprünge.

Vielleicht wird Alphabet bei den Werbeanzeigen noch kreativ, womöglich auch in der mobilen Suche gibt es immer wieder Experimente. Auch wenn das Wachstum mit >20% überraschend stark war, sehe ich hier in Zukunft keine großen Zuwächse.

Other Revenues

Im Segment der sonstigen Umsätze fallen unter anderem YouTube Premium-Abos und Google Play Store Umsätze an. Während die Premium-Abos zunehmen, sind die Umsätze des App Stores aufgrund einer Umstellung in der Preisstruktur gefallen. Im Earnings Call Q1 '22 dazu:

Within Other Revenues, in the first quarter, the substantial growth in YouTube’s subscription revenues was offset by a decline in Play revenues versus the first quarter last year due to the fee changes we previously announced. These fee changes will continue to affect our results throughout 2022 until we lap the introduction of the changes.

Strategie

Abseits dessen, wie die aktuellen Segmente da stehen und entwickelt werden sollen: Worauf fokussiert sich Alphabet aktuell? Im Earnings Call Q1 '22 sagt CEO Pichai:

"To enable our long term growth, we’re investing in areas like Cloud, AI, YouTube, Search and beyond. In 2020 and 2021 combined, we invested $40 billion in research and development here in the U.S."

Also große Summen, die vor allem in den USA in die bestehenden Segmente und KI investiert wird. Welche Chancen gibt es dadurch - und darüber hinaus - für Alphabet?

Monetarisierung bestehender Assets

Alphabet bzw. Google bietet viele Dienste, die bisher kaum oder nur wenig monetarisiert werden:

- Google Maps

- Google Translate

- Google Chrome (Browser)

Einige davon können eher monetarisiert werden oder werden es schon (bspw. Google Maps), andere schwieriger bzw. erzielen auch indirekt einen Nutzen (bspw. Google Chrome).

Moonshots: Künstliche Intelligenz & Waymo

Im Geschäftsbericht 2020 wurden die Moonshots beschrieben, um zukünftige Trends nicht zu verpassen:

"We continue to look toward the future and continue to invest for the long-term. As we said in the original founders’ letter, we will not shy away from high-risk, high-reward projects that we believe in because they are the key to our long-term success."

Ein Teil davon ist der Bereich künstlicher Intelligenz. CEO Pichai sagte kürzlich, dass KI im Herzen der eigenen Produkte steckt.

"AI continues to be at the heart of our core search and information products."

Auch im Geschäftsbericht 2020 wurde die "power of machine learning" betont:

"Across the company, machine learning and AI are increasingly driving many of our latest innovations."

Alphabet hat also viel Erfahrung mit KI und glänzt damit. Es bietet auch eigene Tools an, bspw. eine Rückwärts-Bildersuche (anhand eines Bildes die Ursprungsquelle oder ähnliche Bilder finden), automatische Bildoptimierungen, Texterkennungen auf Bildern und vieles mehr.

Auch die Alphabet-Gründung Waymo, die autonomes Fahren entwickelt und darin mit Tesla konkurriert, ist eines der Beispiele. Der KI-Markt ist riesig und hier könnte Alphabet eine führende Rolle einnehmen.

Und: Womöglich gibt es hier noch Chancen, die heute noch nicht sichtbar sind. Das "Other Bets" Segment hat sich zuletzt umsatzseitig verdoppelt, wenn auch auf sehr geringem Niveau, was aber etwas Traktion zeigt.

Payment: Google Pay

Genau wie Apple bietet Google mittlerweile eine eigene Payment-Lösung. Diese ist nahtlos in das Smartphone-Betriebssystem Android integriert, welches das weltweit am meisten verbreitete System ist.

Investitionen in Datensicherheit

Der regulatorische Druck steigt, auch Apple schränkt Datenmengen ein und positioniert sich für Sicherheit und Privatsphäre. Auch Alphabet bemüht sich hier. Schon im Geschäftsbericht 2020 war das ein Fokusthema:

"Key to building helpful products for users is our commitment to keeping their data safe online."

Burggraben & Bewertung des Geschäftsmodells

Ein starkes Geschäftsmodell ermöglicht Wachstum, einen Burggraben und damit Differenzierbarkeit von der Konkurrenz, höhere Gewinnmargen und Preismacht.

Alphabet hat enorm viel Kapital, direkten Zugang zu Nutzern, oft eine monopolähnliche Stellung (Suche und YouTube) und haufenweise Daten. Diese verschaffen Alphabet einen starken Vorteil gegenüber möglichen Konkurrenten.

Dazu kommt: Alphabet ist mit 30% Nettomarge schlagkräftig, wenn es um Investitionen gibt. Und schon vorher gibt Alphabet viel Geld aus, so lag das Gehalt 2020 im Mittel bei stolzen 270.000 US-Dollar. So lassen sich hochrangige Mitarbeiter an- und abwerben.

Wie schneidet das Unternehmen in der Geschäftsmodell-Bewertung der Scorecard ab? Tiefergehende Erklärungen zu den Kriterien gibt's hier und hier.

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Die Cloud-Umsätze sind wiederkehrend mit hohem Lock-In. Die Werbeumsätze per se nicht und können jederzeit gestoppt werden, aber: Werden sie kaum. Wohl jedes große Unternehmen schaltet Anzeigen in der Suche, hat hier auch Setups und Dienstleister, mit denen das fest ins Marketing integriert ist.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

YouTube ist ein Netzwerk aus Content Creators und Zuschauern. Auch die Suche beruht darauf alle Inhalte des Internets zu indexieren und sie Suchenden zugänglich machen mit den Daten und Nutzungssignalen, die diese generieren. Nur das Cloud-Geschäft hat keine Netzwerkeffekte.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger? Wachsen Umsätze stärker als Kosten?

Alphabet ist eines der größten Unternehmen der Welt und hat Daten wie kaum ein Konkurrent.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

Alphabet beruht im Kern überall auf Technologie. Alphabet ist nicht überall führend, aber gehört zumindest zu den besten.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Google ist weltweit bekannt. Aber: Dadurch erhöht sich die Zahlungsbereitschaft von Werbetreibenden oder für die Cloud nicht wesentlich. Es hilft Nutzer und Kunden anzuziehen, aber wenig, um Margen zu optimieren, da das Werbe- und Cloudgeschäft dann doch zu zahlengetrieben ist.

Geschäftsmodell-Bewertung: 21 / 25

Zusammenfassung

Die Stärke von Alphabet entsteht durch die Skaleneffekte, Netzwerkeffekte (v.a. bei YouTube und der Suche) und der Technologie. Alphabet hat enorm viel Geld, Daten und Kunden zur Verfügung, um weiter zu wachsen und den eigenen Burggraben auszubauen.

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken zusammen, die wir im Geschäftsmodell identifizieren konnten.

Hohe Sicherheit: Kaum Verschuldung & hohe Gewinnmargen

Alphabet ist kaum verschuldet. Der Verschuldungsgrad liegt bei ~10%. Das Verhältnis von EBITDA zu Verschuldung liegt bei 0,3. Diese Bilanz, gepaart mit stabilen und relativ hohen Gewinnmargen von 25+% Nettomarge und 55% Bruttomarge, ist ein gewaltiger Sicherheitsanker.

Technologisch führend & Skaleneffekte

Die Geschäftsmodell-Bewertung hat gezeigt: Alphabet ist durchweg solide bis sehr gut. Gerade die Technologie sticht heraus, die nicht einfach kopiert werden kann.

Zum anderen die Skalierung, die Alphabet einen Vorteil verschafft: Viel Kapital, Rechenzentren und Server, viele kluge Entwickler, massenweise Daten und direkter Zugang zu Nutzern auf der ganzen Welt, sei es über die Suche, YouTube oder Android.

Cashflow-Geschäftsmodell

Die Suche macht 60% der Umsätze aus. Sie ist ein enorm schlankes Geschäftsmodell für Google und läuft präzise wie ein Schweizer Uhrwerk seit Jahren und mittlerweile Jahrzehnten. Kein anderes Unternehmen hat es geschafft, die Position von Google auch nur ansatzweise anzugreifen.

Google besitzt sowohl die Nutzer, als auch die Werbekunden. Und einen Haufen Daten, die es unwahrscheinlich machen, dass Google diese Position streitig gemacht werden kann: Durch Google Chrome, Google Analytics (als Analysetool für Webseiten), das Betriebssystem Android und mehr kann Google besser als jedes andere Unternehmen der Welt verstehen, wie gut Suchen erfüllt werden und dadurch immer bessere Suchergebnisse liefern.

Ob die Suche in der Zukunft das große Wachstum liefern wird ist nicht klar, aber in jedem Fall ist es ein gewaltiger und stabiler Cashflow-Lieferant bei wenig Kapitaleinsatz.

Essentielle Produkte für viele Menschen

Eine hilfreiche Frage, um den Kundennutzen zu verstehen, ist: "Würde es weh tun, wenn es die Produkte eines Unternehmens nicht mehr gibt?"

Die Google Produkte sind in den Alltag vieler Menschen integriert: Das Android Betriebssystem, die Google Suche, Google Maps, Gmail, YouTube etc. Auch, wenn Wahrnehmungen und Nutzung dieser Produkte variieren, ist klar: Wenn es diese Produkte nicht geben würde, würde für viele Menschen ein großes Stück in der Welt fehlen.

Der Vorteil aus Anlegersicht: Es sind notwendige und nützliche Produkte, die den Nutzern helfen und teilweise keine ansatzweise so guten Alternativen haben. Das stärkt die Stabilität der Umsätze.

Diversifizierte Werbeumsätze

Google ist zwar recht stark vom digitalen Werbeumfeld abhängig, darin allerdings recht gut diversifiziert: Wie im Teil zum Geschäftsmodell aufgeführt, bedient Google sowohl Werbung über (1) suchbasierte Ausspielung (bspw. in der Google Suche) und über (2) interessens- und personenbasierte Ausspielung (bspw. auf YouTube oder Bannerwerbung).

Beide Varianten haben unterschiedliche Vor- und Nachteile. Google ist deutlich stärker auf Variante 1 fokussiert, aber immerhin ca. ein Viertel der Werbeumsätze entsteht mittlerweile größtenteils durch Variante 2.

Monopolist

Auch wenn Google es nach außen natürlich anders verkauft ist Google in einigen Bereichen ein Monopolist, bspw. in der Suche oder mit YouTube im Bereich der Video-Netzwerke.

Das hat Vor- und Nachteile, auf die ich gleich eingehe, sind aber prinzipiell ein Ausdruck der Stärke. Google hat darüber die Macht, eigene Dienste in Bestlage zu platzieren, ohne dafür bezahlen zu müssen.

Schwächen

Wo Licht ist, ist meist auch Schatten. Fassen wir die Schwachstellen des Unternehmens zusammen.

Wenig eigene Durchbrüche & Moonshots

Alphabet hat viel Geld, stabile Umsätze und Gewinne. Doch "das nächste große Ding" seit der Suchmaschine ist Google nie gelungen. Das ist gerade deshalb verwunderlich, da Alphabet zu den Unternehmen gehört, die weltweit am meisten in Forschung und Entwicklung investieren.

YouTube wurde dazu gekauft und ist stark gewachsen. Auch Android muss als Erfolg verbucht werden. Im Cloud-Geschäft steht Google gut dar, aber noch recht deutlich hinter Amazon und Microsoft.

Bei anderen Projekte, wie dem sozialen Netzwerk Google Plus, der Smartphone- und Laptop-Sparte oder auch den damals populären Google Glasses bleibt Alphabet hinter den Erwartungen zurück. Andere Tech-Konzerne sind da deutlich erfolgreicher.

Kann die Suche noch wachsen?

Die Umsätze im digitalen Werbegeschäft hängen, wie oben gezeigt, von unterschiedlichen Faktoren ab. Die wichtigsten bei der Google Suche: (a) Die Anzahl der Nutzer und (b) die Anzahl der Werbeeinblendungen.

Die Anzahl der Nutzer (a) ist vor allem daran gekoppelt, wie viele Menschen das Internet nutzen. Das ist eine gute Nachricht, da die weltweite Nutzung immer weiter steigt. Da Google schon jetzt nahezu den gesamten Suchemarkt ausmacht, können aber kaum Marktanteile gewonnen werden.

Die Anzahl der Werbeeinblendungen (b) hat in den letzten Jahren zu einem steigenden Umsatz geführt. Google hat schrittweise den Anteil organischer Suchergebnisse gesenkt und den Anteil bezahlter Suchergebnisse erhöht. Klar ist aber, dass es nicht unendlich erhöht werden kann. Schon jetzt wird mein Handybildschirm 2x von bezahlten Suchergebnissen gefüllt, wenn ich nach "Tommy Hilfiger Shirt" suche.

Vielleicht steckt darin noch Potential, allerdings glaube ich, dass dieses Potential immer kleiner wird und die großen Hebel weitestgehend ausgeschöpft sind.

Sucherlöse sind anfälliger für Branchenrisiken

In der Corona-Krise hat sich gezeigt, dass Alphabets Umsätze etwas stärker zurückgegangen sind als die von Facebook. Ein möglicher Teil der Erklärung:

Beide basieren auf einem Auktionsverfahren. Wenn in der Corona-Krise niemand mehr nach "Griechenland Urlaub" sucht oder dafür Werbung kauft, bricht Google der Umsatz zu 100 % weg. Wenn sich Reiseanbieter von Facebook zurückziehen, können zig andere Unternehmen, die von der Corona-Krise nicht beeinflusst sind oder sogar profitieren, diesen Werbeplatz minimal günstiger einnehmen.

Das hat Vorteile in Facebooks Werbegeschäft gezeigt. Diese treffen so auch bei YouTube zu, aber eben weniger in der Suche.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Monetarisierung lokaler Dienste (Google Maps)

Google bindet verstärkt Werbemöglichkeiten auch in Google Maps ein. Auch Zertifizierungen, bei denen lokale Unternehmen sich ein Zertifizierungssiegel von Google kaufen können, werden weiteres Geld in die Kassen spülen (und womöglich Werbekunden gewinnen).

Natürliches Digitalwachstum

Alphabet ist naturgemäß ein großer Profiteur von zunehmender Digitalisierung: Durch die Quasi-Monopolstellung in einigen Bereichen (Suche und YouTube als Video-Netzwerk) führt kein Weg an Google vorbei. Auch Unternehmen, die Dienste immer weiter digitalisieren, werden zumindest teilweise auf Google zurückgreifen. Ein natürliches Wachstum ist also einprogrammiert.

Stabile Umsätze durch Google Cloud

Das Cloud-Geschäft ist perspektivisch enorm profitabel und wachstumsstark, wie wir auch bei Amazon und Microsoft festgestellt haben. Es ist die Chance für Alphabet, die Umsätze weiter zu diversifizieren und ein margenstarkes Geschäft zu etablieren.

Dazu kommt, dass Google - anders als Amazon, aber ähnlich wie Microsoft - anderen Unternehmen nicht nur eine Cloud-Lösung, sondern auch weitere Produktivitätstools und Business-Tools anbieten kann.

Moonshots: Autonomes Fahren, KI & mehr

Alphabet investiert stark in KI und hat diese schon in den Kern eigener Produkte integriert. Auch Waymo macht im autonomen Fahren Fortschritte. Der Umsatz im "Other Bets" Segment hat sich zuletzt verdoppelt, wenn auch auf niedrigem Niveau.

Ich sehe daher bei Alphabet eine geringe Chance, dass etwas Großes entstehen könnte - womöglich auch etwas, das wir heute noch nicht sehen.

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Hier geht's nun viel mehr darum: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Datenschutz erschwert Werbegeschäft

Google ist trotz der großartigen und für Nutzer oft kostenfreien Produkte nicht unbedingt als Good Guy bekannt. Einer der Gründe: Die Datenkrake.

Google sammelt viele Daten und gilt, neben Facebook, als Unternehmen, das ein Gegner der Privatsphäre ist. Google verdient schließlich Geld mit Daten bzw. der Werbung, die basierend auf diesen Daten ausgespielt werden kann.

Hier können Einschnitte drohen. Beispiel: Durch Maßnahmen wie der DSGVO in Europa wird es Werbetreibenden erschwert, ihre Werbekampagnen eindeutig nachzuvollziehen. Auch Apple schränkt die Datenweitergabe auf eigenen Geräten und Browsern ein. Diese Nachvollziehbarkeit, das Tracking, ist aber oft ein essentieller Bestandteil, um Kampagnen gut auswerten zu können - was zugleich einer der größten Vorteile der digitalen Werbung ist.

Der CFO von Meta hat im letzten Earnings Call betont, wie Google bei Apples Maßnahmen gegenüber Meta bevorteilt wird, da es nicht App-basiert ist und Apple und Google zusammenarbeiten:

"[...] we believe those restrictions from Apple are designed in a way that carves out browsers from the tracking prompts Apple requires for apps. And so what that means is that search ads could have access to far more third-party data for measurement and optimization purposes than app-based ad platforms like ours. So when it comes to using data, that it’s not really apples-to-apples for us. And as a result, we believe Google’s search ads business could have benefited relative to services like ours that face a different set of restrictions from Apple. And given that Apple continues to take billions of dollars a year from Google Search ads, the incentive clearly exists for this policy discrepancy to continue."

Auch Tech-Analyst Ben Thompson sieht Alphabet hier besser positioniert als Meta. Dazu kommt, dass Google bei Apple-Geräten und Safari die vorinstallierte Suche ist, wodurch Google nach wie vor mehr Daten als andere erhalten. Er schreibt:

Google, thanks to the combination of being the default search engine on Safari and having a business built on the web, basically has first-party privileges on the iPhone when it comes to data. It can show ads to iPhone users on the default browser and track how those ads perform on third-party websites to a much greater extent than an app like Facebook directing users to the exact same third-party websites can.

Unterm Strich gehen viele Experten davon aus, dass Regulierungen wie die DSGVO zwar ungemütlich für Alphabet (und auch für Facebook) ist, diese jedoch groß genug sind, um gute Lösungen zu finden. Schwerer trifft es kleinere Unternehmen oder Konkurrenten, für die die Eintrittshürde nochmal höher gesetzt wird.

Regulierung & Monopolvorwürfe

Der andere Grund, warum Google nicht immer gut da steht: Vorwürfe, dass Google seine marktbeherrschende Stellung ausnutzt. Einige Beispiele:

- 2017 musste Google 2,42 Mrd. Euro als Strafe zahlen wegen Produktanzeigen in Suchergebnissen.

- 2018 wurde eine Strafe von 4,34 Mrd. Euro verhängt wegen Wettbewerbseinschränkungen im Smartphone-Betriebssystem Android.

- 2019 gab es eine Strafe von 1,49 Mrd. Euro wegen Behinderung anderer Anbieter bei der Suchmaschinen-Werbung.

- 2021 eine Strafe von 2,42 Milliarden Euro, da Google seinen eigenen Shopping-Vergleichsdienst gegenüber konkurrierenden Diensten bevorzugt hat.

Diese Strafen kann Alphabet natürlich verkraften, zeigen aber, dass Google aufpassen muss.

Auch Zerschlagungen werden vereinzelt gefordert. Ob diese allerdings den Wert von Alphabet senken würden ist fraglich, da die einzelnen Segmente von Alphabet & Google separat an der Börse sogar kurzfristig mehr wert sein könnten, auch wenn langfristig Synergieeffekte verloren gehen würden.

Apple: Smartphones, Privatsphäre & Such-Deal

Apple steht Alphabet an mehr Stellen im Weg als viele denken:

- Smartphones: Sowohl bei Hardware, also produzierten Smartphones, als auch dem Smartphone Betriebssystem (iOs vs. Android)

- Restliche Hardware: Auch Laptops und Tablets gibt's von beiden, dazu Browser, die darauf laufen (Google Chrome vs. Safari)

- Privatsphäre: Apple schraubt mit ATT die Datenschutzrichtlinien hoch, was Alphabet auch im Werbegeschäft trifft - wenn auch schwächer als andere, wie oben beschrieben

- Suche: Alphabet zahlt Apple über 10 Mrd. Dollar pro Jahr, damit Google die vorinstallierte Suche auf Macs ist

Sowohl Apple als auch Alphabet haben große Fortschritte gemacht, nach meiner Wahrnehmung Apple aber nochmal deutlicher mit dem Ausbau des eigenen Ökosystems, eigenen M1-Chips in Laptops und nahtloser Software-Integration.

Apple hat quasi keine Werbeumsätze, kann also Werbemöglichkeiten auf eigenen Geräten einschränken. Der Deal mit der Suche ist wohl für beide gut, aber zeigt auch hier Abhängigkeiten.

Wirtschaftliche Rezession

Alphabet ist auch vom Wirtschaftswachstum abhängig. Das betrifft die Werbebereitschaft von Unternehmen oder womöglich auch Investitionen in die Cloud, die zurückgehen können, wenn die Wirtschaft leidet.

Aber: Einige Faktoren sind vermutlich wenig konjunkturabhängig. Das betrifft die Nachfrage nach der Suche oder YouTube. Auch in wirtschaftlich schwierigen Zeiten könnten Unternehmen in die Cloud umziehen, um dort Kosten zu sparen. Außerdem fallen auch in Krisenzeiten weiter Daten an, die in der Cloud gespeichert und verarbeitet werden.

Aktienbewertung & Investment-These

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Finanzielle Ziele

Alphabet veröffentlicht keinen Ausblick. Im letzten Earnings Call war der Vorstand für das Jahr 2022 recht vorsichtig: Es wird höhere Investitionen geben, vor allem in technische Infrastruktur. Es gibt leicht negative Effekte, wie das gestoppte Russland-Geschäft und niedrigere Gebühren im Google Play Store. Dazu kommt, dass die Zahlen mit den starken Zahlen aus 2021 verglichen werden.

Klingt für mich alles nach: Kurzfristig verlangsamtes Wachstum und womöglich leicht niedrigere Margen, die allerdings an der langfristigen Struktur wenig ändern.

Renditeerwartung & fairer Wert

Berechnen wir nun die zu erwartende Rendite. Kann ich diese hellsehen? Nein (alle Versuche sind bisher zumindest gescheitert). Ich kann aber das Chance-Risiko-Verhältnis auf Basis der Analyse abschätzen und in Zahlen gießen, die sich gut interpretieren lassen.

Dafür kalkuliere ich drei Szenarien: Ein pessimistisches, ein optimistisches und das Szenario, das ich im Mittel erwarte. Ausreißer nach unten und oben sind naturgemäß auch immer möglich.

worst case

pessimistisch

erwartet

optimistisch

best case

Für die Ermittlung des fairen Werts (alle Erläuterungen dazu über diesen Link) habe ich im mittleren Szenario folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt: 22% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More, leicht abnehmender Trend

- Alphabets Prognose: -

- Analystenerwartung: 16% in 2022 (bereits begonnen) und 15% in 2023

- Meine kurzfristige Annahme: 14% p.a.

- Meine langfristige Annahme: 6% p.a. Grundsätzlich sehe ich immer noch Digitalisierungsrückenwind, dazu neue Chancen wie Payment, die Cloud oder KI-Lösungen, womöglich auch autonomes Fahren (Waymo), aber kein überragendes Wachstum mehr.

Nettomarge

Die Nettomarge liegt heute bei 28%, die operative Marge bei 30%. Das sind Bestwerte für Alphabet. Das gesamte Geschäft ist recht margenstark. Ich gehe davon aus, dass die Cloud allmählich in Richtung Profitabilität geführt werden soll, das würde die Margen stärken. Unterm Strich gehe ich langfristig von konstanten 28% aus.

Bewertungsniveau

Heute ist die Aktie mit einem KGV von 21, einem KGVe von 20 bewertet. Ich gehe davon aus, dass die Aktie - basierend auf den anderen Annahmen - noch mit einem leicht überdurchschnittlichen KGV von 18 bewertet sein wird.

Allgemein ist die Aktie in quasi allen Metriken auf unterdurchschnittlichen Bewertungsniveaus. Beim KGVe und dem KCV recht deutlich, beim KUV leicht.

Meine Renditeerwartung

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktie: Alphabet.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Die Scorecard

StrategyInvest Scorecard

Je Kategorie bis zu 25 Punkte. Insgesamt 20+ Kriterien.

Qualität

Profitabilität, Bilanz & Risiken

Geschäftsmodell

Burggraben, Alleinstellung & Preismacht

Wachstum

Umsatz, Gewinne & Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More

Bewertung

KUV, KGV & weitere

Gesamtscore

Spitze 🤩

Pro, Contra & Fazit: Aktie jetzt kaufen?

Pro

Contra

Mein Fazit

Ich habe selbst im März 2019 und im Juli & August 2019 Alphabet Aktien gekauft und bin bis heute investiert. Die Aktien stehen etwa 110% im Plus. Im April 2022 habe ich tatsächlich nochmal nachgekauft.

Ich halte Alphabet für ein starkes Geschäftsmodell. Es wächst und ist hochprofitabel. Alle Segmente haben Rückenwind, auch wenn dieser sicherlich nachlassen wird. Gerade das Cloud-Segment wächst allerdings stark und wird früher oder später in die Profitabilität überführt werden.

Dazu kann Alphabet in große Wetten investieren. Die Ausbeute war in den letzten Jahren eher enttäuschend, nach vorne könnten KI-basierte Lösungen, Waymo oder andere Dinge aber auch für Alphabet neue Wachstumsreize setzen.

Dazu kommt die Bewertung, die heute auf einem der tiefsten Stände der letzten Jahre ist. Es gibt Risiken, die ich vor allem in Regulatorik beim Werbemarkt sehe. Unterm Strich überwiegen die Chancen für mich aber die Risiken.